证券Ⅱ行业深度:券商估值逼近历史底部,建议左侧布局东吴证券国际经纪2022-07-05.pdf

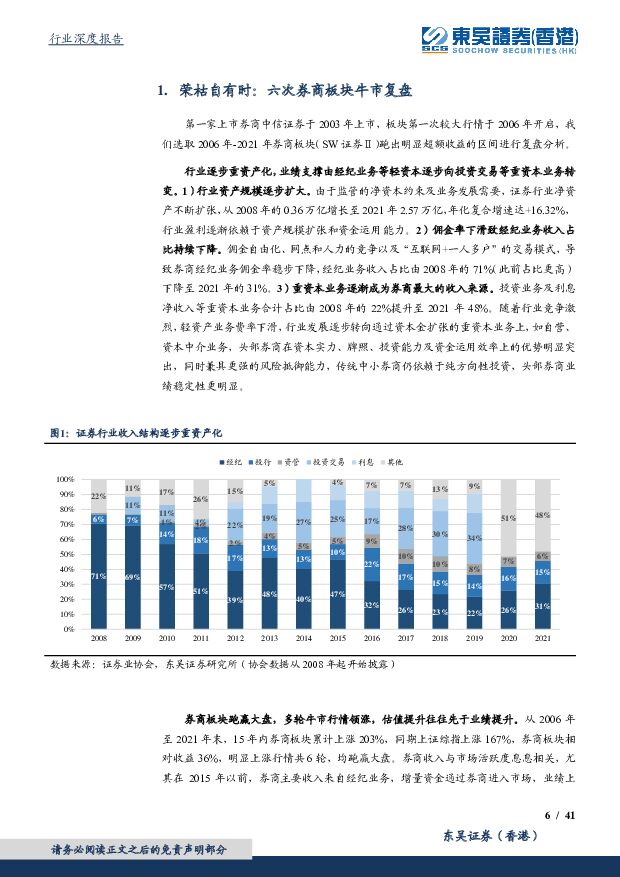

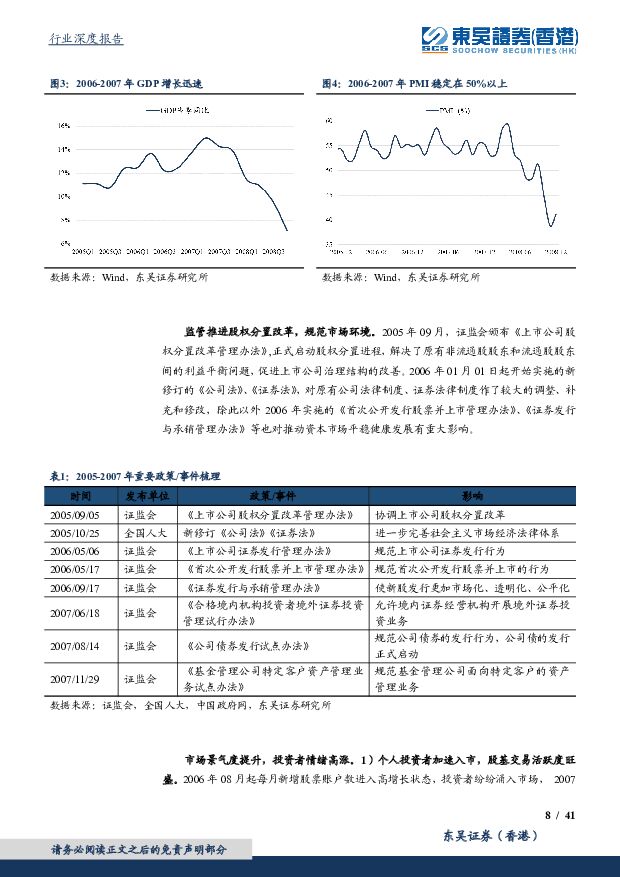

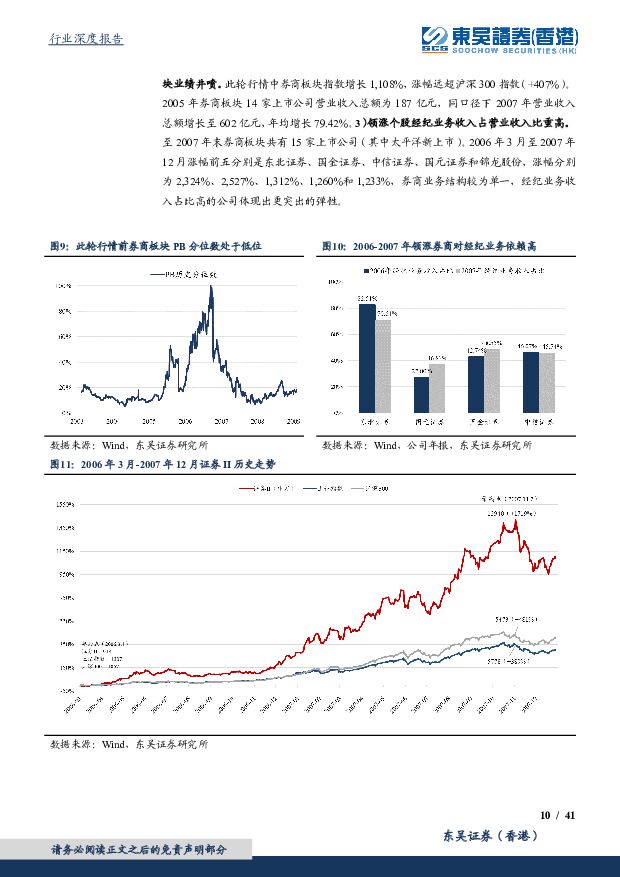

摘要:荣枯自有时:六次券商板块牛市复盘。1)行业逐步重资产化,业绩支撑由经纪业务等轻资本逐步向投资交易等重资本业务转变。行业资产规模逐步扩大(2008~2021年,证券行业净资产由0.36万亿增长至2.57万亿,年化复合增速16.32%);佣金率下滑致经纪业务收入占比持续下降(2008~2021年,经纪业务收入占比由71%下降至31%);重资本业务逐渐成为券商最大的收入来源(2008~2021年,投资业务及利息净收入等重资本业务合计占比由22%提升至48%)。2)券商板块跑赢大盘,多轮牛市行情领涨,估值提升往往先于业绩提升。复盘六段证券板块领涨历史,均为政策利好叠加监管边际宽松(流动性释放)驱动市场景气度提升(股基交易额/新发基金数据回暖),投资者情绪高涨,进而带动证券板块估值修复,提升券商股业绩。总结六段券商股行情开启历史相似点:①分别降准及降息2~4次(降准幅度1%~4%,降息幅度50~200bps)推动市场流动性提升。②股基交易额环比由负转为正,新发权益基金同比趋于稳定。③PB历史分位数跌破10%更易筑底回升。从容皆自得:政策利好预期+板块再探底,配置价值显著。1)市场流动性及政策向好:疫情冲击下宏观经济明显承压,政策利好落地预期加强。降准降息刺激市场流动性提升;政策向好+监管呵护优化市场环境、拓宽券商业务范围。2)市场情绪回暖:股基交易额环比现增量,市场景气度提升;投资者情绪向好,两融余额提升;新发权益基金份额同比增速趋于稳定。3)证券板块基本面稳中向好:2006Q1~2021,2008Q3~2022Q1上市券商杠杆率由1.23提升至3.98,ROE中枢近年来稳中抬升至接近10%的水平(2006Q1/2021上市券商ROE中枢分别为2.63%/8.23%)。随着行业财富管理业务及创新业务的推动,预计ROE中枢将逐步抬升。4)板块估值再探底+基本面好转,配置价值显著:2022年初以来券商板块跑输沪深300指数,估值下探至二十年底部;市场下行致2022Q1业绩大幅低于预期,但券商股票质押风险大幅下降。当前板块估值探底,基本面优于2018年,建议左侧布局和配置证券板块。投资建议:关注高成长性券商及行业龙头。1)零售财富管理龙头【东方财富】:财富管理驱动业绩高增,互联网零售龙头强者愈强。2)行业集中度不断提升,龙头优势显著,关注【中信证券】和【中金公司】(港股)。头部券商综合能力及资金运用效率均具有显著优势,当前估值较低且长期阿尔法优势明显,建议关注中信证券和中金公司(港股)。3)财富管理业务占比突出的券商:权益市场发展黄金时期,“含基量”较高的券商拥有较高的业绩弹性,建议关注【广发证券】、【东方证券】。4)具有特色的成长性券商:财富管理业务展现出特色优势,中小券商容易实现弯道超车,建议关注互联网特色的【华林证券】及投顾业务快速发展的【国联证券】。风险提示:1)宏观经济下行;2)市场交投活跃度下降;3)疫情控制不及预期;4)证券行业创新政策不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

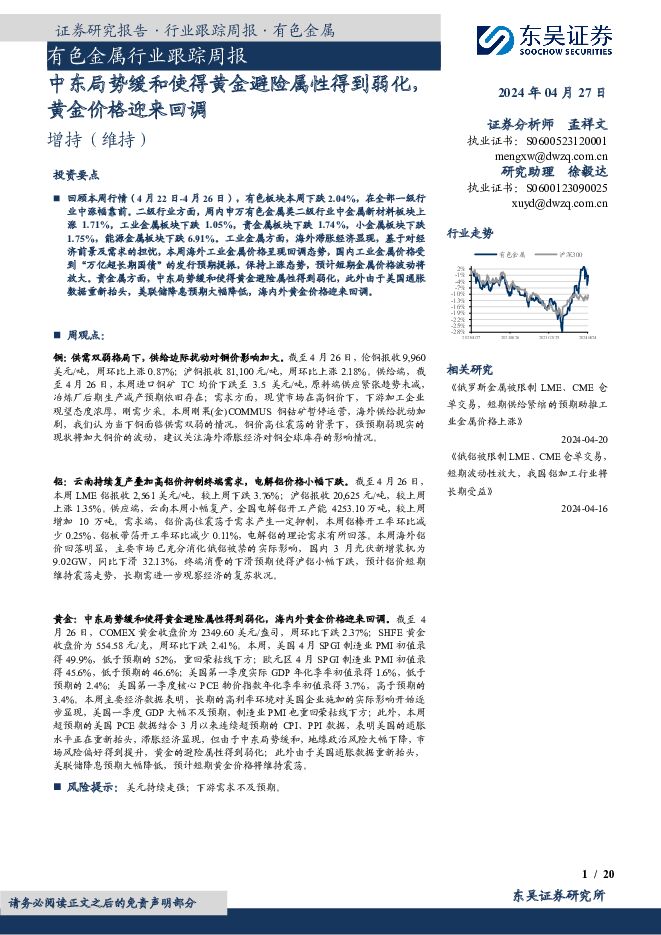

有色金属行业跟踪周报:中东局势缓和使得黄金避险属性得到弱化,黄金价格迎来回调 东吴证券 2024-04-27(20页) 附下载

投资要点回顾本周行情(4月22日-4月26日),有色板块本周下跌2.04%,在全部一级行业中涨幅靠前...

1.13 MB共20页中文简体

1天前020积分

-

医药生物行业跟踪周报:为何中药板块二季度可能有大行情? 东吴证券 2024-04-28(34页) 附下载

投资要点本周、年初至今生物医药指数涨幅分别为4.43%、-11.97%,相对沪指的超额收益分别为3....

3.13 MB共34页中文简体

1天前220积分

-

食品饮料行业2024Q1基金重仓分析:估值修复,集中度提升 信达证券 2024-04-26(10页) 附下载

本期内容提要:日2024Q1食品饮料跑输上证指数3.1pct。2024年1月1日到3月31日,SW食...

3 MB共10页中文简体

1天前020积分

-

新消费周观点:日元加速贬破支撑位,低估值的中国资本市场或是全球避险资金的重要选择 信达证券 2024-04-28(8页) 附下载

本期内容提要:日元贬破1美元兑152日元支撑位后加速贬值,日股、台股随后下跌,A股、H股坚挺。今年4...

749.82 KB共8页中文简体

1天前020积分

-

偏光片行业深度:大陆面板厂商份额提升趋势明确,偏光片国产替代需求扩大 东吴证券 2024-04-26(17页) 附下载

投资要点春江水暖:面板复苏趋势明朗,产能持续向大陆转移:在需求端复苏和供给缩减的共同作用下,面板价格...

4.68 MB共17页中文简体

1天前020积分

-

商贸零售行业周报:把握业绩稳健增长的低估值标的 上海证券 2024-04-28(13页) 附下载

周度核心观点:传统零售:建议关注高筑供应链壁垒、积极探索新零售业态、高股息低估值的零售企业。2023...

604.01 KB共13页中文简体

1天前020积分

-

煤炭开采行业跟踪周报:静待煤价旺季反弹,看好板块进攻属性 东吴证券 2024-04-28(10页) 附下载

行业近况本周(4月22日至4月26日)港口动力煤现货价环比下跌5元/吨,报收821元/吨。供给端,近...

797.22 KB共10页中文简体

1天前220积分

-

机械设备行业跟踪周报:推荐具有全球竞争力的设备公司;关注大产能设备推出后产业化加速的HJT行业 东吴证券 2024-04-28(28页) 附下载

1.推荐组合:三一重工、中微公司、恒立液压、晶盛机电、先导智能、拓荆科技、柏楚电子、杰瑞股份、迈为股...

1.07 MB共28页中文简体

1天前020积分

-

钢铁行业跟踪周报:需求上行动能不足,成本支撑钢价震荡运行 东吴证券 2024-04-28(15页) 附下载

投资要点本周(4.22-4.26)跟踪:本周钢材价格相对持平,供给端产量总体略有增长,需求略有下行,...

1.12 MB共15页中文简体

1天前020积分

-

电力设备行业点评报告:“以旧换新”倾斜电动车,补贴力度超预期,继续看好板块 东吴证券 2024-04-28(2页) 附下载

投资要点事件:自“以旧换新”政策印发之日至24年底,对个人消费者报废国三及以下排放标准燃油乘用车或2...

392.9 KB共2页中文简体

1天前420积分

-

传媒行业:Perplexity新一轮估值10.4亿美元,清华大学发布Vidu视频大模型 信达证券 2024-04-28(6页) 附下载

近期相关热点更新:生成式AI平台Perplexity AI在社交平台宣布,获得6270万美元融资,估...

362.17 KB共6页中文简体

1天前220积分

-

2024Q1轻工板块基金持仓点评:多板块获小幅加仓,稳健低估值龙头关注度提升 国联证券 2024-04-28(8页) 附下载

轻工重仓比例1.08%,环比提升0.28pct据中信分类口径,2024Q1轻工公募基金重仓比例为1....

451.46 KB共8页中文简体

1天前220积分

-

《关于金融企业国有资产管理情况专项报告审议意见的研究处理情况和整改问责情况的报告》解读:打造金融业“国家队”,利好央国企金融机构估值释放 东吴证券 2024-04-28(5页) 附下载

投资要点事件:《关于金融企业国有资产管理情况专项报告审议意见的研究处理情况和整改问责情况的报告》(后...

375.73 KB共5页中文简体

1天前020积分

-

上海电影 2023年报及2024年一季报点评:动画产品储备丰富,拟派发大额现金分红 东吴证券 2024-04-28(3页) 附下载

上海电影(601595)投资要点事件:公司发布2023年报及2024Q1季报。2023年营收同比增长...

524.12 KB共3页中文简体

1天前218积分

-

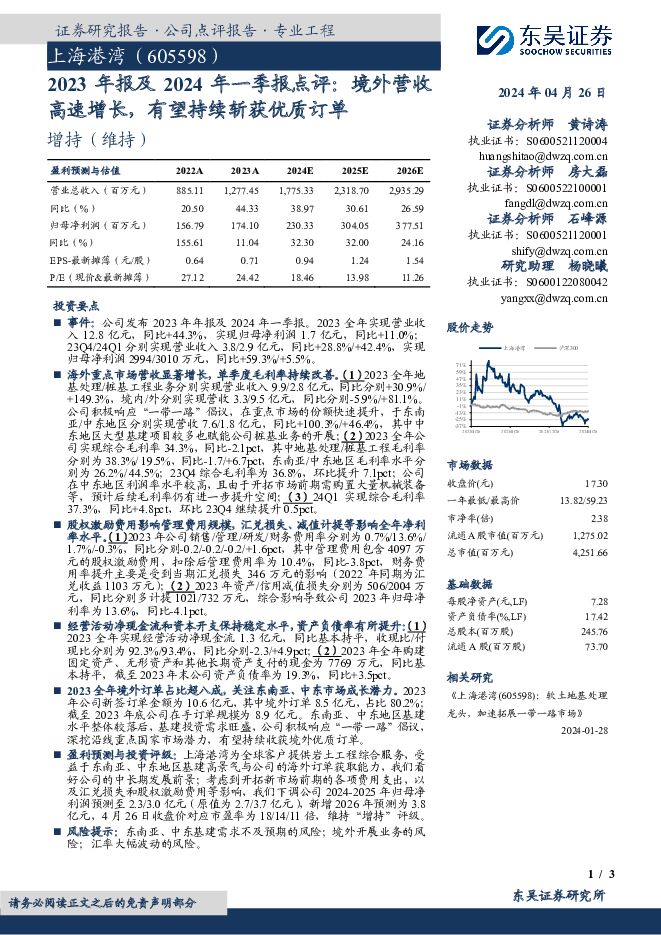

上海港湾 2023年报及2024年一季报点评:境外营收高速增长,有望持续斩获优质订单 东吴证券 2024-04-28(3页) 附下载

上海港湾(605598)投资要点事件:公司发布2023年年报及2024年一季报。2023全年实现营业...

487.56 KB共3页中文简体

1天前218积分

-

长华集团 2023年年报&2024年一季报点评:净利率逐季度抬升,业绩兑现步入加速期 东吴证券 2024-04-28(3页) 附下载

长华集团(605018)公告要点:公司公布2023年年报及2024年一季报,2023年年报业绩低于预...

505.78 KB共3页中文简体

1天前018积分

-

伊力特 2023年报及2024Q1点评:逐步修复,励精更始 东吴证券 2024-04-27(4页) 附下载

伊力特(600197)投资要点事件:公司发布2023年报及2024Q1季报,2023年营收/归母净利...

560.93 KB共4页中文简体

1天前018积分

-

再升科技 2023年年报及2024年一季报点评:业绩底部明确,新产品有望贡献新增长极 东吴证券 2024-04-26(3页) 附下载

再升科技(603601)投资要点事件:公司发布2023年年报及2024年一季报,2023年实现营业收...

509.21 KB共3页中文简体

1天前018积分

-

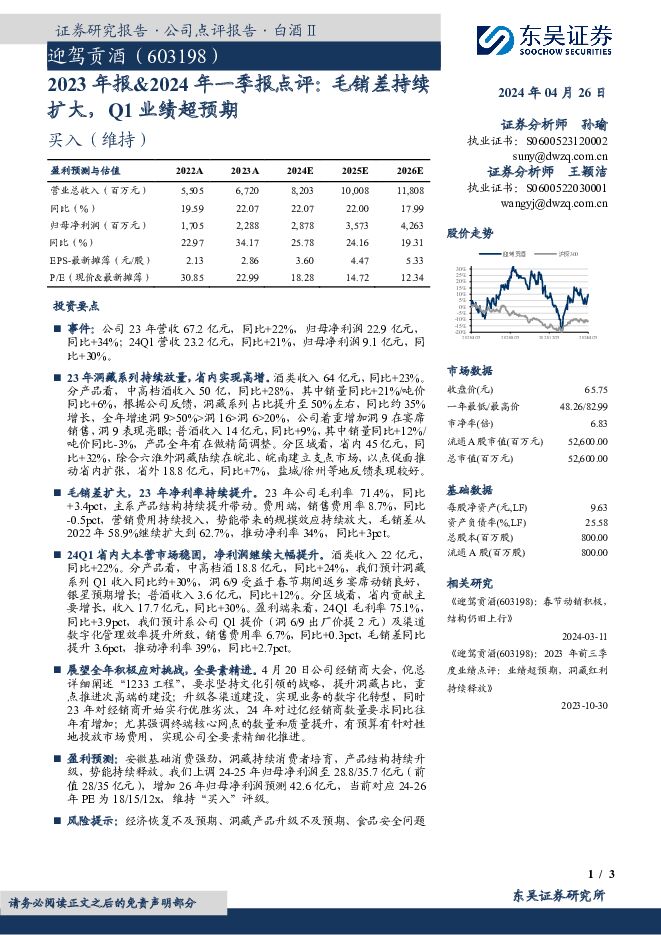

迎驾贡酒 2023年报&2024年一季报点评:毛销差持续扩大,Q1业绩超预期 东吴证券 2024-04-26(3页) 附下载

迎驾贡酒(603198)投资要点事件:公司23年营收67.2亿元,同比+22%,归母净利润22.9亿...

528.86 KB共3页中文简体

1天前418积分

-

英杰电气 2023年年报及2024年一季报点评:24Q1保持较高增速,看好泛半导体射频电源放量 东吴证券 2024-04-28(3页) 附下载

英杰电气(300820)投资要点事件:公司发布2023年年报及2024年一季报。投资要点24Q1保持...

521.54 KB共3页中文简体

1天前218积分