2021年电动车中期策略:爆款平台车型驱动,锂电供不应求全面超预期东吴证券2021-05-31.pdf

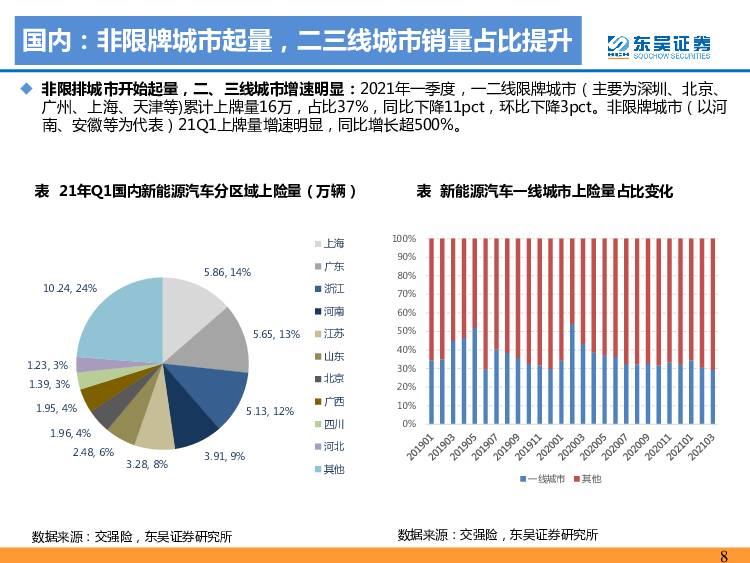

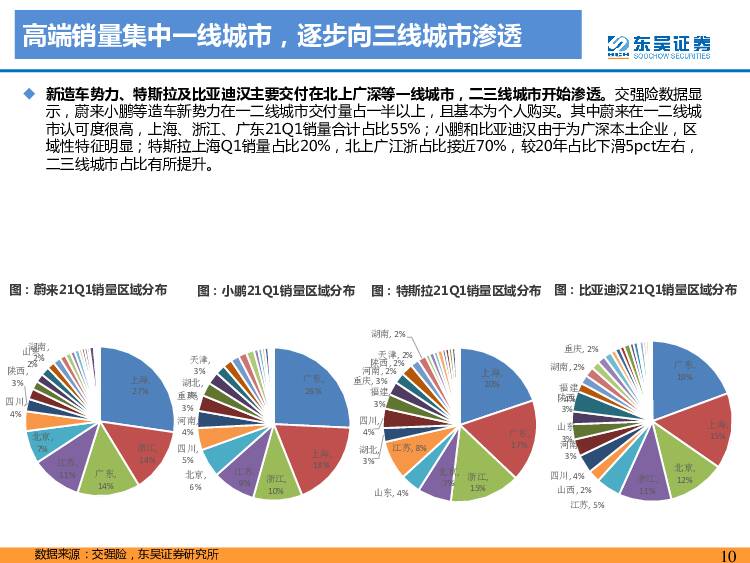

摘要:摘要:爆款平台车型引爆需求,电动车龙头全球崛起21年全球电动车销量增长确定性高,1H销量奠定高增基础,2H环比持续向上,全年同比增75%+。21年国内新车型MY放量,ID4交付,造车新势力再上台阶,带动toc端销量持续高增,Q1销量超50万辆,我们预计Q265万辆,全年销量上修至250-270万辆,同比增95%。欧洲21年碳排放考核进一步趋严,补贴力度基本持续,我们预计销量200万辆+,同比增长约58%,同时纯电动化平台车型密集推出,2H增长质量将提升。美国市场政策有望超市场预期,基数低爆发力极大,特斯拉MY上量带来持续增长,同时其他车企在美放量,我们预计销量可达60万辆,同比+84%。因此,我们预计21年全球电动车销量超530万辆,同比增长75%+,电动化趋势明确,且22年我们预计全球仍可维持30-40%高增速。行业景气度持续,2H排产环比增30%+,且有望再超市场预期,中游格局优化盈利盈利修复、上游资源弹性大。行业21Q1延续20Q4高景气度,环比持平微增,21Q2行业排产环比再增20%,年中新产能释放后,我们预计2H行业排产环比增30%+,且按照龙头预示订单,增速有望进一步超市场预期;格局方面,各环节供给紧张进一步强化龙头竞争力,行业集中度再提升。电池环节,21年新势力、合资均由宁德大份额配套,我们预计宁德国内仍将维持50%+出货份额,同时海外市场开始放量,Q1宁德全球出货份额提升6pct至31%;盈利方面,虽原材料价格上行,但宁德维持电池价格稳定,公司通过ctp技术、合格率和产能利用率提升降成本消化,毛利率基本维持。材料环节,同时受益于国内高增长及全球化采购,海外电池企业LG、SK预示订单均翻倍,各环节龙头21年出货量均100%增长,从1H出货量看,部分龙头公司全年有望超市场预期。具体看,六氟价格超25万/吨,我们预计价格可持续至22年中,电解液龙头盈利大幅改善;正极格局优化,高镍811及磷酸铁锂增长明显,龙头盈利提升;隔膜产能紧平衡,可持续至22年底,价格已局部上涨,龙头海外客户及涂覆膜占比提升,强化盈利水平;铜箔扩产周期长,加工费具备涨价弹性;负极原材料及加工环节涨价,龙头一体化优势明显。同时,上游资源锂、钴供需格局大幅改善,库存消化完毕,价格底部反转。投资建议:21年全球销量大年,且2H行业排产持续向上,22年全球新车型大周期开启,未来5年复合增速30-40%,电动化大势所趋,继续强烈推荐三条主线:一是特斯拉及欧洲电动车供应商(宁德时代、亿纬锂能、天赐材料、容百科技、中伟股份、恩捷股份、新宙邦、璞泰来、科达利、宏发股份、汇川技术、三花智控、当升科技、欣旺达);二是供需格局扭转/改善而具备价格弹性(天赐材料、华友钴业,关注赣锋锂业、天齐锂业、多氟多、天际股份);三是国内需求恢复、量利双升的国内产业链龙头(比亚迪、天奈科技、星源材质、诺德股份,关注德方纳米、嘉元科技、国轩高科、孚能科技、中科电气)。风险提示:价格竞争超预期,原材料价格不稳定,影响利润空间,投资增速下滑,疫情影响。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

聚酯板块偏弱运行化工品价差整体改善 东吴证券 2024-04-29(43页) 附下载

【六大炼化公司涨跌幅】截至2024年04月26日,6家民营大炼化公司近一周股价涨跌幅:恒逸石化(环比...

5.28 MB共43页中文简体

1天前35820积分

-

电力设备行业跟踪周报:汽车补贴政策落地,电动车销量提速可期 东吴证券 2024-04-29(49页) 附下载

投资要点电气设备6430上涨1.04%,表现强于大盘。发电设备涨2.99%,核电涨2.17%,风电涨...

4.33 MB共49页中文简体

1天前21420积分

-

食品饮料行业跟踪周报:中餐加速出海,龙头多元增长可期 东吴证券 2024-04-29(19页) 附下载

投资要点大行业小公司,中式餐饮进入海外扩张新周期。餐饮作为我国文化重要载体,近年来在全球接受度与认可...

1.47 MB共19页中文简体

1天前82220积分

-

环保行业跟踪周报:绿证核发和交易规则发布,关注垃圾焚烧绿证价值,持续推荐水务、燃气、固废红利资产 东吴证券 2024-04-29(32页) 附下载

投资要点重点推荐:美埃科技,九丰能源,龙净环保,高能环境,光大环境,兴蓉环境,洪城环境,仕净科技,金...

1.52 MB共32页中文简体

1天前90320积分

-

建筑材料行业跟踪周报:行业需求疲弱凸显个体增长 东吴证券 2024-04-29(27页) 附下载

投资要点本周(2024.4.22–2024.4.26,下同):本周建筑材料板块(SW)涨跌幅-0.3...

1.05 MB共27页中文简体

1天前11320积分

-

建筑装饰行业跟踪周报:专项债发行或有望加快,继续推荐业绩稳健的建筑央企 东吴证券 2024-04-29(11页) 附下载

投资要点本周(2024.4.22–2024.4.26,下同):本周建筑装饰板块(SW)涨跌幅1.61...

564.27 KB共11页中文简体

1天前77520积分

-

公用事业行业跟踪周报:受益于电力需求超预期+煤价下行,火电板块2024Q1业绩亮眼 东吴证券 2024-04-29(9页) 附下载

本周核心观点:1)多家火电公司公布24Q1业绩,受益于发电量超预期+煤价下行,业绩亮眼。华能国际24...

1.23 MB共9页中文简体

1天前63420积分

-

保险Ⅱ行业点评报告:利率底部上行,季报全面超预期,首推中国太保 东吴证券 2024-04-29(6页) 附下载

投资要点从当前保险股基本面底部判断:估值大于业绩影响,长端利率是胜负手核心。短期央行表态长端利率过低...

400.96 KB共6页中文简体

1天前67820积分

-

中矿资源 2023年年报及2024年一季报点评:Q1出货超预期,Bikita降本成效显著 东吴证券 2024-04-29(4页) 附下载

中矿资源(002738)投资要点23年和24Q1业绩符合预期,24Q1归母净利环比实现高增。公司23...

525.41 KB共4页中文简体

1天前89318积分

-

中国巨石 2024年一季报点评:业绩底部明确,行业复价下公司盈利有望修复 东吴证券 2024-04-29(3页) 附下载

中国巨石(600176)投资要点事件:公司披露2024年一季报,24Q1分别实现营业收入/归母净利润...

493.19 KB共3页中文简体

1天前75218积分

-

中国黄金 2023年报&2024一季报点评:2024Q1归母净利同比+21%,加盟渠道拓店效果显著 东吴证券 2024-04-29(3页) 附下载

中国黄金(600916)投资要点2023年全年归母净利润同比+27.2%:2023年公司实现收入56...

494.25 KB共3页中文简体

1天前61918积分

-

中国石化 2024年一季报点评:经营情况整体向好,高股息率突出 东吴证券 2024-04-29(3页) 附下载

中国石化(600028)投资要点事件:公司发布2024年一季度报告:在中国准则下,中石化A股实现营业...

505.12 KB共3页中文简体

1天前44918积分

-

宇通客车 2024年一季报点评:出口驱动业绩高兑现,Q1业绩再超预期! 东吴证券 2024-04-29(3页) 附下载

宇通客车(600066)投资要点公司公告:公司发布2024年一季报,营业收入为66.2亿元,同环比+...

496.89 KB共3页中文简体

1天前46518积分

-

鱼跃医疗 2023年报&2024年一季报点评:业绩符合预期,血糖业务逐渐加速 东吴证券 2024-04-29(3页) 附下载

鱼跃医疗(002223)投资要点段落提要:2023年公司实现营业收入79.72亿元(+12.3%,同...

535.91 KB共3页中文简体

1天前75618积分

-

芯源微 2023年报&2024年一季报点评:业绩稳健增长,看好涂胶显影国产化进程 东吴证券 2024-04-29(6页) 附下载

芯源微(688037)投资要点2023年业绩稳健增长,2024Q1受订单结构影响有所下滑:2023年...

599.81 KB共6页中文简体

1天前11518积分

-

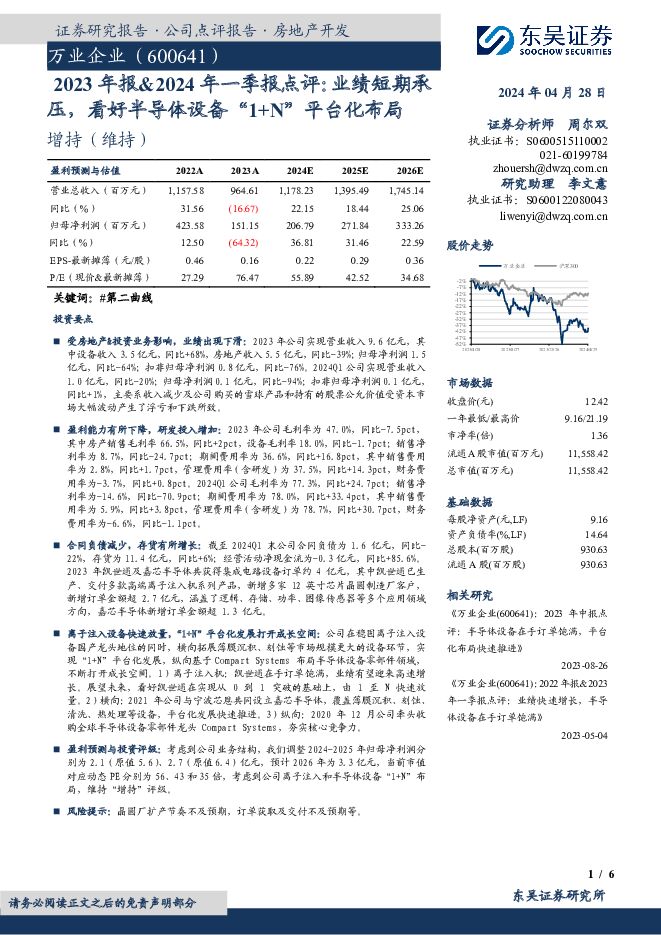

万业企业 2023年报&2024年一季报点评:业绩短期承压,看好半导体设备“1+N”平台化布局 东吴证券 2024-04-29(6页) 附下载

万业企业(600641)投资要点受房地产&投资业务影响,业绩出现下滑:2023年公司实现营业收入9....

598.41 KB共6页中文简体

1天前99018积分

-

万兴科技 2023年报及2024一季报点评:业绩稳健增长,关注AI进展 东吴证券 2024-04-29(3页) 附下载

万兴科技(300624)投资要点事件:2023年,公司实现收入14.8亿元,同比增长25.5%;归母...

512.18 KB共3页中文简体

1天前77318积分

-

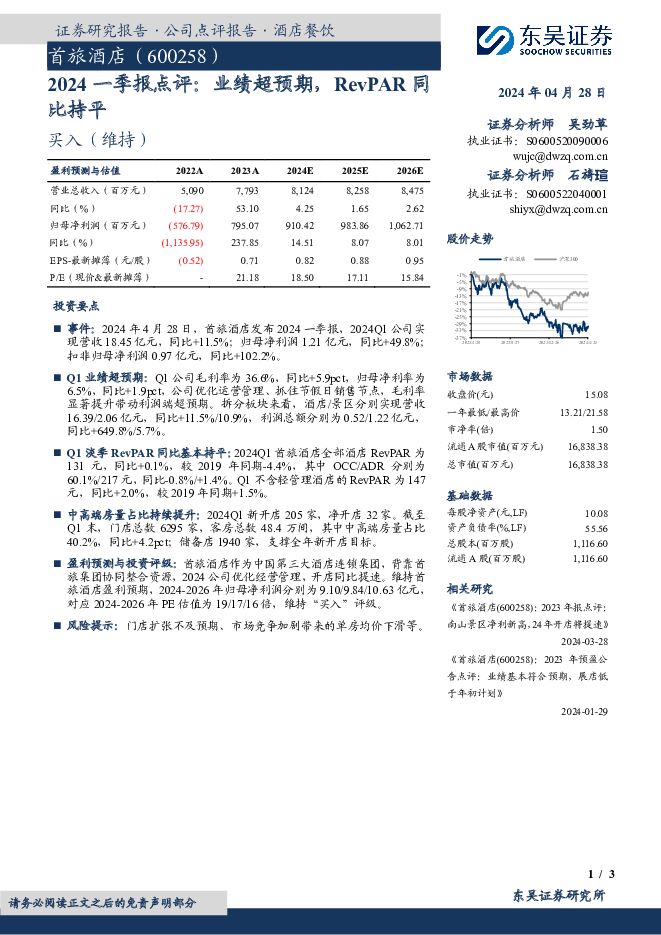

首旅酒店 2024一季报点评:业绩超预期,RevPAR同比持平 东吴证券 2024-04-29(3页) 附下载

首旅酒店(600258)投资要点事件:2024年4月28日,首旅酒店发布2024一季报,2024Q1...

746.02 KB共3页中文简体

1天前99718积分

-

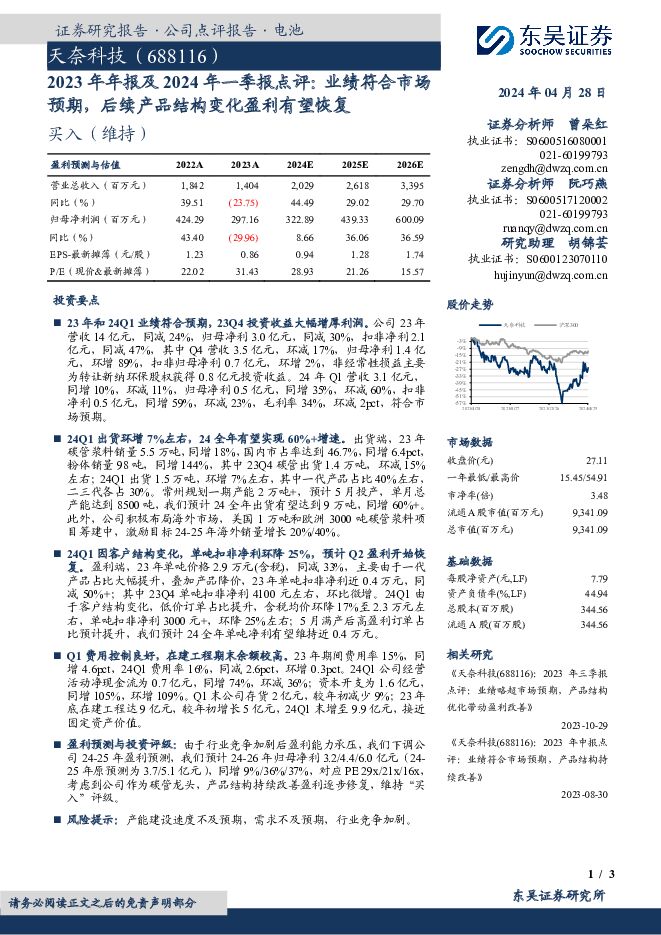

天奈科技 2023年年报及2024年一季报点评:业绩符合市场预期,后续产品结构变化盈利有望恢复 东吴证券 2024-04-29(3页) 附下载

天奈科技(688116)投资要点23年和24Q1业绩符合预期,23Q4投资收益大幅增厚利润。公司23...

507.09 KB共3页中文简体

1天前13118积分

-

水井坊 2023年报及2024年一季报点评:结构承压尚待修复 东吴证券 2024-04-29(4页) 附下载

水井坊(600779)投资要点事件:23年营收/归母净利润分别为49.53/12.69亿元,同比+6...

555.84 KB共4页中文简体

1天前7318积分