慈文传媒首次覆盖:优质国有影视龙头,2024年开启多元战略转型海通国际2024-05-16.pdf

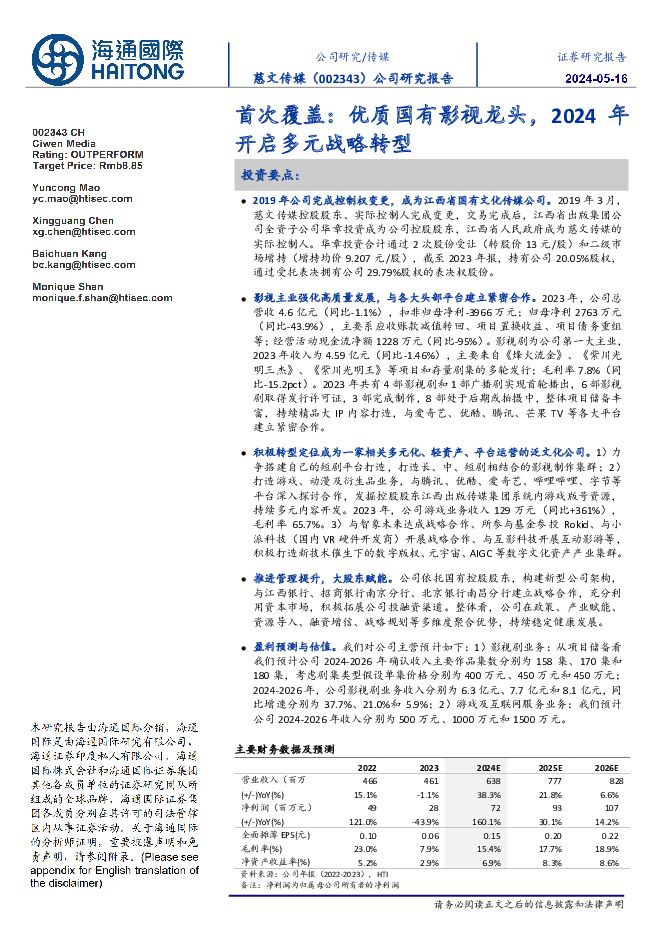

摘要:慈文传媒(002343)投资要点:2019年公司完成控制权变更,成为江西省国有文化传媒公司。2019年3月,慈文传媒控股股东、实际控制人完成变更,交易完成后,江西省出版集团公司全资子公司华章投资成为公司控股股东,江西省人民政府成为慈文传媒的实际控制人。华章投资合计通过2次股份受让(转股价13元/股)和二级市场增持(增持均价9.207元/股),截至2023年报,持有公司20.05%股权,通过受托表决拥有公司29.79%股权的表决权股份。影视主业强化高质量发展,与各大头部平台建立紧密合作。2023年,公司总营收4.6亿元(同比-1.1%),扣非归母净利-3966万元;归母净利2763万元(同比-43.9%),主要系应收账款减值转回、项目置换收益、项目债务重组等;经营活动现金流净额1228万元(同比-95%)。影视剧为公司第一大主业,2023年收入为4.59亿元(同比-1.46%),主要来自《烽火流金》、《紫川光明三杰》、《紫川光明王》等项目和存量剧集的多轮发行;毛利率7.8%(同比-15.2pct)。2023年共有4部影视剧和1部广播剧实现首轮播出,6部影视剧取得发行许可证,3部完成制作,8部处于后期或拍摄中,整体项目储备丰富,持续精品大IP内容打造,与爱奇艺、优酷、腾讯、芒果TV等各大平台建立紧密合作。积极转型定位成为一家相关多元化、轻资产、平台运营的泛文化公司。1)力争搭建自己的短剧平台打造,打造长、中、短剧相结合的影视制作集群;2)打造游戏、动漫及衍生品业务,与腾讯、优酷、爱奇艺、哔哩哔哩、字节等平台深入探讨合作,发掘控股股东江西出版传媒集团系统内游戏版号资源,持续多元内容开发。2023年,公司游戏业务收入129万元(同比+361%),毛利率65.7%。3)与智象未来达成战略合作、所参与基金参投Rokid、与小派科技(国内VR硬件开发商)开展战略合作、与互影科技开展互动影游等,积极打造新技术催生下的数字版权、元宇宙、AIGC等数字文化资产产业集群。推进管理提升,大股东赋能。公司依托国有控股股东,构建新型公司架构,与江西银行、招商银行南京分行、北京银行南昌分行建立战略合作,充分利用资本市场,积极拓展公司投融资渠道。整体看,公司在政策、产业赋能、资源导入、融资增信、战略规划等多维度聚合优势,持续稳定健康发展。盈利预测与估值。我们对公司主营预计如下:1)影视剧业务:从项目储备看我们预计公司2024-2026年确认收入主要作品集数分别为158集、170集和180集,考虑剧集类型假设单集价格分别为400万元、450万元和450万元;2024-2026年,公司影视剧业务收入分别为6.3亿元、7.7亿元和8.1亿元,同比增速分别为37.7%、21.0%和5.9%;2)游戏及互联网服务业务:我们预计公司2024-2026年收入分别为500万元、1000万元和1500万元。整体我们预计公司2024-2026年总营收分别为6.4亿元、7.8亿元和8.3亿元,同比增速分别为38.3%、21.8%和6.6%;归母净利分别为0.72亿元、0.93亿元和1.07亿元,同比增速分别为160.1%、30.1%和14.2%。我们预计公司2024-2026年全面摊薄EPS分别为0.15、0.20和0.22元/股。采用PE估值,参考可比公司2024年38倍PE估值,我们给予公司2024年45倍PE估值,目标价6.75元/股;采用PB估值,我们预计公司2024-2026年全面摊薄BPS分别为2.19、2.38、2.61元/股,参考可比公司2024年平均4.9倍PB,给予公司2024年5.0倍PB估值,目标价10.95元/股。出于审慎性原则,我们平均结合PE和PB两种估值法,目标价8.85元/股,首次覆盖给予“优于大市”评级。风险提示。影视项目进展不及预期,业务转型进展开展不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

传媒互联网行业月报:GPT-4o发布,游戏供给向好,影视关注暑期档 国元证券 2024-06-05(31页) 附下载

市场表现月度涨跌情况(2024.5.1-2024.5.31,下同):传媒行业(申万)下跌7.78%,...

4.01 MB共31页中文简体

1天前94420积分

-

传媒互联网行业5月行业月报:大模型易用性大幅提升,关注C端垂类应用进展 中国银河 2024-06-05(29页) 附下载

核心观点:最新观点1)影视:五一档期票房符合预期。2024年5月全国电影票房同比下跌,环比上涨。根据...

3.27 MB共29页中文简体

1天前54720积分

-

农业行业专题报告:该如何理解和预判猪周期?——从历史到现在 海通国际 2024-06-05(35页) 附下载

投资要点:从能繁母猪预测猪价的理论与现实。能繁母猪是猪价预测中最受关注的指标,但其与猪价、屠宰量等都...

3.04 MB共35页中文简体

1天前50620积分

-

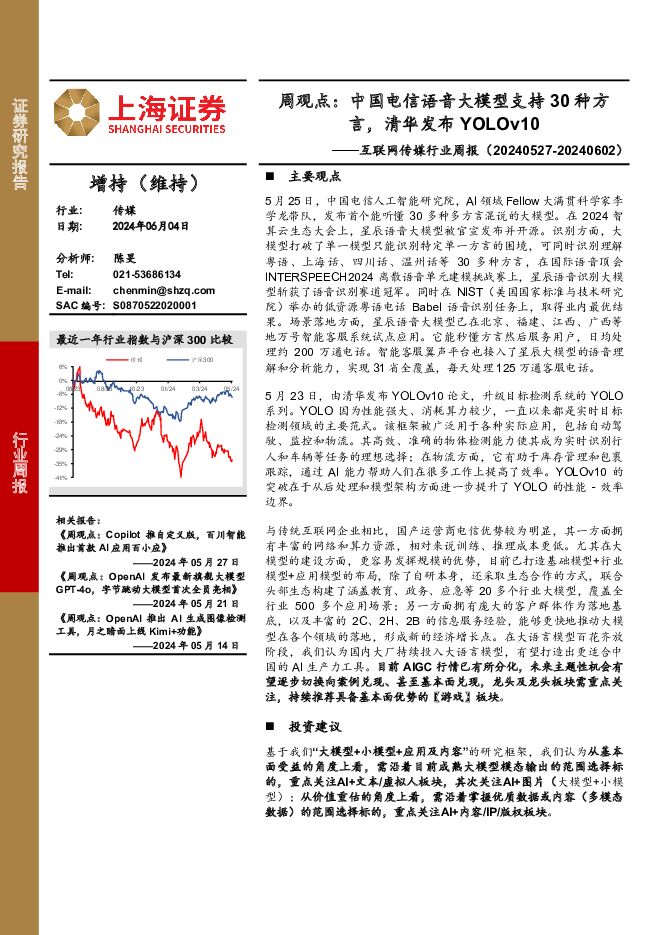

互联网传媒行业周报-周观点:中国电信语音大模型支持30种方言,清华发布YOLOv10 上海证券 2024-06-05(3页) 附下载

主要观点5月25日,中国电信人工智能研究院,AI领域Fellow大满贯科学家李学龙带队,发布首个能听...

356.3 KB共3页中文简体

1天前52720积分

-

万华化学 五月月报 海通国际 2024-06-05(53页) 附下载

万华化学(600309)一、研发费用&资本开支公司研发费用和资本开支逐年上涨,公司2023年全年研发...

3.27 MB共53页中文简体

1天前12518积分

-

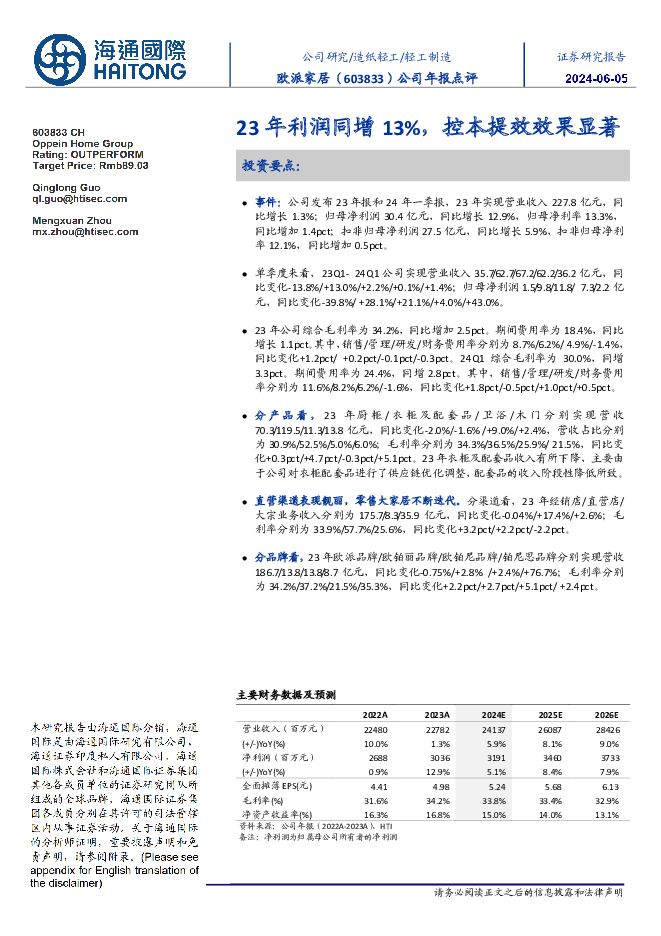

欧派家居 公司年报点评:23年利润同增13%,控本提效效果显著 海通国际 2024-06-05(12页) 附下载

欧派家居(603833)投资要点:事件:公司发布23年报和24年一季报,23年实现营业收入227.8...

1.98 MB共12页中文简体

1天前77418积分

-

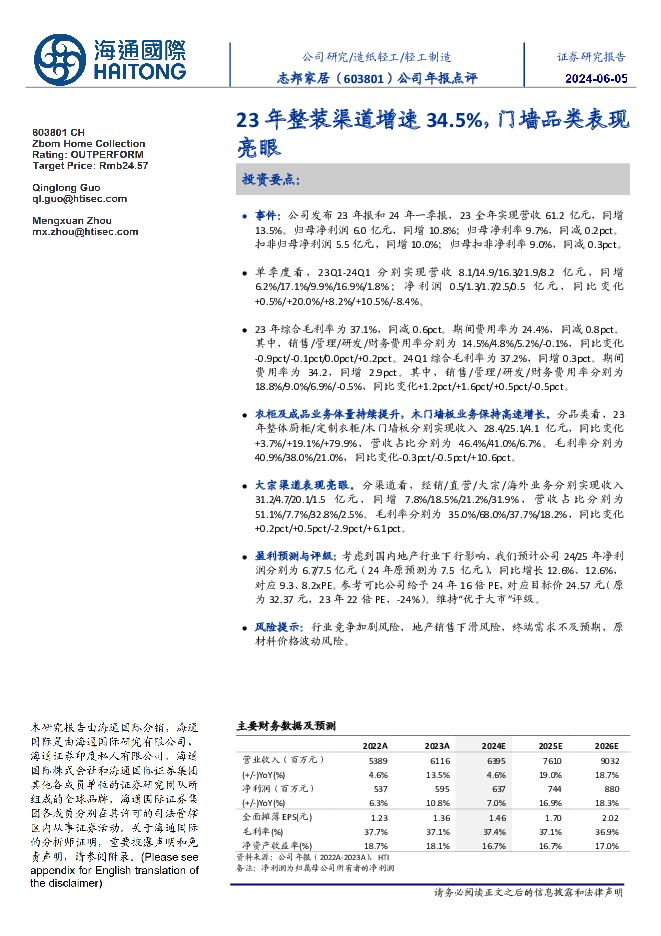

志邦家居 公司年报点评:23年整装渠道增速34.5%,门墙品类表现亮眼 海通国际 2024-06-05(11页) 附下载

志邦家居(603801)投资要点:事件:公司发布23年报和24年一季报,23全年实现营收61.2亿元...

1.94 MB共11页中文简体

1天前35618积分

-

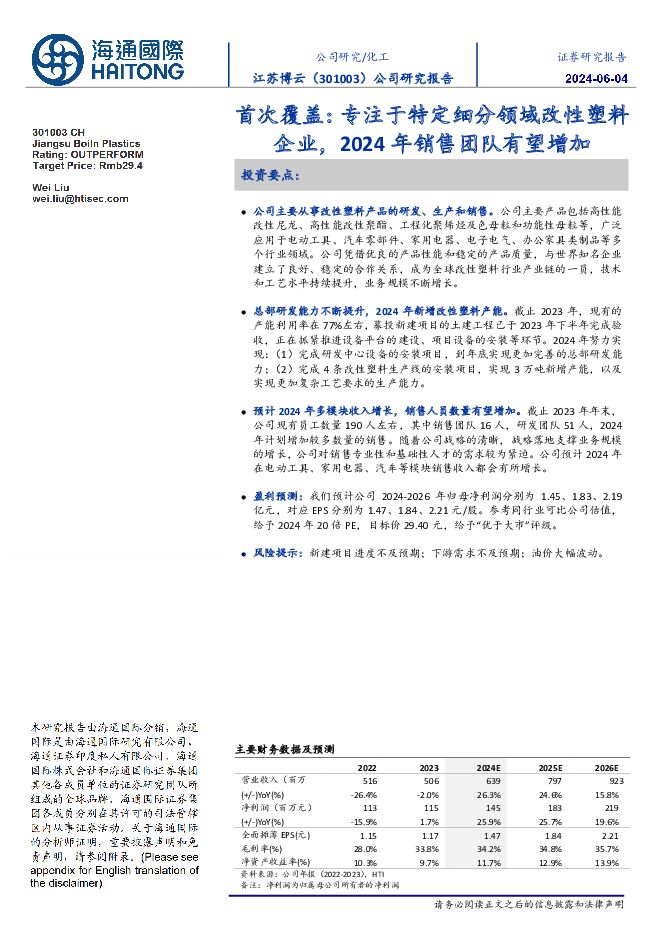

江苏博云 首次覆盖:专注于特定细分领域改性塑料企业,2024年销售团队有望增加 海通国际 2024-06-05(13页) 附下载

江苏博云(301003)投资要点:公司主要从事改性塑料产品的研发、生产和销售。公司主要产品包括高性能...

2 MB共13页中文简体

1天前50118积分

-

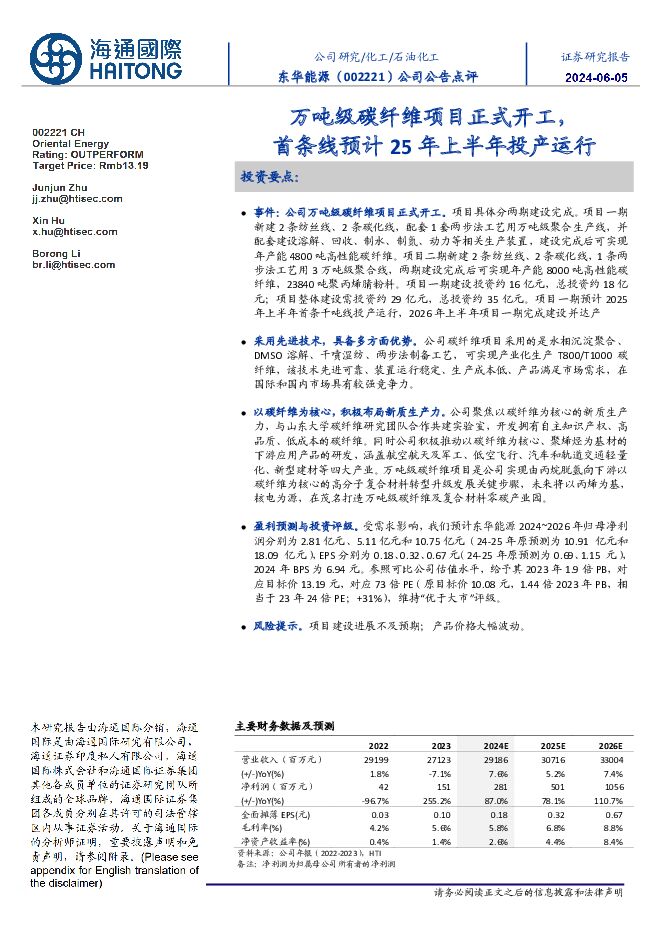

东华能源 万吨级碳纤维项目正式开工,首条线预计25年上半年投产运行 海通国际 2024-06-05(11页) 附下载

东华能源(002221)投资要点:事件:公司万吨级碳纤维项目正式开工。项目具体分两期建设完成。项目一...

1.96 MB共11页中文简体

1天前33418积分

-

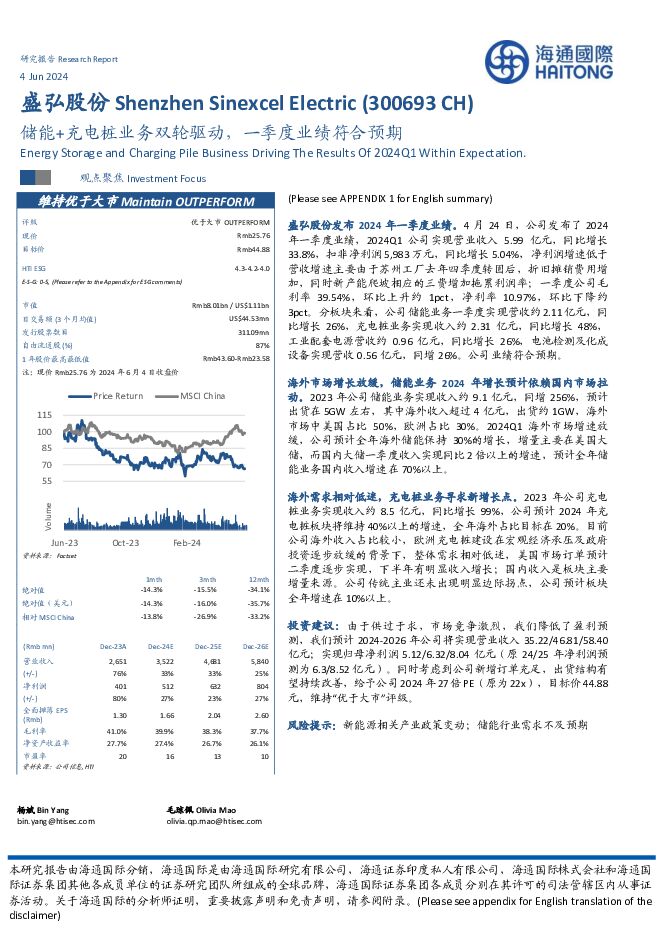

盛弘股份 储能+充电桩业务双轮驱动,一季度业绩符合预期 海通国际 2024-06-05(11页) 附下载

盛弘股份(300693)盛弘股份发布2024年一季度业绩。4月24日,公司发布了2024年一季度业绩...

1.61 MB共11页中文简体

1天前82318积分

-

食品行业周报:1-4月贵州省烟酒类商品零售额同比+124.4% 海通国际 2024-06-04(24页) 附下载

板块表现:5月27日-5月31日,大盘指数涨跌幅为-0.66%,食品饮料指数涨跌幅为-2.26%,涨...

3.82 MB共24页中文简体

2天前62820积分

-

HTI中国消费行业6月投资报告:继续关注高股息主线和软饮料行业 海通国际 2024-06-04(48页) 附下载

需求:5月重点跟踪的8个行业中5个保持正增长,3个负增长。实现双位数增长的行业仅剩次高端及以上白酒(...

3.39 MB共48页中文简体

2天前99220积分

-

房地产行业周报:第22周新房成交同比增速回落,供销比回升 海通国际 2024-06-04(13页) 附下载

投资要点:上周大中城市新房成交情况:2024年第22周30大中城市新房成交面积为223万平方米,环比...

1.83 MB共13页中文简体

2天前31420积分

-

HTI中国消费品5月需求报告:仅软饮料行业需求增速加快 海通国际 2024-06-04(14页) 附下载

据海通国际预测,24年5月重点跟踪的8个行业中5个保持正增长,3个负增长。实现双位数增长的行业仅剩次...

1.54 MB共14页中文简体

2天前67920积分

-

传媒行业:COMPUTEX 2024即将开幕,腾讯AI助手“元宝”发布 信达证券 2024-06-04(7页) 附下载

近期AI相关热点更新:COMPUTEX2024召开在即,AI终端的最新进展即将揭晓。本次大会将于6月...

637.1 KB共7页中文简体

2天前11820积分

-

传媒:头部厂商发布应用,国内AI生态逐步完善 华金证券 2024-06-04(3页) 附下载

投资要点事件:近日,腾讯基于混元大模型发布AI助手-腾讯元宝。其核心特色围绕AI效率工具与AI特色应...

296.42 KB共3页中文简体

2天前90620积分

-

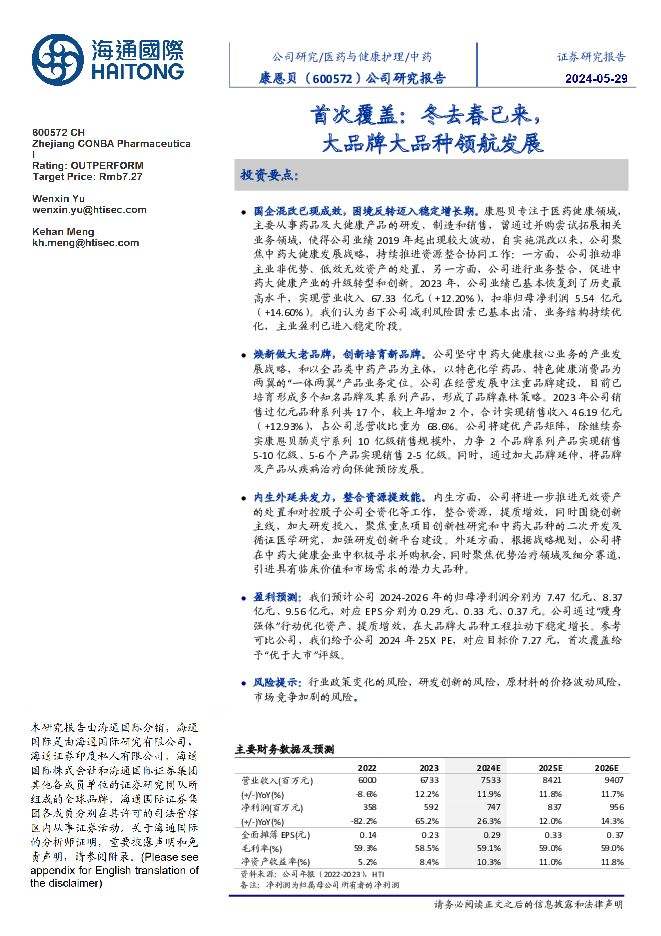

康恩贝 首次覆盖:冬去春已来,大品牌大品种领航发展 海通国际 2024-06-04(30页) 附下载

康恩贝(600572)投资要点:国企混改已现成效,困境反转迈入稳定增长期。康恩贝专注于医药健康领域,...

3.4 MB共30页中文简体

2天前34718积分

-

聚胶股份 首次覆盖:国内卫材热熔胶行业龙头,未来市占率逐步提高 海通国际 2024-06-04(72页) 附下载

聚胶股份(301283)公司是卫材热熔胶行业龙头公司是吸收性卫生用品专用热熔胶(卫材热熔胶)的专业供...

3.25 MB共72页中文简体

2天前76518积分

-

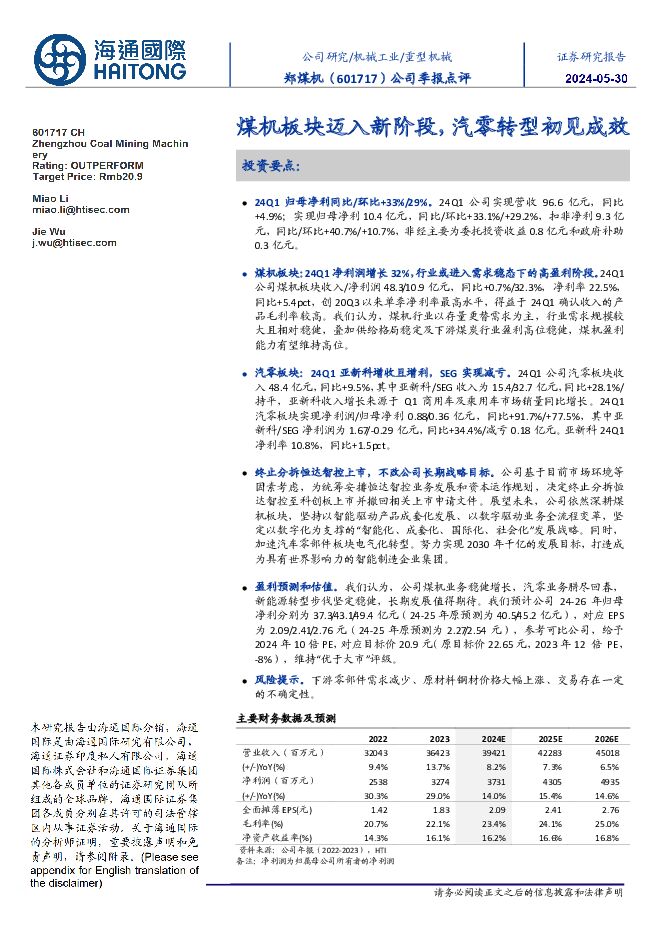

郑煤机 公司季报点评:煤机板块迈入新阶段,汽零转型初见成效 海通国际 2024-06-04(11页) 附下载

郑煤机(601717)投资要点:24Q1归母净利同比/环比+33%/29%。24Q1公司实现营收96...

2.05 MB共11页中文简体

2天前10618积分

-

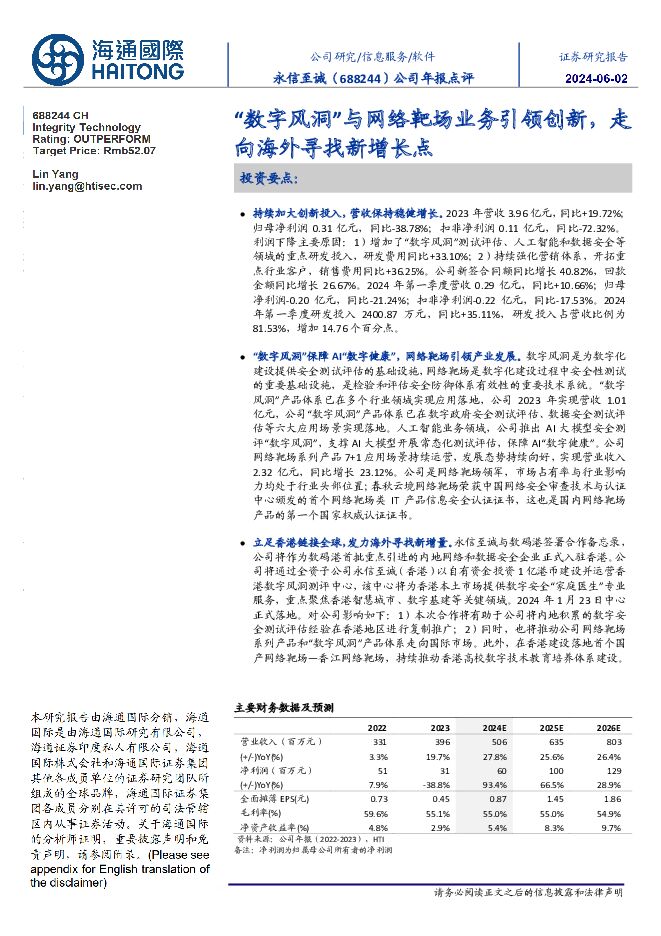

永信至诚 公司年报点评:“数字风洞”与网络靶场业务引领创新,走向海外寻找新增长点 海通国际 2024-06-04(11页) 附下载

永信至诚(688244)投资要点:持续加大创新投入,营收保持稳健增长。2023年营收3.96亿元,同...

2.04 MB共11页中文简体

2天前30018积分