新产业2024年一季度归母净利同比增长20%,海外业务快速增长国信证券2024-05-16.pdf

摘要:新产业(300832)核心观点2024 年一季度归母净利同比增长 20%, 海外业务表现亮眼。 2024 年一季度实现营收 10.21 亿(+16.62%) , 归母净利润 4.26 亿(+20.04%) , 扣非归母净利润 3.99 亿(+25.49%) , 业绩略超预期。 分区域看, 一季度国内收入同比增长 12.17%, 海外收入同比增长 24.95%, 海外业务成为核心增长驱动;分产品看, 一季度试剂收入同比增长 26.42%, 仪器类产品收入同比下降3.86%。 一季度国内外市场全自动化学发光仪器 X8 实现销售/装机 220 台。国内收入阶段性放缓, 海外业务布局广度和深度持续加强。 一季度国内收入有所放缓, 一方面是由于常规诊疗量在去年同期防疫政策调整后有所恢复,检测量快速提升带动公司国内试剂销售增长, 导致同比基数较高; 另一方面,自医疗行业整治在全国范围开展以来, 部分公立医院的招投标活动节奏有所放缓, 对于公司 2023 年下半年及 2024 年第一季度设备入院造成一定影响,进而导致仪器类收入有所下滑。 从趋势看, 国内装机量在 2024 年第一季度已呈现环比改善, 随着各地公立医院的设备招投标陆续恢复正常节奏, 预计仪器装机将实现加速。 公司 2024 年国内化学发光仪器装机目标为 2000 台,合作流水线及自研的 SATLARS T8 流水线合计装机目标为 100 条, 公司将继续推进三级及以上大型终端医院客户的开拓, 提升三级医院试剂测试量占比。 在海外市场, 公司已划分 45 个大区, 每个区域采用独立的营销、 售后、市场及商务四位一体模式, 强化产品销售与售后人员的联动, 提升区域产品服务质量与能力, 2024 年海外化学发光装机目标为 3500 台, 持续精耕细作。毛净利率同比提升, 盈利能力保持优异。 2024 年一季度毛利率 73.84%(+5.15pp) , 销售费用率 15.61%(+1.30pp) , 管理费用率 2.87%(+0.48pp),研发费用率 9.93%(+0.43pp) , 财务费用率-0.29%(-0.65pp) , 净利率为41.73%(+1.19pp) 。 试剂收入占比提升及仪器结构优化进一步驱动毛利率增长。 经营活动现金流量净额为 2.62 亿(+45.73%) , 现金流保持健康。投资建议: 新产业国内装机和试剂消耗有望逐步复苏, 持续受益进口替代和大型终端医院突破; 海外业务处于高速成长阶段。 公司仪器平台正扩展至下一代发光及生化, 前瞻布局流水线和分子业务。 维持盈利预测,预 计 2024-26 年 归 母 净 利 润 为 20.65/26.08/32.28 亿 , 同 比 增 长24.9%/26.3%/23.8%, 当前股价对应 PE 28/22/18X, 维持“买入” 评级。风险提示: 集采降价风险; 行业竞争加剧的风险; 海外拓展不及预期的风险;地缘政治风险; 新业务领域拓展不及预期的风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

汽车行业周报(24年第20周):5月新能源零售预计同比增长33%,关注改款M7等车型上市 国信证券 2024-05-30(32页) 附下载

核心观点月度产销:乘联会预估5月零售销量165.0万辆左右,同比-5.3%,环比+7.8%。新能源零...

4.58 MB共32页中文简体

2天前020积分

-

半导体行业专题:AI创新与周期向上共振,半导体开启新一轮成长 国信证券 2024-05-30(58页) 附下载

算力、存力是AI的基础,先进封装为其助力算力:Transformer类AI大模型过去几年所需算力平均...

4.04 MB共58页中文简体

2天前020积分

-

建筑行业2023年报及2024年一季报总结:整体基本面承压,关注海外工程和工业建筑产业链景气回升 国信证券 2024-05-30(30页) 附下载

核心观点建筑行业:整体增长降速,工业建筑回暖,海外工程复苏。2023年建筑业实现总产值同比+5.8%...

4.34 MB共30页中文简体

2天前020积分

-

房地产行业2024年6月投资策略:政策密集出台,关注基本面边际变化 国信证券 2024-05-30(15页) 附下载

核心观点行业:量价持续承压,政策密集落地。2024年1-4月,商品房销售额同比-28.3%,降幅较1...

2.31 MB共15页中文简体

2天前320积分

-

2024年4月煤炭行业月度数据 国信证券 2024-05-30(23页) 附下载

报告摘要煤炭供应数据:20大集团:1-4月,销量日均值711.6万吨,同比减少7.6%;4月日均值7...

849.13 KB共23页中文简体

2天前020积分

-

浦发银行 2024年一季报点评:关注后续资产质量变化 国信证券 2024-05-30(15页) 附下载

浦发银行(600000)核心观点浦发银行2021-2023年归母净利润增速与行业分化,其中最大的压力...

498.91 KB共15页中文简体

2天前018积分

-

海外电网投资分析:新建与改造需求共振 电网建设提速 国信证券 2024-05-29(54页) 附下载

投资建议自2011年以来,各国政府的补贴政策、技术进步、产业投资等积极因素的推动下,全球可再生能源投...

3.46 MB共54页中文简体

3天前39820积分

-

货币政策与流动性观察:税期扰动,资金利率企稳 国信证券 2024-05-29(14页) 附下载

核心观点税期扰动,资金利率企稳海外方面,上周(5月20日-5月26日)全球主要央行货币政策无重大变化...

1.52 MB共14页中文简体

3天前77915积分

-

“新质生产力”系列(二):将新质生产力落地到投资组合 国信证券 2024-05-29(52页) 附下载

核心观点新质生产力形成是以科技创新为起点,培育和发展新产业为主要路径,推动生产力发生质态跃升的过程。...

5.27 MB共52页中文简体

3天前19610积分

-

计算机行业电力信息化点评:电力体制改革有望加快,重点关注虚拟电厂和配网侧信息化 国信证券 2024-05-28(12页) 附下载

2024年5月23日,习近平总书记在山东省济南市主持召开企业和专家座谈会上强调进一步全面深化改革其中...

3.72 MB共12页中文简体

4天前64020积分

-

非金属建材周报(24年第21周):水泥“新国标”实施助力淡季提价,关注地产政策落地 国信证券 2024-05-28(18页) 附下载

核心观点中央再提严控房地产风险,地产新政信号意义明确。5月21日,全国地方党委金融办主任会议召开,中...

2.57 MB共18页中文简体

4天前41020积分

-

新能源市场交易大势所趋,静待消纳改善和电价扰动弱化 国信证券 2024-05-28(32页) 附下载

核心观点新能源发电上网电价、消纳因素对项目收益率的影响路径之一是市场化交易,通过对多地2024年电力...

1.64 MB共32页中文简体

4天前76720积分

-

轻工制造行业周报(24年第21周):4月家具出口增速回升,关注家居家装618大促表现 国信证券 2024-05-28(19页) 附下载

核心观点本周研究跟踪与投资思考:4月家具出口增速回升,美国成屋销售降幅持续收窄,关注美国地产周期与补...

1.4 MB共19页中文简体

4天前82220积分

-

家电行业周报(24年第21周):6月白电排产量增长13%,海外家电零售库存筑底 国信证券 2024-05-28(14页) 附下载

核心观点本周研究跟踪与投资思考:白电6月排产量同比增长13%,保持较快增长趋势,其中空调外销排产增长...

1.12 MB共14页中文简体

4天前43420积分

-

计算机:24年微软AIPC新品点评-推出全新概念“Copilot+PC”,采用ARM架构处理器 国信证券 2024-05-28(8页) 附下载

事项:美东时间5月20日,微软发布新一代AIPC——Windows11AIPC,将AI助手Copil...

755.72 KB共8页中文简体

4天前91820积分

-

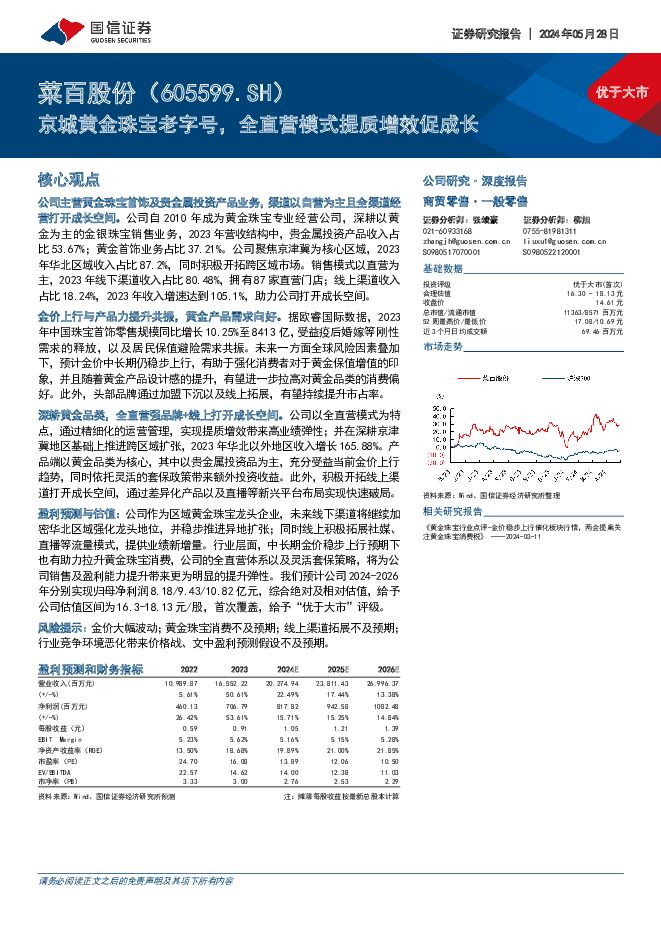

菜百股份 京城黄金珠宝老字号,全直营模式提质增效促成长 国信证券 2024-05-28(31页) 附下载

菜百股份(605599)核心观点公司主营黄金珠宝首饰及贵金属投资产品业务,渠道以自营为主且全渠道经营...

3.7 MB共31页中文简体

4天前70218积分

-

中原内配 2023年报&2024年一季报点评:业绩增长稳健,传统主业和新产业多轮驱动发展 东方财富证券 2024-05-28(4页) 附下载

中原内配(002448)【投资要点】受益于市场拓展和产品结构的优化,公司业绩亮眼。2023年公司实现...

739.5 KB共4页中文简体

4天前76618积分

-

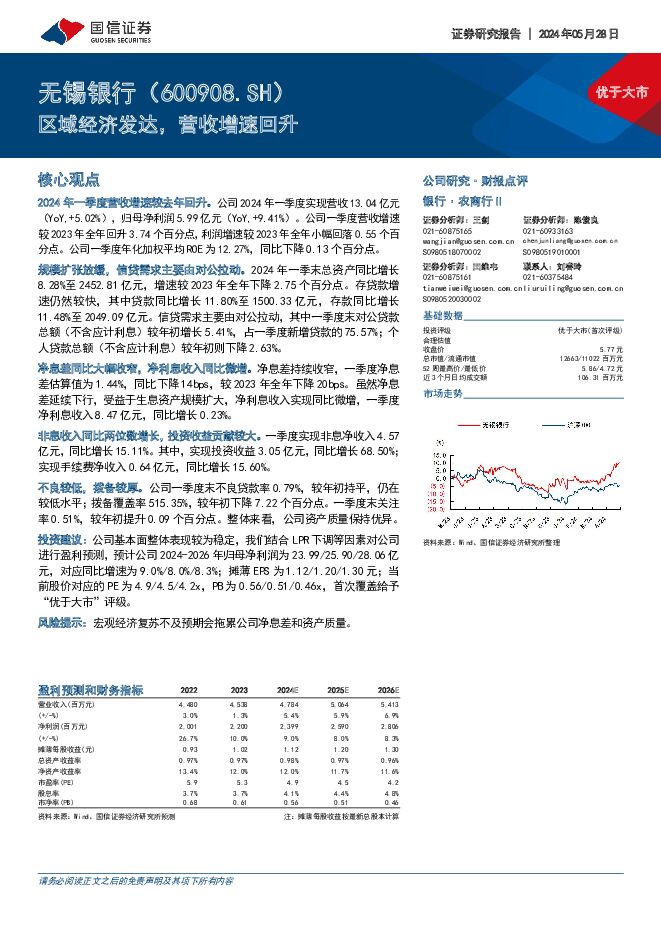

无锡银行 区域经济发达,营收增速回升 国信证券 2024-05-28(17页) 附下载

无锡银行(600908)核心观点2024年一季度营收增速较去年回升。公司2024年一季度实现营收13...

922.58 KB共17页中文简体

4天前42418积分

-

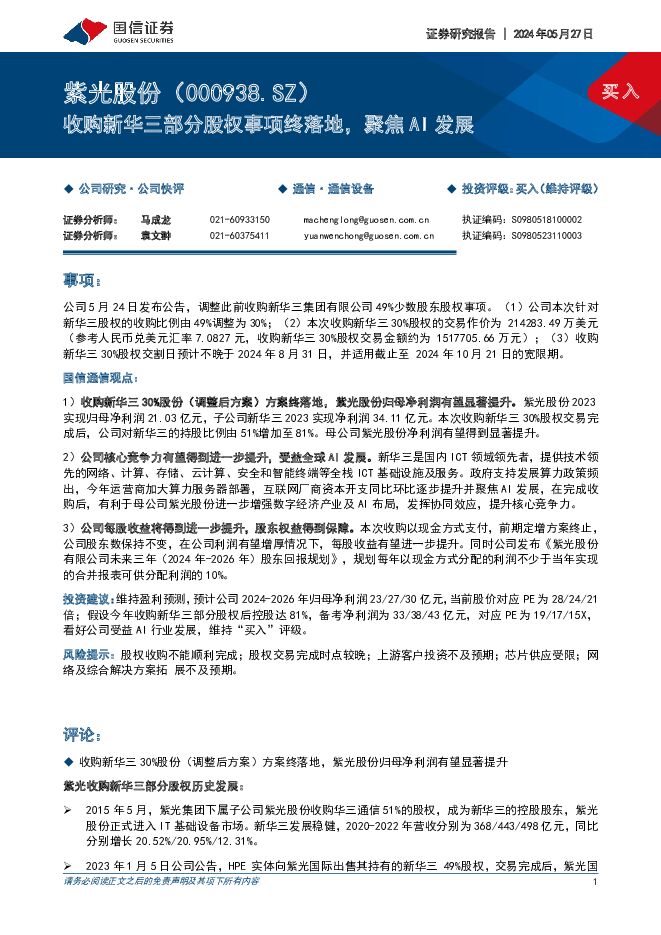

紫光股份 收购新华三部分股权事项终落地,聚焦AI发展 国信证券 2024-05-28(9页) 附下载

紫光股份(000938)事项:公司5月24日发布公告,调整此前收购新华三集团有限公司49%少数股东股...

501.08 KB共9页中文简体

4天前53918积分

-

千味央厨 2024年一季度公司收入同比增长8%,产品结构优化 国信证券 2024-05-28(6页) 附下载

千味央厨(001215)核心观点2024年一季度公司营业总收入同比增长8%。2023年公司实现营收1...

738.29 KB共6页中文简体

4天前9718积分