鸿路钢构钢结构制造商龙头,智能化升级引领者国信证券2024-05-15.pdf

摘要:鸿路钢构(002541)核心观点鸿路钢构是钢结构制造商龙头,专注精品钢构20余年。公司2002年成立,2011年上市,主营业务为钢结构及相关围护产品生产、销售,产品主要分为建筑重钢结构、建筑轻钢结构、桥梁钢结构、空间钢结构、设备钢结构等。2023年公司实现营业收入235.4亿元(+18.6%),实现归母净利润11.8亿元(+1.4%),钢结构产品销量425.7万吨(+30.6%)。行业层面,基于产业链视角,核心观察有三:1)上游钢材价格影响钢结构企业毛利率,头部钢企或可采用“钢材价格×(1+合理毛利率)”定价机制缓释原材料价格波动风险;2)中游钢结构企业分制造商和承包商,行业集中度偏低,规模前五企业市占率约6.5%,随着市场环境趋严、高端需求释放、资本实力支撑产能扩张与智能化改造,行业集中度缓慢提升;3)下游需求随我国城镇化工业化进程放缓,已过爆发式增长期,BIPV(光伏建筑一体化)、装配式建筑等政策推动支撑需求平稳释放。钢结构行业迎来需求平稳释放、智能化升级、“强者愈强”关键时期。制造商宜谋求产能扩张,抢占市占率,提高下游议价能力与风险控制能力,承包商宜打造差异化品牌竞争力,在BIPV等新兴市场精耕细作。公司层面,产能优势与智能化优势促“量价齐升”:1.短期看产能优势:公司2023年产能达500万吨遥居行业第一,产能优势一体现在规模效应,如与优质供应商长期战略合作、单吨费用逐年下滑等,二体现在生产基地扩张,公司2016年起在全国范围持续拿地,资本开支明显增多,现已拥有十大生产基地。2.中长期看智能化优势:钢结构行业具备制造业与建筑工程业的双重特性,人口红利消退期,智能制造转型需求迫切。公司前瞻布局智能制造核心技术,据我们测算,单条产线智能化升级后焊接环节每年可节约成本约273.4万元,若鸿路钢构智能焊接机器人渗透率达到15%,毛利率可对应提升至少0.9个百分点。盈利预测与估值:公司作为钢结构制造商龙头,前有扩张生产基地促产能爬坡,后有布局智能化改造促提质增效,无论产量规模还是经营质效均居行业首位。预计公司2024-2026年归母净利润12.03/13.58/15.11亿元,每股收益1.74/1.97/2.19元,对应当前股价PE为11.85/10.47/9.42X。综合上述绝对估值和相对估值,公司合理估值25.75-27.28元,较当前股价有25.75%-32.43%溢价,首次覆盖给予“买入”评级。风险提示:钢结构渗透率不及预期风险、原材料钢材价格波动风险、用工风险、技术开发不及预期风险、融资成本上行风险等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

纺织服装海外跟踪系列四十四:露露乐檬第一季度中国市场引领增长,全年盈利指引上调 国信证券 2024-06-07(8页) 附下载

公司公告:2024年6月5日,Lululemon披露截至2024年4月30日的2024财年第一季度业...

889.43 KB共8页中文简体

4天前63520积分

-

海外镜鉴系列(十七):德国市场投资观察 国信证券 2024-06-07(43页) 附下载

核心观点德国经济基本面分析:德国位处欧洲中部,是欧盟人口最多、经济最发达的国家;作为欧洲最大经济体,...

3.8 MB共43页中文简体

4天前93710积分

-

金属行业6月投资策略:短期高位震荡,长期格局向上 国信证券 2024-06-06(28页) 附下载

核心观点铜:铜矿现货加工费维持在个位数5月铜价冲高回落,铜矿现货加工费2美元/吨,据此测算冶炼厂普遍...

6.2 MB共28页中文简体

5天前24920积分

-

非常规天然气行业专题:非常规天然气成为重要增量,龙头企业有望充分受益 国信证券 2024-06-06(38页) 附下载

核心观点中国天然气市场仍将维持较快增长,非常规天然气是重要增长极。天然气作为唯一的低碳化石能源是实现...

2.31 MB共38页中文简体

5天前85220积分

-

传媒行业6月投资策略:关注暑期档票房表现,持续看好AIGC应用中长期落地机遇 国信证券 2024-06-06(23页) 附下载

核心观点5月跑输市场,整体估值处于较低水平。1)5月份传媒(申万传媒指数)板块下跌7.78%,跑输沪...

2.13 MB共23页中文简体

5天前33320积分

-

银行业专题:2024年净息差影响因素定量分析 国信证券(香港) 2024-06-06(18页) 附下载

核心观点预计2024年LPR下降概率较低。货币政策对净息差影响最为直接,预测净息差首先需要预判LPR...

1.37 MB共18页中文简体

5天前98420积分

-

银行理财2024年6月月报:手工补息整顿,理财喜忧皆现 国信证券 2024-06-06(12页) 附下载

核心观点5月份理财规模继续回升,产品收益基准下行。根据普益数据披露,5月末理财产品存量规模28.9万...

666.46 KB共12页中文简体

5天前26420积分

-

江苏神通 2023年报及2024一季报点评:业绩稳健,核电业务有望快速增长 国信证券 2024-06-06(6页) 附下载

江苏神通(002438)核心观点2023年收入同比增长9.10%,归母净利润同比增长18.16%。公...

498.15 KB共6页中文简体

5天前8018积分

-

2024年中国经济的韧性体现在哪里? 国信证券 2024-06-06(29页) 附下载

2023年二季度中国GDP同比增速偏高还是偏低?2023年二季度中国不变价GDP同比是全年最高水平;...

1016.58 KB共29页中文简体

5天前6115积分

-

高技术制造业宏观周报:国信周频高技术制造业扩散指数降幅收窄 国信证券 2024-06-06(8页) 附下载

核心观点国信周频高技术制造业扩散指数降幅收窄。截至2024年6月1日当周,国信周频高技术制造业扩散指...

436.12 KB共8页中文简体

5天前7615积分

-

资金跟踪与市场结构周观察(第二十一期):市场成交下降,行业成交集中度上行 国信证券 2024-06-06(27页) 附下载

核心观点市场成交量下降。前两周(20240517-20240531)全市场成交量下降,上深两市成交额...

8.28 MB共27页中文简体

5天前67510积分

-

ESG月度观察:关注企业“第二张报表” 国信证券 2024-06-06(19页) 附下载

热点事件:ESG信披进入新时代,ESG报告有望成企业“第二张报表”。5月27日,财政部发函发布《企业...

5.3 MB共19页中文简体

5天前34410积分

-

电子行业周报:苹果WWDC临近,强化AI终端创新预期 国信证券 2024-06-05(11页) 附下载

核心观点苹果WWDC临近,强化AI终端创新预期,继续推荐果链及IC设计。过去一周上证下跌0.07%,...

1.43 MB共11页中文简体

6天前89720积分

-

房地产行业周报(2024年第22周):新政后市场边际改善,地产板块短期顶底明确 国信证券 2024-06-05(15页) 附下载

核心观点近期核心观点:继5月17日央行降低首付比例、取消利率下限后,上周上海、广州、深圳也陆续放松限...

902.88 KB共15页中文简体

6天前33120积分

-

银行业2024年6月投资策略:工业企业偿债能力持续回升 国信证券 2024-06-05(8页) 附下载

核心观点市场表现回顾5月份中信银行指数上涨3.0%,跑赢沪深300指数3.6个百分点,月末银行板块平...

411.28 KB共8页中文简体

6天前41220积分

-

策略月报:行业高速轮转,关注GARP配置主线 国信证券 2024-06-05(26页) 附下载

核心观点1.货币-信用“风火轮”:布局宽货币、紧信用格局信用方面,4月我国新增社融-720亿元,低于...

10.84 MB共26页中文简体

6天前38310积分

-

氟化工行业:2024年5月月度观察:R22景气度快速提升,矿山整治推动萤石价格创新高 国信证券 2024-06-04(38页) 附下载

核心观点5月氟化工行情回顾:截至5月31日,化工行业指数/CCPI/氟化工指数分别报3337.67/...

4.42 MB共38页中文简体

7天前12420积分

-

油气行业2024年5月月报:OPEC+延长减产时间,国际油价有望反弹 国信证券 2024-06-04(27页) 附下载

核心观点5月油价回顾:截至5月31日收盘,WTI原油现货价格为76.99美元/桶,较上月末下跌4.9...

2.5 MB共27页中文简体

7天前45320积分

-

通信行业2024年6月投资策略:布局卫星互联网和边缘AI 国信证券 2024-06-04(28页) 附下载

核心观点2024年5月行情回顾:板块表现于市场。5月沪深300指数全月下跌2.13%,通信(申万)指...

2.38 MB共28页中文简体

7天前73220积分

-

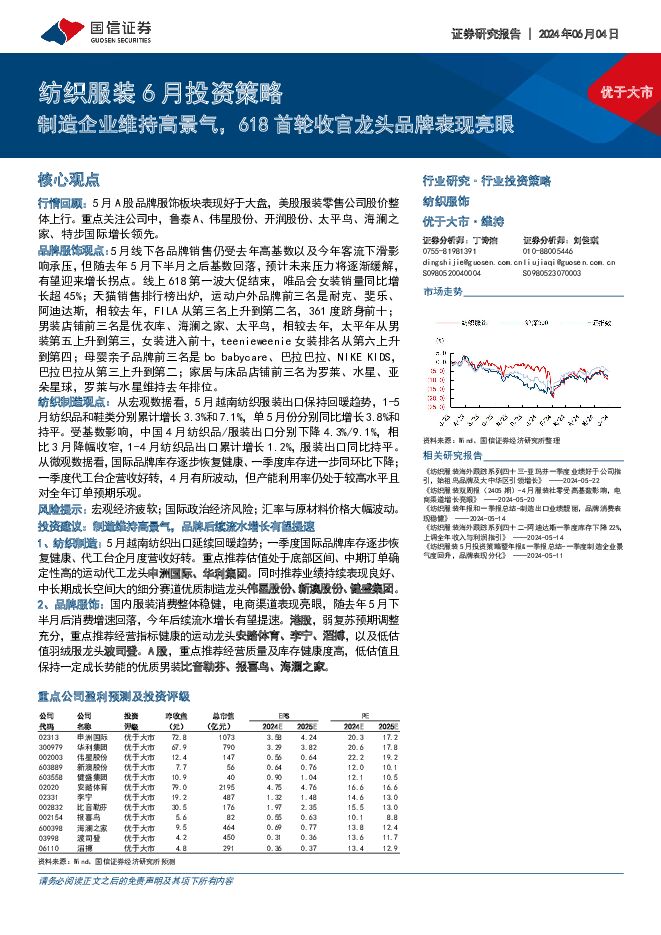

纺织服装6月投资策略:制造企业维持高景气,618首轮收官龙头品牌表现亮眼 国信证券 2024-06-04(25页) 附下载

核心观点行情回顾:5月A股品牌服饰板块表现好于大盘,美股服装零售公司股价整体上行。重点关注公司中,鲁...

3.1 MB共25页中文简体

7天前34020积分