机械行业周报:看好周期复苏,继续关注工程机械、矿山机械国金证券2024-04-15.pdf

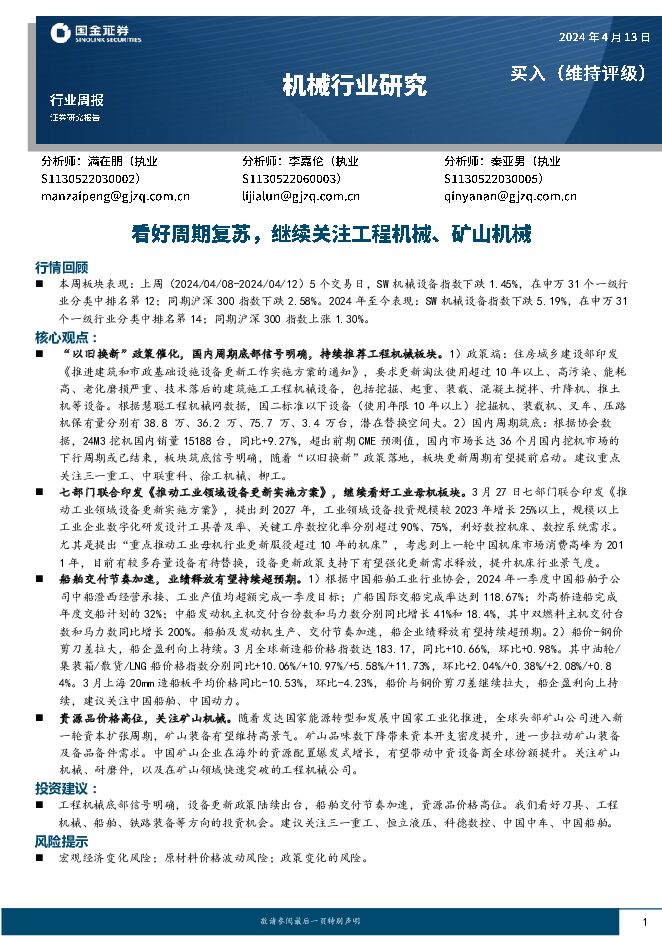

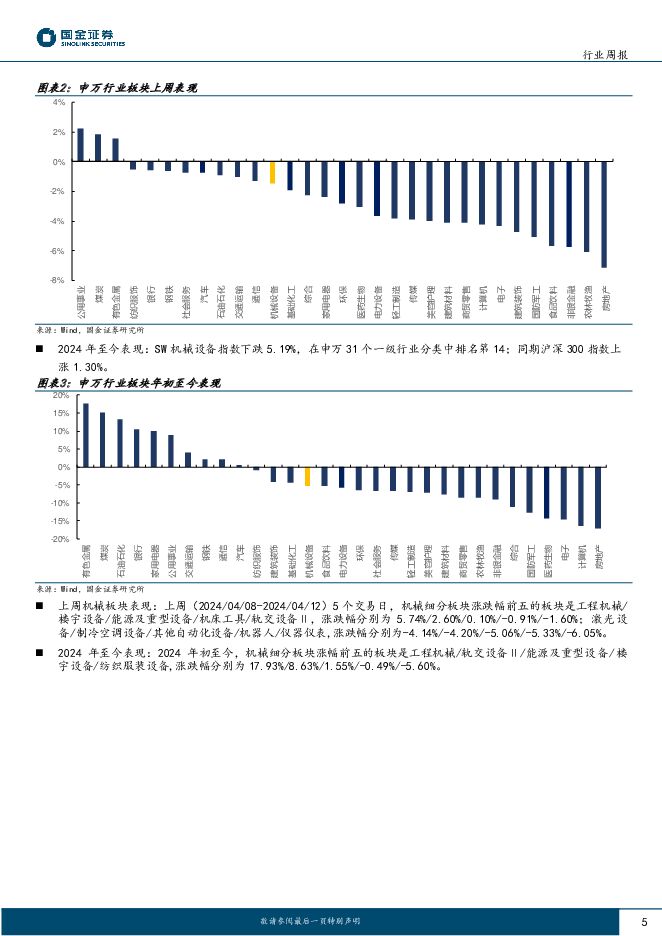

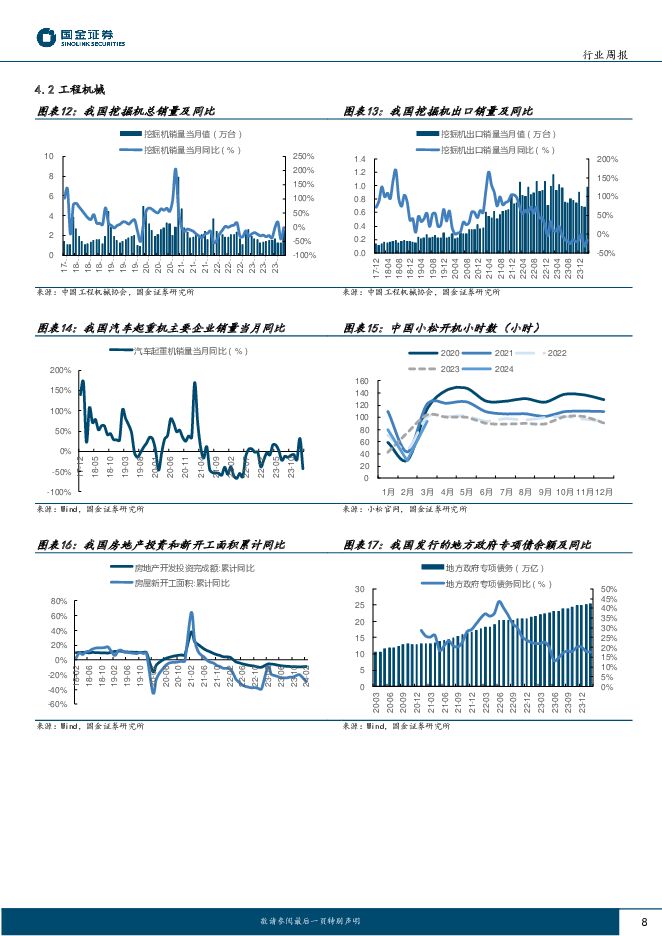

摘要:行情回顾本周板块表现:上周(2024/04/08-2024/04/12)5个交易日,SW机械设备指数下跌1.45%,在申万31个一级行业分类中排名第12;同期沪深300指数下跌2.58%。2024年至今表现:SW机械设备指数下跌5.19%,在申万31个一级行业分类中排名第14;同期沪深300指数上涨1.30%。核心观点:“以旧换新”政策催化,国内周期底部信号明确,持续推荐工程机械板块。1)政策端:住房城乡建设部印发《推进建筑和市政基础设施设备更新工作实施方案的通知》,要求更新淘汰使用超过10年以上、高污染、能耗高、老化磨损严重、技术落后的建筑施工工程机械设备,包括挖掘、起重、装载、混凝土搅拌、升降机、推土机等设备。根据慧聪工程机械网数据,国二标准以下设备(使用年限10年以上)挖掘机、装载机、叉车、压路机保有量分别有38.8万、36.2万、75.7万、3.4万台,潜在替换空间大。2)国内周期筑底:根据协会数据,24M3挖机国内销量15188台,同比+9.27%,超出前期CME预测值,国内市场长达36个月国内挖机市场的下行周期或已结束,板块筑底信号明确,随着“以旧换新”政策落地,板块更新周期有望提前启动。建议重点关注三一重工、中联重科、徐工机械、柳工。七部门联合印发《推动工业领域设备更新实施方案》,继续看好工业母机板块。3月27日七部门联合印发《推动工业领域设备更新实施方案》,提出到2027年,工业领域设备投资规模较2023年增长25%以上,规模以上工业企业数字化研发设计工具普及率、关键工序数控化率分别超过90%、75%,利好数控机床、数控系统需求。尤其是提出“重点推动工业母机行业更新服役超过10年的机床”,考虑到上一轮中国机床市场消费高峰为2011年,目前有较多存量设备有待替换,设备更新政策支持下有望强化更新需求释放,提升机床行业景气度。船舶交付节奏加速,业绩释放有望持续超预期。1)根据中国船舶工业行业协会,2024年一季度中国船舶子公司中船澄西经营承接、工业产值均超额完成一季度目标;广船国际交船完成率达到118.67%;外高桥造船完成年度交船计划的32%;中船发动机主机交付台份数和马力数分别同比增长41%和18.4%,其中双燃料主机交付台数和马力数同比增长200%。船舶及发动机生产、交付节奏加速,船企业绩释放有望持续超预期。2)船价-钢价剪刀差拉大,船企盈利向上持续。3月全球新造船价格指数达183.17,同比+10.66%,环比+0.98%。其中油轮/集装箱/散货/LNG船价格指数分别同比+10.06%/+10.97%/+5.58%/+11.73%,环比+2.04%/+0.38%/+2.08%/+0.84%。3月上海20mm造船板平均价格同比-10.53%,环比-4.23%,船价与钢价剪刀差继续拉大,船企盈利向上持续,建议关注中国船舶、中国动力。资源品价格高位,关注矿山机械。随着发达国家能源转型和发展中国家工业化推进,全球头部矿山公司进入新一轮资本扩张周期,矿山装备有望维持高景气。矿山品味数下降带来资本开支密度提升,进一步拉动矿山装备及备品备件需求。中国矿山企业在海外的资源配置爆发式增长,有望带动中资设备商全球份额提升。关注矿山机械、耐磨件,以及在矿山领域快速突破的工程机械公司。投资建议:工程机械底部信号明确,设备更新政策陆续出台,船舶交付节奏加速,资源品价格高位。我们看好刀具、工程机械、船舶、铁路装备等方向的投资机会。建议关注三一重工、恒立液压、科德数控、中国中车、中国船舶。风险提示宏观经济变化风险;原材料价格波动风险;政策变化的风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

信息技术产业行业研究:AI应用持续落地,看好相关产业链投资机会 国金证券 2024-04-29(21页) 附下载

电子板块:云厂商加大AI资本开支,AI端侧应用加速,继续看好Ai受益产业链。各大云厂商纷纷加大Ai资...

2.13 MB共21页中文简体

1天前16020积分

-

汽车及汽车零部件行业研究周报:以旧换新政策超预期,汽车景气度有望迎拐点 国金证券 2024-04-29(13页) 附下载

本周行业重要变化:1)锂电:4月26日,氢氧化锂报价9.95万元/吨,较上周持平;碳酸锂报价11.2...

996.93 KB共13页中文简体

1天前78220积分

-

交通运输仓储行业周报:多家快递物流公司业绩增长,外贸集运运价环比上升 国金证券 2024-04-29(16页) 附下载

行业观点快递:申通快递、圆通速递发布2023年年报及2024年一季报。申通快递:2023年公司实现营...

1.76 MB共16页中文简体

1天前23520积分

-

机械设备行业周报:通用人形机器人母平台“天工”发布,CME预估4月挖机销量1.85万台 中国银河 2024-04-29(17页) 附下载

核心观点:市场行情回顾:上周机械设备指数上涨0.60%,沪深300指数上涨1.20%,创业板指上涨3...

1.14 MB共17页中文简体

1天前62620积分

-

非银金融行业周报:市场情绪催化非银板块估值修复,把握券商并购+国资增资主线机会 国金证券 2024-04-29(13页) 附下载

并购事件催化券商板块大涨,预计并购主题还将持续演绎。4月26日券商指数大涨6.04%,主要受前日行业...

1.96 MB共13页中文简体

1天前57820积分

-

计算机行业研究:北京市规划算力基础设施建设,关注国产算力链投资机会 国金证券 2024-04-29(5页) 附下载

事件点评2024年4月24日,北京市经济和信息化局联合北京市通信管理局印发《北京市算力基础设施建设实...

822.13 KB共5页中文简体

1天前70420积分

-

机械行业周报:一季度业绩同比表现突出,建议关注叉车以及出口链 太平洋 2024-04-29(19页) 附下载

报告摘要本期(4月22日-4月26日),沪深300上涨1.2%,机械板块上涨0.9%,在所有一级行业...

734.54 KB共19页中文简体

1天前61920积分

-

公用事业及环保产业行业研究:3月电源投资增速边际放缓,新增光伏装机12GW 国金证券 2024-04-29(16页) 附下载

行情回顾:本周(4.22-4.26)上证综指上涨0.76%,创业板指上涨3.86%。公用事业板块下跌...

1.19 MB共16页中文简体

1天前94120积分

-

电子行业周报:厂商加大AI资本开支, AI端侧应用加速,继续看好AI受益产业链 国金证券 2024-04-29(10页) 附下载

云厂商加大AI资本开支,AI端侧应用加速,继续看好Ai受益产业链。各大云厂商纷纷加大Ai资本开支,M...

1.4 MB共10页中文简体

1天前72320积分

-

传媒互联网产业行业研究:业绩步入尾声,关注传媒板块;及基本面边际向好互联网公司 国金证券 2024-04-29(15页) 附下载

传媒:随业绩期步入尾声,预计风险偏好转向传媒行业,建议关注三个方向:1)AI工具或模型迭代有望带来投...

1.41 MB共15页中文简体

1天前97220积分

-

电力设备与新能源行业研究:关注光伏底部夯实后的修复行情,氢能正式进入能源法 国金证券 2024-04-29(9页) 附下载

光伏&储能:欧美光伏贸易政策扰动或渐成常态,光伏制造业再全球化大势下,利好国际化布局能力强的龙头企业...

1.25 MB共9页中文简体

1天前15320积分

-

房地产行业研究:成都全域取消限购,多措并举促进楼市稳定 国金证券 2024-04-29(6页) 附下载

事件4 月 28 日, 成都市住建局发布《关于进一步优化房地产市场平稳健康发展政策措施的通知》。本次...

884.23 KB共6页中文简体

1天前45920积分

-

振华科技 业绩阶段性承压,静候订单回暖 国金证券 2024-04-29(9页) 附下载

振华科技(000733)事件2024年4月26日,公司发布23年年报及24年一季报,23年实现营收7...

1.31 MB共9页中文简体

1天前42218积分

-

中国石化 产销持续进击! 国金证券 2024-04-29(8页) 附下载

中国石化(600028)中国石化于2024年4月28日发布公司2024年第一季度业绩报告,2024Q...

1.18 MB共8页中文简体

1天前82918积分

-

中航重机 军品市场稳步推进,民航及非航空民品打造新增长点 国金证券 2024-04-29(4页) 附下载

中航重机(600765)2024年4月28日公司发布24年一季报,24Q1实现营收26.5亿(同比+...

933.84 KB共4页中文简体

1天前59118积分

-

中金岭南 并表铜冶炼厂,增厚公司利润 国金证券 2024-04-29(4页) 附下载

中金岭南(000060)事件4月29日公司发布24年一季报,1Q24实现营收180.23亿元,环比+...

891.22 KB共4页中文简体

1天前37518积分

-

宇信科技 积极推动降本增效,催收产品落地突破 国金证券 2024-04-29(4页) 附下载

宇信科技(300674)2024年4月28日,公司发布2024年一季报。公司2024年第一季度实现营...

1019.18 KB共4页中文简体

1天前78518积分

-

中国核电 核电能力因子提升,田湾供汽改造落地 国金证券 2024-04-29(4页) 附下载

中国核电(601985)业绩简评4月26日晚间公司披露23年报及24年一季报,23全年公司实现营收7...

898.91 KB共4页中文简体

1天前23518积分

-

中国动力 柴油机量价齐升,经营业绩显著改善 国金证券 2024-04-29(4页) 附下载

中国动力(600482)业绩简评4月26日,公司发布23年年报和24年一季报,23年公司实现收入45...

885.74 KB共4页中文简体

1天前74718积分

-

益丰药房 业绩稳健增长,盈利能力提升 国金证券 2024-04-29(4页) 附下载

益丰药房(603939)业绩简评2024年4月28日,公司发布2023年年度报告及2024年第一季度...

899.23 KB共4页中文简体

1天前25318积分