小熊电器公司信息更新报告:2023Q4业绩阶段承压,静待新品周期+费用投放效率提升改善业绩开源证券2024-04-12.pdf

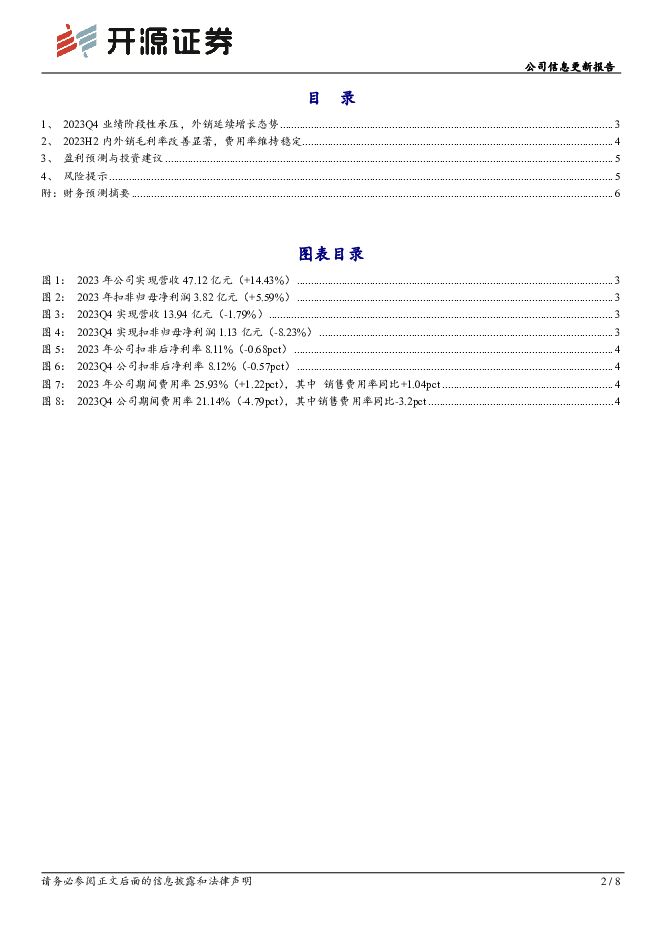

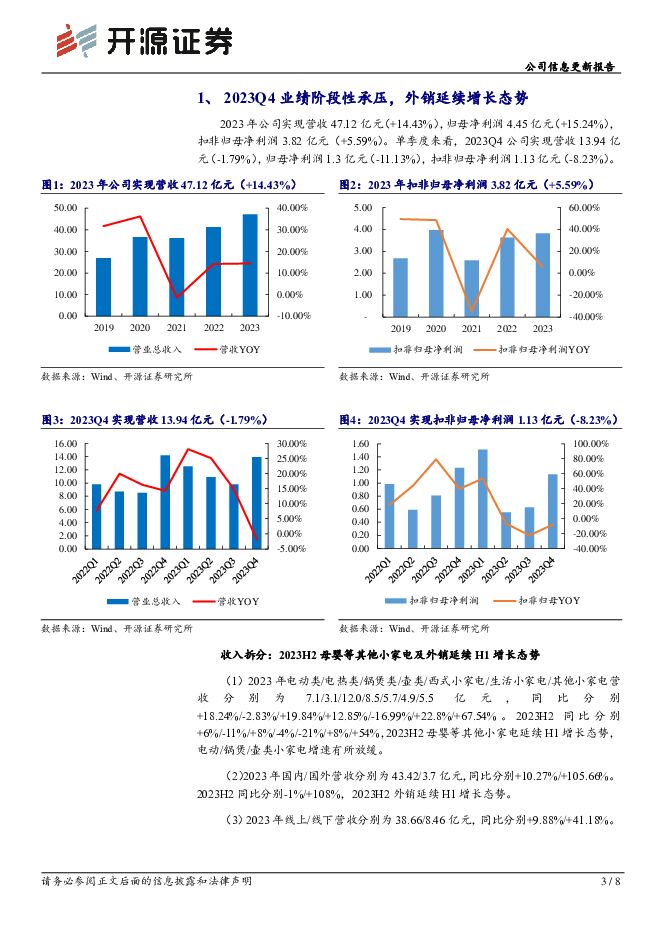

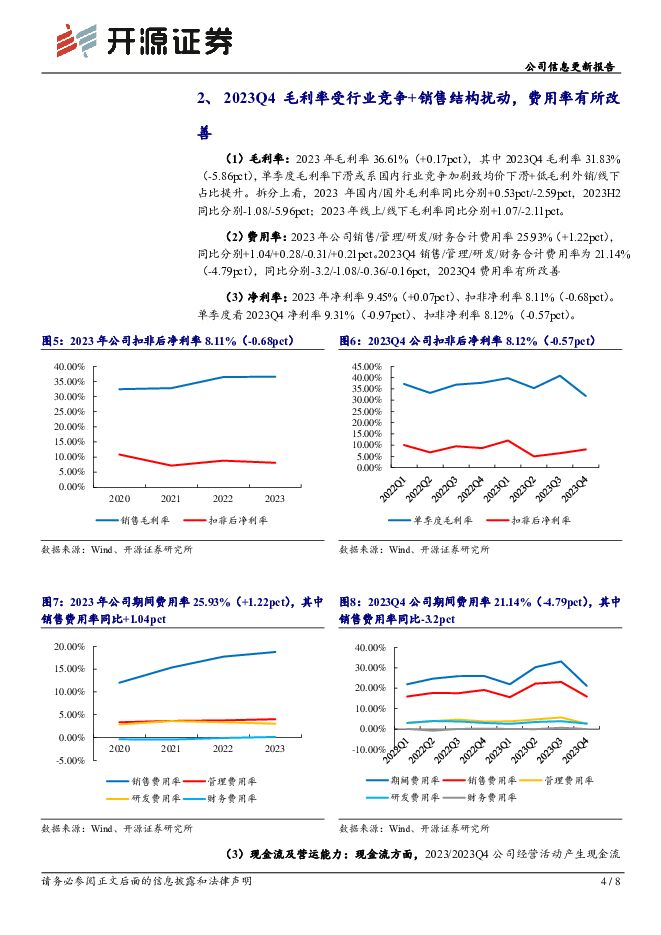

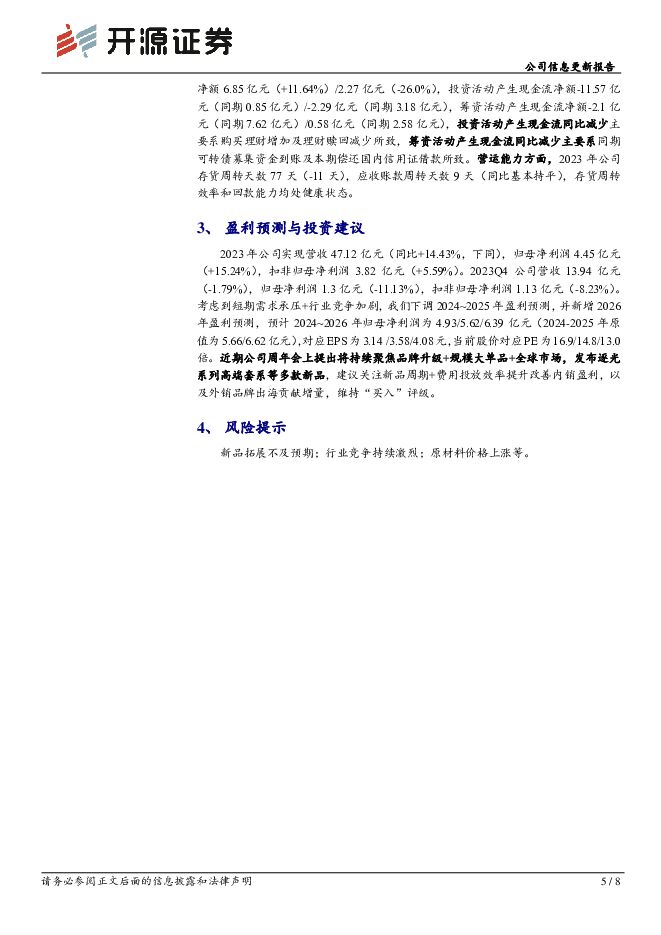

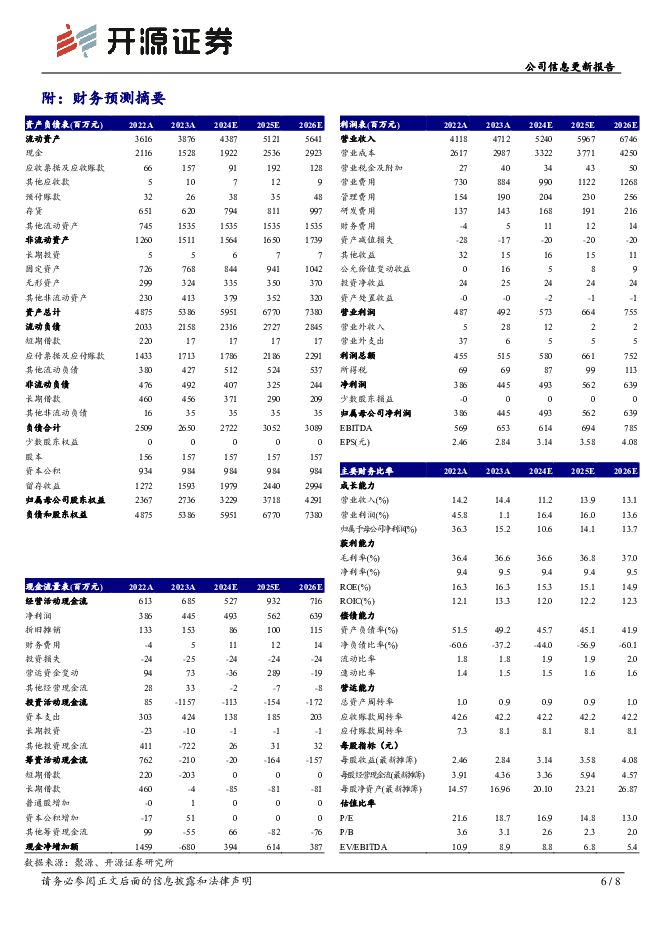

摘要:小熊电器(002959)2023Q4业绩承压,关注新品周期+费用投放效率改善,维持“买入”评级2023年公司实现营收47.12亿元(同比+14.43%,下同),归母净利润4.45亿元(+15.24%),扣非归母净利润3.82亿元(+5.59%)。2023Q4公司营收13.94亿元(-1.79%),归母净利润1.3亿元(-11.13%),扣非归母净利润1.13亿元(-8.23%)。考虑到短期需求承压+行业竞争加剧,我们下调2024~2025年盈利预测,并新增2026年盈利预测,预计2024~2026年归母净利润为4.93/5.62/6.39亿元(2024-2025年原值为5.66/6.62亿元),对应EPS为3.14/3.58/4.08元,当前股价对应PE为16.9/14.8/13.0倍。近期公司周年会上提出将持续聚焦品牌升级+规模大单品+全球市场,发布逐光系列高端套系等多款新品,建议关注新品周期+费用投放效率提升改善内销盈利,以及外销品牌出海贡献增量,维持“买入”评级。2023H2母婴等其他小家电及外销延续增长态势,电动等品类增速有所放缓分品类,2023年电动类/电热类/锅煲类/壶类/西式小家电/生活小家电/其他小家电营收同比分别+18.24%/-2.83%/+19.84%/+12.85%/-16.99%/+22.8%/+67.54%。2023H2同比分别+6%/-11%/+8%/-4%/-21%/+8%/+54%,2023H2母婴等其他小家电延续H1增长态势,电动/锅煲/壶类小家电增速有所放缓。分区域,2023年国内/国外营收分别为43.42/3.7亿元,同比分别+10.27%/+105.66%。2023H2同比分别-1%/+108%,2023H2外销延续H1增长态势。分销售模式,2023年线上/线下营收分别为38.66/8.46亿元,同比分别+9.88%/+41.18%。销售结构变化+行业竞争加剧致毛利率承压,积极控费下Q4费用率有所改善2023年公司毛利率36.61%(+0.17pct),2023Q4毛利率31.83%(-5.86pct),单季度毛利率下滑或系国内行业竞争加剧致均价下滑+低毛利外销/线下占比提升。拆分上看,2023年国内/国外毛利率同比分别+0.53pct/-2.59pct,2023H2同比分别-1.08/-5.96pct。费用端,2023年公司销售/管理/研发/财务合计费用率25.93%(+1.22pct),同比分别+1.04/+0.28/-0.31/+0.21pct。2023Q4销售/管理/研发/财务合计费用率为21.14%(-4.79pct),同比分别-3.2/-1.08/-0.36/-0.16pct,2023Q4费用率有所改善。综合影响下2023年净利率9.45%(+0.07pct)、扣非净利率8.11%(-0.68pct),2023Q4净利率9.31%(-0.97pct)、扣非净利率8.12%(-0.57pct)。风险提示:新品拓展不及预期;行业竞争持续激烈;原材料价格上涨等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

煤炭行业深度报告:火电碳达峰时间或比预期来的更晚 开源证券 2024-04-29(30页) 附下载

电力弹性系数或将保持稳定我国电力弹性系数大致经历过两个阶段,2010-2015年期间二产增速下滑导致...

3.66 MB共30页中文简体

1天前57620积分

-

汽车行业点评报告:政策如期落地,以旧换新补贴有望推升行业销量 开源证券 2024-04-29(3页) 附下载

七部委发布《汽车以旧换新补贴实施细则》2024年4月26日,商务部、财政部、国家发改委、工业和信息化...

388.62 KB共3页中文简体

1天前51220积分

-

宇瞳光学 公司信息更新报告:主营安防业务改善,汽车电子放量增长 开源证券 2024-04-29(4页) 附下载

宇瞳光学(300790)2024年一季报业绩超预期,看好安防回暖以及汽车业务增长,维持买入评级公司2...

869.94 KB共4页中文简体

1天前90018积分

-

张江高科 公司信息更新报告:产业载体销售收入大幅增长,公允价值变动拖累业绩 开源证券 2024-04-29(4页) 附下载

张江高科(600895)产业载体销售收入大幅增长, 公允价值变动拖累业绩, 维持“买入”评级张江高科...

836.74 KB共4页中文简体

1天前47718积分

-

致远互联 公司信息更新报告:Q1收入较快增长,提质增效成效显著 开源证券 2024-04-29(4页) 附下载

致远互联(688369)坚持“平台+生态”发展战略,维持“买入”评级考虑宏观环境影响及公司在AI领域...

833.88 KB共4页中文简体

1天前64618积分

-

银都股份 公司信息更新报告:Q1利润端超预期,持续拓展新产品、新区域 开源证券 2024-04-29(4页) 附下载

银都股份(603277)持续拓新收入稳定增长,海运费同比下降+财务收益带动单季度净利率新高收入端,公...

832.6 KB共4页中文简体

1天前45018积分

-

永信至诚 公司信息更新报告:业绩符合预期,数字风洞实现“0到1”突破 开源证券 2024-04-29(4页) 附下载

永信至诚(688244)网络靶场和人才建设领域领军企业,维持“买入”评级考虑下游需求景气度变化,我们...

813.08 KB共4页中文简体

1天前89018积分

-

兴森科技 公司信息更新报告:FCBGA项目量产在即,公司有望迈入新一轮成长 开源证券 2024-04-29(4页) 附下载

兴森科技(002436)2023年短期业绩承压,静待载板项目产能释放,维持“买入”评级公司2023年...

832.25 KB共4页中文简体

1天前47218积分

-

西麦食品 公司信息更新报告:燕麦主业提质增速,新产品、新渠道贡献增量 开源证券 2024-04-29(4页) 附下载

西麦食品(002956)燕麦基本盘增速较快,新业务、新渠道持续开拓,维持“增持”评级西麦食品2023...

829.09 KB共4页中文简体

1天前79518积分

-

味知香 公司信息更新报告:业绩承压,产能陆续释放,静待改善 开源证券 2024-04-29(4页) 附下载

味知香(605089)B、C端齐发力,产能陆续释放,维持“增持”评级公司2023年实现营收8.0亿元...

822.93 KB共4页中文简体

1天前42118积分

-

通合科技 公司信息更新报告:充电模块量利齐升,海外市场持续开拓 开源证券 2024-04-29(4页) 附下载

通合科技(300491)2023年报及2024年一季报:充电模块业务高速增长公司发布2023年报及2...

809.98 KB共4页中文简体

1天前45818积分

-

泰格医药 公司信息更新报告:业绩阶段性承压,2024年有望逐步恢复 开源证券 2024-04-29(4页) 附下载

泰格医药(300347)业绩阶段性承压,在手订单稳健增长2024Q1,公司实现营业收入16.60亿元...

832.55 KB共4页中文简体

1天前76518积分

-

苏博特 公司信息更新报告:减水剂需求承压,静待公司业绩修复 开源证券 2024-04-29(4页) 附下载

苏博特(603916)Q1业绩同比下降,静待需求复苏带动业绩修复,维持“买入”评级2023年公司实现...

829.83 KB共4页中文简体

1天前45418积分

-

生益科技 公司信息更新报告:产品结构优化提振业绩,CCL有望开启上行周期 开源证券 2024-04-29(4页) 附下载

生益科技(600183)2024Q1业绩同环比大幅改善,行业上行周期有望开启,维持“买入”评级202...

831.91 KB共4页中文简体

1天前60718积分

-

山西汾酒 公司信息更新报告:成长势能不减,业绩弹性持续 开源证券 2024-04-29(4页) 附下载

山西汾酒(600809)2023年营收319.3亿元,同比+21.8%,归母净利润104.4亿元,同...

829.98 KB共4页中文简体

1天前21618积分

-

润和软件 公司信息更新报告:2023利润高增长,创新业务持续突破 开源证券 2024-04-29(4页) 附下载

润和软件(300339)创新业务空间可期,维持“买入”评级公司为华为核心合作伙伴,围绕OpenHar...

821.59 KB共4页中文简体

1天前78918积分

-

软通动力 公司信息更新报告:2024Q1收入高速增长,战略新兴行业拓展成效显著 开源证券 2024-04-29(4页) 附下载

软通动力(301236)国内领先的软件与信息技术服务商,维持“买入”评级考虑下游行业景气度影响,我们...

828.53 KB共4页中文简体

1天前21018积分

-

旗滨集团 公司信息更新报告:浮法玻璃盈利稳健,光伏玻璃贡献成长 开源证券 2024-04-29(4页) 附下载

旗滨集团(601636)浮法玻璃盈利显韧性,光伏玻璃逐步放量,维持“买入”评级公司发布2023年年报...

842.87 KB共4页中文简体

1天前13218积分

-

鹏鼎控股 公司信息更新报告:消费电子行业逐步复苏,公司业绩有望持续改善 开源证券 2024-04-29(4页) 附下载

鹏鼎控股(002938)2024Q1业绩同比显著改善,伴随消费电子行业复苏,维持“买入”评级2024...

832.28 KB共4页中文简体

1天前55618积分

-

开润股份 公司信息更新报告:2023年代工韧性凸显、90分扭亏,2024Q1扣非净利率超预期 开源证券 2024-04-29(9页) 附下载

开润股份(300577)2023年代工韧性凸显90分扭亏,2024Q1扣非净利率亮眼,维持“买入”评...

1.37 MB共9页中文简体

1天前32218积分