澜起科技公司点评●半导体行业业绩环比稳步改善,关注公司新品起量节奏中国银河2024-04-12.pdf

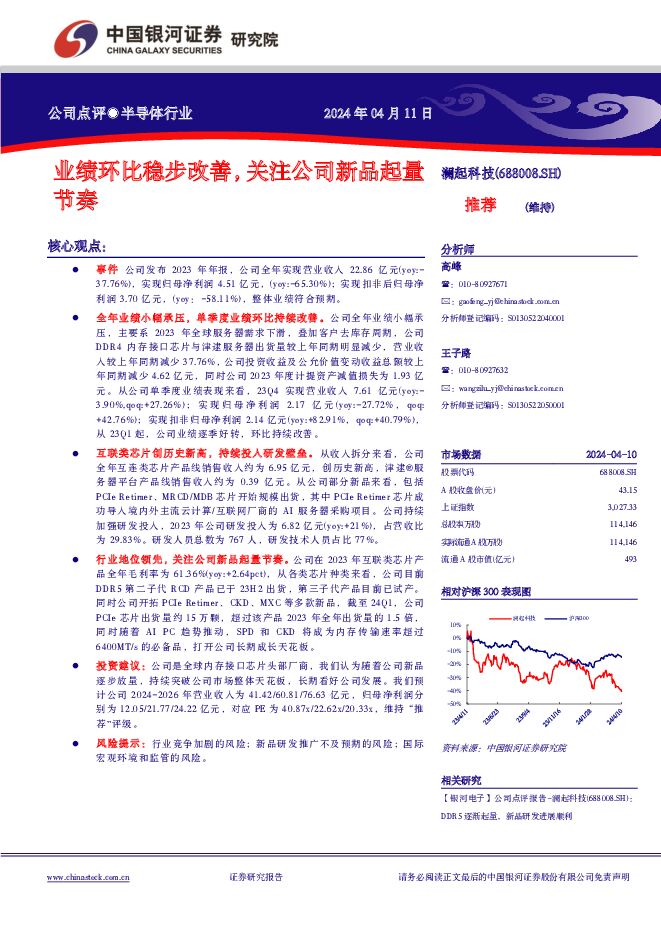

摘要:澜起科技(688008)核心观点:事件公司发布2023年年报,公司全年实现营业收入22.86亿元(yoy:-37.76%),实现归母净利润4.51亿元,(yoy:-65.30%);实现扣非后归母净利润3.70亿元,(yoy:-58.11%),整体业绩符合预期。全年业绩小幅承压,单季度业绩环比持续改善。公司全年业绩小幅承压,主要系2023年全球服务器需求下滑,叠加客户去库存周期,公司DDR4内存接口芯片与津逮服务器出货量较上年同期明显减少,营业收入较上年同期减少37.76%,公司投资收益及公允价值变动收益总额较上年同期减少4.62亿元,同时公司2023年度计提资产减值损失为1.93亿元。从公司单季度业绩表现来看,23Q4实现营业收入7.61亿元(yoy:-3.90%,qoq:+27.26%);实现归母净利润2.17亿元(yoy:-27.72%,qoq:+42.76%);实现扣非归母净利润2.14亿元(yoy:+82.91%,qoq:+40.79%),从23Q1起,公司业绩逐季好转,环比持续改善。互联类芯片创历史新高,持续投入研发壁垒。从收入拆分来看,公司全年互连类芯片产品线销售收入约为6.95亿元,创历史新高,津逮?服务器平台产品线销售收入约为0.39亿元。从公司部分新品来看,包括PCIe Retimer、MRCD/MDB芯片开始规模出货,其中PCIe Retimer芯片成功导入境内外主流云计算/互联网厂商的AI服务器采购项目。公司持续加强研发投入,2023年公司研发投入为6.82亿元(yoy:+21%),占营收比为29.83%。研发人员总数为767人,研发技术人员占比77%。行业地位领先,关注公司新品起量节奏。公司在2023年互联类芯片产品全年毛利率为61.36%(yoy:+2.64pct),从各类芯片种类来看,公司目前DDR5第二子代RCD产品已于23H2出货,第三子代产品目前已试产。同时公司开拓PCIe Retimer、CKD、MXC等多款新品,截至24Q1,公司PCIe芯片出货量约15万颗,超过该产品2023年全年出货量的1.5倍,同时随着AI PC趋势推动,SPD和CKD将成为内存传输速率超过6400MT/s的必备品,打开公司长期成长天花板。投资建议:公司是全球内存接口芯片头部厂商,我们认为随着公司新品逐步放量,持续突破公司市场整体天花板,长期看好公司发展。我们预计公司2024-2026年营业收入为41.42/60.81/76.63亿元,归母净利润分别为12.05/21.77/24.22亿元,对应PE为40.87x/22.62x/20.33x,维持“推荐”评级。风险提示:行业竞争加剧的风险;新品研发推广不及预期的风险;国际宏观环境和监管的风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

有色金属行业周报:矿端持续扰动刺激铜价攀新高,美国滞胀风险支撑黄金价格 中国银河 2024-04-29(19页) 附下载

核心观点:市场行情回顾:截止到4月26日周五收市:本周上证指数+0.76%,报3088.64点;沪深...

940.62 KB共19页中文简体

2天前71020积分

-

通信行业行业周报:运营商首季业绩稳步升,5G RedCap商用加速行 中国银河 2024-04-29(44页) 附下载

核心观点(2024年4月22日-2024年4月28日):一周通信板块指数上涨,行业应用、数据中心铜线...

1.43 MB共44页中文简体

2天前11420积分

-

机械设备行业周报:通用人形机器人母平台“天工”发布,CME预估4月挖机销量1.85万台 中国银河 2024-04-29(17页) 附下载

核心观点:市场行情回顾:上周机械设备指数上涨0.60%,沪深300指数上涨1.20%,创业板指上涨3...

1.14 MB共17页中文简体

2天前62820积分

-

电力设备及新能源行业周报:3月光伏新增装机9.02GW,广东阳江帆石二开始风机招标 中国银河 2024-04-29(24页) 附下载

核心观点:行情回顾:本周沪深300指数涨幅为1.20%;创业板指数涨幅为3.86%;电新指数本周涨幅...

1.69 MB共24页中文简体

2天前28920积分

-

非金属新材料行业研究周报:周内半导体材料涨幅较大,碳纤维开启涨价 天风证券 2024-04-29(22页) 附下载

长期观点1、碳纤维:我们认为目前T300大丝束已处于阶段性底部阶段,但考虑到部分公司仍有产能快速释放...

1.39 MB共22页中文简体

2天前70920积分

-

2022年11月ChatGPT至今人工智能大事摘要:第四轮工业革命浪潮下:全球人工智能大事记 中国银河 2024-04-29(21页) 附下载

我们正在进入第四次工业革命—智能化革命,ChatGPT开启AI技术革命,催化美股科技跑赢大盘:202...

1.73 MB共21页中文简体

2天前65120积分

-

2024Q1传媒行业基金持仓分析:配置比例回升,影视、出版配置金额提升 中国银河 2024-04-29(11页) 附下载

核心观点:事件:截至2024年4月25日,公募基金2024Q1报告已基本披露完毕。我们针对基金的传媒...

994.98 KB共11页中文简体

2天前36920积分

-

4月行业动态报告:Q2猪价或趋势向好,关注养殖产业链机会 中国银河 2024-04-29(22页) 附下载

核心观点:3月CPI同比+0.1%,猪肉价格小幅下行。24年3月我国CPI同比+0.1%,其中食品项...

1023.2 KB共22页中文简体

2天前17020积分

-

纺织服饰行业周报:体育服饰Q1高基数下稳健增长,中长期仍具看点 中国银河 2024-04-29(14页) 附下载

核心观点:国内主要体育服饰公司Q1销售稳健。安踏体育、李宁、特步国际、361度分别发布2024Q1流...

711.42 KB共14页中文简体

2天前7920积分

-

中国石化 Q1业绩符合预期,静待下游业务改善 推荐 中国银河 2024-04-29(4页) 附下载

中国石化(600028)核心观点:事件公司发布2024年一季度报告,一季度实现营业收入7899.67...

396.04 KB共4页中文简体

2天前42118积分

-

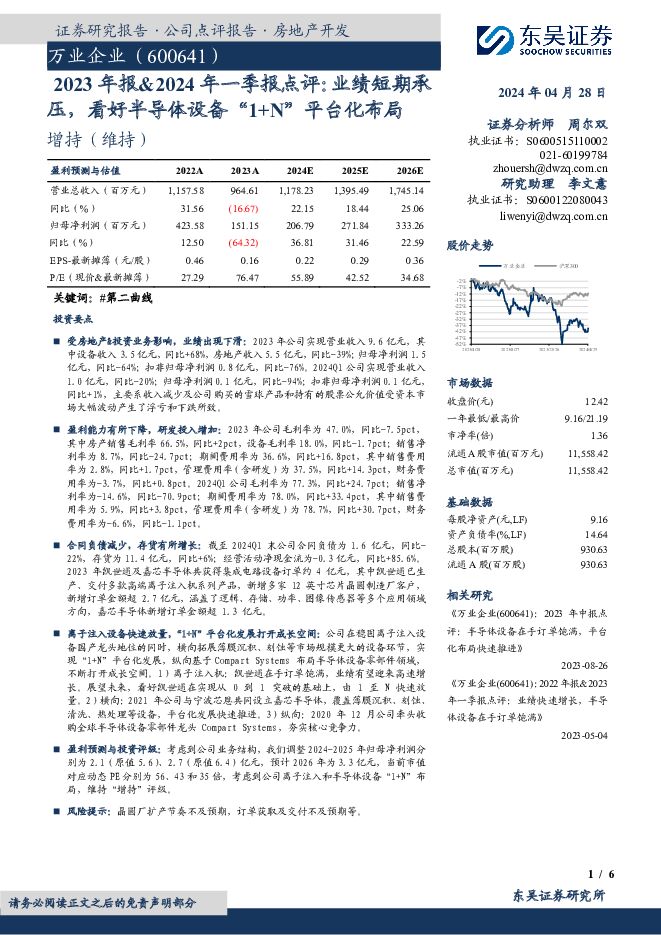

万业企业 2023年报&2024年一季报点评:业绩短期承压,看好半导体设备“1+N”平台化布局 东吴证券 2024-04-29(6页) 附下载

万业企业(600641)投资要点受房地产&投资业务影响,业绩出现下滑:2023年公司实现营业收入9....

598.41 KB共6页中文简体

2天前99018积分

-

迈为股份 HJT设备持续确认收入,泛半导体业务加速推进 平安证券 2024-04-29(4页) 附下载

迈为股份(300751)事项:公司发布2023年年报和2024年一季报。2023年公司实现营业收入8...

718.09 KB共4页中文简体

2天前92718积分

-

海天味业 2023年报与2024年一季报点评:积极因素逐渐累积,24Q1顺利开门红 中国银河 2024-04-29(4页) 附下载

海天味业(603288)核心观点:事件:4月26日,公司发布公告,23年营收245.6亿元(同比-4...

401.27 KB共4页中文简体

2天前61918积分

-

海泰新光 2023年年报及2024年一季报业绩点评:业绩阶段性承压,国内业务有望快速成长 中国银河 2024-04-29(4页) 附下载

海泰新光(688677)核心观点:事件:公司发布2023年年报及2024年一季报。2023年实现营收...

391.3 KB共4页中文简体

2天前56218积分

-

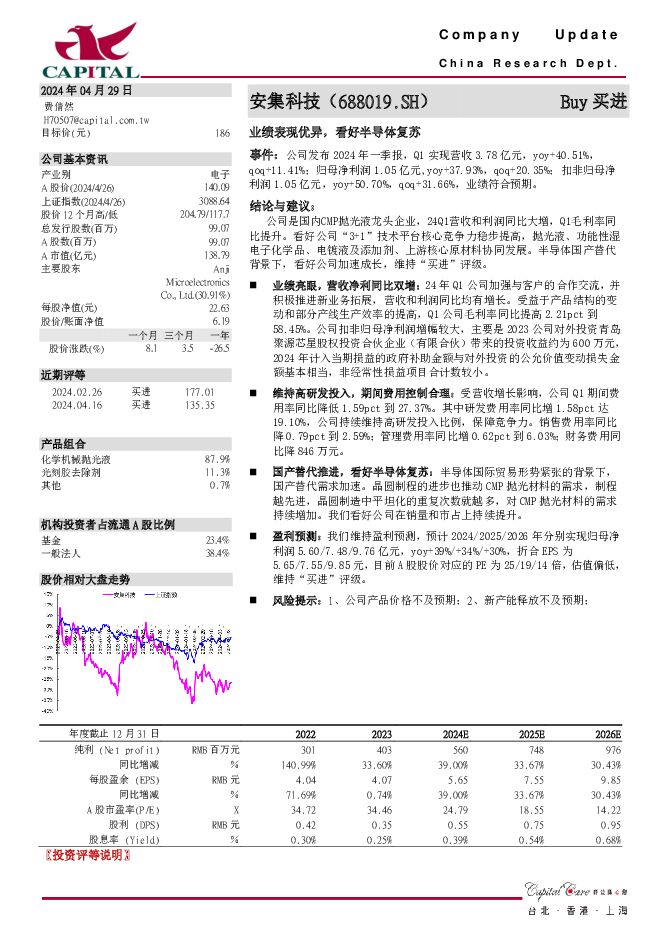

安集科技 业绩表现优异,看好半导体复苏 群益证券 2024-04-29(3页) 附下载

安集科技(688019)事件:公司发布2024年一季报,Q1实现营收3.78亿元,yoy+40.51...

429.03 KB共3页中文简体

2天前69718积分

-

宝立食品 2023年报与2024年一季报点评:大客户合作深化,B端业务景气持续 中国银河 2024-04-29(4页) 附下载

宝立食品(603170)核心观点:事件:4月25日,公司发布公告,2023年营收23.7亿元(同比+...

402.54 KB共4页中文简体

2天前24518积分

-

安井食品 2023年报与2024一季报点评:主业稳中有进,盈利持续改善 中国银河 2024-04-29(4页) 附下载

安井食品(603345)核心观点:事件:4月26日,公司发布公告,2023年实现营收140.5亿元(...

405.44 KB共4页中文简体

2天前16518积分

-

滨江集团 2023年报及2024年一季报报点评:减值影响业绩,持续区域深耕 中国银河 2024-04-29(4页) 附下载

滨江集团(002244)事件: 公司发布 2023 年报和 2024 年一季报。 2023 年公司实...

359.28 KB共4页中文简体

2天前91218积分

-

物价高频数据周报:PPI牵制长期国债收益率回升 中国银河 2024-04-29(6页) 附下载

核心观点:年初以来,PPI同比持续下降,长期国债收益率震荡下行,自1月起十年期国债收益率跌破2.5%...

511.13 KB共6页中文简体

2天前81615积分

-

海外宏观周报:美国PCE通胀偏强,未来压力有望降低 中国银河 2024-04-29(10页) 附下载

核心观点:全球宏观和市场-美元和美债收益率高位,但主要股指回升:截至4月28日当周,在美国GDP逊于...

1.91 MB共10页中文简体

2天前6615积分