非银金融行业周报:随经济修复,市场正边际转暖信达证券2024-04-07.pdf

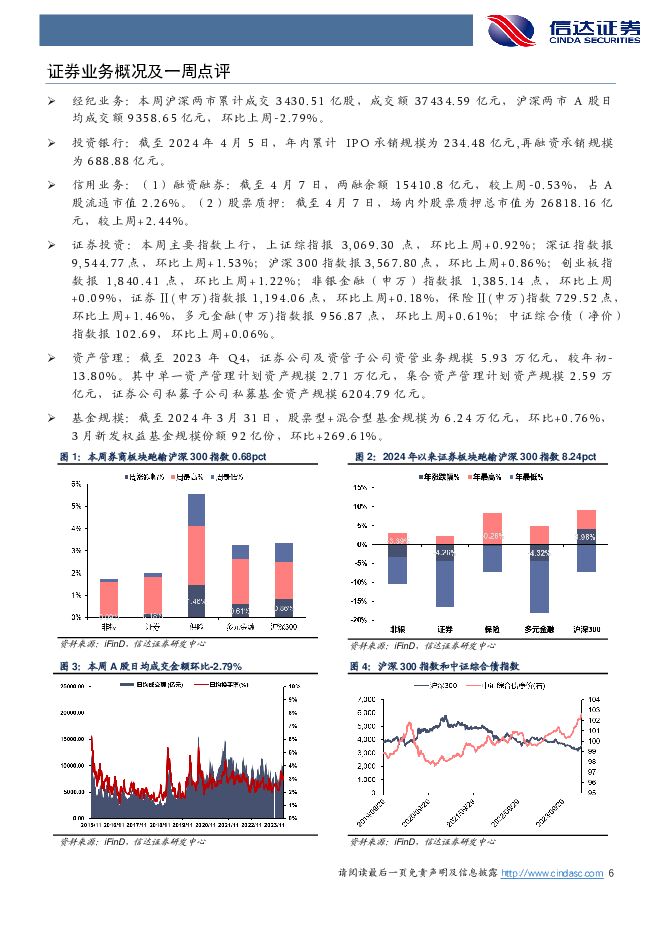

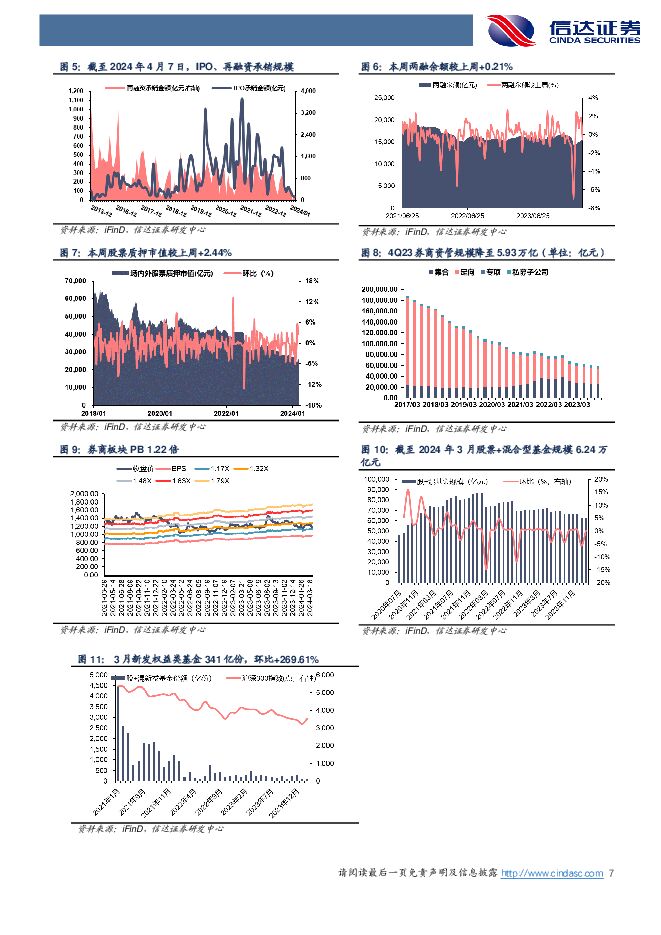

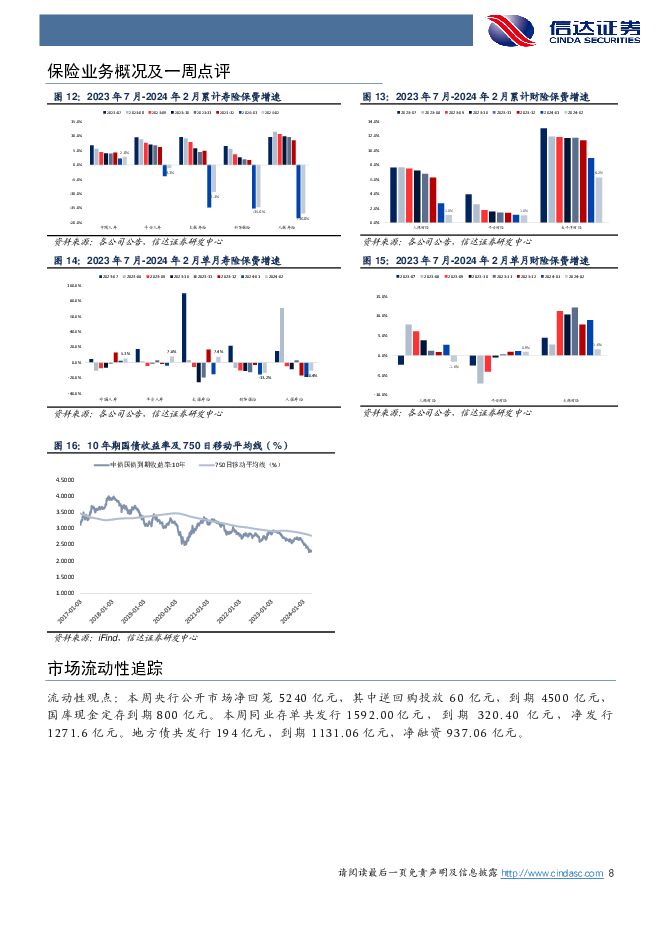

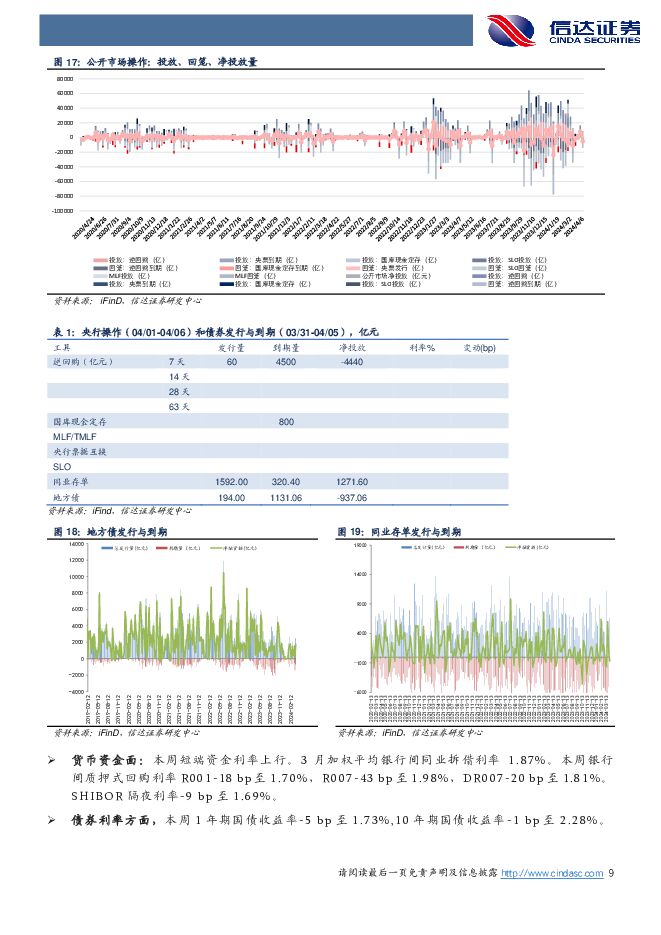

摘要:本期内容提要:核心观点:本周,中国人民银行设立5000亿元科技创新和技术改造再贷款,激励引导金融机构加大对科技型中小企业、重点领域技术改造和设备更新项目的金融支持力度。科技创新领域迎来进一步政策支持,或提振企业投融资需求。3月份,我国制造业PMI为50.9%,比上月上升1.7个百分点。这是中国制造业PMI在连续5个月运行在50%以下后重返扩张区间。经济向好,有望为资本市场信心修复提供支撑。3月新发基金规模1507亿份,环比+318%,其中“股+混”新发基金341亿份,环比+270%,新发基金环比上行,市场或正在转暖。券商方面,近期券业股权转让公告频发。3月末,长江证券股权转让、浙商+国都、锦龙+东莞等均就股权转让相关信息发布公告。去年11月3日,证监会表示“鼓励通过业务创新、集团化经营、并购重组方式打造一流投行”,在严监管集约化发展背景叠加行业同质化竞争背景下,行业并购整合加速或将有利于相关标的估值改善,建议关注主题投资机会。保险方面,监管不断推进险企银保等渠道的“报行合一”,规范产品开发和销售行为,同时人身险产品开发负面清单2024,有望进一步明确“报行合一”过程中的相关细则,引导险企规范产品开发和销售,有助于防范潜在“利差损”和“费差损”风险,助力险企更好地做好资产负债匹配,保障行业长期健康发展。负债端有望更好地满足消费者需求并保持NBV的持续增长,当前板块估值短期有望从“资产端”催化,建议关注宏观经济复苏对于险企资负两端的提振。市场回顾:本周主要指数上行,上证综指报3,069.30点,环比上周+0.92%;深证指数报9,544.77点,环比上周+1.53%;沪深300指数报3,567.80点,环比上周+0.86%;创业板指数报1,840.41点,环比上周+1.22%;非银金融(申万)指数报1,385.14点,环比上周+0.09%,证券Ⅱ(申万)指数报1,194.06点,环比上周+0.18%,保险Ⅱ(申万)指数729.52点,环比上周+1.46%,多元金融(申万)指数报956.87点,环比上周+0.61%;中证综合债(净价)指数报102.69,环比上周+0.06%。本周沪深两市累计成交3430.51亿股,成交额37434.59亿元,沪深两市A股日均成交额9358.65亿元,环比上周-2.79%。截至4月5日,两融余额15410.85亿元,较上周+0.21%,占A股流通市值2.23%;截至2024年3月31日,股票型+混合型基金规模为6.24万亿元,环比+0.76%,3月新发权益基金规模份额341亿份,环比+269.61%。板块估值方面,本周券商板块PB估值1.22倍,位于三年历史3%分位。主要上市险企国寿、平安、太保和新华静态PEV估值分别为0.61X、0.48X、0.34X和0.31X。个股涨幅方面,券商:长江证券环比上周+7.80%,国信证券环比上周+3.46%,方正证券环比上周+3.18%。保险:中国平安环比上周-0.76%,中国人寿环比上周+1.37%,中国太保环比上周+2.65%,新华保险环比上周+2.35%。证券业观点:券业股权转让公告频发,关注行业并购提速。3月29日晚间,上市公司密集发布公告。1)长江证券股权转让。湖北国资旗下长江产业投资集团以非公开转让方式受让湖北能源和三峡资本所持长江证券全部8.63亿股股份,占总股本的15.6%。待本次转让经相关部门审批通过并完成股份过户后,湖北国资将成为长江证券第一大股东。2)浙商证券拟受让国都证券股份。浙商证券也公告称,拟通过协议转让方式,受让重庆信托、天津重信、重庆嘉鸿、深圳远为、深圳中峻分别持有的国都证券4.7170%、4.7170%、3.7736%、3.3089%、2.6289%股份,合计股份为19.1454%。本次受让顺利完成的话,浙商证券将成为国都证券的第一大股东。3)锦龙股份收购东莞证券20%股份。公司与东莞金控资本投资有限公司签订无约束力的交易备忘录,后续双方将就公司持有的东莞证券30000万股股份(占东莞证券总股本的20%)的交易细节展开谈判。我们认为,去年11月3日,证监会表示将支持头部证券公司通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行,从近期券商实际行动看,各公司行动意愿强烈。券商并购有望推动行业格局重塑,有助于券商专业能力提升,促进市场的稳定,打造可持续的、良性发展的金融市场。保险业观点:重点关注费率和精算,规范人身险产品和销售。根据证券日报报道,国家金融监督管理总局近期向人身险公司下发人身保险产品“负面清单”(2024版)(以下简称“负面清单”)。本次“负面清单”新增4条规范:1)保险产品通过调整附加费用率系数倒算的方式,人为干预费率正常水平,存在误导销售及侵害消费者权益的隐患;2)保险产品备案费用假设与实际费用不一致,费用描述不清晰、费用水平设定不合理;3)同一保险产品在不同渠道销售时采用的精算假设及利润测算结果存在明显差异,同时缺乏管理手段,存在侵害消费者权益的风险;4)养老年金保险采用明显偏离实际水平的预定死亡发生率,缺乏定价依据。从本次新增的规范来看,保险产品开发过程中的精算定价、费用使用等有望得到进一步的监管和规范,后续保险产品定价基础有望更为充分,同时银保等渠道“报行合一”有望进一步推进落地,在保险产品过程中更好地保护消费者合法权益。前期监管从银保渠道开始向各渠道同步推进“报行合一”,本次负面清单的出炉,有望进一步明确相关细则,引导险企规范产品开发和销售,有助于防范潜在“利差损”和“费差损”风险,助力险企更好地做好资产负债匹配,保障行业长期健康发展。近期板块延续震荡态势,估值处于历史较低水平,国寿、平安、太保和新华静态PEV估值分别为0.61X、0.48X、0.34X和0.31X。我们认为监管不断压实险企负债端的质量,规范各渠道销售行为,有望引导行业高质量发展。从板块来看,随着宏观经济持续复苏,有望逐步消除市场对于险企投资端和潜在“利差损”的担忧,并有望推动资负两端反弹。建议重点关注中国太保、中国人寿,关注新华保险和中国财险。流动性观点:本周央行公开市场净回笼5240亿元,其中逆回购投放60亿元,到期4500亿元,国库现金定存到期800亿元。货币资金面:本周短端资金利率上行。3月加权平均银行间同业拆借利率1.87%。本周银行间质押式回购利率R001-18bp至1.70%,R007-43bp至1.98%,DR007-20bp至1.81%。SHIBOR隔夜利率-9bp至1.69%。债券利率方面,本周1年期国债收益率-5bp至1.73%,10年期国债收益率-1bp至2.28%。风险因素:资本市场改革政策落地不及预期,券商行业竞争加剧,资本市场波动对业绩影响具有不确定性,险企改革不及预期,长期利率下行超预期,代理人脱落压力加剧,保险销售低于预期等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

有色金属周度报告:美国经济数据出现分化,继续看好金属价格上行 信达证券 2024-04-28(11页) 附下载

美国经济数据出现分化,继续看好金属价格上行。美国商务部4月25日公布的首次预估数据显示,2024年第...

1.41 MB共11页中文简体

1天前020积分

-

原油周报:权衡地缘风险与宏观因素,油价走势僵持 信达证券 2024-04-28(28页) 附下载

本期内容提要:【油价回顾】截至2024年4月26日当周,油价震荡上涨。本周,虽然中东地缘风险降低导致...

3.77 MB共28页中文简体

1天前020积分

-

优化国有金融企业资本布局,信贷结构有 信达证券 2024-04-27(14页) 附下载

本期内容提要:近期,国务院发布关于金融企业国有资产管理情况专项报告审议意见的研究处理情况和整改问责情...

1.25 MB共14页中文简体

1天前020积分

-

食品饮料行业2024Q1基金重仓分析:估值修复,集中度提升 信达证券 2024-04-26(10页) 附下载

本期内容提要:日2024Q1食品饮料跑输上证指数3.1pct。2024年1月1日到3月31日,SW食...

3 MB共10页中文简体

1天前020积分

-

信达家电·热点追踪:格力30亿资金推动以旧换新,空调5月排产保持增长态势 信达证券 2024-04-28(13页) 附下载

本期内容提要:4月28日,格力电器发布公告,从即日起,格力电器将投入30亿元资金,启动对家电产品的以...

910.29 KB共13页中文简体

1天前020积分

-

新消费周观点:日元加速贬破支撑位,低估值的中国资本市场或是全球避险资金的重要选择 信达证券 2024-04-28(8页) 附下载

本期内容提要:日元贬破1美元兑152日元支撑位后加速贬值,日股、台股随后下跌,A股、H股坚挺。今年4...

749.82 KB共8页中文简体

1天前020积分

-

社零行业专题系列之四:调休屡引热议,带薪休假提上日程,关注长假期出行板块投资机会 信达证券 2024-04-26(12页) 附下载

我国的节假日制度经过调整和改革,目前包括双休日制度、法定节假日制度和带薪休假制度。1)1949-19...

1005.49 KB共12页中文简体

1天前020积分

-

汽车行业跟踪:以旧换新政策正式 信达证券 2024-04-28(23页) 附下载

本期内容提要:汽车以旧换新补贴政策正式落地。商务部、财政部等7部门联合印发《汽车以旧换新补贴实施细则...

1.77 MB共23页中文简体

1天前020积分

-

煤企一季报利空落地,底部机会值得重点布局煤炭开采 信达证券 2024-04-28(31页) 附下载

本期内容提要:本周产地煤价环比上涨。截至4月26日,陕西榆林动力块煤(Q6000)坑口价795.0元...

1.92 MB共31页中文简体

1天前020积分

-

汽车以旧换新资金政策正式落地,看好行业β向上 信达证券 2024-04-27(5页) 附下载

本期内容提要:事件:近日,商务部、财政部等7部门联合印发《汽车以旧换新补贴实施细则》(以下简称《细则...

426.36 KB共5页中文简体

1天前020积分

-

化工行业行业周报:化工行业周报:赛轮等胎企业绩向好,纯碱、制冷剂等价格上行 信达证券 2024-04-28(23页) 附下载

本期内容提要:基础能源(煤油气)价格回顾:(1)原油价格:截至4月24日,WTI原油价格为82.81...

1.22 MB共23页中文简体

1天前020积分

-

低空经济专题报告:政策密集催化,eVTOL商业化元年或至 信达证券 2024-04-26(35页) 附下载

本期核心观点顶层设计定调,万亿蓝海市场发展提速。低空经济是以低空空域为依托,以各种有人驾驶和无人驾驶...

2.54 MB共35页中文简体

1天前020积分

-

公用事业—电力天然气周报:中电联预计上半年用电量增速有望超8%,2月俄罗斯成中国最大的管道气供应方 信达证券 2024-04-27(23页) 附下载

本期内容提要:本周市场表现:截至4月26日收盘,本周公用事业板块下跌1.1%,表现劣于大盘。其中,电...

1.69 MB共23页中文简体

1天前020积分

-

大炼化周报:供需格局修复,化工品价格有所改善 信达证券 2024-04-28(17页) 附下载

国内外重点炼化项目价差跟踪:截至4月26日当周,国内重点大炼化项目价差为2456.50元/吨,环比变...

2.44 MB共17页中文简体

1天前020积分

-

公用事业行业周报:ESG周报:金融监管总局印发《关于推动绿色保险高质量发展的指导意见》;极端天气导致欧洲去年经济损失超百亿欧元 德邦证券 2024-04-28(16页) 附下载

投资要点:热点聚焦:国内:为充分发挥保险在促进经济社会发展全面绿色转型中的重要作用,近日金融监管总局...

1.5 MB共16页中文简体

1天前020积分

-

非银金融行业:财政发力,政策积极,非银或现趋势性机会 信达证券 2024-04-28(15页) 附下载

本期内容提要:核心观点:政策面上,高层定调将进一步优化国有金融资本布局,集中力量打造金融业“国家队”...

1.52 MB共15页中文简体

1天前020积分

-

房地产行业第17周周报:新房成交同比跌幅收窄,二手房成交环比微增 信达证券 2024-04-28(16页) 附下载

摘要:一周行情回顾:本周(2024/04/22-2024/04/28)申万房地产指数上涨3.10%,...

1.57 MB共16页中文简体

1天前020积分

-

电新周报:Optimus有望明年年底发售,部分省份新能源消纳压力凸显 信达证券 2024-04-28(12页) 附下载

行业展望及配置建议:新能源汽车:动力电池格局有望优化,板块估值具备安全垫:1)锂电池板块经历长期大幅...

1.25 MB共12页中文简体

1天前020积分

-

非银金融行业周报:关注非银beta机会,看好寿险和并购题材券商 开源证券 2024-04-28(10页) 附下载

周观点:关注非银beta机会,看好寿险和并购题材券商本周券商和保险指数分别+5.82%/+5.02%...

1.07 MB共10页中文简体

1天前220积分

-

电子周观点:微软&谷歌业绩超预期,AI产业趋势确定性增强 信达证券 2024-04-28(11页) 附下载

本周申万电子细分行业普涨。申万电子二级指数年初以来涨跌幅分别为:半导体(-15.31%)/其他电子Ⅱ...

1002.88 KB共11页中文简体

1天前020积分