兴发集团2023年报点评:2023年业绩承压,新材料项目带来利润增长点国海证券2024-04-03.pdf

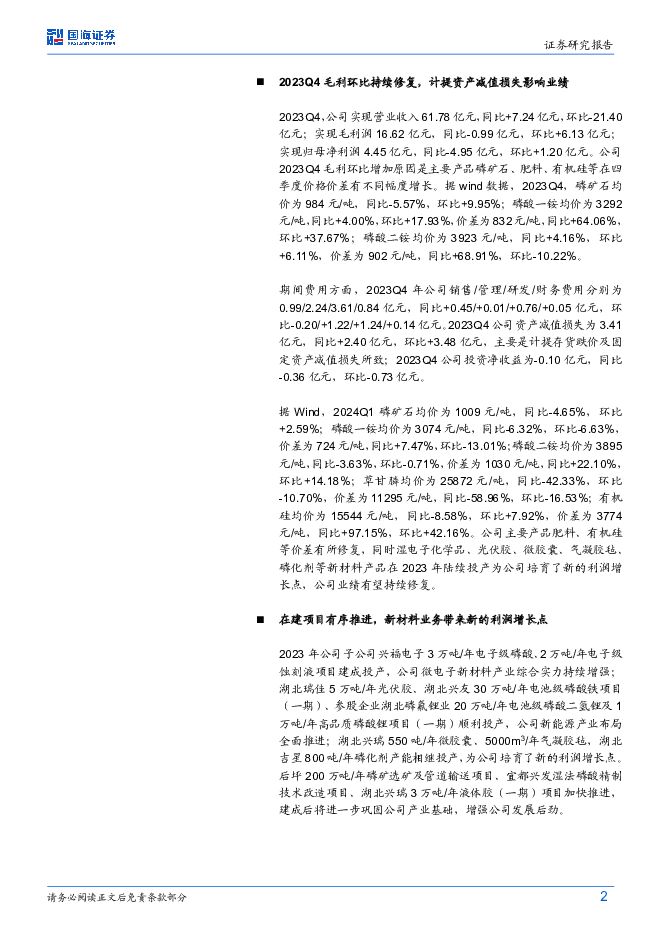

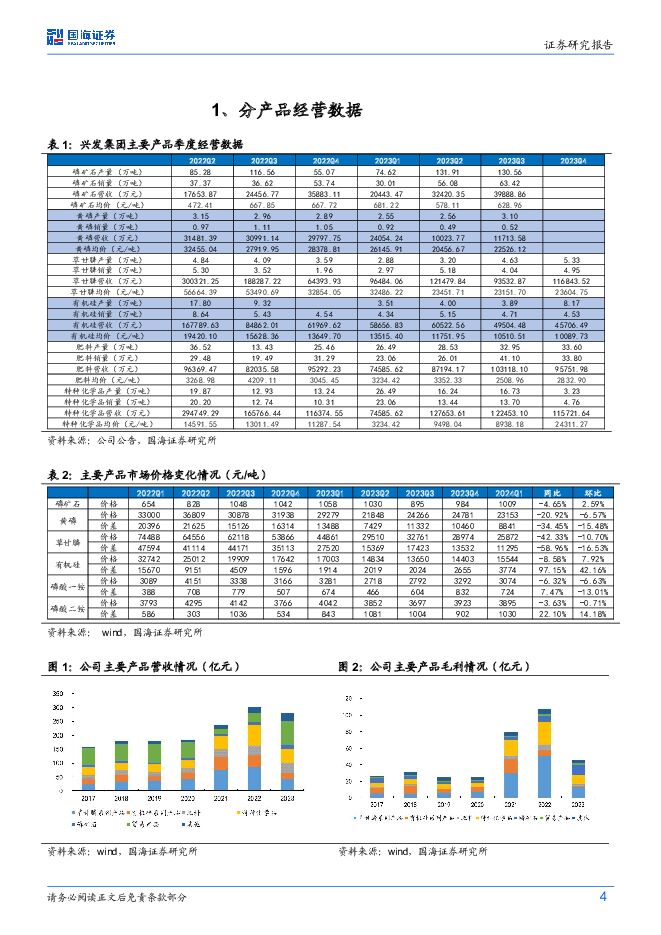

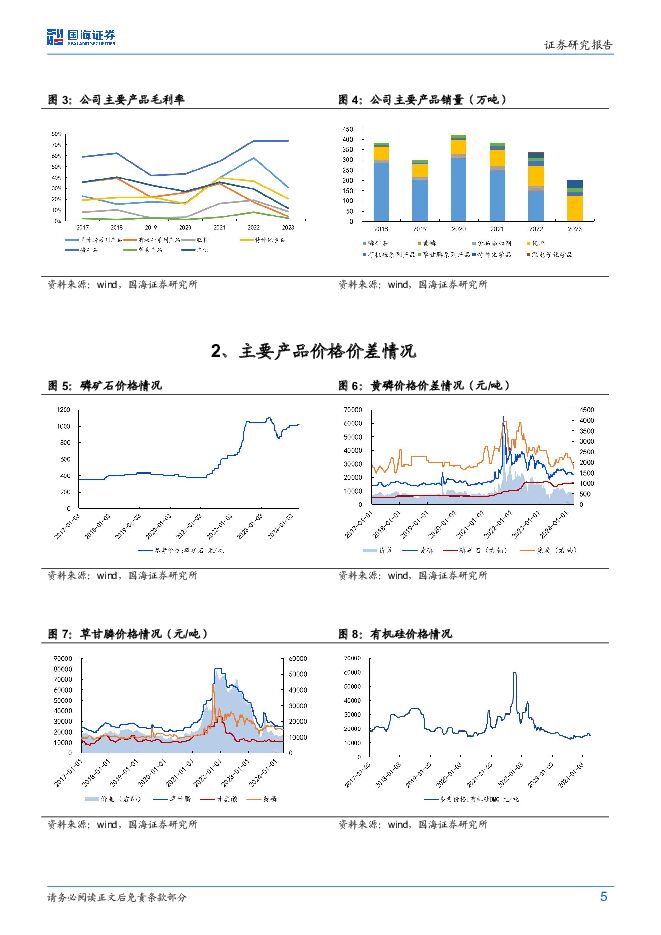

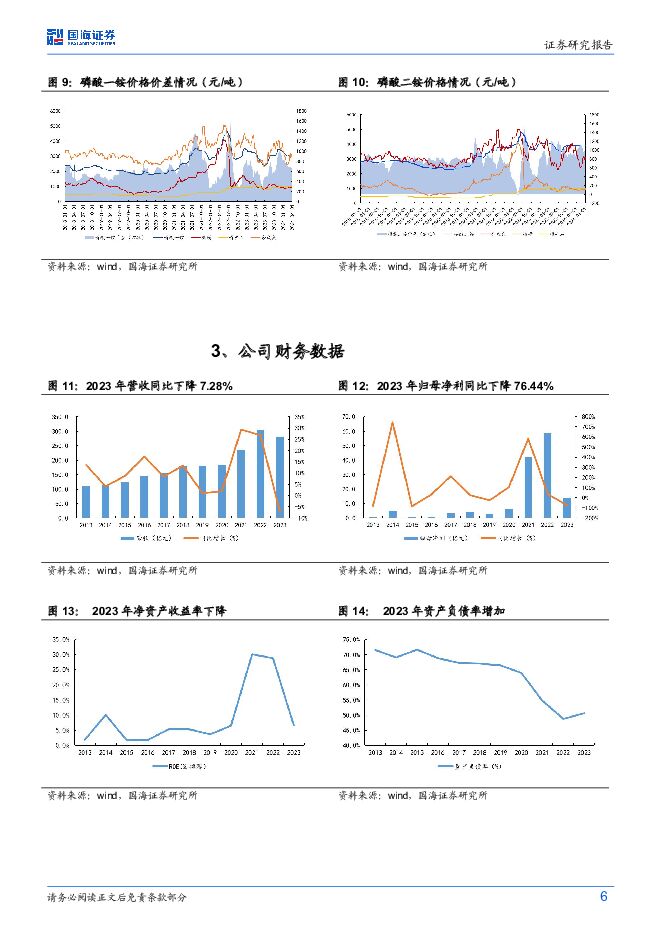

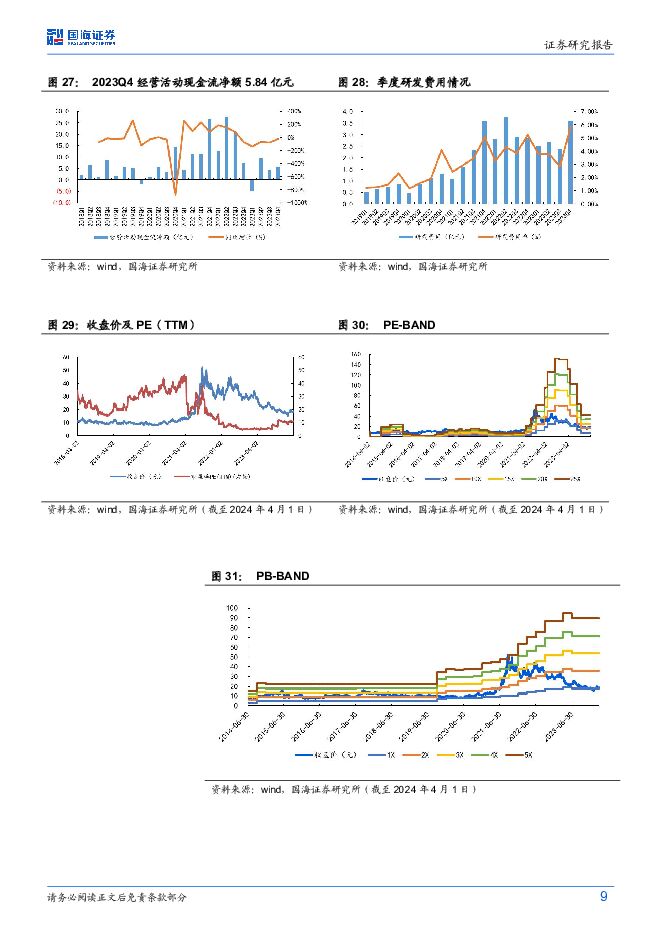

摘要:兴发集团(600141)事件:2024年4月2日,兴发集团发布2023年报:2023年公司实现营业收入281.05亿元,同比下降7.28%;实现归属于上市公司股东的净利润13.79亿元,同比减少76.44%;加权平均净资产收益率为6.73%,同比下降28.03个百分点。销售毛利率16.17%,同比减少19.44个百分点;销售净利率4.93%,同比减少17.49个百分点。其中,公司2023Q4实现营收61.78亿元,同比+13.27%,环比-25.73%;实现归母净利润4.45亿元,同比-52.69%,环比+36.85%;ROE为2.18%,同比减少2.58个百分点,环比增加0.56个百分点。销售毛利率26.89%,同比减少5.40个百分点,环比增加14.28个百分点;销售净利率6.61%,同比减少11.24个百分点,环比增加2.43个百分点。投资要点:草甘膦及有机硅等产品价格下降,2023年业绩承压受宏观经济及市场供需变化影响,公司农化板块及有机硅板块市场景气度明显下行,草甘膦原药、有机硅DMC等产品销售价格出现不同程度下滑,导致板块盈利水平明显下降。2023年公司肥料板块实现销量123.97万吨,同比+22.55%,营收36.06亿元,同比+4.59%,毛利率8.70%,同比减少10.38个百分点;草甘膦系列产品实现销量17.14万吨,同比+10.58%,营收42.83亿元,同比-50.60%,毛利率31.01%,同比减少27.08个百分点;有机硅系列产品实现销量18.73万吨,同比-15.55%,营收21.44亿元,同比-48.13%,毛利率4.33%,同比减少13.16个百分点;特种化学品实现销量44.94万吨,同比+12.94%,营收50.28亿元,同比-19.26%,毛利率20.75%,同比减少17.50个百分点;矿山采选实现营收16.03亿元,同比+87.36%,毛利率73.74%,同比减少0.19个百分点。期间费用方面,2023年公司销售/管理/研发/财务费用率分别为1.29%/1.67%/3.97%/1.12%,同比+0.16/+0.08/-0.10/+0.08pct。2023年,公司经营活动产生的现金流量净额为14.53亿元,同比减少78.89%,主要是产品价格下降,销售收回现金减少所致。2023Q4毛利环比持续修复,计提资产减值损失影响业绩2023Q4,公司实现营业收入61.78亿元,同比+7.24亿元,环比-21.40亿元;实现毛利润16.62亿元,同比-0.99亿元,环比+6.13亿元;实现归母净利润4.45亿元,同比-4.95亿元,环比+1.20亿元。公司2023Q4毛利环比增加原因是主要产品磷矿石、肥料、有机硅等在四季度价格价差有不同幅度增长。据wind数据,2023Q4,磷矿石均价为984元/吨,同比-5.57%,环比+9.95%;磷酸一铵均价为3292元/吨,同比+4.00%,环比+17.93%,价差为832元/吨,同比+64.06%,环比+37.67%;磷酸二铵均价为3923元/吨,同比+4.16%,环比+6.11%,价差为902元/吨,同比+68.91%,环比-10.22%。期间费用方面,2023Q4年公司销售/管理/研发/财务费用分别为0.99/2.24/3.61/0.84亿元,同比+0.45/+0.01/+0.76/+0.05亿元,环比-0.20/+1.22/+1.24/+0.14亿元。2023Q4公司资产减值损失为3.41亿元,同比+2.40亿元,环比+3.48亿元,主要是计提存货跌价及固定资产减值损失所致;2023Q4公司投资净收益为-0.10亿元,同比0.36亿元,环比-0.73亿元。据Wind,2024Q1磷矿石均价为1009元/吨,同比-4.65%,环比+2.59%;磷酸一铵均价为3074元/吨,同比-6.32%,环比-6.63%,价差为724元/吨,同比+7.47%,环比-13.01%;磷酸二铵均价为3895元/吨,同比-3.63%,环比-0.71%,价差为1030元/吨,同比+22.10%,环比+14.18%;草甘膦均价为25872元/吨,同比-42.33%,环比-10.70%,价差为11295元/吨,同比-58.96%,环比-16.53%;有机硅均价为15544元/吨,同比-8.58%,环比+7.92%,价差为3774元/吨,同比+97.15%,环比+42.16%。公司主要产品肥料、有机硅等价差有所修复,同时湿电子化学品、光伏胶、微胶囊、气凝胶毡、磷化剂等新材料产品在2023年陆续投产为公司培育了新的利润增长点,公司业绩有望持续修复。在建项目有序推进,新材料业务带来新的利润增长点2023年公司子公司兴福电子3万吨/年电子级磷酸、2万吨/年电子级蚀刻液项目建成投产,公司微电子新材料产业综合实力持续增强;湖北瑞佳5万吨/年光伏胶、湖北兴友30万吨/年电池级磷酸铁项目(一期)、参股企业湖北磷氟锂业20万吨/年电池级磷酸二氢锂及1万吨/年高品质磷酸锂项目(一期)顺利投产,公司新能源产业布局全面推进;湖北兴瑞550吨/年微胶囊、5000m3/年气凝胶毡,湖北吉星800吨/年磷化剂产能相继投产,为公司培育了新的利润增长点。后坪200万吨/年磷矿选矿及管道输送项目、宜都兴发湿法磷酸精制技术改造项目、湖北兴瑞3万吨/年液体胶(一期)项目加快推进,建成后将进一步巩固公司产业基础,增强公司发展后劲。资源优势显著,成本控制能力较强公司磷矿资源储量及产能居行业前列。根据公司2023年年报,公司拥有采矿权的磷矿资源储量约4.05亿吨,此外,公司还持有荆州荆化(拥有磷矿探明储量2.89亿吨,目前处于探矿阶段)70%股权,持有桥沟矿业(拥有磷矿探明储量1.88亿吨,目前处于探转采阶段)50%股权,通过控股子公司远安吉星持有宜安实业(拥有磷矿探明储量3.15亿吨,已取得采矿许可证,目前处于采矿工程建设阶段)26%股权,目前公司磷矿石设计产能为585万吨/年。公司充分利用兴山区域丰富的水电资源和良好的光照资源,建成水电站32座,总装机容量达到17.84万千瓦;建成分布式光伏发电站13个,总装机容量1828千瓦。丰富的绿电资源能够为兴山区域化工生产提供成本低廉、供应稳定的电力保障,也为公司未来在“双碳”背景下参加碳交易争取更大有利空间。盈利预测和投资评级综合考虑公司主要产品价格价差情况,我们对公司盈利预测进行适当调整,预计公司2024-2026年归母净利润分别为20.23、24.11、28.18亿元,对应PE分别11、9、8倍。公司磷矿石资源优势突出,新材料项目带来新的利润增长点,维持“买入”评级。风险提示宏观经济波动风险;产能投放不及预期;产品价格波动风险;原材料价格波动的风险;未来需求下滑;新项目进度不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

基础化工行业周报:天然橡胶价格回落,制冷剂景气延续上行 国海证券 2024-04-29(68页) 附下载

投资要点:2024年4月25日国海化工景气指数为100.58,较4月18日上升0.01。综合考虑化工...

4.74 MB共68页中文简体

20分钟前44820积分

-

化工新材料产业周报:星舰预计5月再次试飞,宁德时代发布神行PLUS 国海证券 2024-04-29(34页) 附下载

投资要点:核心逻辑新材料是化工行业未来发展的一个重要方向,正处于下游需求迅速爆发阶段,随着政策支持与...

2.96 MB共34页中文简体

20分钟前36220积分

-

化工新材料行业周报:国内成品油新一轮价格下调将开启 平安证券 2024-04-29(16页) 附下载

核心观点:石油化工:中东局势紧张提振国际油价,国内成品油价将迎来新一轮下调。截至4.26,据ifin...

2.16 MB共16页中文简体

20分钟前10420积分

-

非金属新材料行业研究周报:周内半导体材料涨幅较大,碳纤维开启涨价 天风证券 2024-04-29(22页) 附下载

长期观点1、碳纤维:我们认为目前T300大丝束已处于阶段性底部阶段,但考虑到部分公司仍有产能快速释放...

1.39 MB共22页中文简体

20分钟前70720积分

-

通用股份 2023年年报及2024年一季报点评:2024Q1净利润高增,在建项目顺利推进 国海证券 2024-04-29(11页) 附下载

通用股份(601500)事件:2024年4月26日,通用股份发布2023年年度报告及一季度报告:20...

1.24 MB共11页中文简体

29分钟前14318积分

-

恒力石化 公司深度报告:先发优势、布局长远,引领新材料新成长 东海证券 2024-04-29(46页) 附下载

恒力石化(600346)民营炼化先驱,提质增效重回报。2019年恒力大炼化投产引领国内民营炼化布局新...

3.2 MB共46页中文简体

29分钟前71318积分

-

万兴科技 2023年年报及2024年一季报点评报告:持续深化AI与产品融合,激发业绩增长新动能 国海证券 2024-04-29(5页) 附下载

万兴科技(300624)事件:2024年4月26日,公司发布2023年年报及2024年一季报:1)2...

284.58 KB共5页中文简体

29分钟前66518积分

-

荣盛石化 2023年年报点评:景气底部确认,新材料布局打开成长空间 东吴证券 2024-04-29(3页) 附下载

荣盛石化(002493)投资要点事件:公司发布2023年年报,实现营业收入3251亿元,同比+12%...

555.99 KB共3页中文简体

29分钟前39118积分

-

劲仔食品 2024一季报点评:利润弹性十足,向“三年继续倍增”目标迈进 国海证券 2024-04-29(5页) 附下载

劲仔食品(003000)事件:2024年4月24日,劲仔食品发布2024年一季报,公司实现营业收入5...

282.47 KB共5页中文简体

29分钟前31818积分

-

安井食品 2024Q1开门红,提升分红回馈股东报点评 国海证券 2024-04-29(5页) 附下载

安井食品(603345)事件:2024年4月26日,安井食品发布2023年年报及2024年一季报。2...

280.43 KB共5页中文简体

29分钟前37618积分

-

新兴成长行业周报:北京车展热度空前,智驾技术摩拳擦掌 国海证券 2024-04-29(23页) 附下载

投资要点:1)北京车展热度空前,智驾技术摩拳擦掌。2024年4月23日据北京发布公众号报导,4月25...

1.51 MB共23页中文简体

30分钟前61610积分

-

煤炭开采行业专题研究:2024Q1主动型基金在煤炭行业持仓比例进一步提升 国海证券 2024-04-26(11页) 附下载

投资要点:2024年一季度,主动型基金重仓股中持有煤炭行业股票的市值占比提升至1.47%,环比+0....

1.55 MB共11页中文简体

1天前44420积分

-

煤炭开采行业周报:铁水产量稳增,焦煤行业终端补库需求较强 国海证券 2024-04-28(24页) 附下载

投资要点:动力煤一周小结:产地方面,近期煤矿安全检查较严格,叠加月末部分煤矿产量完成,产地少数煤矿停...

6.44 MB共24页中文简体

1天前48620积分

-

建筑材料及新材料行业专题研究:24Q1末重仓建材占比略升,关注玻纤等积极变化 国联证券 2024-04-27(8页) 附下载

建材板块重仓占比环比小幅提升、延续低配24Q1末建材、建筑板块基金重仓持股市值分别为72亿、87亿,...

562.51 KB共8页中文简体

1天前70220积分

-

非银金融行业周报:反复验证下行业供给侧改革或将拉开序幕,板块补涨行情或将开启 国海证券 2024-04-28(15页) 附下载

核心观点:重磅文件交叉验证,均揭示非银金融行业供给侧改革或将拉开序幕。本周四(2024/04/25)...

817.08 KB共15页中文简体

1天前23720积分

-

长城汽车 2024年一季报点评报:2024Q1业绩同环比双增,高端向上优质发展 国海证券 2024-04-27(5页) 附下载

长城汽车(601633)事件:长城汽车2024年4月24日发布2024年一季度报告:公司2024年第...

317.92 KB共5页中文简体

1天前67118积分

-

新凤鸣 2024年一季报点评报告:涤纶长丝价差修复,2024Q1归母净利润同环比高增 国海证券 2024-04-26(9页) 附下载

新凤鸣(603225)事件:2024年4月25日,新凤鸣发布2024年一季报,2024Q1实现营业收...

869.19 KB共9页中文简体

1天前47418积分

-

兴发集团 一季度净利润承压,看好草甘膦在需求旺季量价齐升 国信证券 2024-04-28(6页) 附下载

兴发集团(600141)核心观点农化、有机硅板块市场景气度下行,公司2024年一季度净利润承压。兴发...

432.56 KB共6页中文简体

1天前43418积分

-

莱斯信息 深度报告:空管指挥系统龙头,低空经济振翅高飞 国海证券 2024-04-28(53页) 附下载

莱斯信息(688631)2024年或将成为低空发展元年, 信息化平台是关键基础低空经济是以各种有人驾...

3.92 MB共53页中文简体

1天前99218积分

-

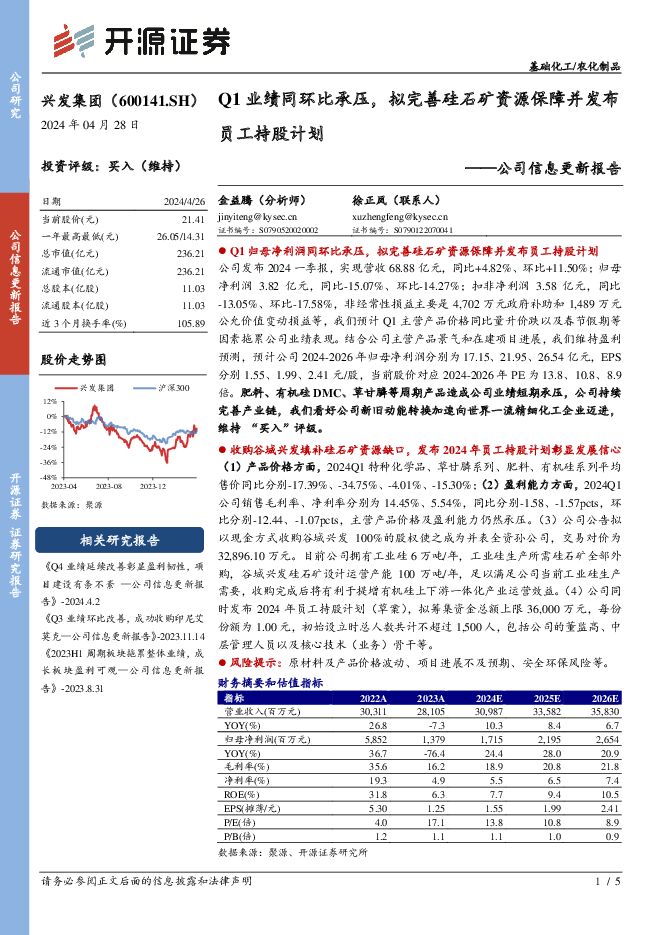

兴发集团 公司信息更新报告:Q1业绩同环比承压,拟完善硅石矿资源保障并发布员工持股计划 开源证券 2024-04-28(5页) 附下载

兴发集团(600141)Q1归母净利润同环比承压,拟完善硅石矿资源保障并发布员工持股计划公司发布20...

323.98 KB共5页中文简体

1天前54518积分