奥特维业绩保持高速增长,平台化布局打造多维增长极华安证券2024-04-03.pdf

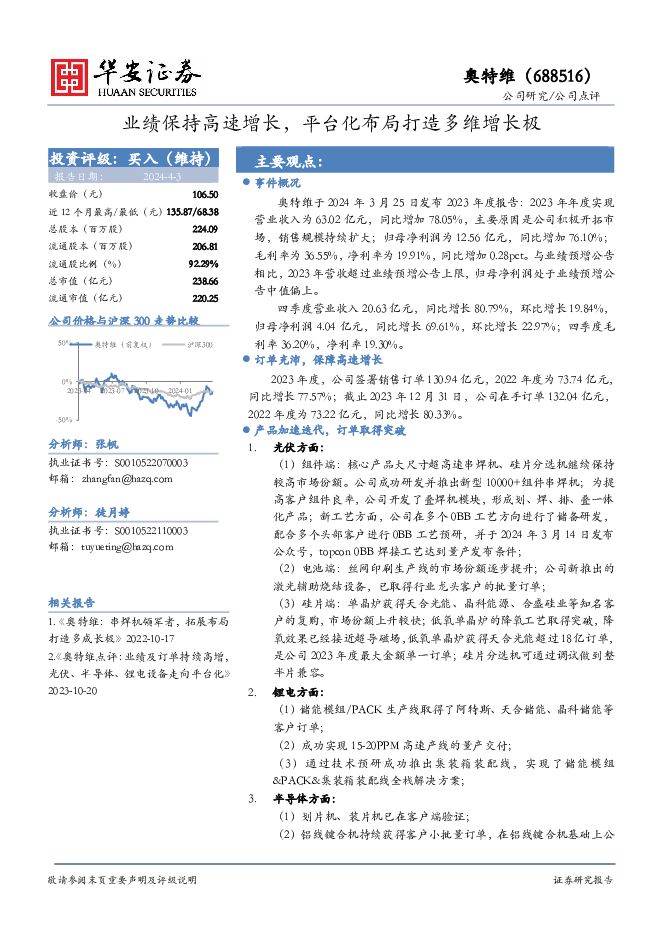

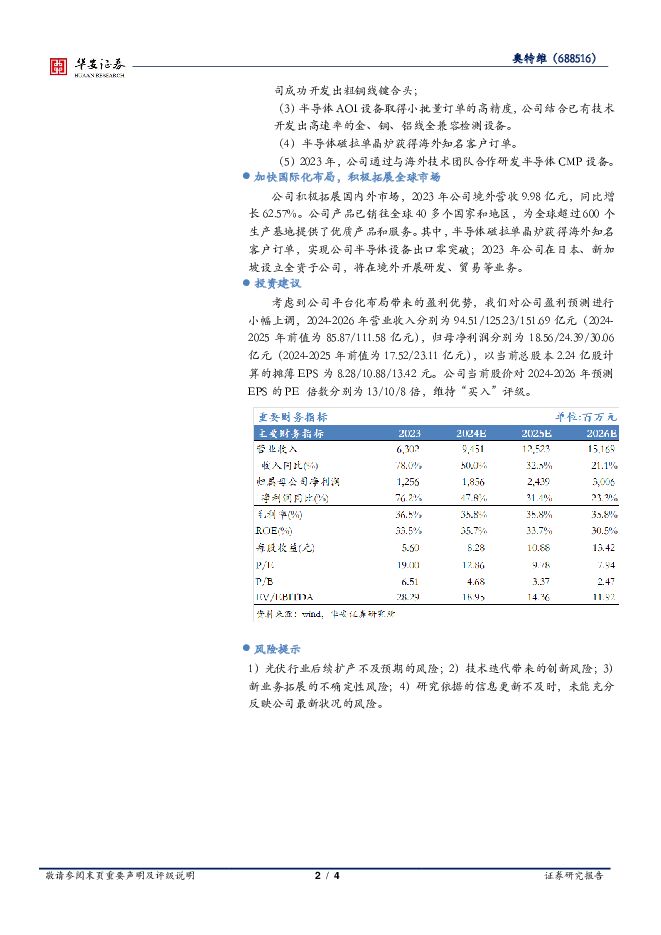

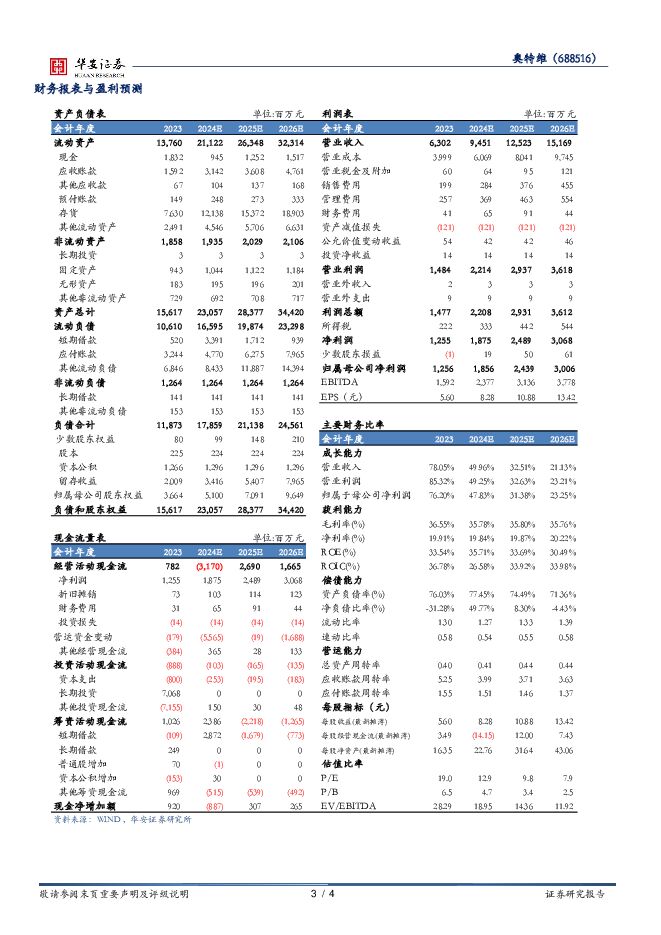

摘要:奥特维(688516)主要观点:事件概况奥特维于2024年3月25日发布2023年度报告:2023年年度实现营业收入为63.02亿元,同比增加78.05%,主要原因是公司积极开拓市场,销售规模持续扩大;归母净利润为12.56亿元,同比增加76.10%;毛利率为36.55%,净利率为19.91%,同比增加0.28pct。与业绩预增公告相比,2023年营收超过业绩预增公告上限,归母净利润处于业绩预增公告中值偏上。四季度营业收入20.63亿元,同比增长80.79%,环比增长19.84%,归母净利润4.04亿元,同比增长69.61%,环比增长22.97%;四季度毛利率36.20%,净利率19.30%。订单充沛,保障高速增长2023年度,公司签署销售订单130.94亿元,2022年度为73.74亿元,同比增长77.57%;截止2023年12月31日,公司在手订单132.04亿元,2022年度为73.22亿元,同比增长80.33%。产品加速迭代,订单取得突破1.光伏方面:(1)组件端:核心产品大尺寸超高速串焊机、硅片分选机继续保持较高市场份额。公司成功研发并推出新型10000+组件串焊机;为提高客户组件良率,公司开发了叠焊机模块,形成划、焊、排、叠一体化产品;新工艺方面,公司在多个0BB工艺方向进行了储备研发,配合多个头部客户进行0BB工艺预研,并于2024年3月14日发布公众号,topcon0BB焊接工艺达到量产发布条件;(2)电池端:丝网印刷生产线的市场份额逐步提升;公司新推出的激光辅助烧结设备,已取得行业龙头客户的批量订单;(3)硅片端:单晶炉获得天合光能、晶科能源、合盛硅业等知名客户的复购,市场份额上升较快;低氧单晶炉的降氧工艺取得突破,降氧效果已经接近超导磁场,低氧单晶炉获得天合光能超过18亿订单,是公司2023年度最大金额单一订单;硅片分选机可通过调试做到整半片兼容。2.锂电方面:(1)储能模组/PACK生产线取得了阿特斯、天合储能、晶科储能等客户订单;(2)成功实现15-20PPM高速产线的量产交付;(3)通过技术预研成功推出集装箱装配线,实现了储能模组&PACK&集装箱装配线全栈解决方案;3.半导体方面:(1)划片机、装片机已在客户端验证;(2)铝线键合机持续获得客户小批量订单,在铝线键合机基础上公司成功开发出粗铜线键合头;(3)半导体AOI设备取得小批量订单的高精度,公司结合已有技术开发出高速率的金、铜、铝线全兼容检测设备。(4)半导体磁拉单晶炉获得海外知名客户订单。(5)2023年,公司通过与海外技术团队合作研发半导体CMP设备。加快国际化布局,积极拓展全球市场公司积极拓展国内外市场,2023年公司境外营收9.98亿元,同比增长62.57%。公司产品已销往全球40多个国家和地区,为全球超过600个生产基地提供了优质产品和服务。其中,半导体磁拉单晶炉获得海外知名客户订单,实现公司半导体设备出口零突破;2023年公司在日本、新加坡设立全资子公司,将在境外开展研发、贸易等业务。投资建议考虑到公司平台化布局带来的盈利优势,我们对公司盈利预测进行小幅上调,2024-2026年营业收入分别为94.51/125.23/151.69亿元(2024-2025年前值为85.87/111.58亿元),归母净利润分别为18.56/24.39/30.06亿元(2024-2025年前值为17.52/23.11亿元),以当前总股本2.24亿股计算的摊薄EPS为8.28/10.88/13.42元。公司当前股价对2024-2026年预测EPS的PE倍数分别为13/10/8倍,维持“买入”评级。风险提示1)光伏行业后续扩产不及预期的风险;2)技术迭代带来的创新风险;3)新业务拓展的不确定性风险;4)研究依据的信息更新不及时,未能充分反映公司最新状况的风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

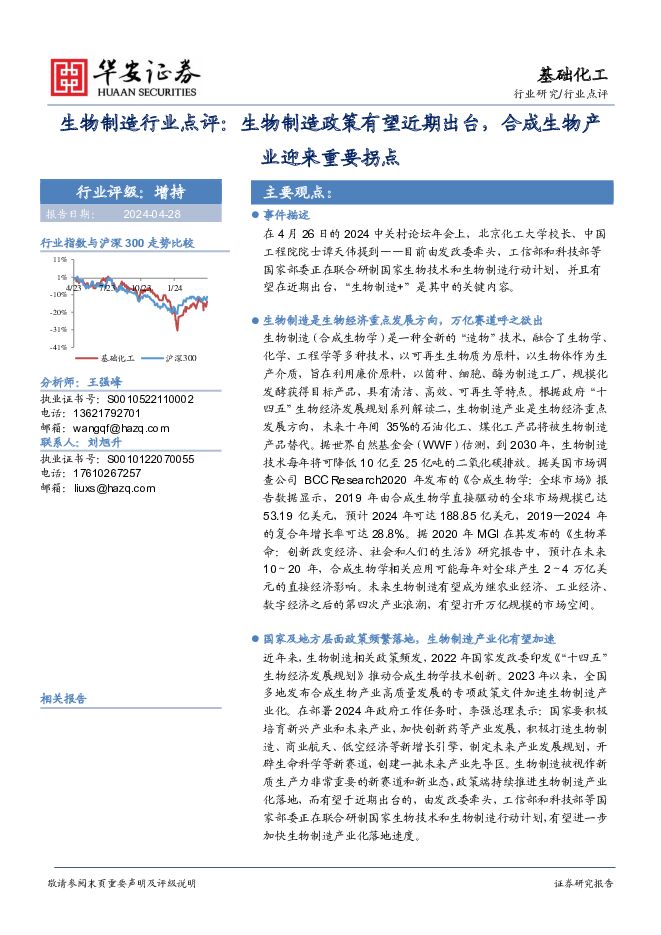

生物制造行业点评:生物制造政策有望近期出台,合成生物产业迎来重要拐点 华安证券 2024-04-28(5页) 附下载

主要观点:事件描述在4月26日的2024中关村论坛年会上,北京化工大学校长、中国工程院院士谭天伟提到...

485 KB共5页中文简体

1天前220积分

-

农林牧渔行业周报:生猪出栏均重春节后首降,仔猪价格周环比继续回落 华安证券 2024-04-28(45页) 附下载

主要观点:生猪出栏均重春节后首降,仔猪价格周环比继续回落①生猪价格周环比下跌1.3%,本周生猪出栏均...

2.01 MB共45页中文简体

1天前020积分

-

基础化工行业周报:贵州大型磷煤化工一体化项目签约,制冷剂R32、R22价格上涨 华安证券 2024-04-28(30页) 附下载

主要观点:行业周观点本周(2024/4/22-2024/4/26)化工板块整体涨跌幅表现排名第19位...

3.17 MB共30页中文简体

1天前020积分

-

机械设备行业周报:业绩披露接近尾声,重视设备更新行情 华安证券 2024-04-28(18页) 附下载

主要观点:本周市场表现:本周上证综指上涨0.76%,创业板指上涨3.86%,沪深300指数上涨1.2...

743.7 KB共18页中文简体

1天前020积分

-

建筑材料2024Q1公募持仓点评:建材行业占比7年新低,玻璃、玻纤关注度有所提升 华安证券 2024-04-26(10页) 附下载

主要观点:公募持仓:建材行业占比7年新低,玻璃、玻纤关注度有所提升①我们选取公募基金前十大重仓股票作...

379.49 KB共10页中文简体

1天前020积分

-

电子行业周报:华为重夺中国大陆智能手机市场第一 华安证券 2024-04-28(21页) 附下载

主要观点:本周行情回顾从指数表现来看,本周(2024-04-22至2024-04-26),上证指数周...

2.89 MB共21页中文简体

1天前220积分

-

电力设备行业周报:中美大储预期共振向上,人形机器人量产节奏加快 华安证券 2024-04-28(22页) 附下载

主要观点:电动车:以旧换新细则发布,电车销量或将超预期,继续看好电池及高镍环节。以旧换新补贴细则发布...

2.75 MB共22页中文简体

1天前020积分

-

盈趣科技 业绩短期承压,静待电子烟业务放量 华安证券 2024-04-28(4页) 附下载

盈趣科技(002925)主要观点:事件:公司发布2023年年度报告及2024年第一季度报告公司发布2...

447.96 KB共4页中文简体

1天前218积分

-

用友网络 2024Q1营收双位数增长,大型企业客户持续突破 华安证券 2024-04-28(4页) 附下载

用友网络(600588)主要观点:事件概况用友网络于2024年4月26日发布2024年第一季度报告。...

518.89 KB共4页中文简体

1天前018积分

-

盐津铺子 盐津铺子24一季报点评:渠道高增与规模效应持续 华安证券 2024-04-26(4页) 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

368.34 KB共4页中文简体

1天前218积分

-

万兴科技 2023年业绩符合预期,天幕大模型赋能AI创作 华安证券 2024-04-28(4页) 附下载

万兴科技(300624)主要观点:事件概况万兴科技于2024年4月26日发布2023年年度报告和20...

540.23 KB共4页中文简体

1天前218积分

-

上海沿浦 24Q1业绩创单季度新高,看好公司成长节奏 华安证券 2024-04-27(3页) 附下载

上海沿浦(605128)主要观点:事件:公司公告24Q1实现收入5.69亿元、同比+103%、环比+...

484.29 KB共3页中文简体

1天前018积分

-

翔宇医疗 业绩符合预期,产品结构改善,毛利率稳步提升 华安证券 2024-04-26(4页) 附下载

翔宇医疗(688626)主要观点:事件:公司发布2023年年报和2024年一季报。2023年,公司实...

492.51 KB共4页中文简体

1天前018积分

-

三诺生物 24Q1拐点显现,主业稳定,CGM国内外拓展可期 华安证券 2024-04-28(4页) 附下载

三诺生物(300298)主要观点:事件:公司发布2023年年报和2024年一季报。2023年,公司实...

497.99 KB共4页中文简体

1天前018积分

-

润丰股份 公司业绩同比承压下滑,静待全球登记布局和ToC渠道建设开花结果 华安证券 2024-04-28(4页) 附下载

润丰股份(301035)主要观点:事件描述4月25日晚间,公司发布2023年年度报告和2024年一季...

527.27 KB共4页中文简体

1天前018积分

-

青鸟消防 盈利能力稳步提升,看好新兴业务及海外发展 华安证券 2024-04-28(3页) 附下载

青鸟消防(002960)主要观点:公司发布2024年一季报公司发布2024年一季报,2024年Q1公...

365.14 KB共3页中文简体

1天前018积分

-

博思软件 2023年净利润符合预期,毛利率显著提升 华安证券 2024-04-26(4页) 附下载

博思软件(300525)主要观点:事件概况2023年公司实现营收20.44亿元,同比增长6.51%;...

535.64 KB共4页中文简体

1天前018积分

-

乐普医疗 24Q1经营趋势向好,看好全年增长恢复 华安证券 2024-04-28(4页) 附下载

乐普医疗(300003)主要观点:事件:公司发布2023年年报和2024年一季报。2023年实现营业...

507.5 KB共4页中文简体

1天前018积分

-

蓝晓科技 23年业绩大幅增长,多领域发展打开空间 华安证券 2024-04-27(4页) 附下载

蓝晓科技(300487)主要观点:事件描述2024年4月21日下午,蓝晓科技发布2023年年报及20...

418 KB共4页中文简体

1天前018积分

-

巨化股份 24Q1业绩同比翻倍增长,三代制冷剂景气度持续回升 华安证券 2024-04-27(4页) 附下载

巨化股份(600160)主要观点:事件描述4月25日晚间,巨化股份发布2024年一季度报告。2024...

479.57 KB共4页中文简体

1天前018积分