食品饮料行业周报:重视业绩窗口期对板块催化国金证券2024-04-01.pdf

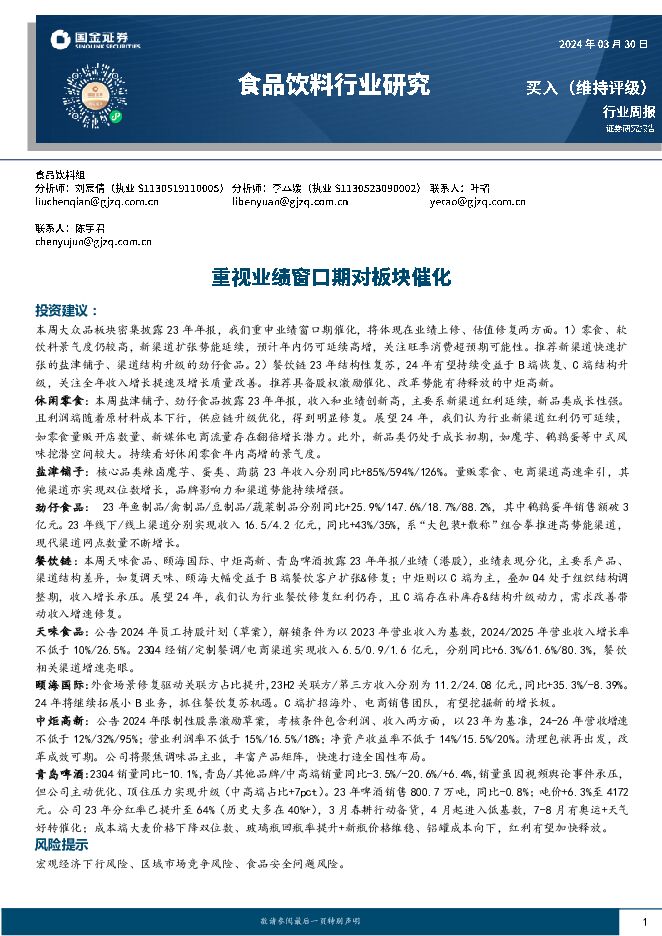

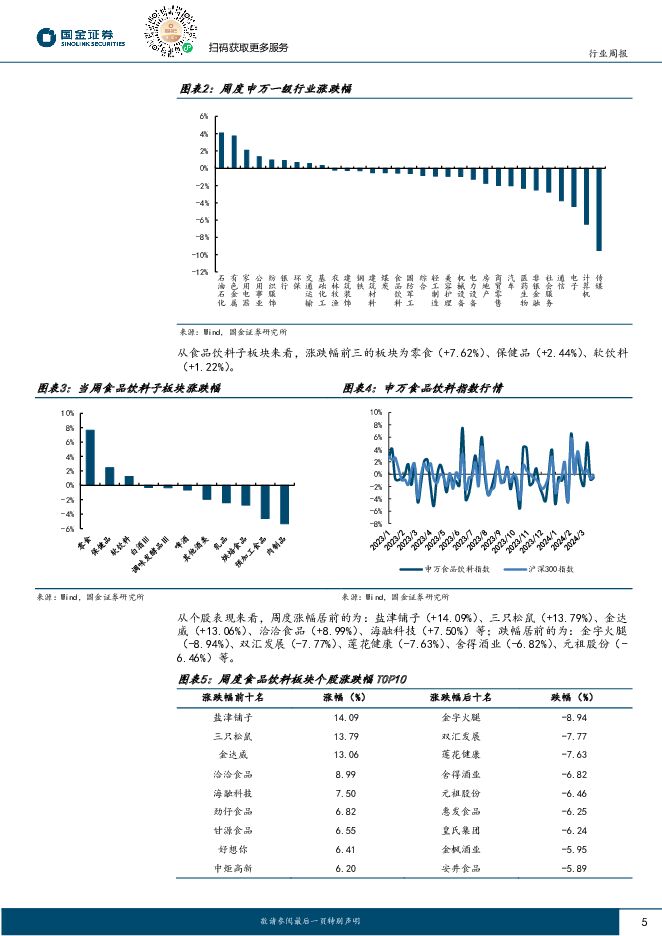

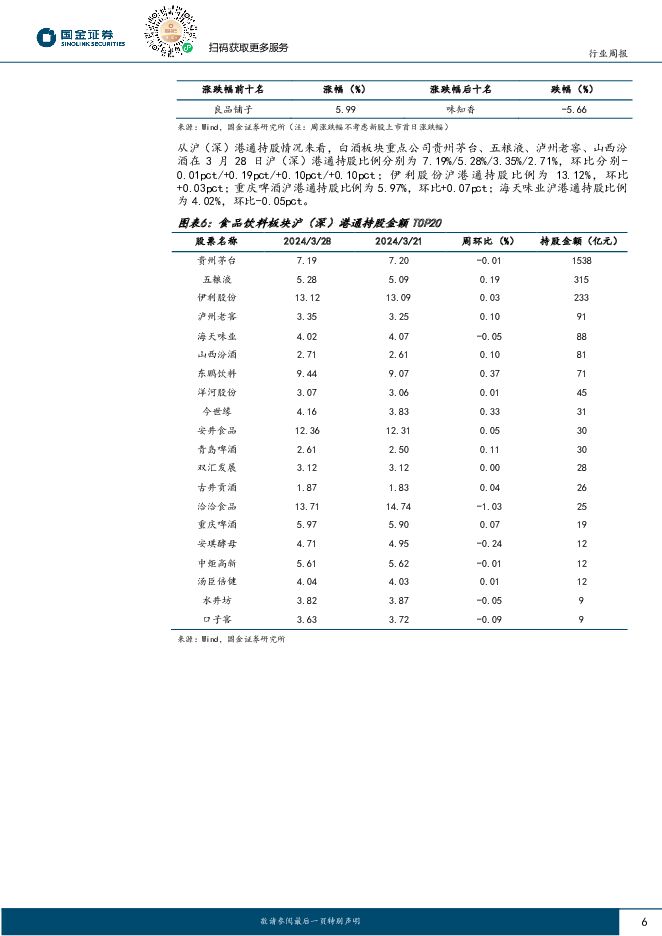

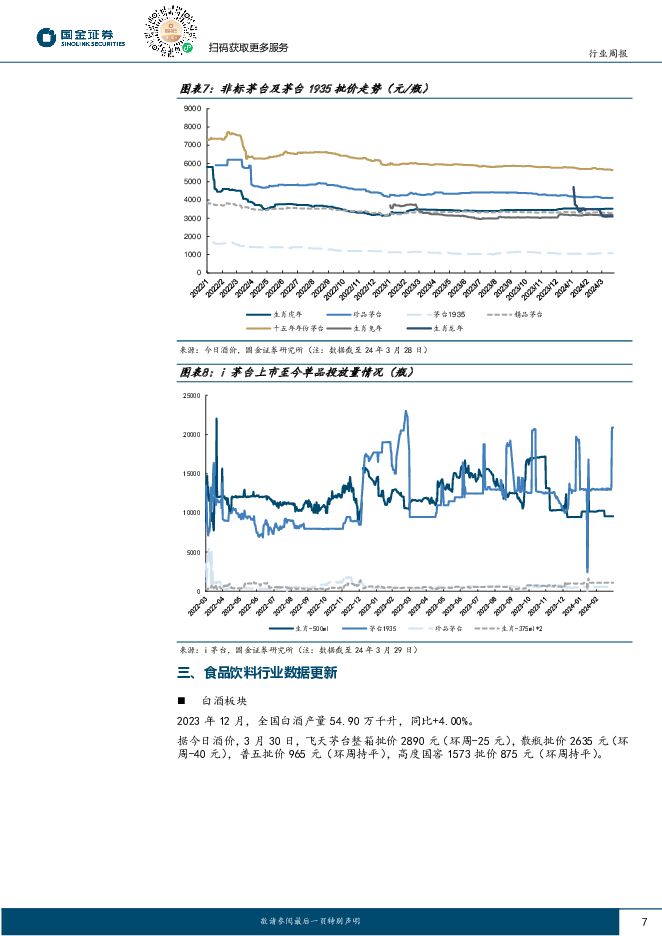

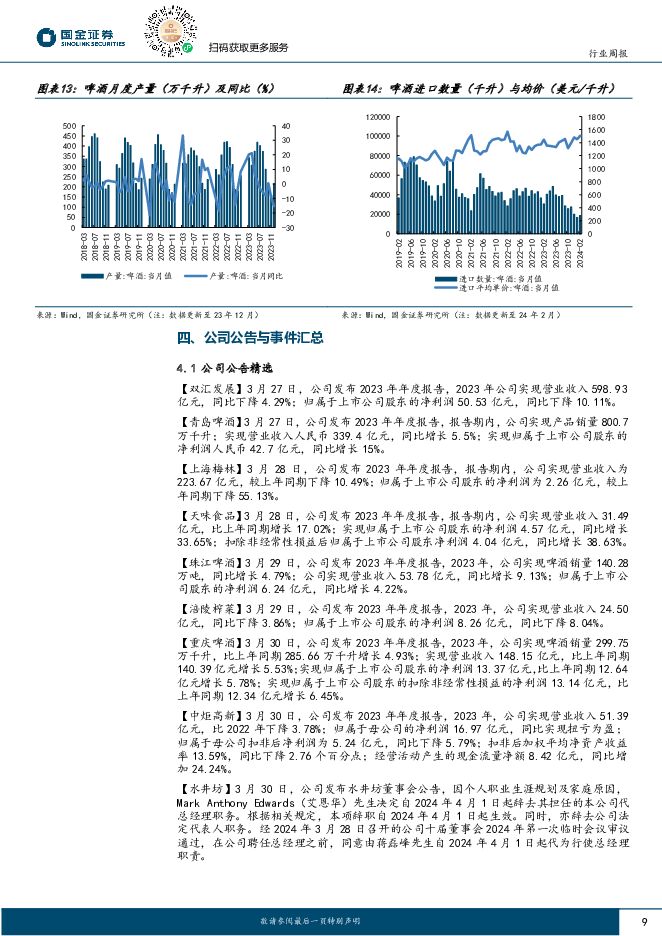

摘要:本周大众品板块密集披露23年年报,我们重申业绩窗口期催化,将体现在业绩上修、估值修复两方面。1)零食、软饮料景气度仍较高,新渠道扩张势能延续,预计年内仍可延续高增,关注旺季消费超预期可能性。推荐新渠道快速扩张的盐津铺子、渠道结构升级的劲仔食品。2)餐饮链23年结构性复苏,24年有望持续受益于B端恢复、C端结构升级,关注全年收入增长提速及增长质量改善。推荐具备股权激励催化、改革势能有待释放的中炬高新。休闲零食:本周盐津铺子、劲仔食品披露23年年报,收入和业绩创新高,主要系新渠道红利延续,新品类成长性强。且利润端随着原材料成本下行,供应链升级优化,得到明显修复。展望24年,我们认为行业新渠道红利仍可延续,如零食量贩开店数量、新媒体电商流量存在翻倍增长潜力。此外,新品类仍处于成长初期,如魔芋、鹌鹑蛋等中式风味挖潜空间较大。持续看好休闲零食年内高增的景气度。盐津铺子:核心品类辣卤魔芋、蛋类、蒟蒻23年收入分别同比+85%/594%/126%。量贩零食、电商渠道高速牵引,其他渠道亦实现双位数增长,品牌影响力和渠道势能持续增强。劲仔食品:23年鱼制品/禽制品/豆制品/蔬菜制品分别同比+25.9%/147.6%/18.7%/88.2%,其中鹌鹑蛋年销售额破3亿元。23年线下/线上渠道分别实现收入16.5/4.2亿元,同比+43%/35%,系“大包装+散称”组合拳推进高势能渠道,现代渠道网点数量不断增长。餐饮链:本周天味食品、颐海国际、中炬高新、青岛啤酒披露23年年报/业绩(港股),业绩表现分化,主要系产品、渠道结构差异,如复调天味、颐海大幅受益于B端餐饮客户扩张&修复;中炬则以C端为主,叠加Q4处于组织结构调整期,收入增长承压。展望24年,我们认为行业餐饮修复红利仍存,且C端存在补库存&结构升级动力,需求改善带动收入增速修复。天味食品:公告2024年员工持股计划(草案),解锁条件为以2023年营业收入为基数,2024/2025年营业收入增长率不低于10%/26.5%。23Q4经销/定制餐调/电商渠道实现收入6.5/0.9/1.6亿元,分别同比+6.3%/61.6%/80.3%,餐饮相关渠道增速亮眼。颐海国际:外食场景修复驱动关联方占比提升,23H2关联方/第三方收入分别为11.2/24.08亿元,同比+35.3%/-8.39%。24年将继续拓展小B业务,抓住餐饮复苏机遇。C端扩招海外、电商销售团队,有望挖掘新的增长极。中炬高新:公告2024年限制性股票激励草案,考核条件包含利润、收入两方面,以23年为基准,24-26年营收增速不低于12%/32%/95%;营业利润率不低于15%/16.5%/18%;净资产收益率不低于14%/15.5%/20%。清理包袱再出发,改革成效可期。公司将聚焦调味品主业,丰富产品矩阵,快速打造全国性布局。青岛啤酒:23Q4销量同比-10.1%,青岛/其他品牌/中高端销量同比-3.5%/-20.6%/+6.4%,销量虽因视频舆论事件承压,但公司主动优化、顶住压力实现升级(中高端占比+7pct)。23年啤酒销售800.7万吨,同比-0.8%;吨价+6.3%至4172元。公司23年分红率已提升至64%(历史大多在40%+),3月春耕行动备货,4月起进入低基数,7-8月有奥运+天气好转催化;成本端大麦价格下降双位数、玻璃瓶回瓶率提升+新瓶价格维稳、铝罐成本向下,红利有望加快释放。风险提示宏观经济下行风险、区域市场竞争风险、食品安全问题风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

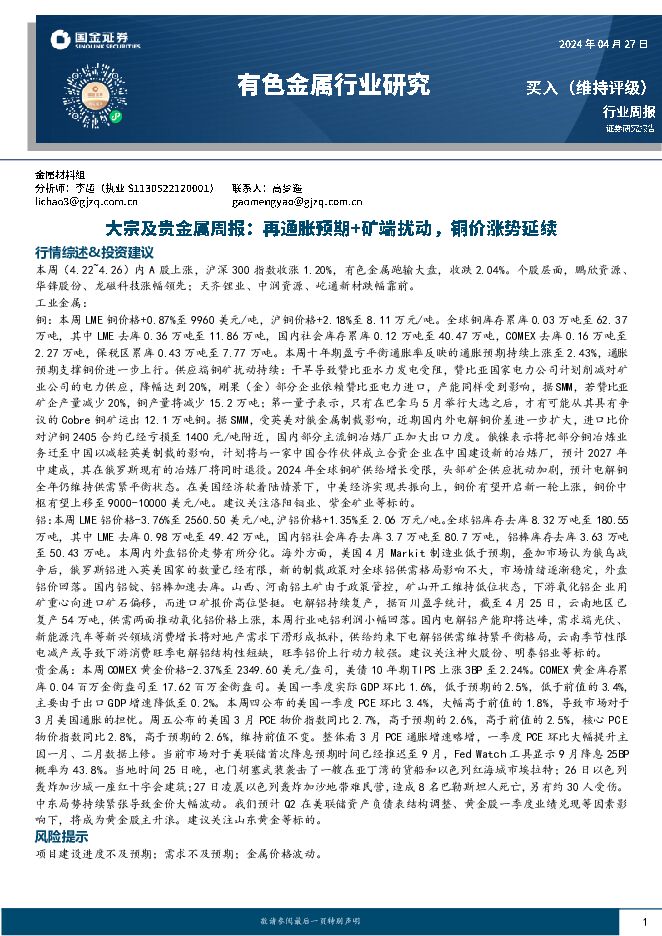

有色金属行业大宗及贵金属周报:再通胀预期+矿端扰动,铜价涨势延续 国金证券 2024-04-28(14页) 附下载

本周(4.22~4.26)内A股上涨,沪深300指数收涨1.20%,有色金属跑输大盘,收跌2.04%...

2.46 MB共14页中文简体

1天前020积分

-

食品饮料行业专题:2024Q1基金重仓分析:持仓环比增配明显,赛道龙头更受青睐 德邦证券 2024-04-26(17页) 附下载

投资要点:食品饮料板块机构增配明显,重仓比例仍居市场前列。24Q1食品饮料板块基金重仓持股总市值达3...

2.47 MB共17页中文简体

1天前020积分

-

食品饮料行业2024Q1基金重仓分析:估值修复,集中度提升 信达证券 2024-04-26(10页) 附下载

本期内容提要:日2024Q1食品饮料跑输上证指数3.1pct。2024年1月1日到3月31日,SW食...

3 MB共10页中文简体

1天前020积分

-

稀土&小金属周报:供需矛盾加剧,看好锑价创历史新高 国金证券 2024-04-28(13页) 附下载

行情综述&投资建议本周(4.22-4.26)沪深300指数上涨1.51%,其中有色指数上涨0.43%...

1.49 MB共13页中文简体

1天前020积分

-

食品饮料行业周报:食品饮料具备业绩支撑,一季度基金加配受青睐 开源证券 2024-04-28(13页) 附下载

核心观点:板块一季度业绩表现较好,食品饮料重仓比例回升4月22日-4月26日,食品饮料指数涨幅为4....

1.52 MB共13页中文简体

1天前020积分

-

食品饮料行业周报:业绩密集验证期,白酒一季度开门红 华鑫证券 2024-04-28(32页) 附下载

投资要点一周新闻速递行业新闻:1)宜宾Q1酒类产值增长6.4%;2)一季度贵州白酒产值增长29.5%...

1.16 MB共32页中文简体

1天前220积分

-

食品饮料行业周观点:业绩集中披露,关注优质标的 华福证券 2024-04-28(18页) 附下载

投资要点:【周观点】:【白酒】白酒板块内多家公司已披露年报及一季报,贵州茅台为全年营收15%增增奠定...

1.23 MB共18页中文简体

1天前020积分

-

牛奶:最古老的天然饮料,新时代的营养必需品 头豹词条报告系列 头豹研究院 2024-04-26(18页) 附下载

牛奶是营养最丰富的食物之一,营养价格高、适用人群极广、高端牛奶愈发受到消费者喜爱,人均乳制品消耗量迅...

2.14 MB共18页中文简体

1天前020积分

-

机械行业周报:看好机器人、工程机械及矿山机械 国金证券 2024-04-28(16页) 附下载

行情回顾本周板块表现:上周(2024/04/22-2024/04/26)5个交易日,SW机械设备指数...

1.86 MB共16页中文简体

1天前020积分

-

房地产行业研究:深圳启动以旧换新,LPR环比持平 国金证券 2024-04-28(20页) 附下载

行业点评本周A股地产、港股地产、物业板块均上涨。本周(4.20-4.26)申万A股房地产板块涨跌幅为...

2.32 MB共20页中文简体

1天前020积分

-

长久物流 利润同比大增,拓展新能源及数据业务 国金证券 2024-04-28(4页) 附下载

长久物流(603569)2024年4月26日,长久物流发布2023年年度。2023年公司实现营业收入...

1009.44 KB共4页中文简体

1天前218积分

-

云铝股份 复产逐步推进,旺季或迎量利齐升 国金证券 2024-04-26(4页) 附下载

云铝股份(000807)事件4月25日,公司发布24年一季报,1Q24实现营收113.58亿元,环比...

898.1 KB共4页中文简体

1天前018积分

-

迎驾贡酒 Q1业绩超预期,产品结构持续优化 国金证券 2024-04-26(4页) 附下载

迎驾贡酒(603198)2024年4月25日公司披露23年年报&24年一季报。23年实现营收67.2...

895.18 KB共4页中文简体

1天前218积分

-

洋河股份 分红比率持续提升,行稳致远 国金证券 2024-04-28(4页) 附下载

洋河股份(002304)业绩简评2024年4月26日公司披露23年年报及24年一季报。1)23年实现...

890.06 KB共4页中文简体

1天前018积分

-

英华特 涡旋压缩机龙头,国产替代稳步推进 国金证券 2024-04-28(4页) 附下载

英华特(301272)业绩简评4月26日,公司发布23年年报和24年一季报,23年公司实现收入5.5...

946.6 KB共4页中文简体

1天前218积分

-

玉禾田 订单表现出色,盼回款转好 国金证券 2024-04-26(4页) 附下载

玉禾田(300815)2024年4月25日晚间公司披露23年报及24年一季报。23全年实现营收61....

926.51 KB共4页中文简体

1天前018积分

-

新凤鸣 业绩持续复苏的长丝龙头! 国金证券 2024-04-26(8页) 附下载

新凤鸣(603225)业绩简评新凤鸣于2024年4月25日发布公司2024年第一季度报告,2024Q...

1.3 MB共8页中文简体

1天前218积分

-

有友食品 公司事件点评报告:短期利润承压,渠道转型正当时 华鑫证券 2024-04-28(5页) 附下载

有友食品(603697)事件2024年04月26日,有友食品发布2024年一季度业绩报告。投资要点营...

324.05 KB共5页中文简体

1天前018积分

-

万兴科技 标准化产品规模效应显现,利润率持续上升 国金证券 2024-04-28(6页) 附下载

万兴科技(300624)业绩简评收入&利润端-23年符合预期,24年Q1收入受基数、未做提价等因素影...

1.48 MB共6页中文简体

1天前018积分

-

同庆楼 Q1盈利受新店影响,全年规划积极 国金证券 2024-04-26(4页) 附下载

同庆楼(605108)事件24年4月25日公司披露23年报及24年一季报,23年实现营收24.01亿...

1.39 MB共4页中文简体

1天前018积分