新凤鸣公司业绩扭亏为盈,供给缩量及需求修复或支撑公司业绩持续释放信达证券2024-03-26.pdf

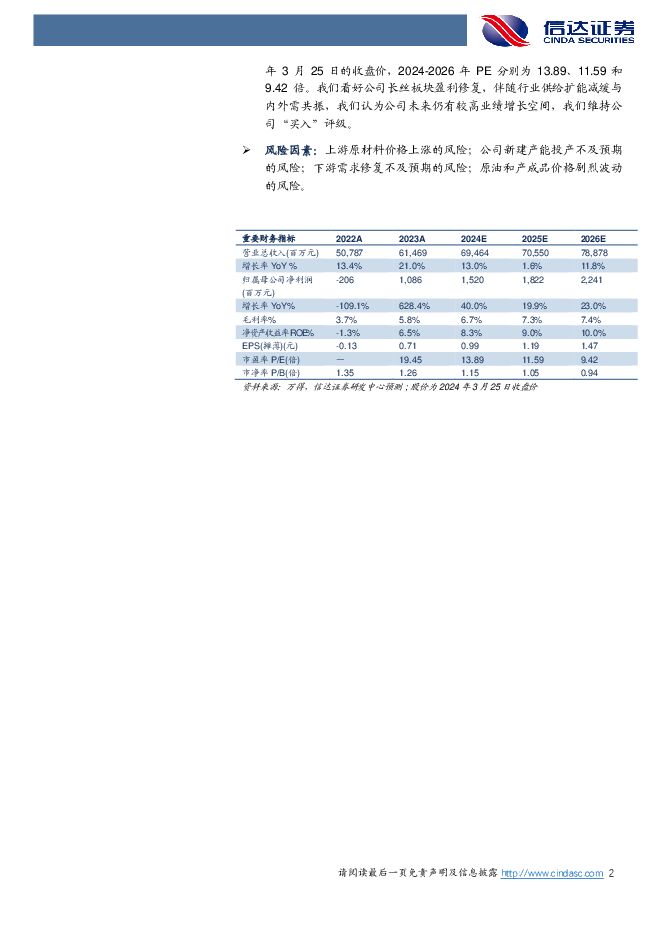

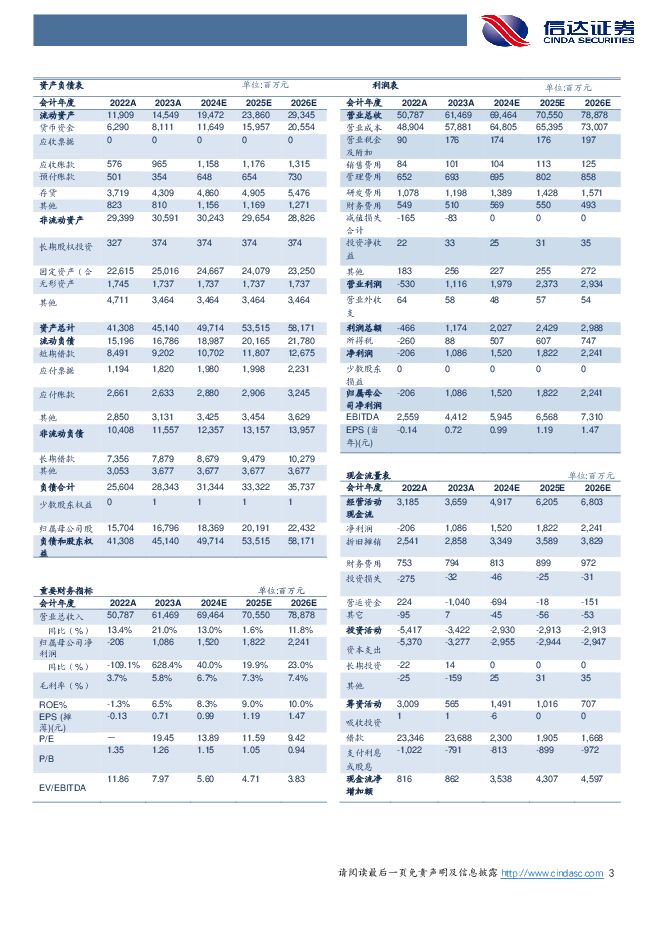

摘要:新凤鸣(603225)事件:2024年3月25日晚,新凤鸣发布2023年年度报告。2023年公司实现营业收入614.69亿元,同比增长21.03%;实现归母净利润10.86亿元,同比增长628.44%;实现扣非后归母净利润9.01亿元,同比增长337.41%;实现基本每股收益0.72元,同比增长614.29%。公司资产负债率为62.79%,同比+0.80pct。公司扣非后加权平均净资产收益率为6.68%,同比+7.96pct。点评:成本压力缓解叠加需求改善,公司年度业绩扭亏为盈。成本端,2023年原油价格中枢有所回落,布伦特原油均价82.49美元/桶,同比-16.72%,原料端成本压力明显缓解。2023年公司产品主要原料PTA、MEG平均进价同比分别下降4.7%、11.1%,较产品端降幅扩大。需求端,伴随2023年国内疫情防控政策优化,居民线下消费明显修复,涤丝及下游织机开工维持高位运行,根据我们统计,2023年全年涤纶长丝及下游织机平均开工负荷分别为83%、58%,分别同比增长6pct、7pct,产销两旺助力公司业绩持续释放。供给端,2023年我国涤纶长丝产能达到4286万吨,同比增长高达9.98%,但受需求端拉动,供给的高增速得到有效消化,库存持续去化,根据我们测算,2023年涤纶长丝平均库存为21天,同比下降11天。公司在行业需求回暖及成本端压力缓解背景下,业绩扭亏为盈,生产经营情况持续向好。涤纶长丝供给扩能明显放缓,产品盈利修复可期。根据隆众资讯数据,2024年全国预计新增涤纶长丝产能110万吨,环比2023年缩减300余万吨,此外,考虑到杭州逸暻75万吨产能搬迁,在不考虑行业其它落后产能退出的情况下,2024年行业净新增涤纶长丝产能或不及百万吨,产能增速不到1%,较2023年产能增速大幅放缓。我们认为,受益于行业供给增量明显缩窄,供需格局持续优化,产品单吨盈利有望持续修复。内需拉动及海外或迎补库周期,纺服消费潜力释放正当时。从内需角度看,截至2024年2月,我国纺服零售累计值为2521亿元,较去年同期增长1.9%,考虑到气温转暖,换季需求来临,下游增量订单有望提升。从海外情况看,截至2024年1月,美国服装批发商库存为315.21亿美元,较2022年高点下降近27%,此外,2023年四季度美国服装价格指数为103.21点,同比提升近2%,我们预计海外纺服库存实际量下降幅度或更加明显,海外有望迎来纺服补库周期。在国内纺服需求拉动及海外或迎来补库背景下,涤纶长丝需求潜力有望持续释放,公司作为国内长丝行业龙头或将优先受益。盈利预测与投资评级:我们预计公司2024-2026年归母净利润分别为15.20、18.22和22.41亿元,归母净利润增速分别为40.0%、19.9%和23.0%,EPS(摊薄)分别为0.99、1.19和1.47元/股,对应2024年3月25日的收盘价,2024-2026年PE分别为13.89、11.59和9.42倍。我们看好公司长丝板块盈利修复,伴随行业供给扩能减缓与内外需共振,我们认为公司未来仍有较高业绩增长空间,我们维持公司“买入”评级。风险因素:上游原材料价格上涨的风险;公司新建产能投产不及预期的风险;下游需求修复不及预期的风险;原油和产成品价格剧烈波动的风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

汽车行业事项点评:特斯拉24Q1点评:Q1交付端承压,新车型有望提前发布 信达证券 2024-04-25(7页) 附下载

事件:特斯拉发布2024年一季报,特斯拉全球24年一季度实现营收213.0亿美元,同比-8.7%;实...

554.57 KB共7页中文简体

1天前220积分

-

中煤能源 中煤能源:量稳价减盈利下降,各产业仍具成长空间 信达证券 2024-04-25(5页) 附下载

中煤能源(601898)事件:4月24日中煤能源发布2024年一季度报告。2024年一季度中煤能源实...

974.61 KB共5页中文简体

1天前218积分

-

中伟股份 海外布局加速,一体化持续推进 信达证券 2024-04-25(4页) 附下载

中伟股份(300919)事件:公司2023年实现营业收入342.73亿元,同比12.95%;归母净利...

363.46 KB共4页中文简体

1天前018积分

-

新集能源 业绩同比逆势增长,煤电一体成长可期 信达证券 2024-04-25(5页) 附下载

新集能源(601918)事件:2024年4月25日,新集能源发布2024年一季报。公司实现营业收入3...

582.26 KB共5页中文简体

1天前018积分

-

万辰集团 盈利向上,如期兑现 信达证券 2024-04-25(5页) 附下载

万辰集团(300972)事件:万辰集团发布23年年报,23年全年实现营收92.9亿元,同比+1592...

633.68 KB共5页中文简体

1天前018积分

-

新大陆 利润端实现高增,业务出海有望打造公司重要增长极 信达证券 2024-04-25(5页) 附下载

新大陆(000997)事件:新大陆发布2023年度报告,2023年,公司实现营收82.50亿元,同比...

333.26 KB共5页中文简体

1天前018积分

-

舍得酒业 保持自信坚韧,坚守长期主义 信达证券 2024-04-25(4页) 附下载

舍得酒业(600702)事件:2024年一季度,公司实现营收21.05亿元,同比+4.18%;归母净...

559.62 KB共4页中文简体

1天前018积分

-

润本股份 23年&24Q1财报点评:23年婴童&驱蚊持续亮眼增长,期待旺季优异表现延续 信达证券 2024-04-25(5页) 附下载

润本股份(603193)事件:公司发布23年年报及24年一季报,2023年公司实现收入10.33亿元...

588.79 KB共5页中文简体

1天前018积分

-

确成股份 稳步扩建销量再提升,需求增长前景向光明 信达证券 2024-04-25(5页) 附下载

确成股份(605183)事件:近日,确成股份发布2023年报及2024年一季报。公司2023年实现营...

562.4 KB共5页中文简体

1天前018积分

-

金盘科技 一季度毛利率环比提升,海外再获大额订单 信达证券 2024-04-25(5页) 附下载

金盘科技(688676)事件:公司发布 2024 年一季报, 2024 年 Q1 营收 13.05 ...

893.18 KB共5页中文简体

1天前018积分

-

劲仔食品 渠道新品势能延续,利润率演绎提升逻辑 信达证券 2024-04-25(4页) 附下载

劲仔食品(003000)事件:公司发布2024年一季报,24Q1实现5.4亿元,同比+24%,实现归...

625.63 KB共4页中文简体

1天前018积分

-

美畅股份 Q1业绩承压,费控+产品创新提升竞争优势 信达证券 2024-04-25(5页) 附下载

美畅股份(300861)事件:公司发布2023年年报以及2024年第一季度季报。2023年公司实现营...

332.47 KB共5页中文简体

1天前018积分

-

卡倍亿 卡倍亿:23年业绩表现稳健,盈利有所提升 信达证券 2024-04-25(4页) 附下载

卡倍亿(300863)事件:公司发布2023年年报,公司2023年实现营收34.5亿元,同比+17....

492.05 KB共4页中文简体

1天前018积分

-

吉比特 核心产品收入企稳,期待新品周期开启 信达证券 2024-04-25(5页) 附下载

吉比特(603444)事件:吉比特发布2024年一季度业绩报告。公司2024年一季度实现营收9.27...

621.74 KB共5页中文简体

1天前018积分

-

海兴电力 全球优质配用电资产,23年海外业务量利齐升 信达证券 2024-04-25(5页) 附下载

海兴电力(603556)事件:公司发布23年年报,实现收入42亿元,YOY+26.91%,实现归母净...

885.83 KB共5页中文简体

1天前018积分

-

甘源食品 势能向上,盈利亮眼 信达证券 2024-04-25(5页) 附下载

甘源食品(002991)事件:公司发布2023年年报及2024年一季报,2023年公司实现营收18....

644.82 KB共5页中文简体

1天前018积分

-

海油工程 24Q1公司净利率提升,国内新签订单增加 信达证券 2024-04-25(5页) 附下载

海油工程(600583)事件:2024年4月24日,海油工程发布2024年第一季度报告,2024年第...

597.4 KB共5页中文简体

1天前018积分

-

孩子王 2023&24Q1点评:收入稳健增长,乐友并表带动利润提升 信达证券 2024-04-25(5页) 附下载

孩子王(301078)事件:公司发布2023&24Q1业绩,2023年公司实现营收87.53亿元,同...

571.91 KB共5页中文简体

1天前018积分

-

海信家电 海信家电:Q1业绩超预期,盈利能力持续改善 信达证券 2024-04-25(5页) 附下载

海信家电(000921)事件: Q1 公司实现营业收入 234.86 亿元,同比+20.87%;实...

531.36 KB共5页中文简体

1天前018积分

-

海德股份 收购巩固基础,科技个贷不良资管更进一步 信达证券 2024-04-25(5页) 附下载

海德股份(000567)事件:公司发布2023年年报及一季报,2023年公司实现营收12.30亿元,...

418.5 KB共5页中文简体

1天前018积分