新型消费研究系列:便利店--小业态大生意,打造便利生活国金证券2024-03-08.pdf

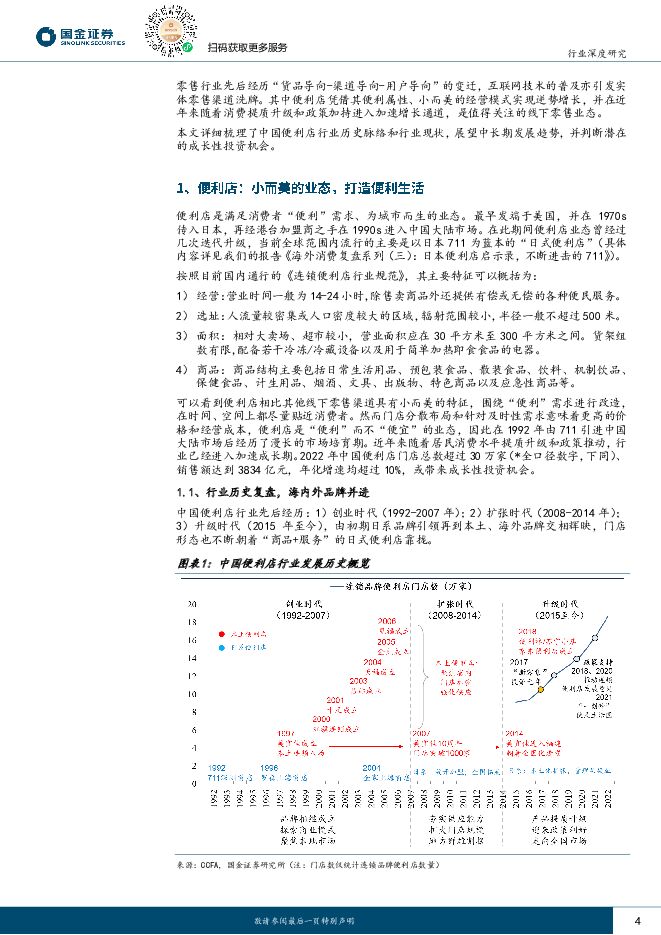

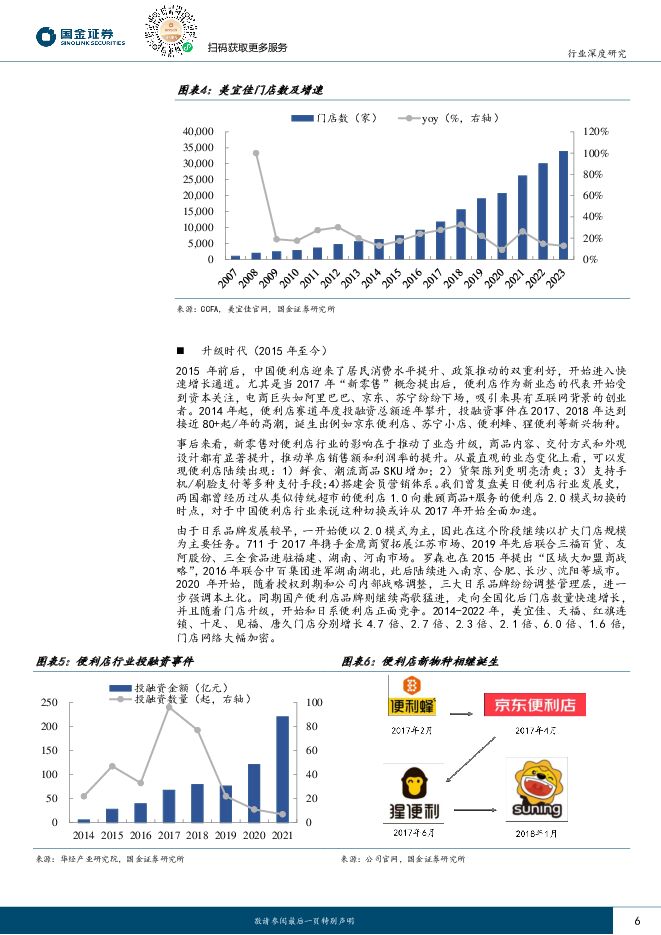

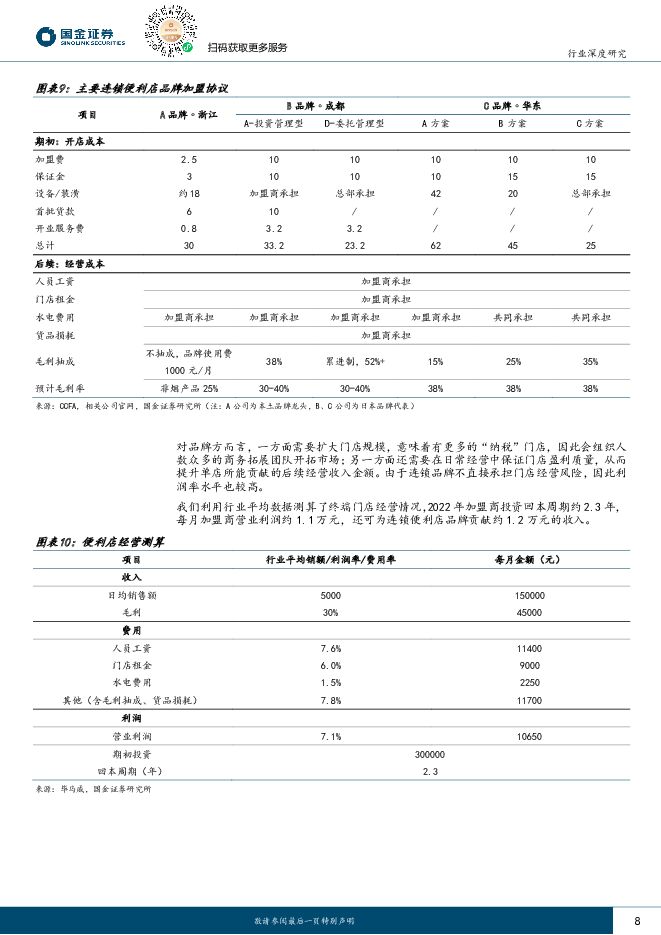

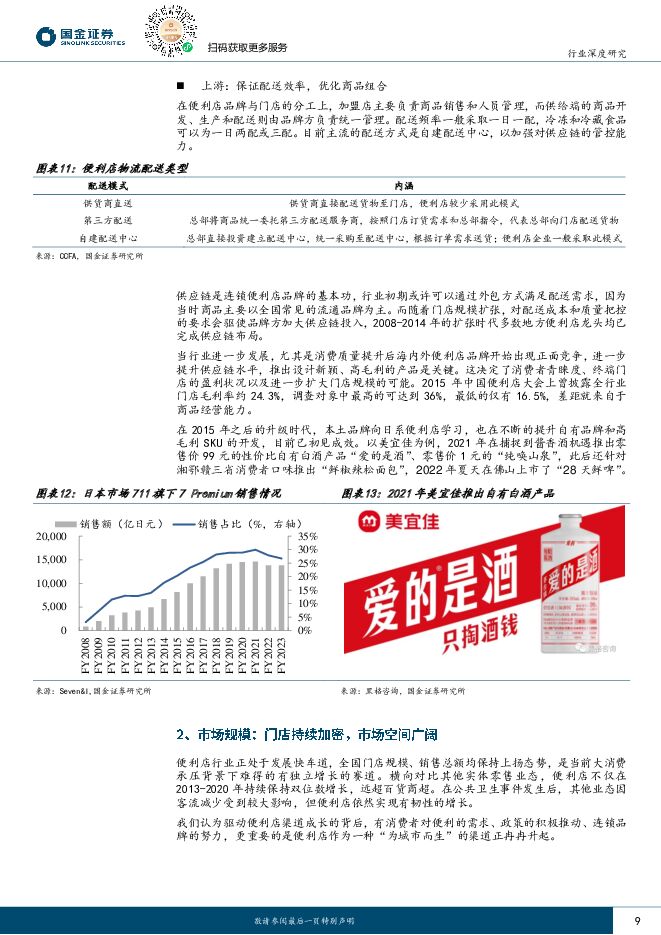

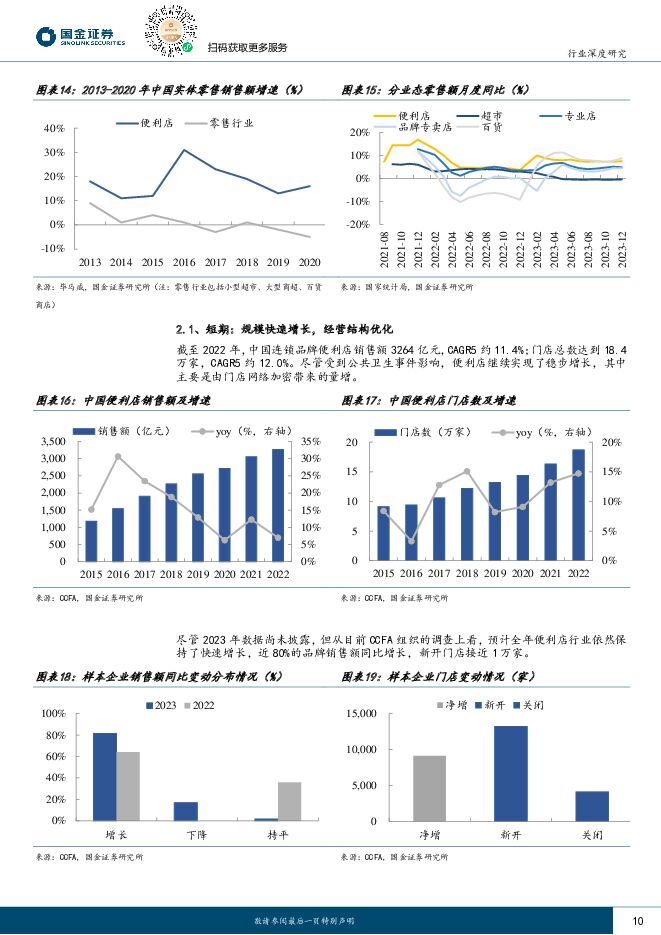

摘要:研究说明债务/人口拐点到来,大消费走向成熟,转向高质量发展。实现扩大内需的国家战略,既要稳定传统消费,更要培育新型消费、激发有潜能的消费,我们判断提质升级是重要方向。“新型消费”研究系列旨在挖掘具有高成长潜力的新兴消费赛道,聚焦新产品/新模式/新技术,多维度剖析行业逻辑,展望未来发展趋势。本文重点分析便利店业态,近年来门店持续加密,行业迎来确定性增长,我们梳理了历史脉络和发展现状,并判断潜在的成长性投资机会。投资逻辑小而美的业态,打造便利生活。便利店是满足消费者“便利”需求、为城市而生的业态,在时间/空间/品类上都尽量贴近消费者,相比其他线下零售渠道具有小而美特征:①24H营业;②覆盖窄;③面积小;④品类优。行业先后经历:1)创业时代(1992-2007年);2)扩张时代(2008-2014年);3)升级时代(2015年至今),由初期日系品牌引领再到本土、海外品牌交相辉映,门店形态也不断朝着“商品+服务”的日式便利店靠拢。商业模式拆解,品牌把控核心。品牌方是连锁便利店产业核心,调动上游供应链、管理中游加盟门店运营并最终服务于消费者。连锁品牌初期收取保证金/加盟费等开店费用,后续主要通过向加盟商收取毛利分成(20-40%不等)获得收入,据测算行业平均单店每月贡献近1.2万元收入,利润率水平较高且不直接承担经营风险。除积极拓展门店网络扩大收入规模,品牌专注于品牌营销、产品研发,并且手握优质铺位、供应链体系作为核心竞争力。门店持续加密,市场空间广阔。便利店行业正处发展快车道,全国门店规模、销售总额保持上扬态势,门店加密推动成长。2022年中国连锁品牌便利店销售额3264亿元,CAGR5约11.4%;门店总数达18.4万家,CAGR5约12.0%。多重红利兑现期,行业渗透率远未见顶:1)中国人均GDP、城镇化接近1.5万美元/年、70%的行业启动门槛,刺激需求增长;2)政策推动“一刻钟便民圈”建设鼓励便利店扩张。2022年中国便利店门店密度4924人/家、渠道销售占比0.74%,较海外市场约2000人/家、约5%的水平有较大距离,未来发展空间广阔,值得战略性布局。地方群雄割据,集中尚待时机。中国便利店分石油系/日系/本土系三大阵营,后两者服务城市居民是分析重点。行业区域特征明显,各省市均有地方龙头,2022年全国门店CR3/CR5/CR10为25.9%/32.8%/43.9%,日系合计占比9.1%。由于地区差距较大,华南/华东/华中行业较为成熟,全国口径集中度或不能反映真实集中度。行业上升期,头部玩家共同分享市场扩容,集中度提升仍面临多重阻力:1)地区差异较大,考验管理能力;2)经营同质化高,需差异化竞争;3)兼并成本偏高,出清尚未开始。投资建议行业加速成长,未来值得期待。便利店是目前大消费板块难得的高成长且逻辑清晰的赛道,短期增长势头不减,长期渗透率未见顶。早年因市场未成熟而发展较慢,2014年开始提速,近年迎来需求/政策拐点加速成长。商业模式优秀,品牌把控核心。品牌方作为产业链核心,加盟体系+毛利分成模式下有效提高利润率、降低经营风险,且手握品牌/产品研发/供应链作为核心竞争力,业绩表现远胜其他零售业态。地区特征明显,关注格局演绎。中国便利店行业处于“混战”状态,头部公司开拓蓝海市场走向全国,本地VS外省品牌、本土VS日系品牌相互碰撞。市场集中还需要时间,建议关注美宜佳(未上市,本土便利店TOP1)、红旗连锁(西南便利店龙头,基本盘稳固)。风险提示居民收入增长不及预期、市场竞争加剧、统计误差。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

医药行业研究框架与近期投资观点:科技与消费属性齐备的医药板块星辰大海 华安证券 2024-04-25(62页) 附下载

风险提示创新药研发不及预期的风险;审批注册不及预期的风险;医药政策相关风险;国际供应链变动风险;国际...

3.67 MB共62页中文简体

3天前020积分

-

氢能&燃料电池源行业研究:FCV进入放量快车道,盘点燃料电池投资机会 国金证券 2024-04-25(29页) 附下载

核心观点政策方针与全额补贴已推动燃料电池汽车示范先行,全生命周期成本平价与针对性补贴将成为下一阶段重...

3.27 MB共29页中文简体

3天前020积分

-

食品饮料行业研究周报:消费类高频数据波动,食品饮料具备高股息潜力 申港证券 2024-04-25(10页) 附下载

市场回顾上周(4.15-4.21)食品饮料指数涨跌幅+0.74%,在申万31个行业中排名第10,跑输...

1.32 MB共10页中文简体

3天前020积分

-

贵金属行业研究:当前如何定价黄金及黄金股? 国金证券 2024-04-25(19页) 附下载

投资逻辑(1)长期维度看,黄金价格上涨势头强劲美国财政赤字率高企带来金价长期上涨动能。美国财政赤字率...

2.17 MB共19页中文简体

3天前020积分

-

基础化工行业研究:价值回归风格再现,建议重点关注传统龙头和轮胎板块 国金证券 2024-04-25(17页) 附下载

行业观点公募基金配置化工行业水平仍有回落,优质龙头关注度提升明显。2024年1季度公募基金配置化工行...

1.63 MB共17页中文简体

3天前020积分

-

电力设备与新能源行业研究:光伏行业月度跟踪:硅料价格加速赶底,海外需求维持高景气 国金证券 2024-04-25(18页) 附下载

行业观点产业链:硅料价格加速赶底,有望促进下游排产至终端需求释放。1)价格:4月硅料价格快速下跌,N...

1.49 MB共18页中文简体

3天前020积分

-

天阳科技 注重高质量增长,加大算力领域投入 国金证券 2024-04-25(4页) 附下载

天阳科技(300872)2024年4月,公司分别发布2023年报及2024年一季报。公司2023年全...

995.76 KB共4页中文简体

3天前218积分

-

日月股份 盈利、现金流改善明显,平台化技术打开增量空间 国金证券 2024-04-25(4页) 附下载

日月股份(603218)2024年4月24日公司披露年报,2023年实现营收46.6亿元,同比-4....

965.1 KB共4页中文简体

3天前018积分

-

玲珑轮胎 业绩符合预期,盈利继续修复 国金证券 2024-04-25(4页) 附下载

玲珑轮胎(601966)业绩简评2024年4月24日公司发布了年报及1季报,2023年实现营业收入2...

1008.71 KB共4页中文简体

3天前218积分

-

美年健康 量价齐升业绩增长,龙头发展前景可期 国金证券 2024-04-25(4页) 附下载

美年健康(002044)2024年4月24日,公司发布2023年年度报告。2023年,公司实现收入1...

890.85 KB共4页中文简体

3天前018积分

-

立讯精密 消费电子业务逆势增长,发力通讯和汽车业务前景广阔 国投证券 2024-04-25(5页) 附下载

立讯精密(002475)事件:公司发布 2023 年年度报告,全年实现营收 2319.05 亿元,同...

998.92 KB共5页中文简体

3天前218积分

-

科德数控 1Q业绩出现波动,看好全年表现 国金证券 2024-04-25(4页) 附下载

科德数控(688305)事件2024年4月24日公司发布23年报和24年一季报,23年实现营业收入4...

949.8 KB共4页中文简体

3天前218积分

-

立讯精密 业绩稳健增长,手机份额提升和卡位创新产品持续强化消费电子平台型优势 天风证券 2024-04-25(3页) 附下载

立讯精密(002475)事件:公司发布2023年年报,实现营业总收入2319.05亿元,yoy+8....

752.58 KB共3页中文简体

3天前218积分

-

爱美客 业绩符合预期,增长势能持续释放 国金证券 2024-04-25(4页) 附下载

爱美客(300896)2024年4月24日,公司发布2024年一季度报告。1Q24年公司实现收入8....

958.99 KB共4页中文简体

3天前018积分

-

传音控股 市场份额持续提升,盈利能力维持稳定 国金证券 2024-04-25(4页) 附下载

传音控股(688036)2024年4月24日公司披露一季报,Q1营收174亿元,同增88%;归母净利...

908.17 KB共4页中文简体

3天前218积分

-

奥迪威 智能汽车及工控、仪表带动业绩高增,加速机器人、消费电子等应用布局北交所信息更新 开源证券 2024-04-25(4页) 附下载

奥迪威(832491)2023年公司收入增长24%至4.67亿元,盈利及毛利率水平持续提升2023年...

663.21 KB共4页中文简体

3天前218积分

-

消费品成本指数跟踪:棕榈油价格止涨转跌,玉米、豆粕持续探底 海通国际 2024-04-24(16页) 附下载

本周HTI跟踪的六类消费品,除啤酒期货上涨1.25%,其他品种成本指数大多持平或下降,但波动幅度均在...

1.96 MB共16页中文简体

4天前220积分

-

口腔医疗服务:“医疗”+“消费”千亿市场加速渗透 头豹词条报告系列 头豹研究院 2024-04-24(21页) 附下载

口腔医疗服务行业是为口腔患者或有口腔医美需求人群提供专业诊疗服务的行业,拥有“消费+医疗”属性。服务...

2.04 MB共21页中文简体

4天前020积分

-

医药行业行业研究:胰岛素专项接续集采拟中选结果公布,看好国产替代进程进一步加速 国金证券 2024-04-24(5页) 附下载

事件2024年4月23日,国家组织药品联合采购办公室公布全国药品集中采购(胰岛素专项接续)拟中选结果...

676.12 KB共5页中文简体

4天前020积分

-

铝月报:3月俄铝进口增加,国内铝消费环比改善 华福证券 2024-04-24(13页) 附下载

氧化铝:3月氧化铝产量环比增长,净进口52.6万吨。1)供给:3月产量706.35万吨,同比+1.0...

1.63 MB共13页中文简体

4天前220积分