新能源周报(第75期):底部信号明显,先关注结构性机会太平洋2024-02-19.pdf

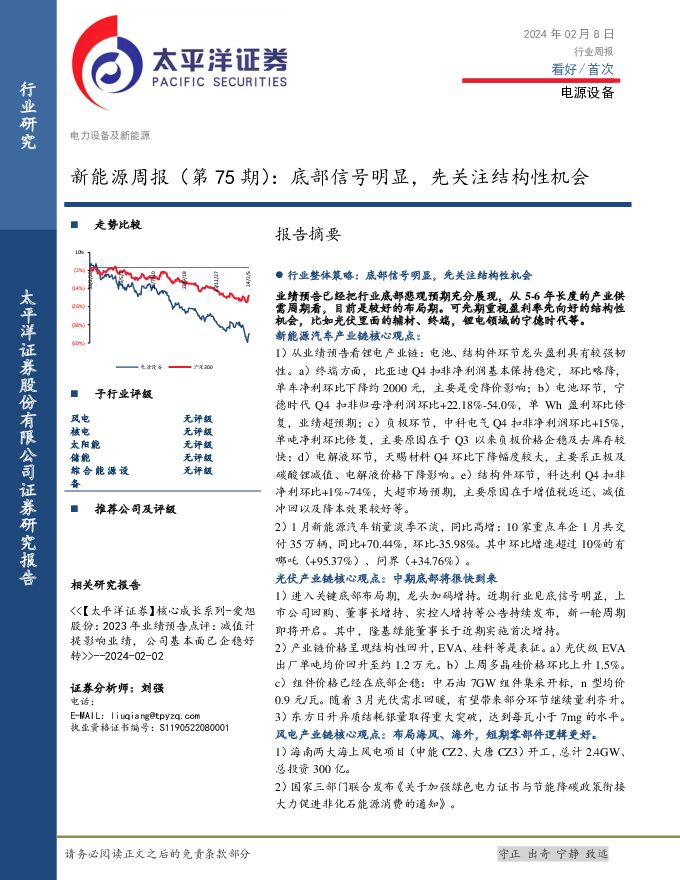

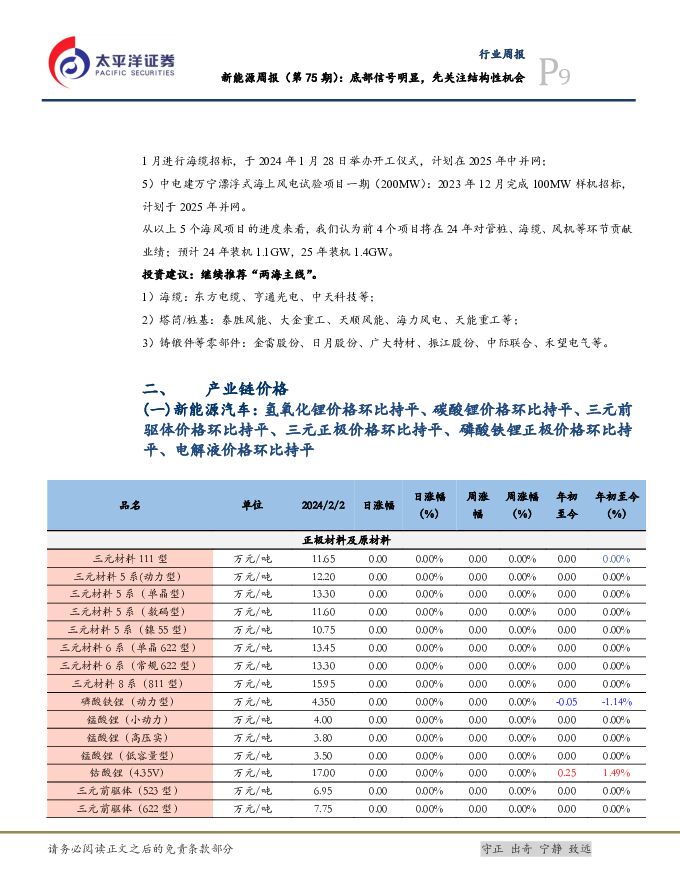

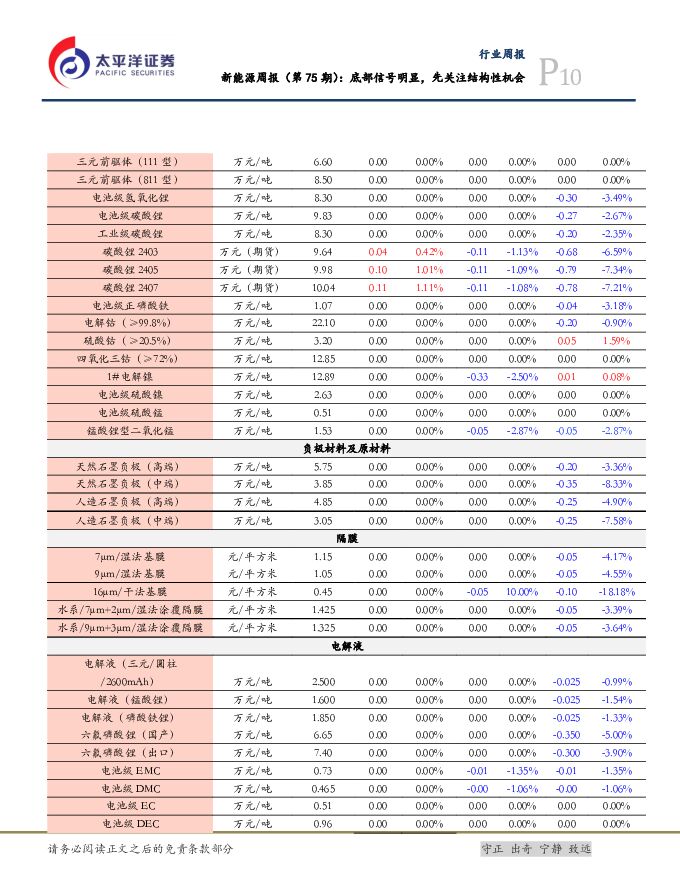

摘要:报告摘要行业整体策略:底部信号明显,先关注结构性机会业绩预告已经把行业底部悲观预期充分展现,从5-6年长度的产业供需周期看,目前是较好的布局期。可先期重视盈利率先向好的结构性机会,比如光伏里面的辅材、终端,锂电领域的宁德时代等。新能源汽车产业链核心观点:1)从业绩预告看锂电产业链:电池、结构件环节龙头盈利具有较强韧性。a)终端方面,比亚迪Q4扣非净利润基本保持稳定,环比略降,单车净利环比下降约2000元,主要是受降价影响;b)电池环节,宁德时代Q4扣非归母净利润环比+22.18%-54.0%,单Wh盈利环比修复,业绩超预期;c)负极环节,中科电气Q4扣非净利润环比+15%,单吨净利环比修复,主要原因在于Q3以来负极价格企稳及去库存较快;d)电解液环节,天赐材料Q4环比下降幅度较大,主要系正极及碳酸锂减值、电解液价格下降影响。e)结构件环节,科达利Q4扣非净利环比+1%~74%,大超市场预期,主要原因在于增值税返还、减值冲回以及降本效果较好等。2)1月新能源汽车销量淡季不淡,同比高增:10家重点车企1月共交付35万辆,同比+70.44%,环比-35.98%。其中环比增速超过10%的有哪吒(+95.37%)、问界(+34.76%)。光伏产业链核心观点:中期底部将很快到来1)进入关键底部布局期,龙头加码增持。近期行业见底信号明显,上市公司回购、董事长增持、实控人增持等公告持续发布,新一轮周期即将开启。其中,隆基绿能董事长于近期实施首次增持。2)产业链价格呈现结构性回升,EVA、硅料等是表征。a)光伏级EVA出厂单吨均价回升至约1.2万元。b)上周多晶硅价格环比上升1.5%。c)组件价格已经在底部企稳:中石油7GW组件集采开标,n型均价0.9元/瓦。随着3月光伏需求回暖,有望带来部分环节继续量利齐升。3)东方日升异质结耗银量取得重大突破,达到每瓦小于7mg的水平。风电产业链核心观点:布局海风、海外,短期零部件逻辑更好。1)海南两大海上风电项目(申能CZ2、大唐CZ3)开工,总计2.4GW、总投资300亿。2)国家三部门联合发布《关于加强绿色电力证书与节能降碳政策衔接大力促进非化石能源消费的通知》。周观点:(一)新能源汽车:1月新能源汽车销量淡季不淡、宁德时代等锂电产业链企业发布2023年年度业绩预告1月新能源汽车销量淡季不淡,同比高增:10家重点车企1月共交付350296辆,同比+70.44%,环比-35.98%。其中同比增速超过100%的有零跑(+977.88%)、问界(+636.83%)、岚图(+354.84%)、极氪(+302.34%)、埃安(+144.43%)、理想(+105.83%),环比增速超过10%的有哪吒(+95.37%)、问界(+34.76%)。宁德时代等锂电产业链企业发布2023年年度业绩预告,电池、结构件环节龙头盈利具有较强韧性。本周比亚迪、宁德时代、国轩高科、科达利、中科电气、天赐材料等公司发布业绩预告。从整体看,锂电产业链四季度受去库存、降价影响盈利承压,而头部企业竞争优势进一步体现。分环节看:1)终端方面,比亚迪Q4扣非净利润基本保持稳定,环比略降,单车净利环比下降约2000元,主要是受降价影响;2)电池环节,宁德时代Q4扣非归母净利润环比+22.18%-54.0%,单Wh盈利环比修复,业绩超预期,我们预计公司将在行业低谷进一步凸显出业绩韧性;3)负极环节,中科电气Q4扣非净利润环比+15%,单吨净利环比修复,主要原因在于Q3以来负极价格企稳及去库存较快;4)电解液环节,天赐材料Q4环比下降幅度较大,主要系正极及碳酸锂减值、电解液价格下降影响。5)结构件环节,科达利Q4扣非净利环比+1%~74%,大超市场预期,主要原因在于增值税返还、减值冲回以及降本效果较好等。产业链受益标的:1)长期看历史性中周期底部大机会:特斯拉、宁德时代、亿纬锂能、华友钴业、恩捷股份等。2)中期看技术变革及海外市场的机会:璞泰来、新宙邦、天赐材料、科达利、鼎胜新材等。3)短期看结构性机会:华为、小米等终端创新;中上游周期性波动(碳酸锂等)等。(二)光伏:隆基绿能董事长发布增持公告,需求回暖有望带来量利修复光伏行业本周我们的观点如下:行业底部积极布局,隆基绿能董事长发布增持公告。隆基绿能董事长钟宝申表示,拟于1月30日实施首次增持,后续将根据以上增持计划内容持续实施增持,预告次日开始实施增资。行业见底信号明显,上市公司回购、董事长增持、实控人增持等公告持续发布,积极布局新一轮周期。守正出奇宁静致远胶膜粒子报价上涨,需求回暖有望带来量利修复。光伏胶膜企业上游原材料报价快速下行,12月受光伏需求低谷影响,上游树脂厂出现踩踏情况,单吨报价快速下行,胶膜企业承受大额减值的压力。根据百川盈孚报价,2月1日光伏级EVA出厂单吨均价回升至约1.2万元。随着3月光伏需求回暖,有望带来量利齐升。受益标的:1)核心成长:隆基、通威、晶科、晶澳、阿特斯、中环、天合、阳光等。2)辅材:福斯特、欧晶、明冠、宇邦新材、通灵股份、帝科股份等。3)新成长:爱旭股份、钧达股份、异质结、钙钛矿产业链等。(三)风电:海南海风规划12.3GW,2024年有望装机1.1GW海南海风共规划12.3GW,2025年前装机目标1.2GW。1)2022年1月,《海南省海上风电场工程规划》获得国家能源局批复,共规划11个场址,总规模为12.3GW,涉及临高、儋州、东方、乐东和万宁共5个县市;2)根据《海南省海洋经济发展“十四五”规划》,海南“十四五”期间将在东方西部、文昌东北部、乐东西部、儋州西北部、临高西北部50米以浅海域优选5处海上风电开发示范项目场址,总装机容量3GW,2025年实现投产规模约1.2GW。海南海上风电虽起步较晚,但其规划容量较大,并且还包含了商业化的漂浮式风电项目,后续有望成为海风建设大省。海南海上风电推进速度较快,2024&2025年预计贡献较大装机量。从2022年《海南省海上风电场工程规划》获得国家能源局批复以来,已经有5个项目共计2.5GW在积极推进:1)华能临高海上风电场项目(600MW):目前该项目已完成风机和海缆招标,于2023年12月举行开工仪式,有望在2024年并网;2)龙源电力海南东方CZ8场址50万千瓦海上风电项目(500MW):目前该项目已完成风机和海缆招标,于2023年11月海域使用论证报告公示,预计在2024年并网;3)申能海南CZ2海上风电示范项目标段I(600MW):目前该项目完成风机招标,2023年11月进行海缆招标,于2024年1月28日举办开工仪式,预计在2025年中并网;4)大唐海南儋州120万千瓦海上风电项目一场址(600MW):目前该项目完成风机招标,2024年1月进行海缆招标,于2024年1月28日举办开工仪式,计划在2025年中并网;5)中电建万宁漂浮式海上风电试验项目一期(200MW):2023年12月完成100MW样机招标,计划于2025年并网。从以上5个海风项目的进度来看,我们认为前4个项目将在24年对管桩、海缆、风机等环节贡献业绩;预计24年装机1.1GW,25年装机1.4GW。投资建议:继续推荐“两海主线”。1)海缆:东方电缆、亨通光电、中天科技等;2)塔筒/桩基:泰胜风能、大金重工、天顺风能、海力风电、天能重工等;3)铸锻件等零部件:金雷股份、日月股份、广大特材、振江股份、中际联合、禾望电气等。板块和公司跟踪新能源汽车行业层面:2023年国内锂电产业链海外投资超2000亿,国内隔膜产量超175亿平米新能源汽车公司层面:比亚迪预计2023年实现归母净利润290-310亿元,扣非归母净利润274-297亿元光伏行业层面:多晶硅涨价,美国产能建设加速光伏公司层面:隆基绿能董事长增持公司股份,东方日升、协鑫集成等公司公布业绩预告风电行业层面:多个海上风电项目获核准风电公司层面:长盛轴承宣布回购公司股份,振江股份等发布2023年年度业绩预告风险提示:下游需求不及预期、行业竞争加剧、技术进步不及预期

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

医药行业周报:赛诺菲BTK抑制剂Rilzabrutinib达3期主要终点 太平洋 2024-04-25(3页) 附下载

报告摘要市场表现:2024年4月24日,医药板块涨跌幅+0.09%,跑输沪深300指数0.35pct...

387.43 KB共3页中文简体

3天前220积分

-

电力设备及新能源行业新能源周报(第84期):重视中下游创新,重视光伏战略性机会 太平洋 2024-04-25(36页) 附下载

报告摘要行业整体策略:重视电动车中下游创新,重视光伏战略性机会从渗透率的提升看,电动车的需求持续好于...

1.87 MB共36页中文简体

3天前020积分

-

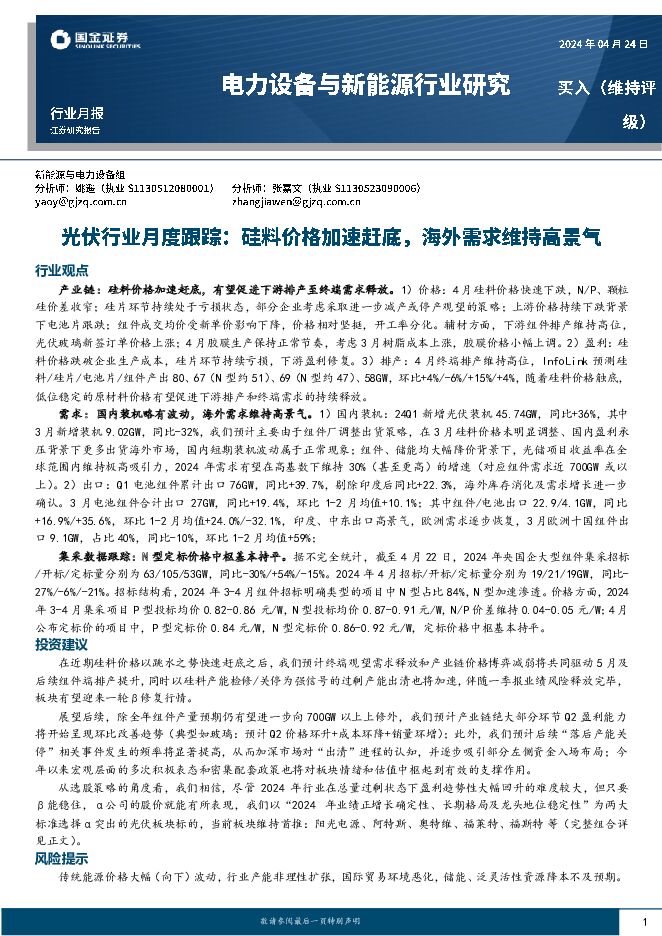

电力设备与新能源行业研究:光伏行业月度跟踪:硅料价格加速赶底,海外需求维持高景气 国金证券 2024-04-25(18页) 附下载

行业观点产业链:硅料价格加速赶底,有望促进下游排产至终端需求释放。1)价格:4月硅料价格快速下跌,N...

1.49 MB共18页中文简体

3天前020积分

-

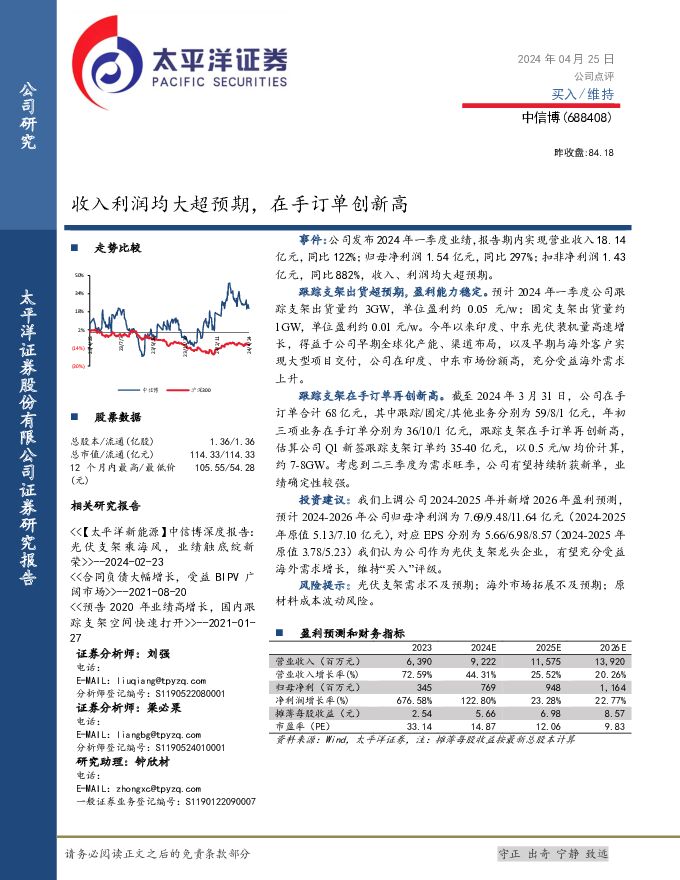

中信博 收入利润均大超预期,在手订单创新高 太平洋 2024-04-25(4页) 附下载

中信博(688408)事件:公司发布2024年一季度业绩,报告期内实现营业收入18.14亿元,同比1...

465.98 KB共4页中文简体

3天前418积分

-

亿帆医药 Q1业绩超预期,迎接新成长周期 太平洋 2024-04-25(5页) 附下载

亿帆医药(002019)事件4月24日,公司发布2024年一季度报告,2024Q1实现营业收入13....

615.6 KB共5页中文简体

3天前218积分

-

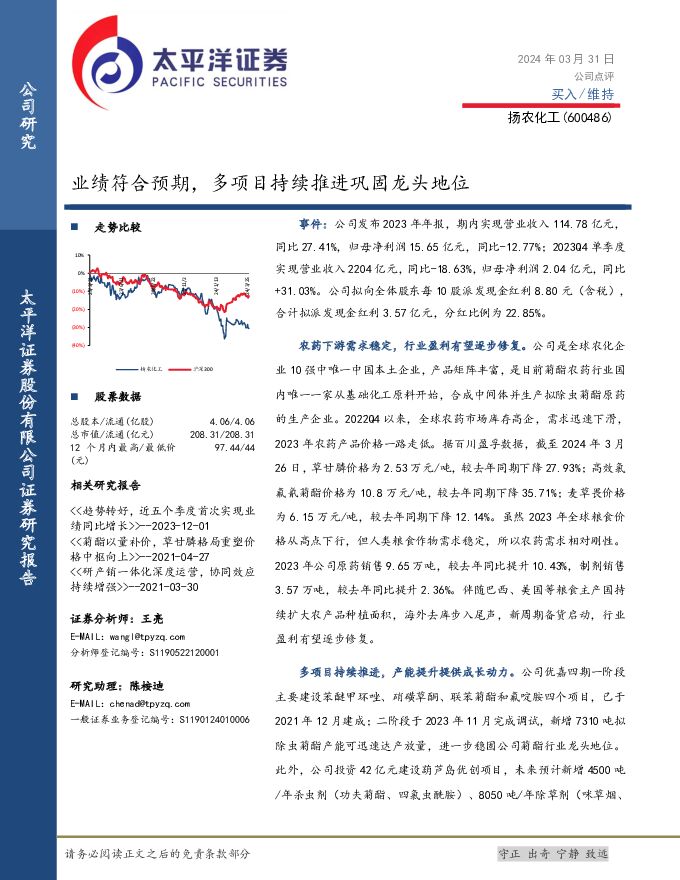

扬农化工 业绩符合预期,多项目持续推进巩固龙头地位 太平洋 2024-04-25(5页) 附下载

扬农化工(600486)事件:公司发布2023年年报,期内实现营业收入114.78亿元,同比27.4...

621.22 KB共5页中文简体

3天前218积分

-

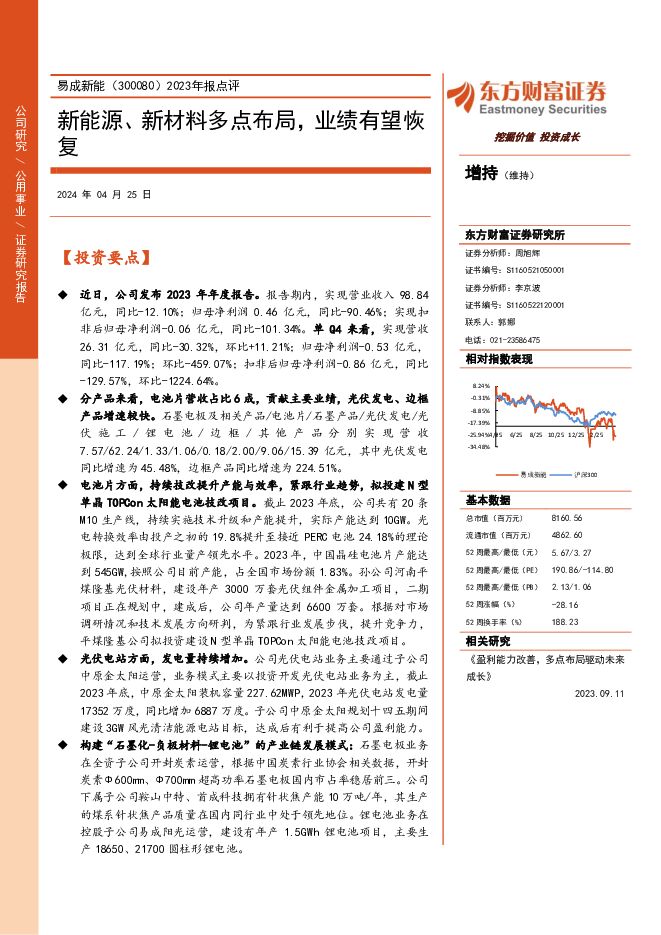

易成新能 2023年报点评:新能源、新材料多点布局,业绩有望恢复 东方财富证券 2024-04-25(4页) 附下载

易成新能(300080)【投资要点】近日,公司发布2023年年度报告。报告期内,实现营业收入98.8...

529.84 KB共4页中文简体

3天前218积分

-

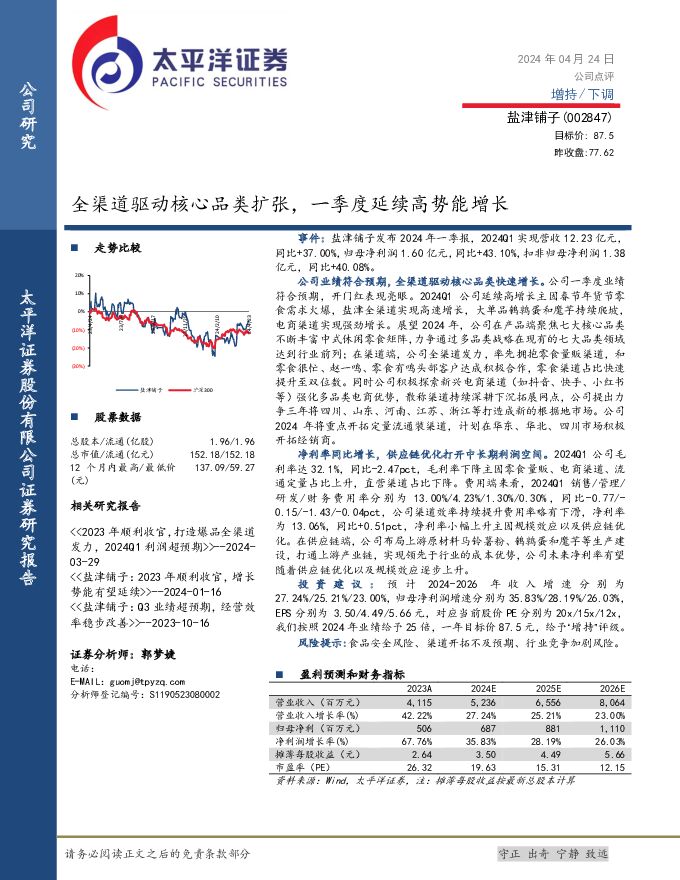

盐津铺子 全渠道驱动核心品类扩张,一季度延续高势能增长 太平洋 2024-04-25(4页) 附下载

盐津铺子(002847)事件:盐津铺子发布2024年一季报,2024Q1实现营收12.23亿元,同比...

603.83 KB共4页中文简体

3天前218积分

-

华贸物流 华贸物流,短期业绩承压,4月投资收益增厚公司业绩 太平洋 2024-04-25(4页) 附下载

华贸物流(603128)事件近期,华贸物流发布2023年报,报告期内,全年实现营业总收入146.1亿...

764.74 KB共4页中文简体

3天前018积分

-

汇川技术 汇川技术工控业绩表现稳健,新能源车业务开始放量 中银证券 2024-04-25(5页) 附下载

汇川技术(300124)公司发布2023年年报与2024年一季报,业绩分别同比增长9.77%/8.5...

490.15 KB共5页中文简体

3天前018积分

-

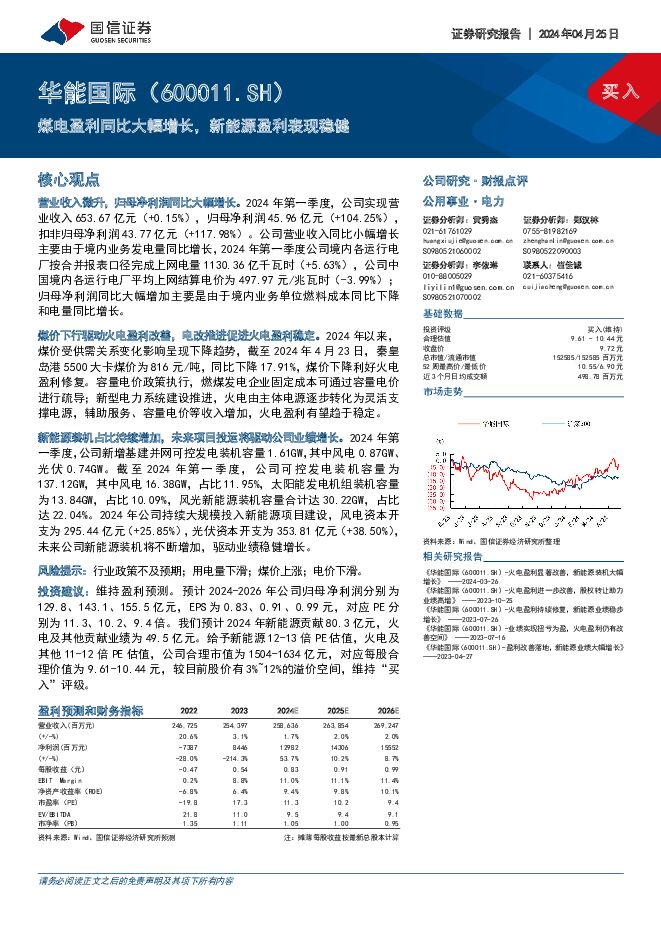

华能国际 煤电盈利同比大幅增长,新能源盈利表现稳健 国信证券 2024-04-25(7页) 附下载

华能国际(600011)核心观点营业收入微升,归母净利润同比大幅增长。2024年第一季度,公司实现营...

372.78 KB共7页中文简体

3天前218积分

-

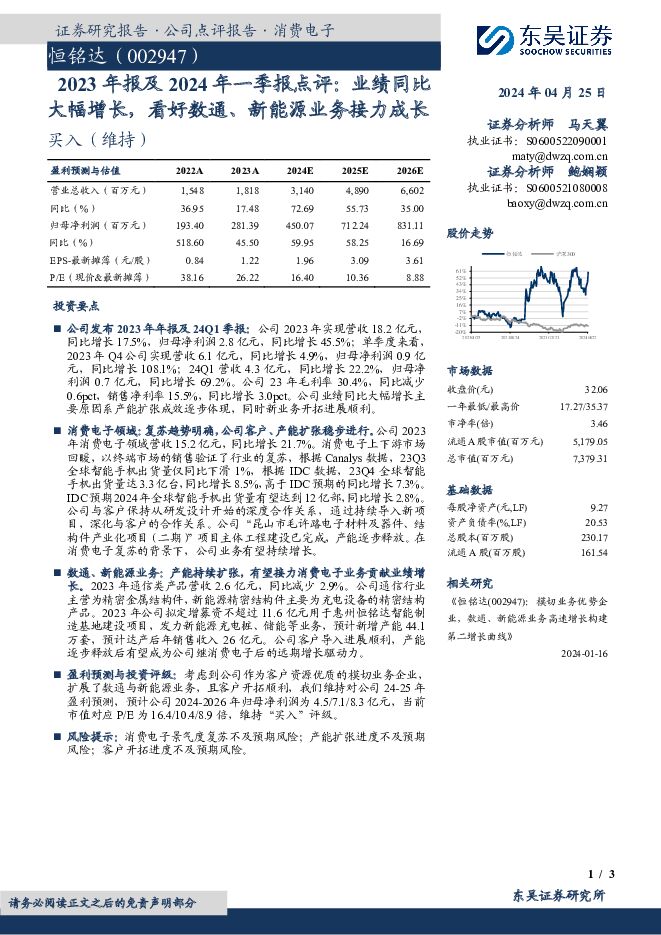

恒铭达 2023年报及2024年一季报点评:业绩同比大幅增长,看好数通、新能源业务接力成长 东吴证券 2024-04-25(3页) 附下载

恒铭达(002947)投资要点公司发布2023年年报及24Q1季报:公司2023年实现营收18.2亿...

501.9 KB共3页中文简体

3天前218积分

-

标榜股份 2024Q1盈利能力环比改善,新能源+出海是核心成长逻辑 国投证券 2024-04-25(4页) 附下载

标榜股份(301181)事件:4月24日,标榜股份发布2024年一季报,实现营收1.25亿元,同比-...

860.07 KB共4页中文简体

3天前218积分

-

流动性与仓位周观察——4月第三期 太平洋 2024-04-25(16页) 附下载

市场流动性转弱,交投活跃度上升。上周全A成交额4.7万亿,换手率6.79%,较前一周上升,融资供给端...

1.61 MB共16页中文简体

3天前210积分

-

估值与盈利周观察——4月第三期 太平洋 2024-04-25(17页) 附下载

整体估值小幅下降,行业表现分化,红利表现居前。上周宽基指数表现分化,红利表现最优,微盘股表现最弱。整...

2.06 MB共17页中文简体

3天前010积分

-

汽车行业周报:新能源渗透率首超50%,理想L6发布开拓市场 华龙证券 2024-04-24(18页) 附下载

摘要:本周观点:4月上半月新能源零售销量26万辆,新能源零售渗透率首超50%。据乘联会数据,2024...

1.45 MB共18页中文简体

4天前020积分

-

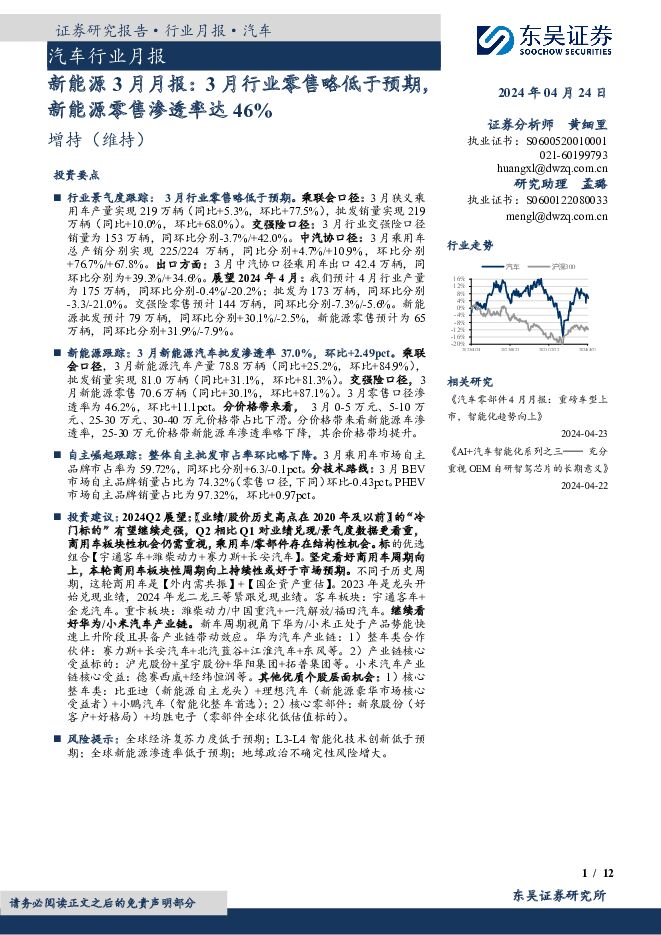

新能源3月月报:3月行业零售略低于预期,新能源零售渗透率达46% 东吴证券 2024-04-24(12页) 附下载

行业景气度跟踪:3月行业零售略低于预期。乘联会口径:3月狭义乘用车产量实现219万辆(同比+5.3%...

714.32 KB共12页中文简体

4天前420积分

-

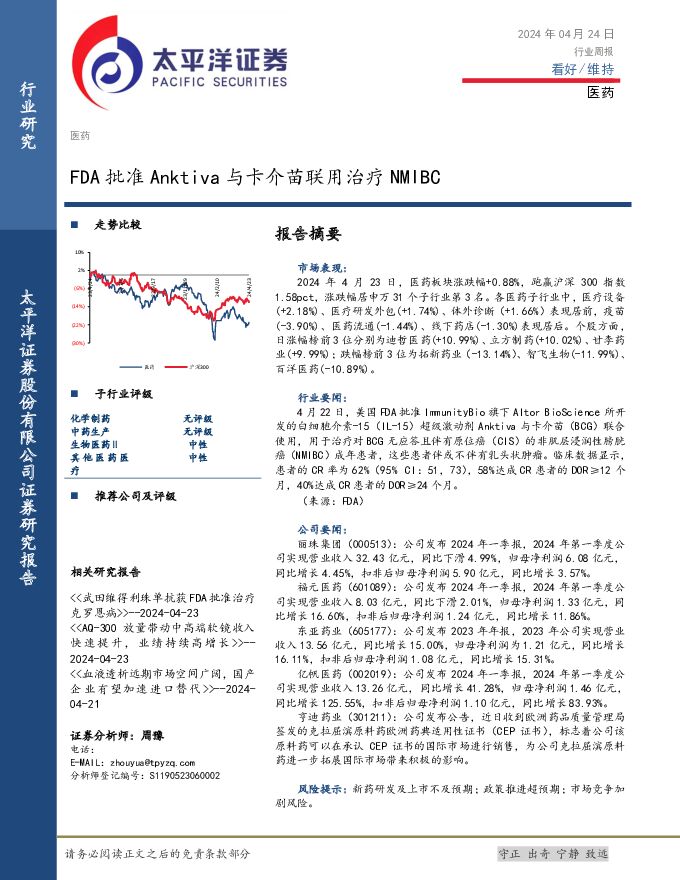

医药行业周报:FDA批准Anktiva与卡介苗联用治疗NMIBC 太平洋 2024-04-24(3页) 附下载

报告摘要市场表现:2024年4月23日,医药板块涨跌幅+0.88%,跑赢沪深300指数1.58pct...

389.05 KB共3页中文简体

4天前220积分

-

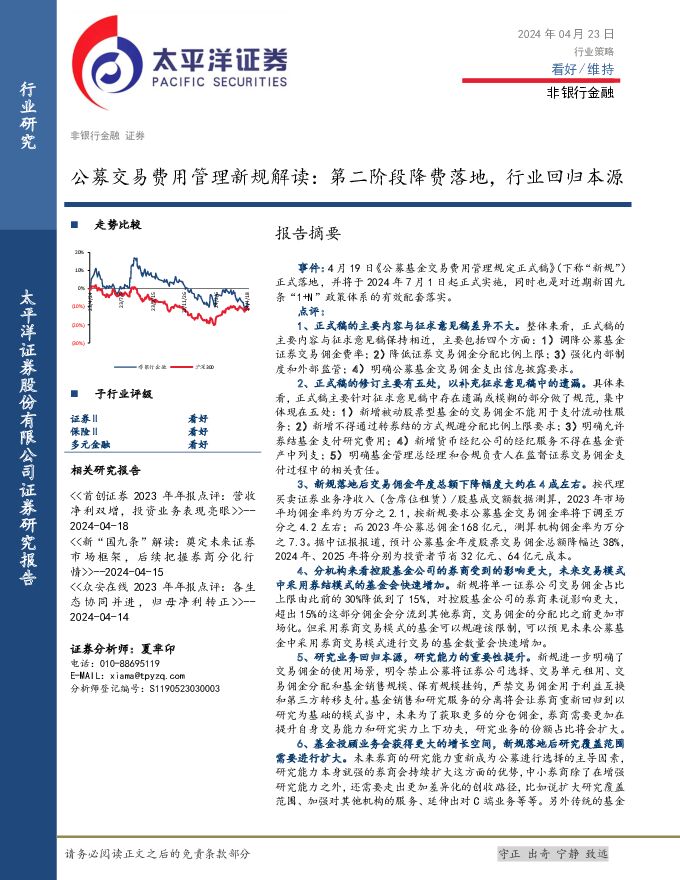

公募交易费用管理新规解读:第二阶段降费落地,行业回归本源 太平洋 2024-04-24(4页) 附下载

报告摘要事件:4月19日《公募基金交易费用管理规定正式稿》(下称“新规”)正式落地,并将于2024年...

375.91 KB共4页中文简体

4天前720积分

-

军工行业周报:中国人民解放军信息支援部队成立大会在京举行 太平洋 2024-04-24(13页) 附下载

报告摘要本周要闻:中国人民解放军信息支援部队成立大会在京举行4月19日,中国人民解放军信息支援部队成...

976.7 KB共13页中文简体

4天前320积分