朗姿股份23年业绩预告点评:三大业务表现向好,期待医美全国布局继续完善信达证券2024-01-30.pdf

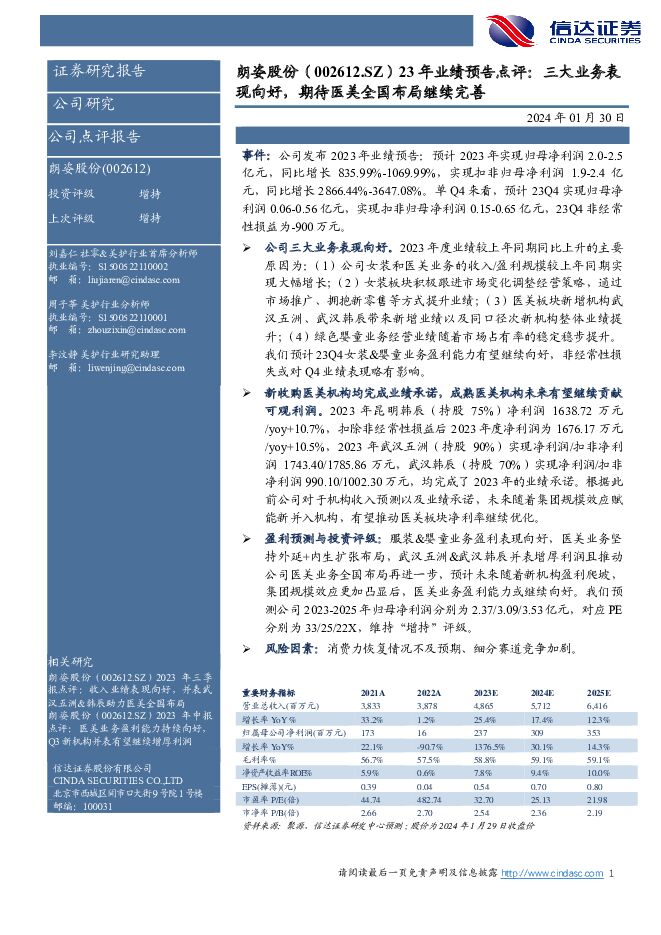

摘要:朗姿股份(002612)事件:公司发布2023年业绩预告:预计2023年实现归母净利润2.0-2.5亿元,同比增长835.99%-1069.99%,实现扣非归母净利润1.9-2.4亿元,同比增长2866.44%-3647.08%。单Q4来看,预计23Q4实现归母净利润0.06-0.56亿元,实现扣非归母净利润0.15-0.65亿元,23Q4非经常性损益为-900万元。公司三大业务表现向好。2023年度业绩较上年同期同比上升的主要原因为:(1)公司女装和医美业务的收入/盈利规模较上年同期实现大幅增长;(2)女装板块积极跟进市场变化调整经营策略,通过市场推广、拥抱新零售等方式提升业绩;(3)医美板块新增机构武汉五洲、武汉韩辰带来新增业绩以及同口径次新机构整体业绩提升;(4)绿色婴童业务经营业绩随着市场占有率的稳定稳步提升。我们预计23Q4女装&婴童业务盈利能力有望继续向好,非经常性损失或对Q4业绩表现略有影响。新收购医美机构均完成业绩承诺,成熟医美机构未来有望继续贡献可观利润。2023年昆明韩辰(持股75%)净利润1638.72万元/yoy+10.7%,扣除非经常性损益后2023年度净利润为1676.17万元/yoy+10.5%,2023年武汉五洲(持股90%)实现净利润/扣非净利润1743.40/1785.86万元,武汉韩辰(持股70%)实现净利润/扣非净利润990.10/1002.30万元,均完成了2023年的业绩承诺。根据此前公司对于机构收入预测以及业绩承诺,未来随着集团规模效应赋能新并入机构,有望推动医美板块净利率继续优化。盈利预测与投资评级:服装&婴童业务盈利表现向好,医美业务坚持外延+内生扩张布局,武汉五洲&武汉韩辰并表增厚利润且推动公司医美业务全国布局再进一步,预计未来随着新机构盈利爬坡,集团规模效应更加凸显后,医美业务盈利能力或继续向好。我们预测公司2023-2025年归母净利润分别为2.37/3.09/3.53亿元,对应PE分别为33/25/22X,维持“增持”评级。风险因素:消费力恢复情况不及预期、细分赛道竞争加剧。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

汽车行业事项点评:特斯拉24Q1点评:Q1交付端承压,新车型有望提前发布 信达证券 2024-04-25(7页) 附下载

事件:特斯拉发布2024年一季报,特斯拉全球24年一季度实现营收213.0亿美元,同比-8.7%;实...

554.57 KB共7页中文简体

2天前220积分

-

中煤能源 中煤能源:量稳价减盈利下降,各产业仍具成长空间 信达证券 2024-04-25(5页) 附下载

中煤能源(601898)事件:4月24日中煤能源发布2024年一季度报告。2024年一季度中煤能源实...

974.61 KB共5页中文简体

2天前218积分

-

中伟股份 海外布局加速,一体化持续推进 信达证券 2024-04-25(4页) 附下载

中伟股份(300919)事件:公司2023年实现营业收入342.73亿元,同比12.95%;归母净利...

363.46 KB共4页中文简体

2天前018积分

-

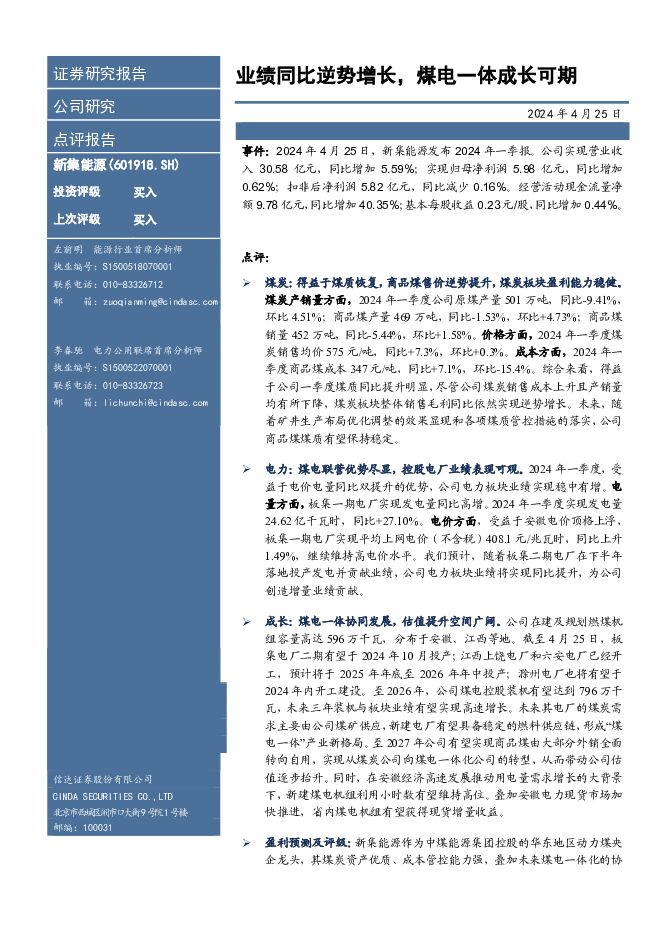

新集能源 业绩同比逆势增长,煤电一体成长可期 信达证券 2024-04-25(5页) 附下载

新集能源(601918)事件:2024年4月25日,新集能源发布2024年一季报。公司实现营业收入3...

582.26 KB共5页中文简体

2天前018积分

-

万辰集团 盈利向上,如期兑现 信达证券 2024-04-25(5页) 附下载

万辰集团(300972)事件:万辰集团发布23年年报,23年全年实现营收92.9亿元,同比+1592...

633.68 KB共5页中文简体

2天前018积分

-

新大陆 利润端实现高增,业务出海有望打造公司重要增长极 信达证券 2024-04-25(5页) 附下载

新大陆(000997)事件:新大陆发布2023年度报告,2023年,公司实现营收82.50亿元,同比...

333.26 KB共5页中文简体

2天前218积分

-

舍得酒业 保持自信坚韧,坚守长期主义 信达证券 2024-04-25(4页) 附下载

舍得酒业(600702)事件:2024年一季度,公司实现营收21.05亿元,同比+4.18%;归母净...

559.62 KB共4页中文简体

2天前018积分

-

润本股份 23年&24Q1财报点评:23年婴童&驱蚊持续亮眼增长,期待旺季优异表现延续 信达证券 2024-04-25(5页) 附下载

润本股份(603193)事件:公司发布23年年报及24年一季报,2023年公司实现收入10.33亿元...

588.79 KB共5页中文简体

2天前018积分

-

确成股份 稳步扩建销量再提升,需求增长前景向光明 信达证券 2024-04-25(5页) 附下载

确成股份(605183)事件:近日,确成股份发布2023年报及2024年一季报。公司2023年实现营...

562.4 KB共5页中文简体

2天前018积分

-

金盘科技 一季度毛利率环比提升,海外再获大额订单 信达证券 2024-04-25(5页) 附下载

金盘科技(688676)事件:公司发布 2024 年一季报, 2024 年 Q1 营收 13.05 ...

893.18 KB共5页中文简体

2天前218积分

-

劲仔食品 渠道新品势能延续,利润率演绎提升逻辑 信达证券 2024-04-25(4页) 附下载

劲仔食品(003000)事件:公司发布2024年一季报,24Q1实现5.4亿元,同比+24%,实现归...

625.63 KB共4页中文简体

2天前018积分

-

美畅股份 Q1业绩承压,费控+产品创新提升竞争优势 信达证券 2024-04-25(5页) 附下载

美畅股份(300861)事件:公司发布2023年年报以及2024年第一季度季报。2023年公司实现营...

332.47 KB共5页中文简体

2天前218积分

-

卡倍亿 卡倍亿:23年业绩表现稳健,盈利有所提升 信达证券 2024-04-25(4页) 附下载

卡倍亿(300863)事件:公司发布2023年年报,公司2023年实现营收34.5亿元,同比+17....

492.05 KB共4页中文简体

2天前018积分

-

吉比特 核心产品收入企稳,期待新品周期开启 信达证券 2024-04-25(5页) 附下载

吉比特(603444)事件:吉比特发布2024年一季度业绩报告。公司2024年一季度实现营收9.27...

621.74 KB共5页中文简体

2天前018积分

-

海兴电力 全球优质配用电资产,23年海外业务量利齐升 信达证券 2024-04-25(5页) 附下载

海兴电力(603556)事件:公司发布23年年报,实现收入42亿元,YOY+26.91%,实现归母净...

885.83 KB共5页中文简体

2天前018积分

-

爱美客 公司信息更新报告:一季度经营业绩符合预期,看好医美龙头长期成长 开源证券 2024-04-25(4页) 附下载

爱美客(300896)事件:公司一季度营收同比+28.2%,归母净利润同比+27.4%公司发布一季报...

844.36 KB共4页中文简体

2天前018积分

-

甘源食品 势能向上,盈利亮眼 信达证券 2024-04-25(5页) 附下载

甘源食品(002991)事件:公司发布2023年年报及2024年一季报,2023年公司实现营收18....

644.82 KB共5页中文简体

2天前018积分

-

海油工程 24Q1公司净利率提升,国内新签订单增加 信达证券 2024-04-25(5页) 附下载

海油工程(600583)事件:2024年4月24日,海油工程发布2024年第一季度报告,2024年第...

597.4 KB共5页中文简体

2天前018积分

-

孩子王 2023&24Q1点评:收入稳健增长,乐友并表带动利润提升 信达证券 2024-04-25(5页) 附下载

孩子王(301078)事件:公司发布2023&24Q1业绩,2023年公司实现营收87.53亿元,同...

571.91 KB共5页中文简体

2天前018积分

-

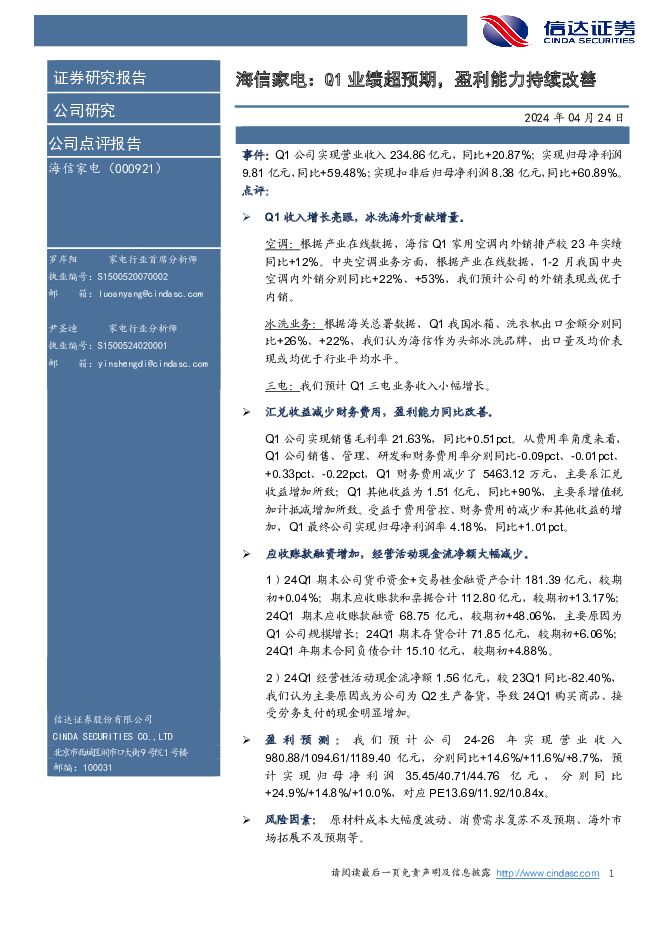

海信家电 海信家电:Q1业绩超预期,盈利能力持续改善 信达证券 2024-04-25(5页) 附下载

海信家电(000921)事件: Q1 公司实现营业收入 234.86 亿元,同比+20.87%;实...

531.36 KB共5页中文简体

2天前418积分