生物医药Ⅱ行业周报:JPM大会闭幕,并购与BD交易今年有望持续且加速太平洋2024-01-22.pdf

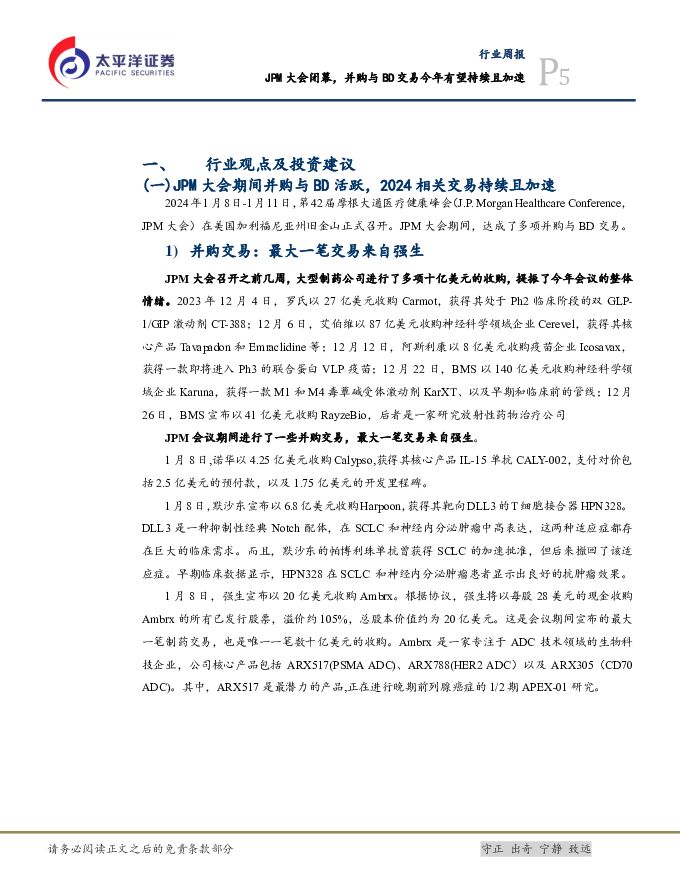

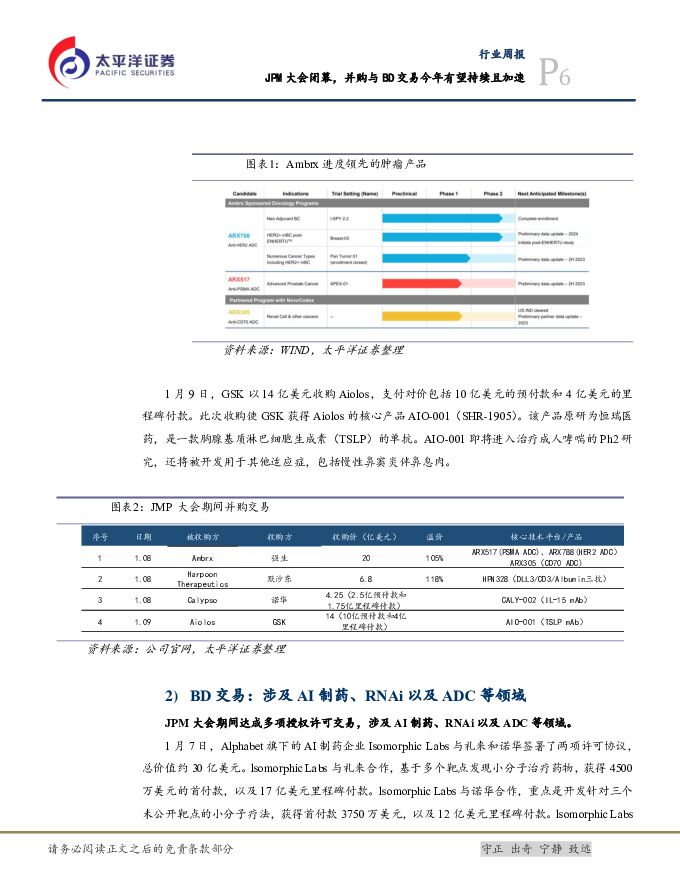

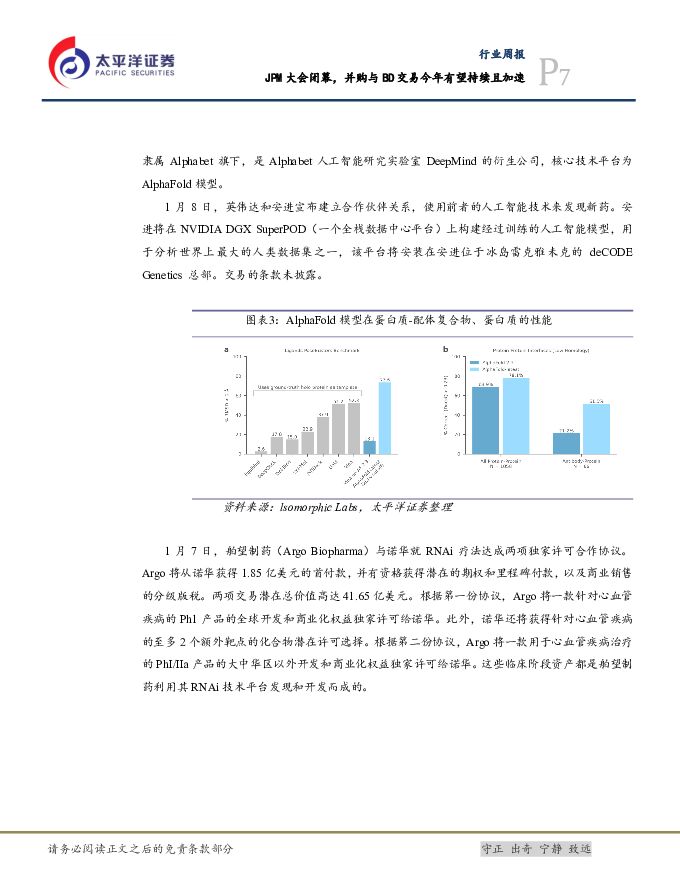

摘要:报告摘要本周观点我们梳理了第42届JPM大会期间的并购与BD交易,并展望2024年。JPM大会期间并购与BD活跃,2024相关交易持续且加速。第42届JPM大会期间,达成了多项并购与BD交易。最大一笔的并购交易来自强生20亿美元收购Ambrx,获得后者ADC产品及技术平台。授权许可交易方面,主要涉及AI制药、RNAi以及ADC等领域,其中诺华以首付款1.85亿美元、总金额41.65亿美元的对价与舶望制药就RNAi疗法达成两项独家许可合作协议。鉴于生物制药行业交易资金丰富,以及大型制药企业面临严峻的专利悬崖,我们认为2024年生物制药并购与BD交易将持续且加速。投资建议本周医药板块表现较差,下跌3.09%,跑输沪深300指数2.65pct。从交易量来看,交投活跃度维持。板块内部来看,子板块中,疫苗、中药和医药外包表现相对较好,生命科学、医疗新基建和医疗耗材则跌幅靠前。我们建议重视医药板块内部主题投资的机会,尤其是阶段性布局中小市值的投资策略:创新药——近期不断迎来创新药出海落地,建议关注预期差较大、核心品种国谈价格较好、短期催化剂较多的标的。前期君实生物特瑞普利单抗前期获FDA批准上市,成为在美上市的第二款国产抗体药,加之公司销售及临床效率不断提升,我们认为创新药板块的市场情绪有望进一步回暖。推荐重点关注预期差和弹性较大的标的如亚虹医药-U(688176)、加科思-B(1167.HK);核心产品国谈价格较好的标的如华领医药-B(2552.HK)。原料药——2023年海运价格及上游原材料成本持续下降,已回落至疫情前水平。在上游原材料成本及海运价格逐步回归合理水平的背景下,随着2023Q4-2024Q1海外去库存逐渐接近尾声,以及重磅产品专利陆续到期,2024年原料药板块需求端有望率先回暖,迎来β行情。建议关注2024年业绩确定性较强或具备主题投资属性的个股,如:同和药业(300636)、奥锐特(605116)等。CXO——行业内公司基本面表现有所分化,1)创新药CXO整体处于行业周期底部,从三季报来看业绩增速有所放缓或者下滑,未来从药企需求的恢复到订单的落地以及业绩的改善仍需一定时间;2)仿制药CXO以及SMO企业业绩持续高增长,新签订单保持高增速,未来发展势头良好。未来逐步进入业绩真空期,我们建议近期关注以下几点行业或公司的变化:1)港版FDA设立及大湾区国际临床试验所的建设进度;2)美联储加息预期以及投融资的边际变化;3)减肥药、ADC、AI等领域的进展。仿制药——随着集采进入后半程风险出清及医药反腐逐步纠偏,仿制药行业集中度提升趋势明显,同时未来需求和业绩的确定性较高,我们看好仿创结合的制药龙头企业,较高的利润给公司的估值提供了安全边际,同时创新属性尚未在估值中充分体现,随着新药的放量,将不断贡献业绩增量,如京新药业(002020)、福元医药(601089)。同时建议关注板块内主题投资机会,例如减肥药、眼科用药等领域。风险提示全球供给侧约束缓解不及预期;美联储降息不及预期;一级市场投融资不及预期;医药政策推进不及预期;医药反腐超预期风险;原材料价格上涨风险;创新药进度不及预期风险;市场竞争加剧风险;安全性生产风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

医药行业国产自免单品商业化元年:百舸争流,千帆竞发 海通国际 2024-04-25(62页) 附下载

自身免疫疾病治疗人数多、往往需终身用药,是全球第二大药物市场,新型疗法快速迭代。传统自免药物主要是免...

7.25 MB共62页中文简体

3天前020积分

-

医药行业研究框架与近期投资观点:科技与消费属性齐备的医药板块星辰大海 华安证券 2024-04-25(62页) 附下载

风险提示创新药研发不及预期的风险;审批注册不及预期的风险;医药政策相关风险;国际供应链变动风险;国际...

3.67 MB共62页中文简体

3天前020积分

-

医药行业专题:终端用量回升且供需格局优化,大输液行业步入高质量发展阶段 国投证券 2024-04-25(20页) 附下载

短期受益于医疗机构诊疗量恢复,大输液终端用量有望回升:大输液是医疗机构基础的治疗方式,其用量与医疗机...

1.54 MB共20页中文简体

3天前020积分

-

医药生物行业周报:2023年医保基金运行平稳,创新药迎来全流程支持机制 甬兴证券 2024-04-25(9页) 附下载

行情回顾上周(2024年4月15日-4月19日),A股申万医药生物下跌1.7%,板块整体跑输沪深30...

943.39 KB共9页中文简体

3天前020积分

-

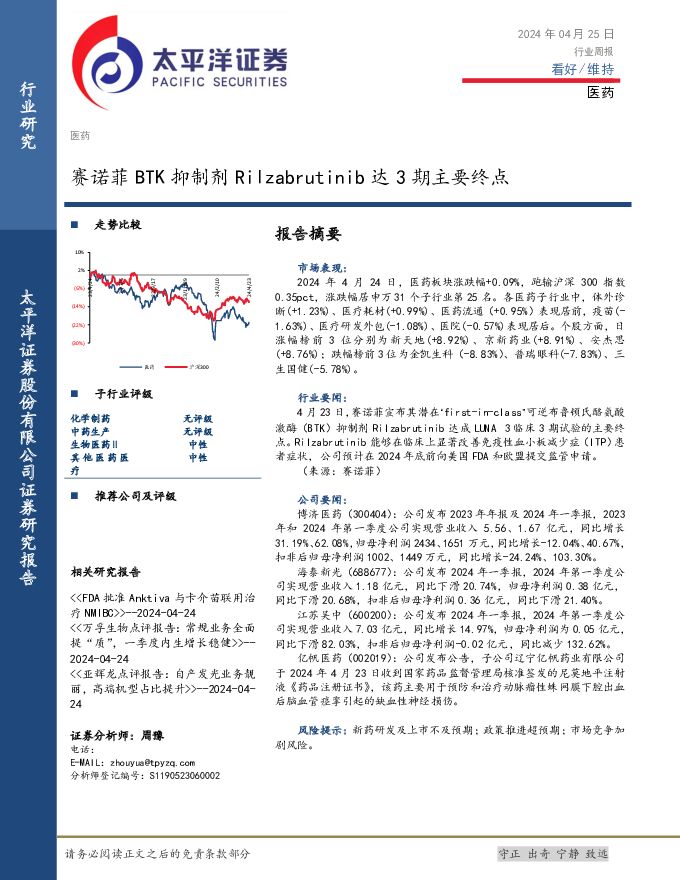

医药行业周报:赛诺菲BTK抑制剂Rilzabrutinib达3期主要终点 太平洋 2024-04-25(3页) 附下载

报告摘要市场表现:2024年4月24日,医药板块涨跌幅+0.09%,跑输沪深300指数0.35pct...

387.43 KB共3页中文简体

3天前220积分

-

电力设备及新能源行业新能源周报(第84期):重视中下游创新,重视光伏战略性机会 太平洋 2024-04-25(36页) 附下载

报告摘要行业整体策略:重视电动车中下游创新,重视光伏战略性机会从渗透率的提升看,电动车的需求持续好于...

1.87 MB共36页中文简体

3天前020积分

-

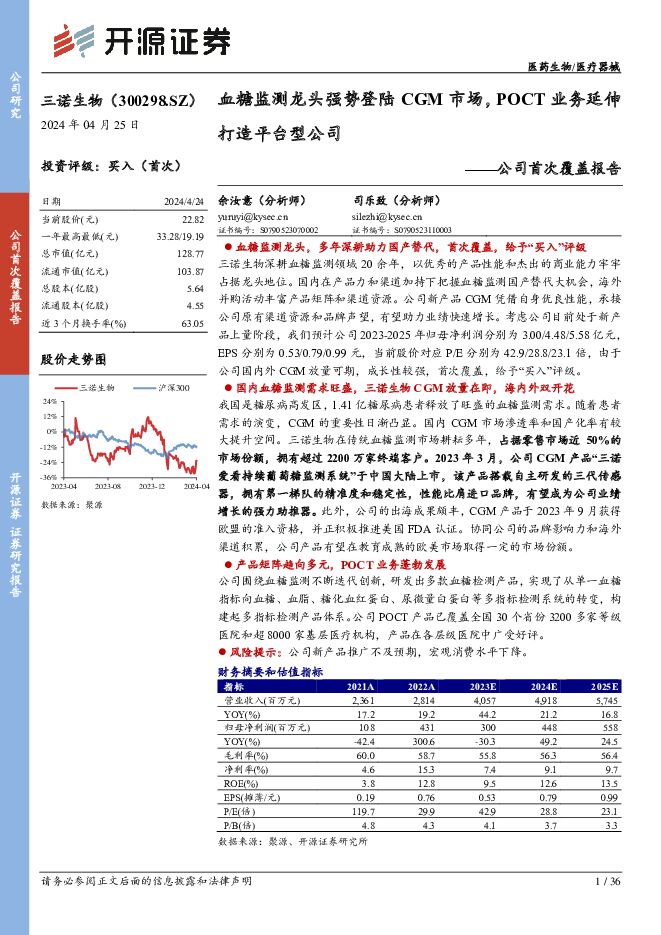

三诺生物 公司首次覆盖报告:血糖监测龙头强势登陆CGM市场,POCT业务延伸打造平台型公司 开源证券 2024-04-25(36页) 附下载

三诺生物(300298)血糖监测龙头,多年深耕助力国产替代,首次覆盖,给予“买入”评级三诺生物深耕血...

3.58 MB共36页中文简体

3天前018积分

-

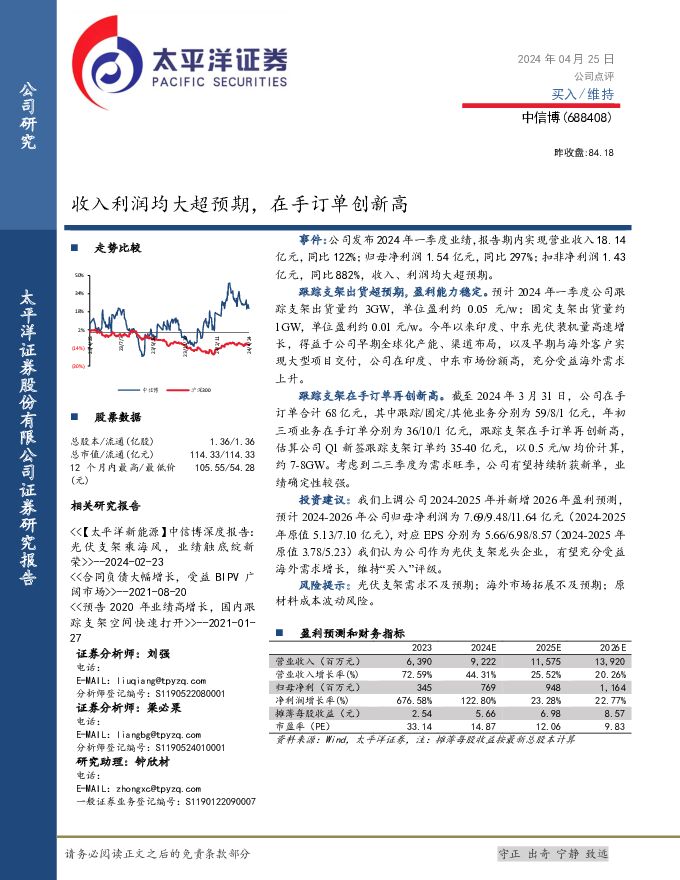

中信博 收入利润均大超预期,在手订单创新高 太平洋 2024-04-25(4页) 附下载

中信博(688408)事件:公司发布2024年一季度业绩,报告期内实现营业收入18.14亿元,同比1...

465.98 KB共4页中文简体

3天前418积分

-

恒瑞医药 迈入新一轮新药兑现期,国际化持续提速 华源证券 2024-04-25(17页) 附下载

恒瑞医药(600276)投资要点:国内医药龙头药企,迎全面创新转型新周期。恒瑞医药创立于1970年,...

2.33 MB共17页中文简体

3天前018积分

-

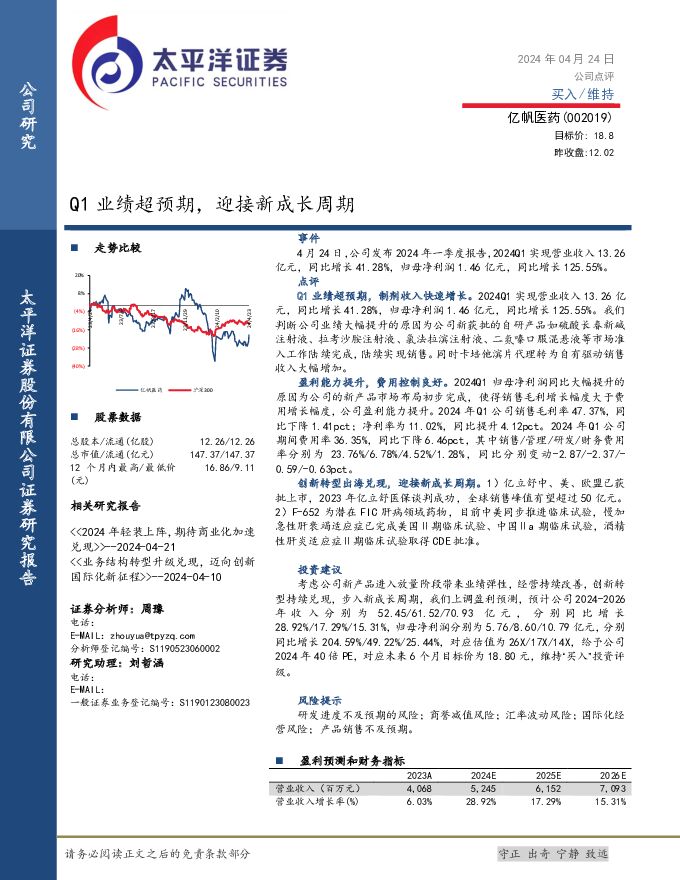

亿帆医药 Q1业绩超预期,迎接新成长周期 太平洋 2024-04-25(5页) 附下载

亿帆医药(002019)事件4月24日,公司发布2024年一季度报告,2024Q1实现营业收入13....

615.6 KB共5页中文简体

3天前218积分

-

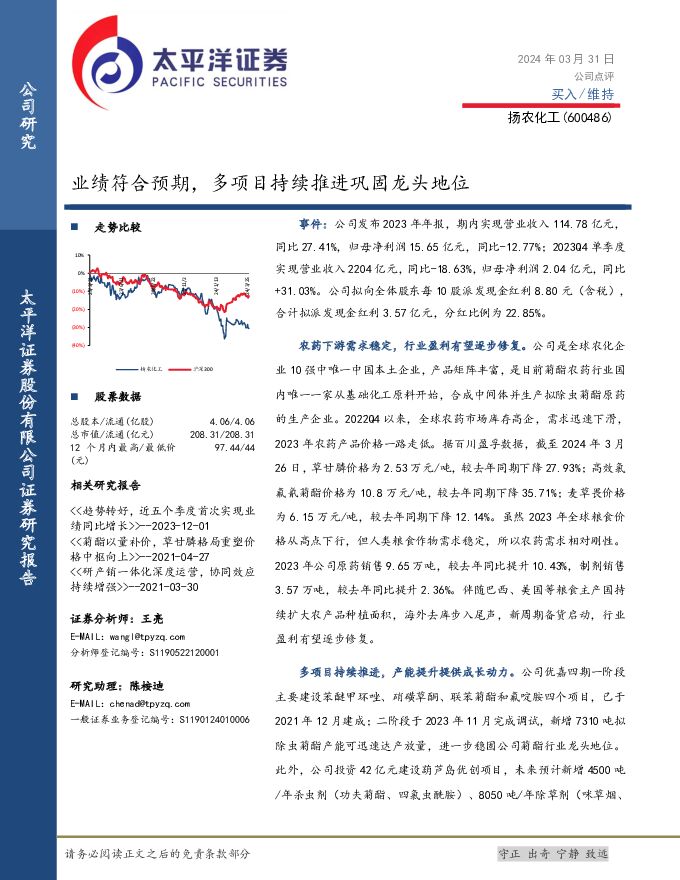

扬农化工 业绩符合预期,多项目持续推进巩固龙头地位 太平洋 2024-04-25(5页) 附下载

扬农化工(600486)事件:公司发布2023年年报,期内实现营业收入114.78亿元,同比27.4...

621.22 KB共5页中文简体

3天前618积分

-

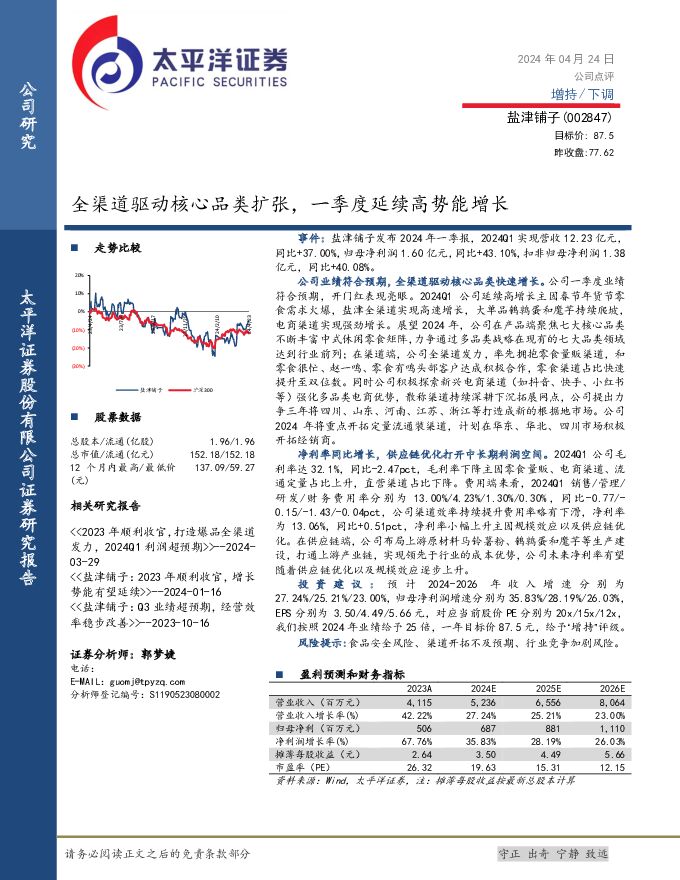

盐津铺子 全渠道驱动核心品类扩张,一季度延续高势能增长 太平洋 2024-04-25(4页) 附下载

盐津铺子(002847)事件:盐津铺子发布2024年一季报,2024Q1实现营收12.23亿元,同比...

603.83 KB共4页中文简体

3天前218积分

-

三诺生物 CGM海外发力在即,掘金百亿美元市场 华源证券 2024-04-25(16页) 附下载

三诺生物(300298)投资逻辑:1)国内CGM业务快速增长,强性能+高性价比+BGM渠道协同造就较...

1.07 MB共16页中文简体

3天前018积分

-

派林生物 血制品头部企业,大股东陕煤赋能空间大 华源证券 2024-04-25(10页) 附下载

派林生物(000403)公司是国内血制品头部企业之一,长期成长确定性强。公司采浆站主要由“广东双林+...

729.62 KB共10页中文简体

3天前218积分

-

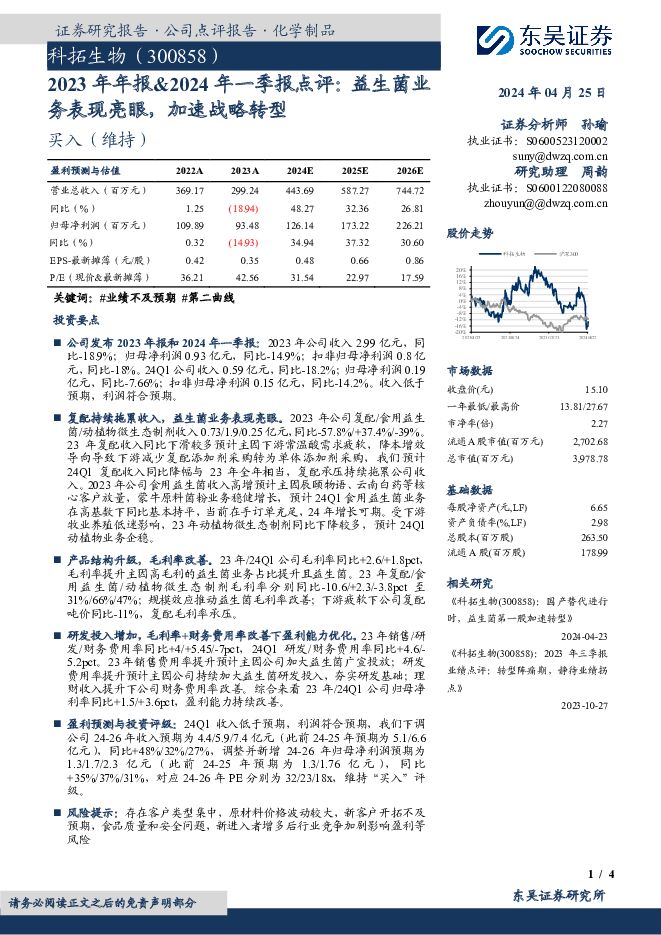

科拓生物 2023年年报&2024年一季报点评:益生菌业务表现亮眼,加速战略转型 东吴证券 2024-04-25(4页) 附下载

科拓生物(300858)投资要点公司发布2023年报和2024年一季报:2023年公司收入2.99亿...

550.56 KB共4页中文简体

3天前018积分

-

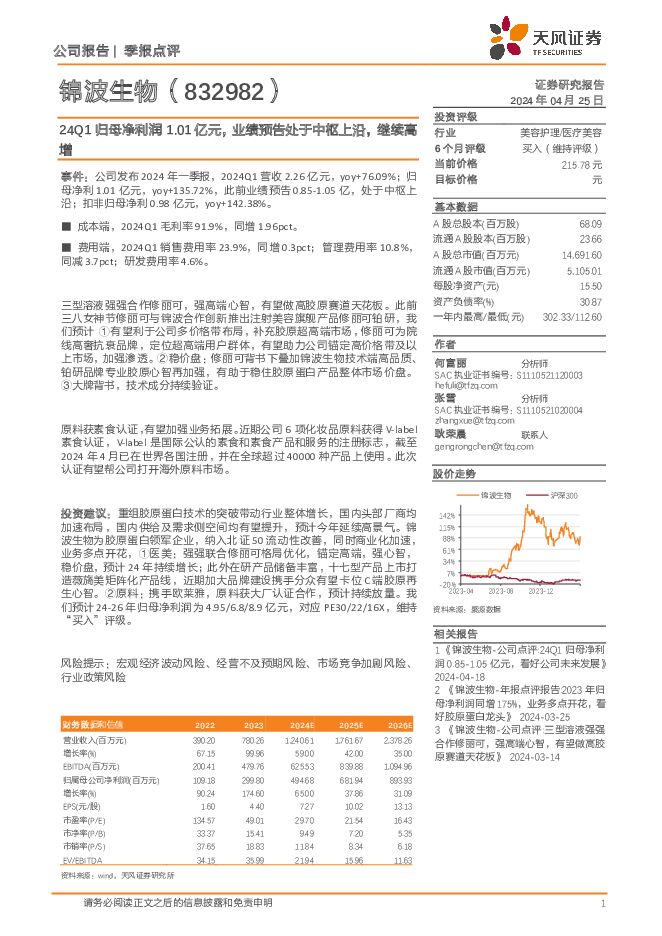

锦波生物 24Q1归母净利润1.01亿元,业绩预告处于中枢上沿,继续高增 天风证券 2024-04-25(3页) 附下载

锦波生物(832982)事件:公司发布2024年一季报,2024Q1营收2.26亿元,yoy+76....

675.32 KB共3页中文简体

3天前518积分

-

华贸物流 华贸物流,短期业绩承压,4月投资收益增厚公司业绩 太平洋 2024-04-25(4页) 附下载

华贸物流(603128)事件近期,华贸物流发布2023年报,报告期内,全年实现营业总收入146.1亿...

764.74 KB共4页中文简体

3天前018积分

-

回盛生物 2023年年报及2024年一季报点评:养殖行情低迷影响公司业绩,大股东增持传递积极信号 民生证券 2024-04-25(3页) 附下载

回盛生物(300871)事件概述:公司于4月24日发布2023年年报及2024年一季报,2023年公...

695.96 KB共3页中文简体

3天前018积分

-

百洋医药 持续聚焦核心业务,品牌运营驱动业绩快速增长 国投证券 2024-04-25(6页) 附下载

百洋医药(301015)事件:公司发布2023年年报及2024年一季报,利润端实现快速增长。2023...

1.01 MB共6页中文简体

3天前018积分

-

恒瑞医药 业绩平稳增长,研发稳步推进 中航证券 2024-04-25(4页) 附下载

恒瑞医药(600276)2023年报和2024年一李报2023年,公司实现营业收入228.20亿元,...

551.12 KB共4页中文简体

3天前018积分