纺织服饰行业周报:12月服装社零增长加速,优选具有α的运动&性价比龙头开源证券2024-01-22.pdf

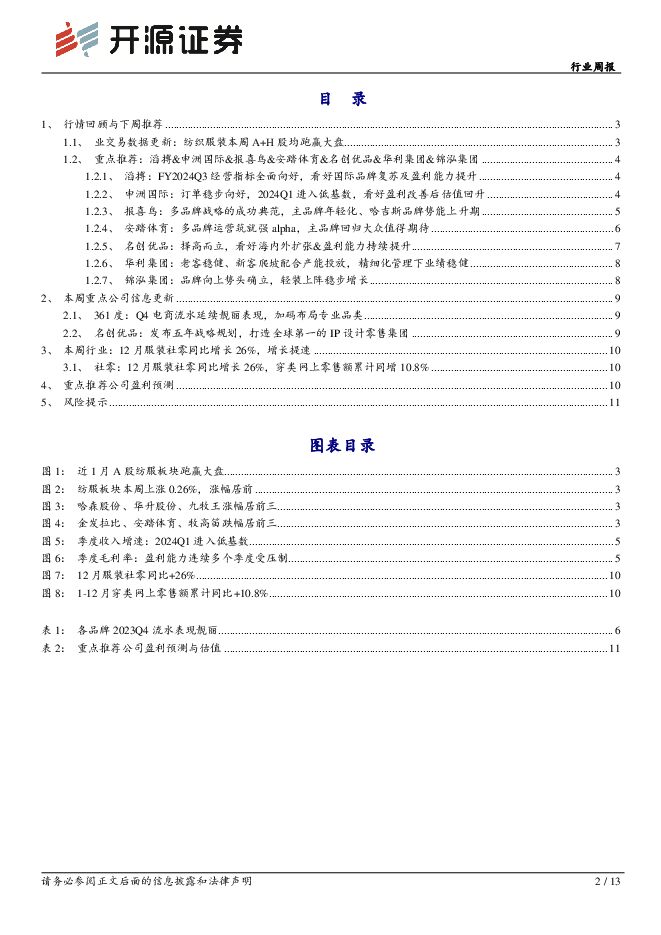

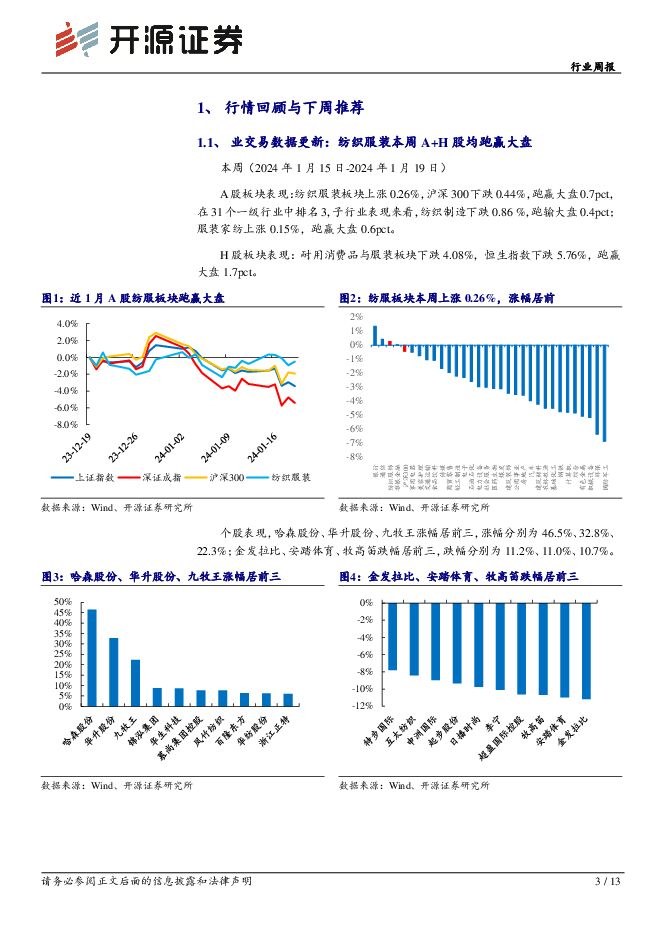

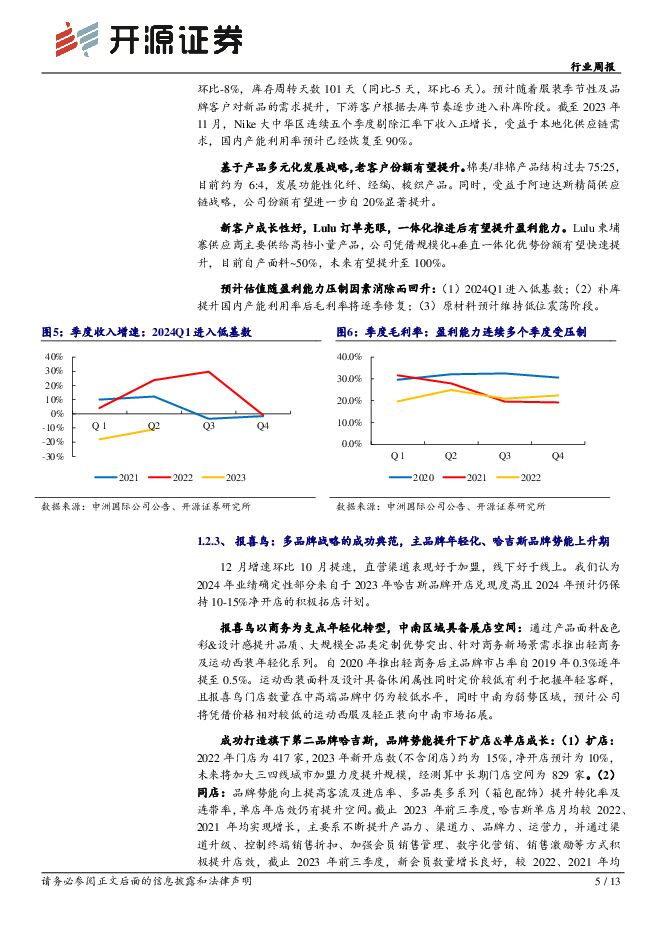

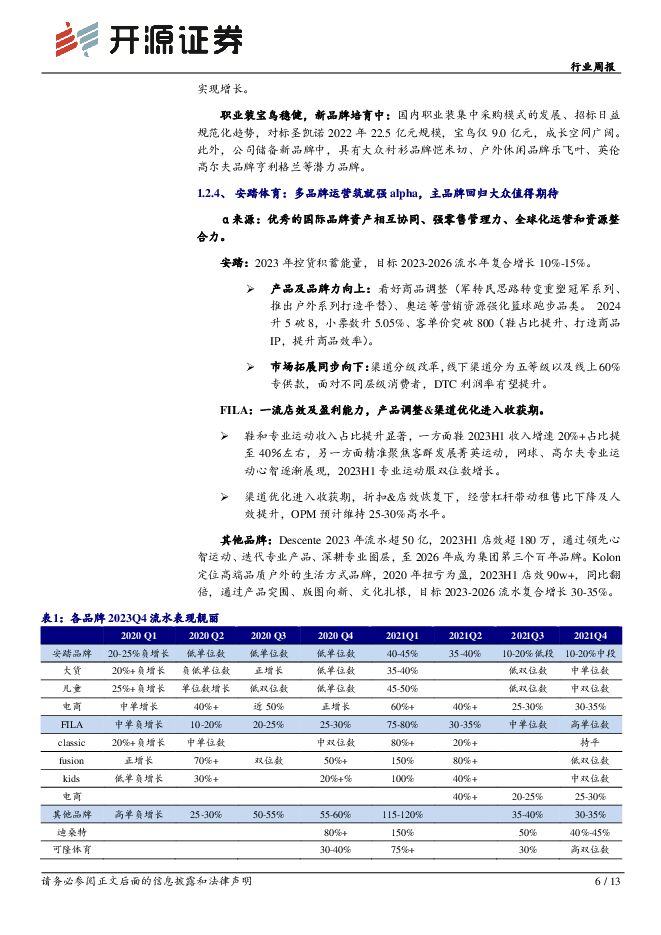

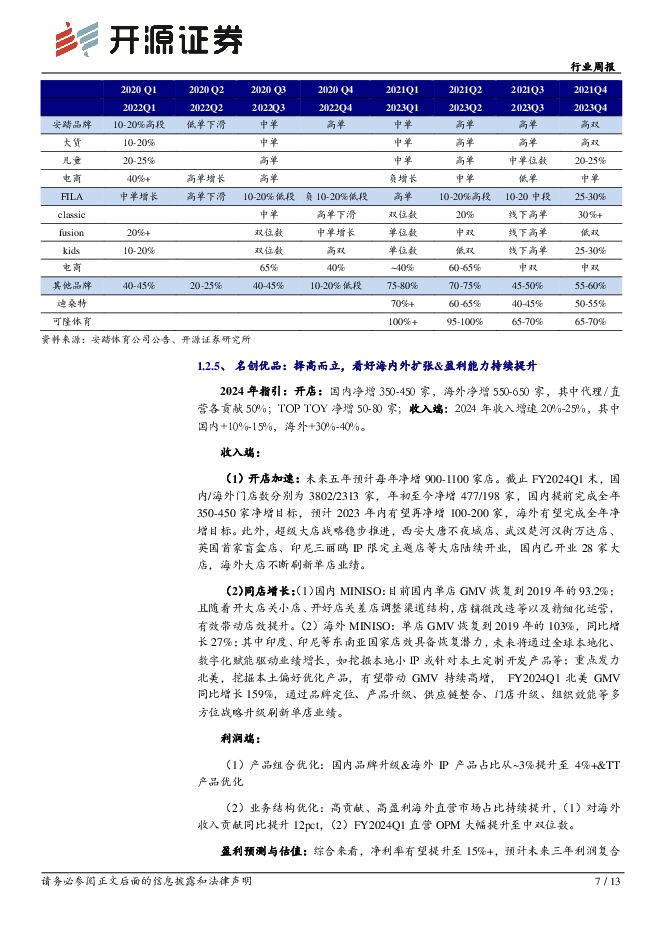

摘要:重点推荐:滔搏&申洲国际&报喜鸟&安踏体育&名创优品&华利集团&锦泓集团1、运动&户外品牌:滔搏、安踏体育、李宁、特步国际、361度、波司登;2、男装&休闲品牌:报喜鸟、比音勒芬、海澜之家、锦泓集团、森马服饰;3、运动代工龙头拐点组合:申洲国际、华利集团、开润股份、健盛集团;4、性价比主线:名创优品。重点公司观点更新:运动鞋服链龙头、性价比标的α收益更显著滔搏:FY2024Q3流水低双增长,折扣&库销&面积&开店等经营指标全面改善,头部及后进品牌增速差异收窄,受益于国际品牌复苏、新品牌成长,长期结构性效率优化带动盈利稳健提升。申洲国际:由于服装季节性及品牌客户新品需求,下游仍有补库需求,但Nike下调指引加剧市场对补库程度的担心。公司的α来自于新品类下老客户份额提升、新客户逐渐放量,2024Q1进入低基数,2024年订单稳健向好,预计Lulu高增长、优衣库/阿迪达斯双位数增长、Nike单位数增长、国内品牌略有下降-持平。报喜鸟:预计12月低基数下主品牌、哈吉斯流水高增,作为多品牌战略成功,主品牌年轻化转型并向中南市场拓展;哈吉斯品牌势能提升下稳步扩店&单店成长,我们认为业绩确定性部分来自于2023年开店兑现度高且2024年预计仍保持10-15%净开店的积极拓店计划。安踏体育:11月进入低基数后主品牌及FILA流水增长强劲,α来源于优秀的国际品牌资产相互协同、强零售管理力、全球化运营和资源整合力,安踏品牌2023年控货积蓄能量,FILA一流店效及盈利能力有望延续,其他品牌切入小众细分赛道预计持续高增。名创优品:发布五年战略规划,收入端看好全球开店加速(年净增900-1100家)、渠道结构调整&开大店下单店业绩增长;利润端看好产品组合&业务结构优化带动盈利能力提升。华利集团:Nike下调主要系对大中华区和EMEA宏观经济悲观,公司以外销为主,订单趋势向好,Nike/Puma/VF库存逐步改善,新客户爬坡并不断开发新客户,预计元旦前后越南和印尼新产能投产,2024年精细化管理下盈利稳健。锦泓集团:2023年归母净利润预计同比+299%~330%。品牌层面:Teenie Weenie短期来看向上态势确立,长期来看具备成长空间;VGRASS直营店效处于稳步恢复中;云锦未来将保持较快增速。公司层面:2022年底债务置换,利息费用大幅下降1亿左右;2023年初股权激励,业绩增长信心较足。行业&公司信息更新:名创优品发布五年战略规划,12月服装社零同增26%(1)公司更新:名创优品:于1月18日举办2024投资者日活动,会中发布五年战略规划,预计2024-2028每年净增900-1100家门店,2028年末全球门店数较2023年末数据接近翻倍;2024-2028年集团收入复合增速不低于20%;2028年IP产品占比超过50%。361度:2023Q4线下流水增长23%左右、电商流水增长30%+,折扣71-72折左右、库销比4.5-5,预计逐步恢复至75折、4.5左右水平。2024Q1-Q3订货会分别增长15%/20%/15-20%,主要由量驱动。(2)行业更新:12月服装社零同增26%,1-12月穿类网上零售额累计同增10.8%风险提示:消费环境波动、汇率波动、盈利质量修复&门店扩张不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

纺织服饰行业周报:防晒品迎来销售旺季,制造端订单有望回暖 甬兴证券 2024-04-25(12页) 附下载

行情回顾本周,沪深300上涨1.89%,纺织服饰板块整体下跌4.14%,跑输沪深300指数6.03p...

1.12 MB共12页中文简体

3天前020积分

-

涛涛车业 公司首次覆盖报告:聚焦休闲出行市场,高尔夫球车延伸至LSV有望打开增长空间 开源证券 2024-04-25(34页) 附下载

涛涛车业(301345)聚焦高尔夫球车/大排量拓宽成长边界,首次覆盖给予“买入”评级公司创立以来持续...

4.2 MB共34页中文简体

3天前018积分

-

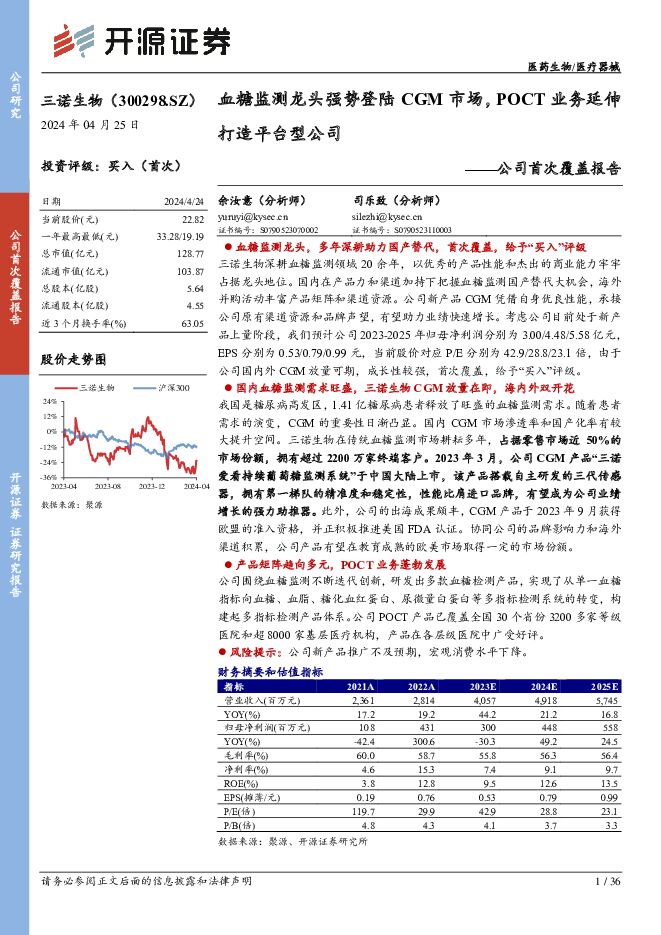

三诺生物 公司首次覆盖报告:血糖监测龙头强势登陆CGM市场,POCT业务延伸打造平台型公司 开源证券 2024-04-25(36页) 附下载

三诺生物(300298)血糖监测龙头,多年深耕助力国产替代,首次覆盖,给予“买入”评级三诺生物深耕血...

3.58 MB共36页中文简体

3天前018积分

-

兴业科技 公司信息更新报告:第二曲线快速增长且盈利亮眼,延续高分红比例 开源证券 2024-04-25(10页) 附下载

兴业科技(002674)第二曲线快速增长且盈利亮眼,延续高分红比例,维持“买入”评级2023年收入/...

1.45 MB共10页中文简体

3天前218积分

-

中炬高新 公司信息更新报告:内部管理成效显现,2024Q1利润表现超预期 开源证券 2024-04-25(4页) 附下载

中炬高新(600872)2024年一季度报告披露,2024Q1业绩表现超预期公司披露2024年一季报...

832.75 KB共4页中文简体

3天前218积分

-

兆讯传媒 公司信息更新报告:大屏持续投入,出行复苏或驱动业绩修复 开源证券 2024-04-25(4页) 附下载

兆讯传媒(301102)媒体资源投入影响短期盈利,看好收入加速修复,维持“买入”评级2023年公司营...

831.41 KB共4页中文简体

3天前418积分

-

伊之密 公司信息更新报告:业绩增长稳健,利润率增幅明显 开源证券 2024-04-25(4页) 附下载

伊之密(300415)业绩增长稳健,压铸机业务增幅较大公司2023年营业总收入为40.96亿元,同比...

819.28 KB共4页中文简体

3天前018积分

-

特锐德 公司信息更新报告:充电网业务扭亏为盈,有望持续向好 开源证券 2024-04-25(4页) 附下载

特锐德(300001)2023年公司充电网业务实现扭亏为盈公司发布2023年报:公司2023年实现营...

815.87 KB共4页中文简体

3天前218积分

-

水羊股份 公司信息更新报告:扣非归母净利高增,把握EDB小众至广为人知机遇 开源证券 2024-04-25(4页) 附下载

水羊股份(300740)2024Q1扣非归母净利yoy+44.7%,远期外汇合约影响归母净利表观数值...

853.8 KB共4页中文简体

3天前018积分

-

润本股份 公司信息更新报告:盈利能力持续提升,推新品拓渠道放量可期 开源证券 2024-04-25(4页) 附下载

润本股份(603193)2023归母净利润同比增长41.2%,符合预期公司发布年报及一季报:2023...

822.9 KB共4页中文简体

3天前218积分

-

平高电气 公司信息更新报告:2024Q1业绩迎来开门红,全年有望延续高质量增长 开源证券 2024-04-25(4页) 附下载

平高电气(600312)公司发布2024Q1报告,业绩迎来高质量开门红平高电气发布2024Q1报告,...

818.18 KB共4页中文简体

3天前218积分

-

佩蒂股份 公司信息更新报告:出口订单回暖驱动业绩提升,自主品牌拓展顺利 开源证券 2024-04-25(4页) 附下载

佩蒂股份(300673)出口订单恢复驱动业绩回暖,2024Q1营收及利润大增,维持“买入”评级202...

845.91 KB共4页中文简体

3天前018积分

-

盘江股份 2023年报及2024年一季报点评报告:煤价回调致业绩承压,关注煤矿成长与电力布局 开源证券 2024-04-25(4页) 附下载

盘江股份(600395)煤价回调致业绩承压,关注煤矿成长与电力布局。维持“买入”评级公司发布年度报告...

844.2 KB共4页中文简体

3天前218积分

-

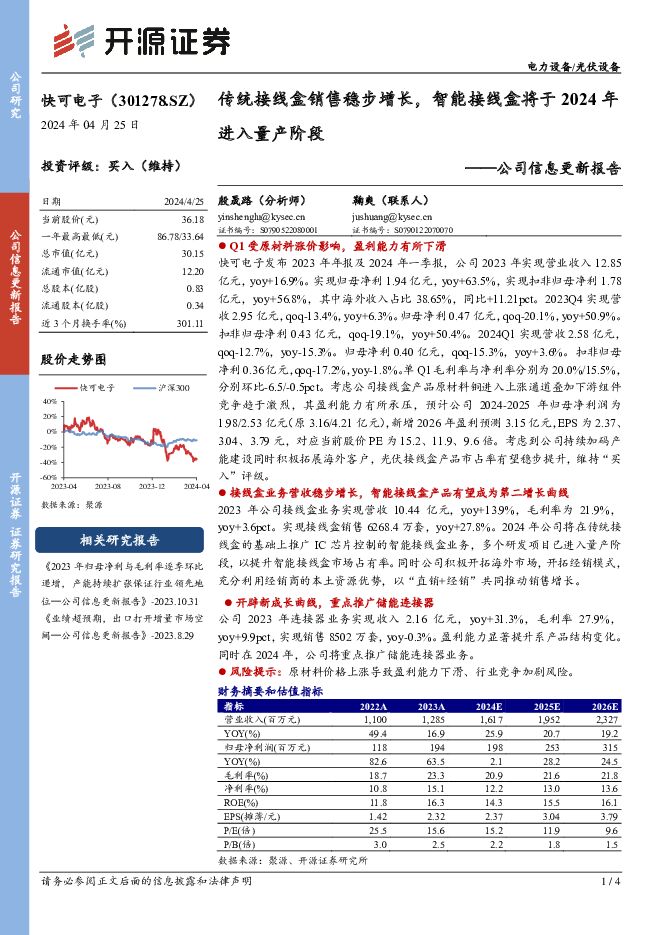

快可电子 公司信息更新报告:传统接线盒销售稳步增长,智能接线盒将于2024年进入量产阶段 开源证券 2024-04-25(4页) 附下载

快可电子(301278)Q1受原材料涨价影响,盈利能力有所下滑快可电子发布2023年年报及2024年...

821.92 KB共4页中文简体

3天前218积分

-

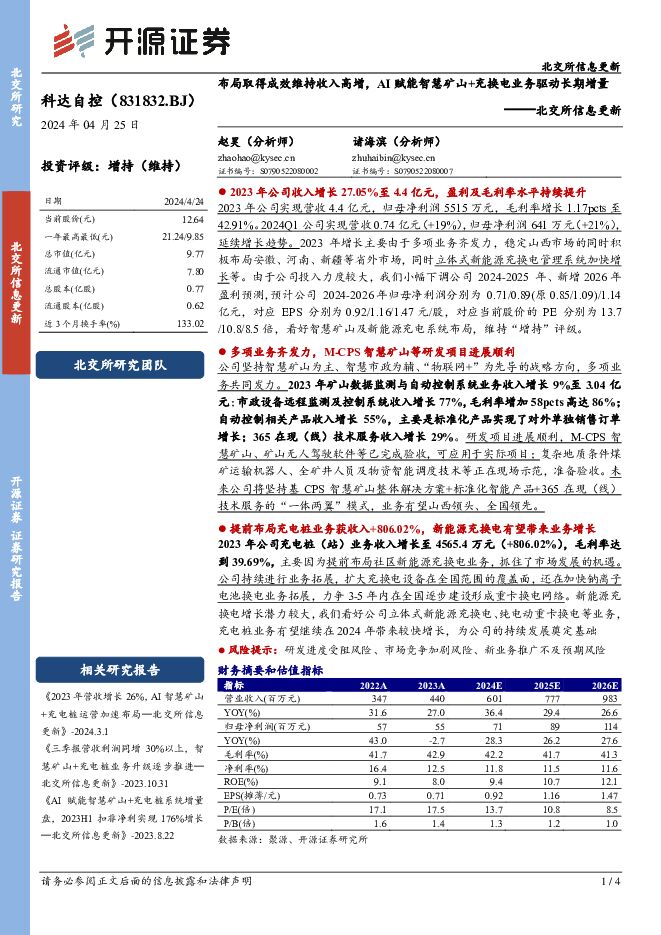

科达自控 北交所信息更新:布局取得成效维持收入高增,AI赋能智慧矿山+充换电业务驱动长期增量 开源证券 2024-04-25(4页) 附下载

科达自控(831832)2023年公司收入增长27.05%至4.4亿元,盈利及毛利率水平持续提升20...

831.42 KB共4页中文简体

3天前218积分

-

九号公司 公司信息更新报告:2024Q1业绩超预期,两轮车&全地形车&割草机器人持续高增长 开源证券 2024-04-25(4页) 附下载

九号公司(689009)2024Q1业绩超预期,两轮车/全地形车/割草机器人高增,维持“买入”评级2...

842.09 KB共4页中文简体

3天前118积分

-

江丰电子 公司信息更新报告:2024Q1业绩环比提升显著,靶材与零部件双轮驱动 开源证券 2024-04-25(4页) 附下载

江丰电子(300666)2024Q1业绩大幅增长,盈利能力环比修复明显,维持“买入”评级公司发布20...

830.65 KB共4页中文简体

3天前218积分

-

华凯易佰 公司信息更新报告:一季度销售良好,毛利率同比下降影响利润增速 开源证券 2024-04-25(4页) 附下载

华凯易佰(300592)事件:公司2024年一季度营收同比+23.0%,归母净利润同比+7.7%公司...

832.84 KB共4页中文简体

3天前118积分

-

华利集团 公司信息更新报告:Q1业绩超预期,毛利率大幅改善,新工厂顺利投产 开源证券 2024-04-25(4页) 附下载

华利集团(300979)2024Q1业绩超预期,毛利率大幅改善,维持“买入”评级2024Q1营收47...

668.22 KB共4页中文简体

3天前218积分

-

海大集团 公司信息更新报告:饲料价值龙头持续成长,猪周期反转共振受益 开源证券 2024-04-25(4页) 附下载

海大集团(002311)饲料价值龙头持续成长,猪周期反转业绩共振受益,维持“买入”评级公司发布202...

827.93 KB共4页中文简体

3天前218积分