银行理财专题报告:“卷费率”是理财突围的最优解吗?华宝证券2023-12-19.pdf

摘要:公募基金与银行理财作为国内财富管理市场中规模最大的两类产品, 在当前公募基金费率改革持续推进背景下, 银行理财产品也加入了“价格战”, 纷纷调降产品费率。银行理财产品的费率整体低于公募债基。 从各机构综合产品费率情况来看, 国有行理财子公司中, 中邮理财平均综合费率最高, 为 0.42%, 其次是建信理财和交银理财, 均为 0.41%; 股份行理财子公司中, 广银理财平均综合费率最高, 为 0.55%;城商行理财子公司中北银理财平均综合费率也达到 0.55%, 广银理财和北银理财平均综合费率为所有理财机构中最高水平, 最低为法巴农银理财(0.17%), 或是因为当前法巴农银理财发行产品较少, 且均为固定收益类产品, 整体费率偏低。目前来看, 理财产品费率创新在固定管理费方面, 分为四种费率优惠模式: 一是产品破净不收管理费; 二是净值回撤不收管理费; 三是业绩不达基准不收管理费;四是阶段性费率优惠。思考 1: 费率调整空间由商业模式决定, 不变的商业模式与变化中的市场环境促使理财公司进行费率调整。 费率调整是当前净值化转型过程中提升产品收益, 实现产品规模增长的手段之一。 产品管理费根据产品管理难度而有高有底, 通常主动型产品管理费高于被动型, 股票型产品管理费>债券型>货币型。 在以收取管理费为核心的商业模式下, 固收类理财产品本身费率并不高, 银行理财公司则需要权衡产品规模、 产品费率和公司净利润之间的关系。思考 2: 理财公司需精细化费用管理。 对于理财公司而言, 未来需要提升费率的使用效率, 精细化费用管理。 根据自身禀赋选择自建直销渠道与银行代销的平衡,拓展机构客户或是零售客户, 对于未来多元化收益来源的获取, 对权益投资研究团队的建设补充等等, 做强基本盘, 同时布局行外、 线上、 直销的第二增长曲线。思考 3: 财富生态新格局下银行理财产品费率调整可能性方向。 银行理财产品费率未来的发展模式可分为两种: ①“固定管理费+浮动管理费” 模式。 管理费模式的核心逻辑是对产品投资能力的认可。被动管理型产品的管理费可能会进一步走低。② “投顾费” 模式。 投顾费模式的核心逻辑是由资产管理收费模式向财富管理模式转型。 若未来投顾牌照扩容, 理财公司逐步向“买方投顾” 模式转型, 则其收费模式将以收取投顾费为主。未来, 可以从通胀、 现金流管理和投顾牌照三个财富管理生态变革的可能性触发点来考虑银行理财突围的解法。对于产品创设, 我们建议可以在分红型产品、 指数型产品和 QDII 产品三个方向上做参考。风险提示: 本报告所载数据为市场不完全统计数据, 旨在反应市场趋势而非准确数量,所载任何意见及推测仅反映于本报告发布当日的判断。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

新型电力系统系列报告(二):火电灵活性改造:电网灵活性增量主体资源 华宝证券 2024-04-26(24页) 附下载

投资要点新型电力系统需要灵活性资源支撑,从而适应新能源快速发展。系统调节能力由电源调节性能决定,不同...

2.03 MB共24页中文简体

1天前020积分

-

银行防资金空转视角的观察:存款成本高企背后 开源证券 2024-04-26(7页) 附下载

现象:银行存款定期化,负债成本不降反升近年部分银行对公活期存款成本率逐年上升、3M和6M存款利率亦明...

1.15 MB共7页中文简体

1天前220积分

-

非银行金融行业周报:公募费改全面落地,高质量发展渐行渐稳 山西证券 2024-04-26(11页) 附下载

投资要点公募费率改革措施全面落地。4月19日,证监会制定发布《公开募集证券投资基金证券交易费用管理规...

1001.99 KB共11页中文简体

1天前020积分

-

长沙银行 长沙银行2023年报及2024Q1季报点评:营收增速稳定,扩表动能强劲 开源证券 2024-04-28(6页) 附下载

长沙银行(601577)营收维持较高增长,盈利能力稳中向好长沙银行2023年全年分别实现营收248....

1.13 MB共6页中文简体

1天前018积分

-

兴业银行 2024年一季报点评:业绩增速触底回升,营收同比+4.2% 民生证券 2024-04-26(6页) 附下载

兴业银行(601166)事件:4月25日,兴业银行发布2024年一季报。24Q1实现营收578亿元,...

779.99 KB共6页中文简体

1天前018积分

-

兴业银行 营收表现积极,看好盈利能力修复 平安证券 2024-04-26(5页) 附下载

兴业银行(601166)事项:兴业银行发布2024年一季报,1季度实现营业收入578亿元,同比增长4...

1.07 MB共5页中文简体

1天前018积分

-

兴业银行 负债成本管控成效显著,息差逐步企稳 国联证券 2024-04-28(3页) 附下载

兴业银行(601166)事件:兴业银行公布24年一季报,24Q1实现营收577.51亿元,同比+4....

329.43 KB共3页中文简体

1天前218积分

-

苏州银行 苏州银行2023年报及2024Q1季报点评:营收增速回暖,资产质量保持稳健 开源证券 2024-04-28(6页) 附下载

苏州银行(002966)2024Q1单季营收增速止跌回升,归母净利润保持较高增长苏州银行2023年实...

993.55 KB共6页中文简体

1天前018积分

-

上海银行 营收降幅收窄,分红抬升关注股息配置价值 平安证券 2024-04-26(5页) 附下载

上海银行(601229)事项:上海银行发布2023年年报及2024年一季报,23年和24Q1分别实现...

1.01 MB共5页中文简体

1天前018积分

-

苏农银行 2023年年报&2024年一季报点评:非息提振营收,城区战略推进 民生证券 2024-04-28(6页) 附下载

苏农银行(603323)事件:4月26日,苏农银行发布2023年及24Q1财报。2023年及24Q1...

778.68 KB共6页中文简体

1天前018积分

-

苏州银行 2023年年报&2024年一季报点评:信贷投放积极,营收增速提升 民生证券 2024-04-28(7页) 附下载

苏州银行(002966)事件:4月26日,苏州银行发布2023年及24Q1财报。2023年及24Q1...

778.92 KB共7页中文简体

1天前018积分

-

齐鲁银行 齐鲁银行2023年报&2024一季报点评:ROE表现优异,核心资本进一步夯实 信达证券 2024-04-27(6页) 附下载

齐鲁银行(601665)事件:4月26日晚,齐鲁银行发布2023年年报&2024年一季报:2023年...

612.61 KB共6页中文简体

1天前018积分

-

南京银行 2023年年报&2024年一季报点评:业绩增速触底回升,不良、关注率双降 民生证券 2024-04-28(7页) 附下载

南京银行(601009)事件:4月26日,南京银行发布2023年及24Q1财报。2023、24Q1营...

982.7 KB共7页中文简体

1天前018积分

-

江苏银行 非息带动营收回暖,资产质量保持稳定 平安证券 2024-04-26(5页) 附下载

江苏银行(600919)事项:江苏银行发布2023年年报及2024年一季报,公司23年、24Q1分别...

1.04 MB共5页中文简体

1天前018积分

-

江苏银行 2023年年报&2024年一季报点评:营收增速回升,资产质量稳定 民生证券 2024-04-26(6页) 附下载

江苏银行(600919)事件:4月25日,江苏银行发布2023年及24Q1财报。2023、24Q1营...

762.55 KB共6页中文简体

1天前018积分

-

江苏银行 24Q1营收和利润增速均超10%,“五篇大文章”显成效 信达证券 2024-04-28(7页) 附下载

江苏银行(600919)事件:近日,江苏银行披露2023年报和2024年一季报:2024Q1归母净利...

694.96 KB共7页中文简体

1天前018积分

-

江阴银行 非息收入明显改善,资产质量稳中向好 国联证券 2024-04-28(3页) 附下载

江阴银行(002807)事件:江阴银行公布24年一季报,24Q1实现营收10.63亿元,同比+2.5...

299 KB共3页中文简体

1天前018积分

-

成都银行 2023年报&2024一季报:净利润保持稳健增长,资产质量进一步提高 中泰证券 2024-04-26(12页) 附下载

成都银行(601838)投资要点一季报综述:净利润增12.8%,保持稳健增长。2024年1季度在良好...

699.95 KB共12页中文简体

1天前018积分

-

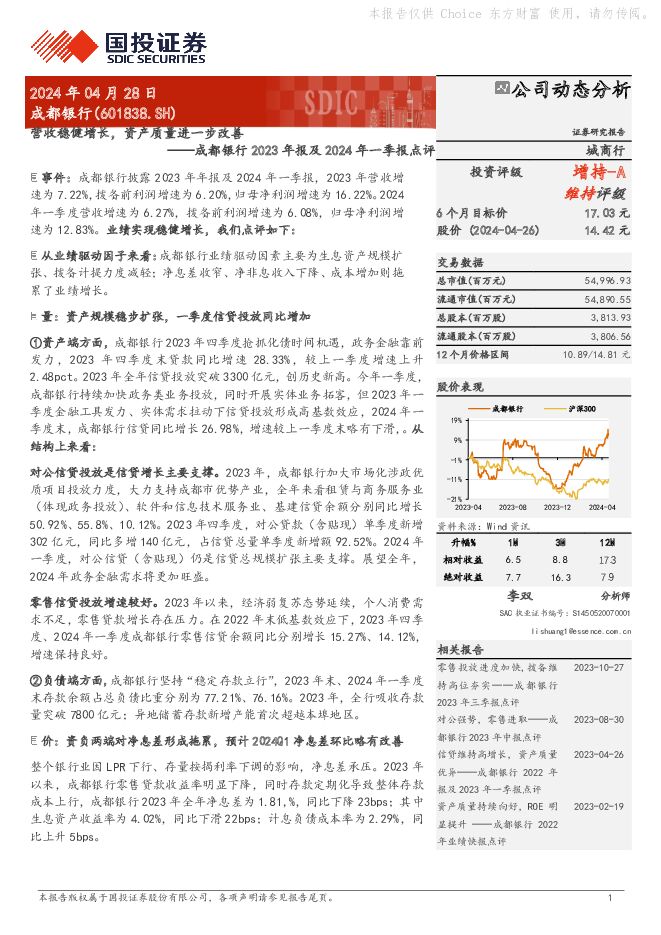

成都银行 成都银行2023年报及2024年一季报点评:营收稳健增长,资产质量进一步改善 国投证券 2024-04-28(8页) 附下载

成都银行(601838)事件: 成都银行披露 2023 年年报及 2024 年一季报, 2023 年...

534.67 KB共8页中文简体

1天前218积分

-

成都银行 对公贷款延续高增,中间业务收入回暖 中国银河 2024-04-26(3页) 附下载

成都银行(601838)核心观点:事件:公司发布了2023年年报和2024年一季报。经营业绩维持稳健...

348.85 KB共3页中文简体

1天前018积分