药明康德公司2023Q3业绩点评:需求短期有扰动,CDMO仍靓丽浙商证券2023-11-08.pdf

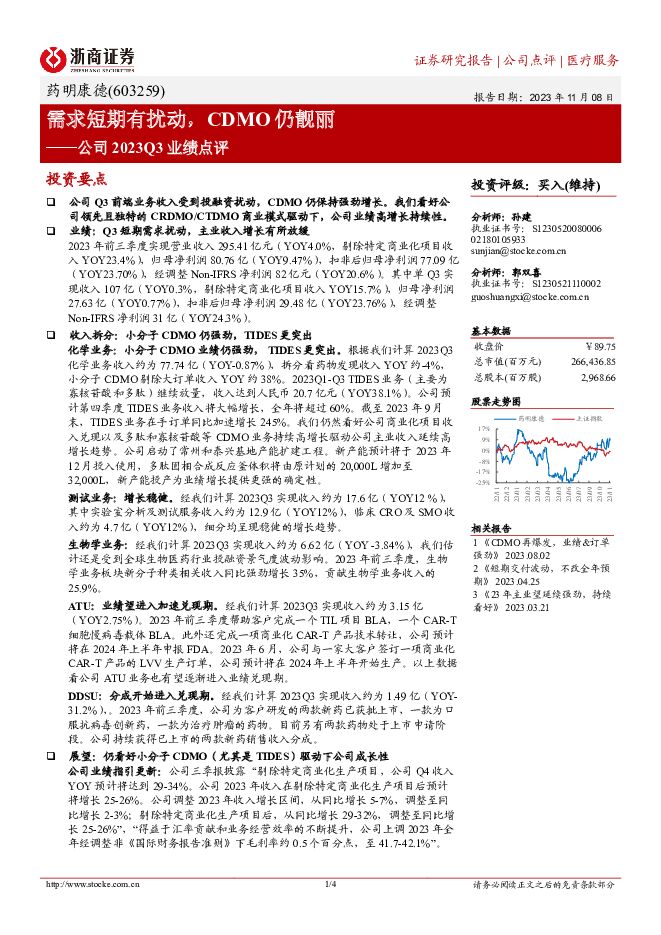

摘要:药明康德(603259)投资要点公司Q3前端业务收入受到投融资扰动,CDMO仍保持强劲增长。我们看好公司领先且独特的CRDMO/CTDMO商业模式驱动下,公司业绩高增长持续性。?业绩:Q3短期需求扰动,主业收入增长有所放缓2023年前三季度实现营业收入295.41亿元(YOY4.0%,剔除特定商业化项目收入YOY23.4%),归母净利润80.76亿(YOY9.47%),扣非后归母净利润77.09亿(YOY23.70%),经调整Non-IFRS净利润82亿元(YOY20.6%)。其中单Q3实现收入107亿(YOY0.3%,剔除特定商业化项目收入YOY15.7%),归母净利润27.63亿(YOY0.77%),扣非后归母净利润29.48亿(YOY23.76%),经调整Non-IFRS净利润31亿(YOY24.3%)。收入拆分:小分子CDMO仍强劲,TIDES更突出化学业务:小分子CDMO业绩仍强劲,TIDES更突出。根据我们计算2023Q3化学业务收入约为77.74亿(YOY-0.87%),拆分看药物发现收入YOY约-4%,小分子CDMO剔除大订单收入YOY约38%。2023Q1-Q3TIDES业务(主要为寡核苷酸和多肽)继续放量,收入达到人民币20.7亿元(YOY38.1%)。公司预计第四季度TIDES业务收入将大幅增长,全年将超过60%。截至2023年9月末,TIDES业务在手订单同比加速增长245%。我们仍然看好公司商业化项目收入兑现以及多肽和寡核苷酸等CDMO业务持续高增长驱动公司主业收入延续高增长趋势。公司启动了常州和泰兴基地产能扩建工程。新产能预计将于2023年12月投入使用,多肽固相合成反应釜体积将由原计划的20,000L增加至32,000L,新产能投产为业绩增长提供更强的确定性。测试业务:增长稳健。经我们计算2023Q3实现收入约为17.6亿(YOY12%),其中实验室分析及测试服务收入约为12.9亿(YOY12%),临床CRO及SMO收入约为4.7亿(YOY12%),细分均呈现稳健的增长趋势。生物学业务:经我们计算2023Q3实现收入约为6.62亿(YOY-3.84%),我们估计还是受到全球生物医药行业投融资景气度波动影响。2023年前三季度,生物学业务板块新分子种类相关收入同比强劲增长35%,贡献生物学业务收入的25.9%。ATU:业绩望进入加速兑现期。经我们计算2023Q3实现收入约为3.15亿(YOY2.75%)。2023年前三季度帮助客户完成一个TIL项目BLA,一个CAR-T细胞慢病毒载体BLA。此外还完成一项商业化CAR-T产品技术转让,公司预计将在2024年上半年申报FDA。2023年6月,公司与一家大客户签订一项商业化CAR-T产品的LVV生产订单,公司预计将在2024年上半年开始生产。以上数据看公司ATU业务也有望逐渐进入业绩兑现期。DDSU:分成开始进入兑现期。经我们计算2023Q3实现收入约为1.49亿(YOY-31.2%),。2023年前三季度,公司为客户研发的两款新药已获批上市,一款为口服抗病毒创新药,一款为治疗肿瘤的药物。目前另有两款药物处于上市申请阶段。公司持续获得已上市的两款新药销售收入分成。展望:仍看好小分子CDMO(尤其是TIDES)驱动下公司成长性公司业绩指引更新:公司三季报披露“剔除特定商业化生产项目,公司Q4收入YOY预计将达到29-34%。公司2023年收入在剔除特定商业化生产项目后预计将增长25-26%。公司调整2023年收入增长区间,从同比增长5-7%,调整至同比增长2-3%;剔除特定商业化生产项目后,从同比增长29-32%,调整至同比增长25-26%”,“得益于汇率贡献和业务经营效率的不断提升,公司上调2023年全年经调整非《国际财务报告准则》下毛利率约0.5个百分点,至41.7-42.1%”。基于公司领先且独特的CRDMO/CTDMO商业模式,我们认为公司在获单以及业绩可持续性上具有超预期可能性,公司市占率天花板有望持续提升。我们仍然看好公司作为本土CXO龙头高议价能力,以及CDMO业务订单和业绩兑现高确定性下公司主业收入维持高增长趋势。盈利预测与估值根据全球生物医药投融资景气度以及公司三季报业绩指引变化,我们对2023-2025年收入和利润端进行略微下调。我们预计2023-2025年公司EPS为3.43、3.90和4.55元(前次预测EPS为3.42、4.17和5.06元),2023年11月7日收盘价对应2023年PE为26倍(对应2024年PE为23倍),处于相对低估位置,维持“买入”评级。风险提示全球创新药研发投入景气度下滑风险;国际化拓展不顺造成业务下滑风险;各竞争风险;汇兑风险;公允价值波动带来的不确定性风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

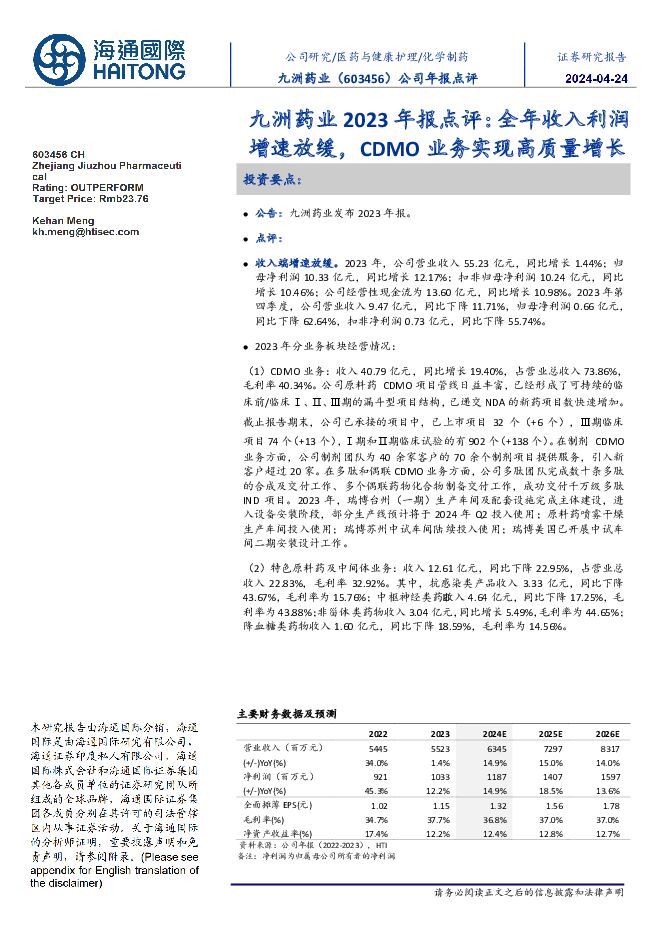

九洲药业 九洲药业2023年报点评:全年收入利润增速放缓,CDMO业务实现高质量增长 海通国际 2024-04-25(11页) 附下载

九洲药业(603456)投资要点:公告:九洲药业发布2023年报。点评:收入端增速放缓。2023年,...

2.18 MB共11页中文简体

5天前21518积分

-

百诚医药 公司信息更新报告:业绩强劲增长,持续推进CRO+CDMO一体化布局 开源证券 2024-04-24(4页) 附下载

百诚医药(301096)业绩增长强劲,新签订单金额稳健增长2023年,公司实现营收10.17亿元(同...

830.13 KB共4页中文简体

6天前66218积分

-

百诚医药 公司信息更新报告:业绩强劲增长,持续推进CRO+CDMO一体化布局 开源证券 2024-04-24(4页) 附下载

百诚医药(301096)业绩增长强劲,新签订单金额稳健增长2023年,公司实现营收10.17亿元(同...

830.13 KB共4页中文简体

6天前30818积分

-

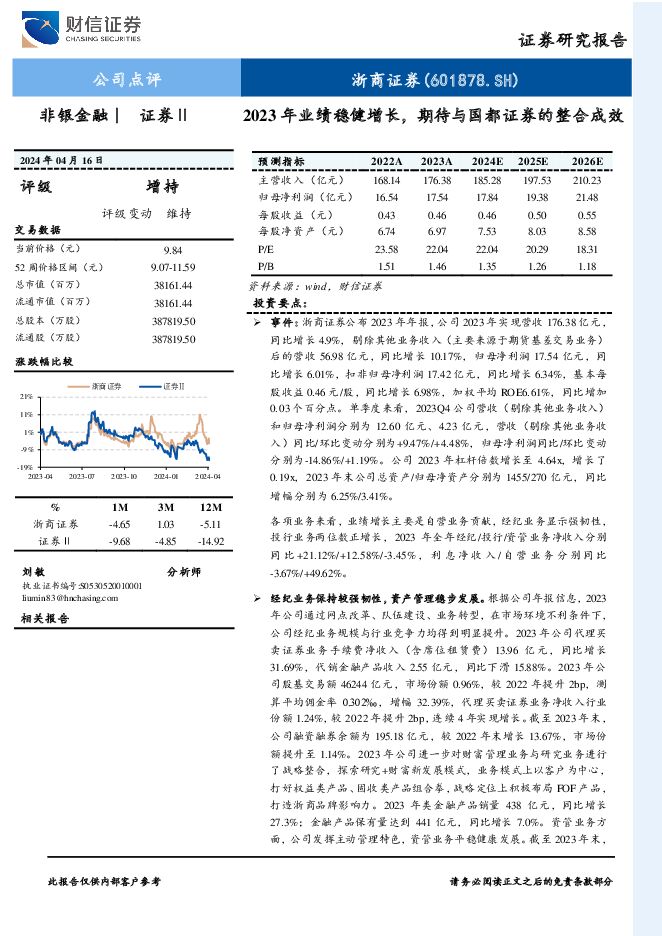

浙商证券 2023年业绩稳健增长,期待与国都证券的整合成效 财信证券 2024-04-24(4页) 附下载

浙商证券(601878)投资要点:事件:浙商证券公布2023年年报,公司2023年实现营收176.3...

732.91 KB共4页中文简体

6天前57118积分

-

浙商证券 2023年业绩稳健增长,期待与国都证券的整合成效 财信证券 2024-04-24(4页) 附下载

浙商证券(601878)投资要点:事件:浙商证券公布2023年年报,公司2023年实现营收176.3...

732.91 KB共4页中文简体

6天前95518积分

-

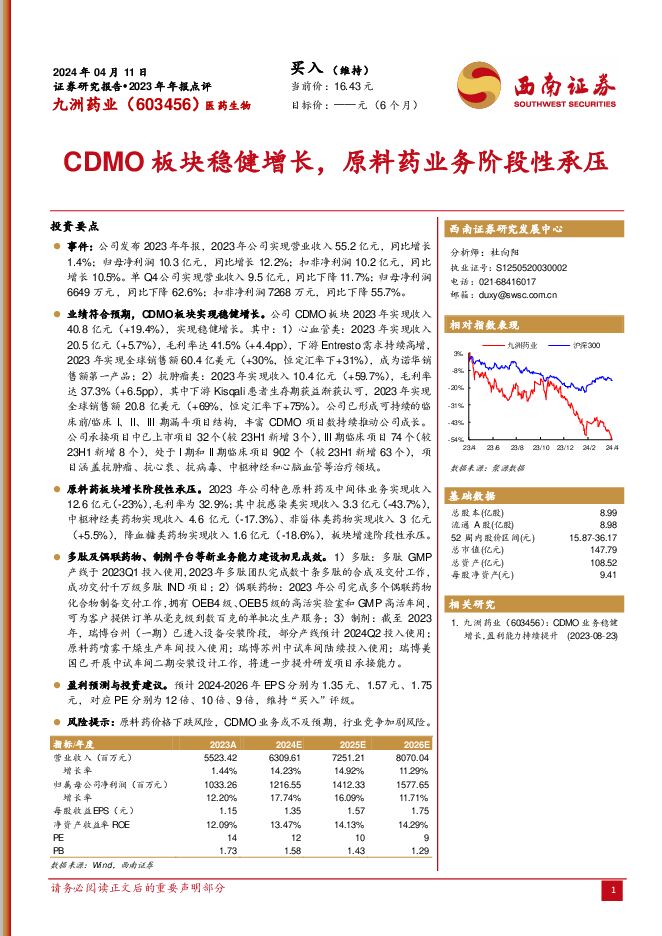

九洲药业 CDMO板块稳健增长,原料药业务阶段性承压 西南证券 2024-04-16(6页) 附下载

九洲药业(603456)投资要点事件:公司发布2023年年报,2023年公司实现营业收入55.2亿元...

1.21 MB共6页中文简体

2周前87618积分

-

九洲药业2023年年报点评:CDMO商业化收入稳定提升,持续建设全球先进产能民生证券2024-04-10 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

691.69 KB共3页中文简体

2周前86318积分

-

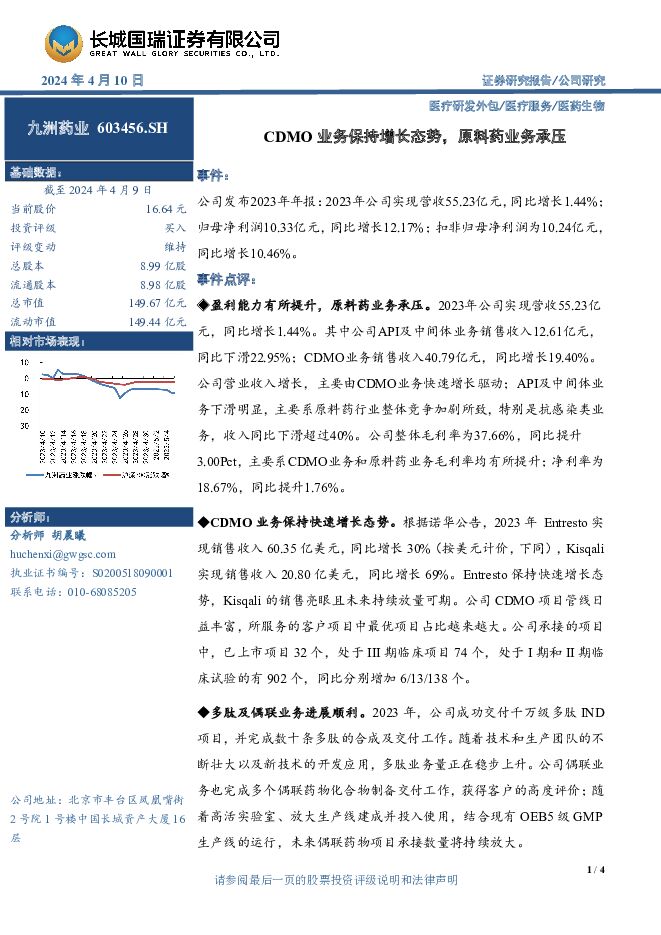

九洲药业CDMO业务保持增长态势,原料药业务承压长城国瑞证券2024-04-10 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

415.81 KB共4页中文简体

2周前19918积分

-

九洲药业CDMO业务稳健增长,持续布局新业务国联证券2024-04-10 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

424.98 KB共3页中文简体

2周前29118积分

-

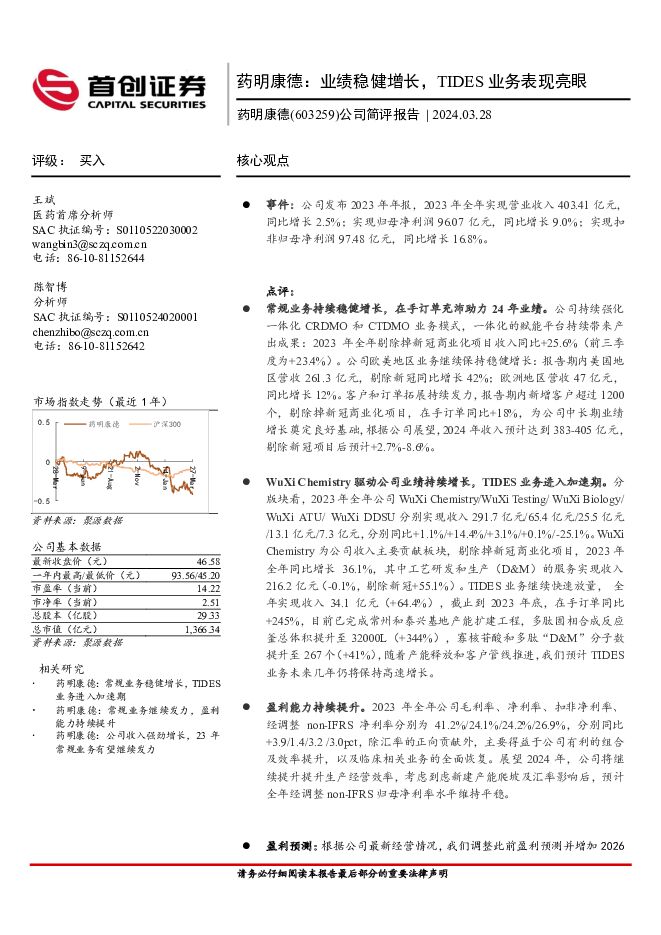

药明康德 公司简评报告:业绩稳健增长,TIDES业务表现亮眼 首创证券 2024-03-29(4页) 附下载

药明康德(603259)核心观点事件:公司发布2023年年报,2023年全年实现营业收入403.41...

391.2 KB共4页中文简体

4周前34418积分

-

凯莱英 2023年年报点评:小分子CDMO常规业绩稳健提升,新兴业务板块成果显著 民生证券 2024-03-30(3页) 附下载

凯莱英(002821)事件:2024年3月28日,凯莱英发布2023年年报。公司全年实现收入78.2...

662.93 KB共3页中文简体

4周前78418积分

-

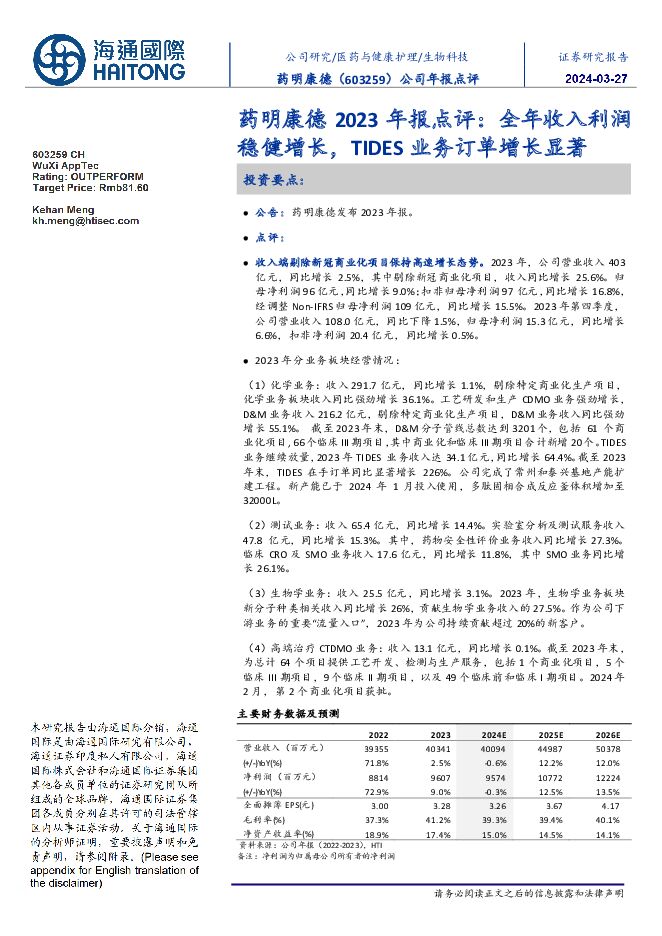

药明康德 药明康德2023年报点评:全年收入利润稳健增长,TIDES业务订单增长显著 海通国际 2024-03-28(11页) 附下载

药明康德(603259)投资要点:公告:药明康德发布2023年报。点评:收入端剔除新冠商业化项目保持...

2.03 MB共11页中文简体

1个月前57018积分

-

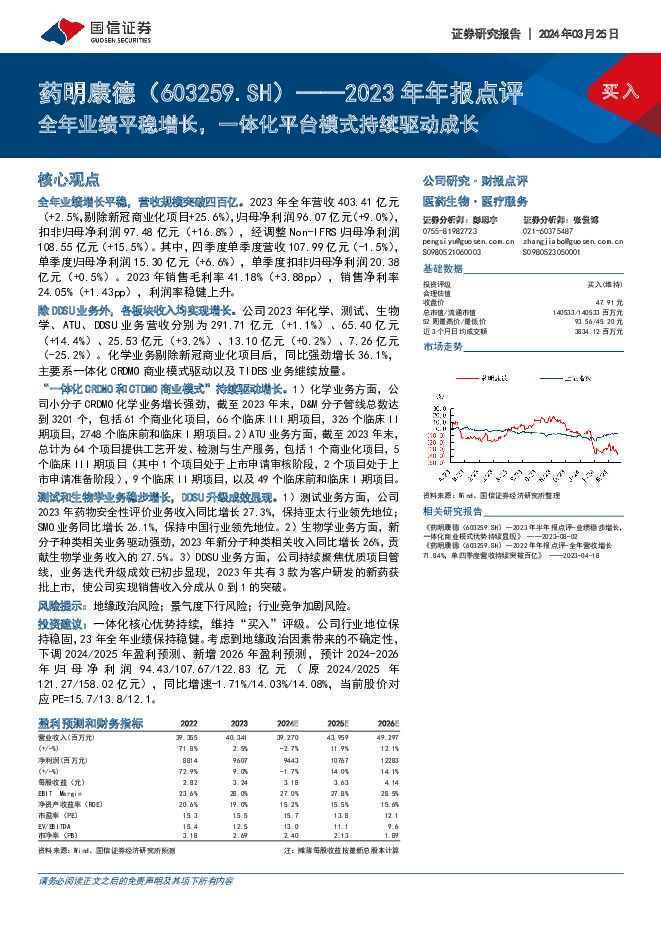

药明康德 2023年年报点评:全年业绩平稳增长,一体化平台模式持续驱动成长 国信证券 2024-03-25(9页) 附下载

药明康德(603259)核心观点全年业绩增长平稳,营收规模突破四百亿。2023年全年营收403.41...

551.51 KB共9页中文简体

1个月前96918积分

-

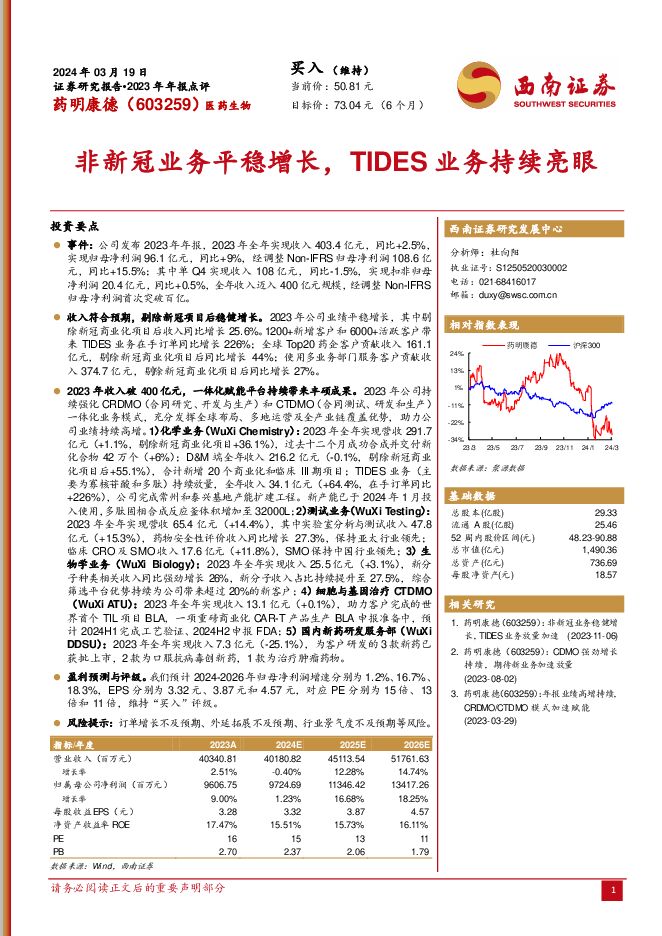

药明康德 2023年年报点评:非新冠业务平稳增长,TIDES业务持续亮眼 西南证券 2024-03-22(7页) 附下载

药明康德(603259)投资要点事件:公司发布2023年年报,2023年全年实现收入403.4亿元,...

1.42 MB共7页中文简体

1个月前72318积分

-

药明康德 Best effort to ensure business continuity 招银国际 2024-03-21(6页) 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

1.12 MB共6页中文简体

1个月前47318积分

-

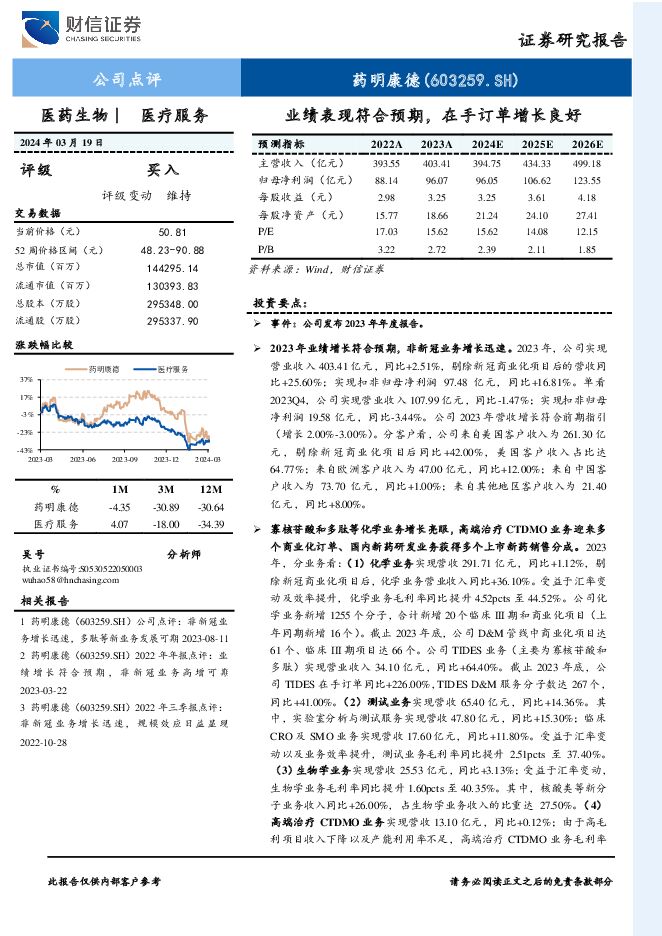

药明康德 业绩表现符合预期,在手订单增长良好 财信证券 2024-03-21(4页) 附下载

药明康德(603259)投资要点:事件:公司发布2023年年度报告。2023年业绩增长符合预期,非新...

925.1 KB共4页中文简体

1个月前20518积分

-

药明康德 Best effort to ensure business continuity 招银国际 2024-03-21(6页) 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

1.12 MB共6页中文简体

1个月前86718积分

-

药明康德 业绩表现符合预期,在手订单增长良好 财信证券 2024-03-21(4页) 附下载

药明康德(603259)投资要点:事件:公司发布2023年年度报告。2023年业绩增长符合预期,非新...

925.1 KB共4页中文简体

1个月前20818积分

-

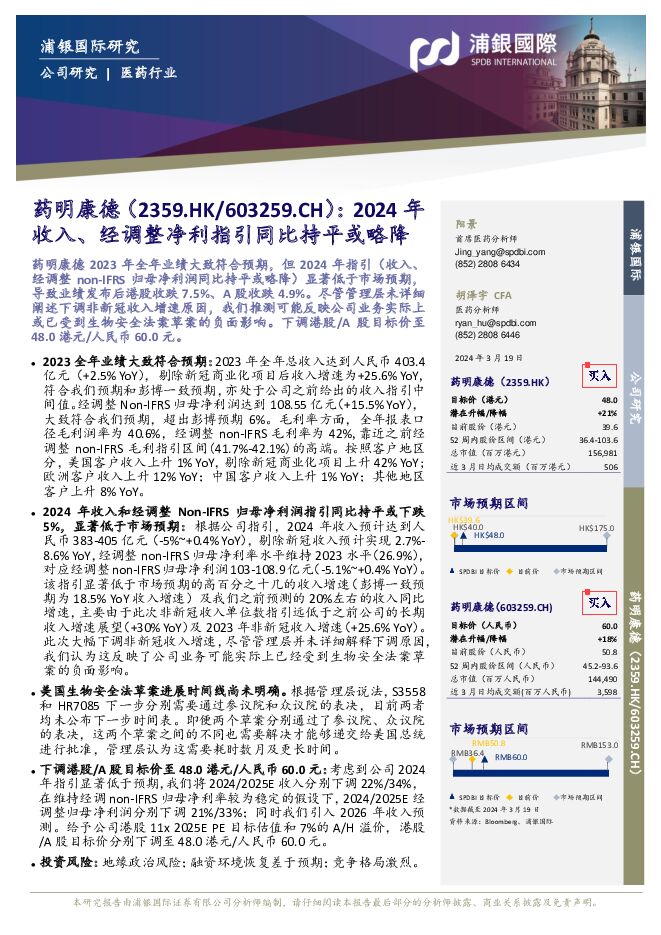

药明康德 2024年收入、经调整净利指引同比持平或略降 浦银国际证券 2024-03-20(9页) 附下载

药明康德(603259)经调整non-IFRS归母净利润同比持平或略降)显著低于市场预期,导致业绩发...

1.08 MB共9页中文简体

1个月前5618积分

-

药明康德 公司信息更新报告:常规业务稳健发展,TIDES等新兴业务增长强劲 开源证券 2024-03-20(4页) 附下载

药明康德(603259)常规业务稳健发展,非新冠在手订单增速稳健2023年公司实现营收403.41亿...

833.41 KB共4页中文简体

1个月前50218积分