顺鑫农业公司事件点评报告:多因素致业绩承压,看好金标放量华鑫证券2023-08-27.pdf

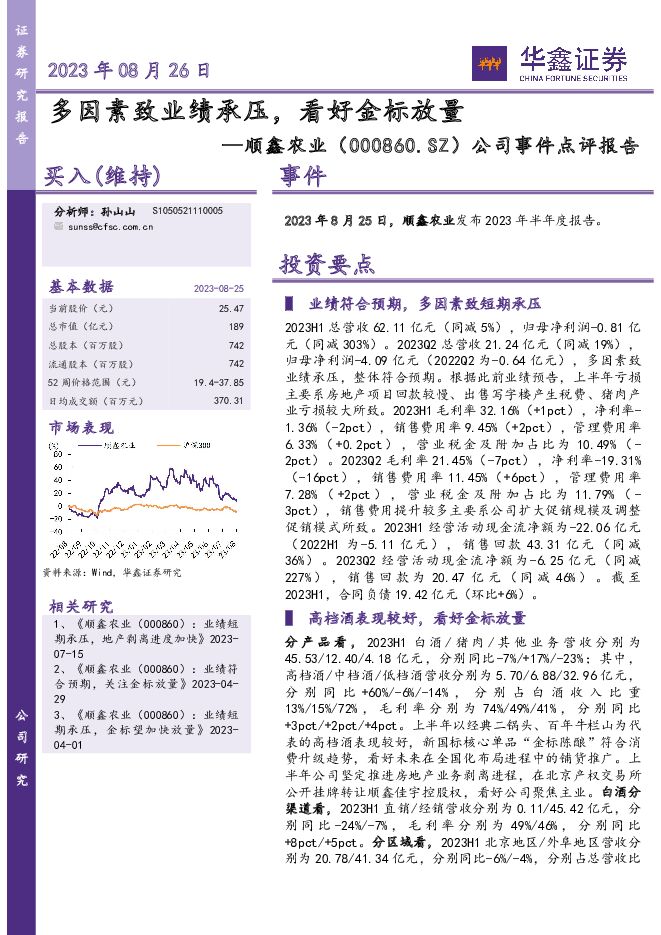

摘要:顺鑫农业(000860)事件2023年8月25日,顺鑫农业发布2023年半年度报告。业绩符合预期,多因素致短期承压2023H1总营收62.11亿元(同减5%),归母净利润-0.81亿元(同减303%)。2023Q2总营收21.24亿元(同减19%),归母净利润-4.09亿元(2022Q2为-0.64亿元),多因素致业绩承压,整体符合预期。根据此前业绩预告,上半年亏损主要系房地产项目回款较慢、出售写字楼产生税费、猪肉产业亏损较大所致。2023H1毛利率32.16%(+1pct),净利率-1.36%(-2pct),销售费用率9.45%(+2pct),管理费用率6.33%(+0.2pct),营业税金及附加占比为10.49%(-2pct)。2023Q2毛利率21.45%(-7pct),净利率-19.31%(-16pct),销售费用率11.45%(+6pct),管理费用率7.28%(+2pct),营业税金及附加占比为11.79%(-3pct),销售费用提升较多主要系公司扩大促销规模及调整促销模式所致。2023H1经营活动现金流净额为-22.06亿元(2022H1为-5.11亿元),销售回款43.31亿元(同减36%)。2023Q2经营活动现金流净额为-6.25亿元(同减227%),销售回款为20.47亿元(同减46%)。截至2023H1,合同负债19.42亿元(环比+6%)。高档酒表现较好,看好金标放量分产品看,2023H1白酒/猪肉/其他业务营收分别为45.53/12.40/4.18亿元,分别同比-7%/+17%/-23%;其中,高档酒/中档酒/低档酒营收分别为5.70/6.88/32.96亿元,分别同比+60%/-6%/-14%,分别占白酒收入比重13%/15%/72%,毛利率分别为74%/49%/41%,分别同比+3pct/+2pct/+4pct。上半年以经典二锅头、百年牛栏山为代表的高档酒表现较好,新国标核心单品“金标陈酿”符合消费升级趋势,看好未来在全国化布局进程中的铺货推广。上半年公司坚定推进房地产业务剥离进程,在北京产权交易所公开挂牌转让顺鑫佳宇控股权,看好公司聚焦主业。白酒分渠道看,2023H1直销/经销营收分别为0.11/45.42亿元,分别同比-24%/-7%,毛利率分别为49%/46%,分别同比+8pct/+5pct。分区域看,2023H1北京地区/外阜地区营收分别为20.78/41.34亿元,分别同比-6%/-4%,分别占总营收比重33%/67%,毛利率分别为19%/39%。白酒业务方面,公司在北京市场与平台商绑定,在外部市场开发区域大商,充分利用大商在其区域内的渠道资源。截至2023H1,经销商445家,较2022年年末增加3家。盈利预测公司二季度业绩受房地产和猪肉业务影响较大,随着房地产业务的剥离及金标新品的放量,白酒主业将逐步恢复。我们看好公司加快剥离房地产业务及金标陈酿加快放量,根据公司半年报,我们略调整公司2023-2025年EPS为0.74/0.97/1.10元(前值为0.90/1.16/1.46元),当前股价对应PE分别为34/26/23倍,维持“买入”投资评级。风险提示宏观经济下行风险、金标推广不及预期、房地产剥离不及预期、白牛二增长不及预期等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

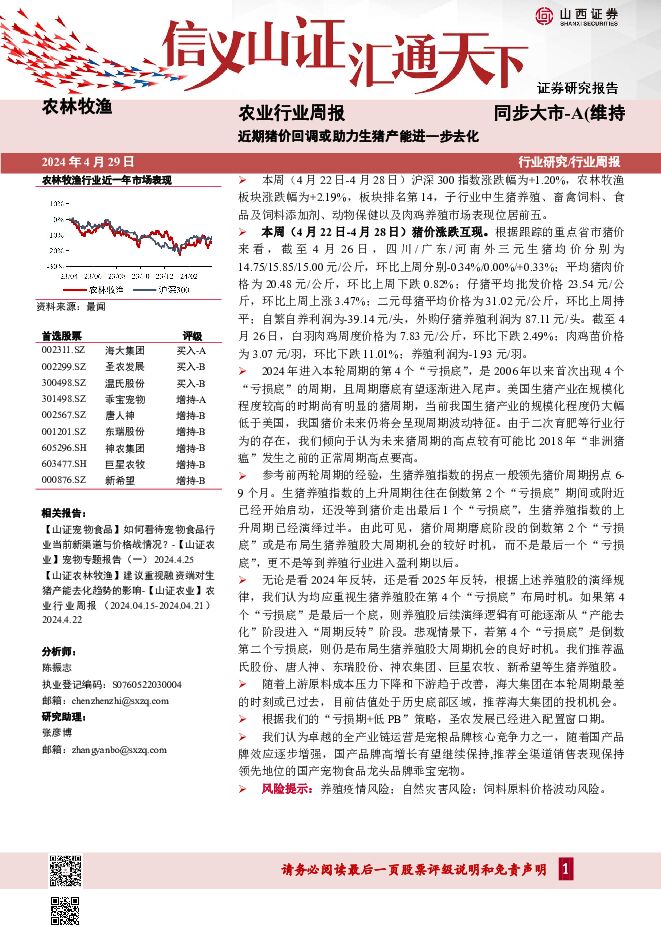

农业行业周报:近期猪价回调或助力生猪产能进一步去化 山西证券 2024-04-29(20页) 附下载

本周(4月22日-4月28日)沪深300指数涨跌幅为+1.20%,农林牧渔板块涨跌幅为+2.19%,...

4.29 MB共20页中文简体

3天前92720积分

-

医药行业周报:创新聚焦大品种方向 华鑫证券 2024-04-29(32页) 附下载

受美元加息、国内IPO放缓等宏观因素影响,2023年国内创新药一级市场融资热度继续下降,融资事件40...

1.66 MB共32页中文简体

3天前27620积分

-

有色金属行业周报:供需结构向好,铜锑价格持续上涨 华鑫证券 2024-04-29(19页) 附下载

投资要点黄金:PCE物价指数超预期,降息开启时点仍摇摆本周数据方面,美国经济数据好坏参半。3月耐用品...

1.37 MB共19页中文简体

3天前97720积分

-

新能源汽车行业周报:年报季接近尾声,汽车以旧换新政策印发 华鑫证券 2024-04-29(37页) 附下载

年报季接近尾声,重点关注高业绩兑现度标的:本周产业链企业密集发布年报及一季报,受制于行业竞争加剧,锂...

1.65 MB共37页中文简体

3天前40220积分

-

汽车行业周报:特斯拉发布2024Q1财报,汽车以旧换新细则确定,华为乾崑智能汽车解决方案亮相 华鑫证券 2024-04-29(16页) 附下载

投资要点特斯拉公布2024Q1财报,新车周期提前,位于两次增长浪潮之间特斯拉2024Q1营收承压,毛...

1.12 MB共16页中文简体

3天前76420积分

-

计算机行业周报:商汤日日新5.0大模型综合性能或超越 GPT-4 Turbo,端侧AI加速推进进行时 华鑫证券 2024-04-29(15页) 附下载

投资要点算力:A100-80G租赁价格提升,Arm新一代NPU加速推进边缘AI发展进程本周跟踪算力租...

2.03 MB共15页中文简体

3天前86120积分

-

基础化工行业周报:纯碱尿素等涨幅居前,建议继续关注轮胎、油气开采板块 华鑫证券 2024-04-29(30页) 附下载

投资要点纯碱尿素等涨幅居前,甲醇氯化钾等跌幅较大周环比涨幅较大的产品:丙酮(华东地区高端,8.64%...

979.41 KB共30页中文简体

3天前36220积分

-

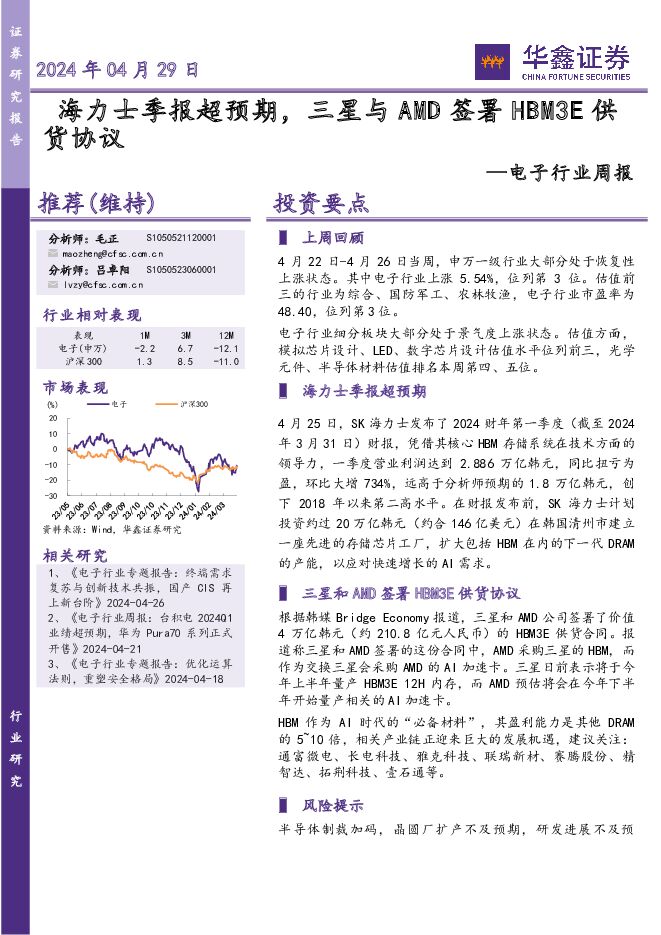

电子行业周报:海力士季报超预期,三星与AMD签署HBM3E供货协议 华鑫证券 2024-04-29(38页) 附下载

投资要点上周回顾4月22日-4月26日当周,申万一级行业大部分处于恢复性上涨状态。其中电子行业上涨5...

1.7 MB共38页中文简体

3天前43920积分

-

新经典 公司事件点评报告:版权货币化能力渐显 看内容营销如何赋能主业 华鑫证券 2024-04-29(5页) 附下载

新经典(603096)事件新经典发布2023年年报:2023年公司总营收9亿元(yoy-3.9%),...

324.32 KB共5页中文简体

3天前53318积分

-

五粮液 公司事件点评报告:业绩略超预期,持续稳健增长 华鑫证券 2024-04-29(5页) 附下载

五粮液(000858)事件2024年4月28日,五粮液发布2023年年报及2024年一季报。投资要点...

322.58 KB共5页中文简体

3天前89318积分

-

水井坊 公司事件点评报告:全年表现符合预期,臻酿八号销售双位数增长 华鑫证券 2024-04-29(5页) 附下载

水井坊(600779)事件2024年4月26日,水井坊发布2023年年报及2024年一季报。投资要点...

329.46 KB共5页中文简体

3天前53718积分

-

千味央厨 公司事件点评报告:业绩稳健增长,推进客户开发 华鑫证券 2024-04-29(5页) 附下载

千味央厨(001215)事件2024年4月26日,千味央厨发布2023年年度报告与2024年一季度报...

329.59 KB共5页中文简体

3天前94618积分

-

柳工 公司事件点评报告:业绩符合预期,盈利能力大幅提升 华鑫证券 2024-04-29(5页) 附下载

柳工(000528)事件柳工发布2024年一季报:2024年1-3月公司实现营业收入79.39亿元,...

451.96 KB共5页中文简体

3天前84718积分

-

酒鬼酒 公司事件点评报告:坚持费用改革,期待业绩拐点 华鑫证券 2024-04-29(5页) 附下载

酒鬼酒(000799)事件2024年4月28日,酒鬼酒发布2023年年报及2024年一季报。投资要点...

337.74 KB共5页中文简体

3天前69518积分

-

好想你 公司事件点评报告:盈利能力改善可期,渠道培育路径清晰 华鑫证券 2024-04-29(5页) 附下载

好想你(002582)事件2024年4月25日,好想你发布2023年年报和2024年一季度业绩报告。...

331.98 KB共5页中文简体

3天前67818积分

-

食品饮料行业周报:业绩密集验证期,白酒一季度开门红 华鑫证券 2024-04-28(32页) 附下载

投资要点一周新闻速递行业新闻:1)宜宾Q1酒类产值增长6.4%;2)一季度贵州白酒产值增长29.5%...

1.16 MB共32页中文简体

4天前31420积分

-

CIS行业专题报告:终端需求复苏与创新技术共振,国产CIS再上新台阶 华鑫证券 2024-04-28(42页) 附下载

投资要点CIS成图像传感器主流,下游应用新趋势拉动CIS需求旺盛和CCD相比,CIS因其在处理速度、...

2.18 MB共42页中文简体

4天前57520积分

-

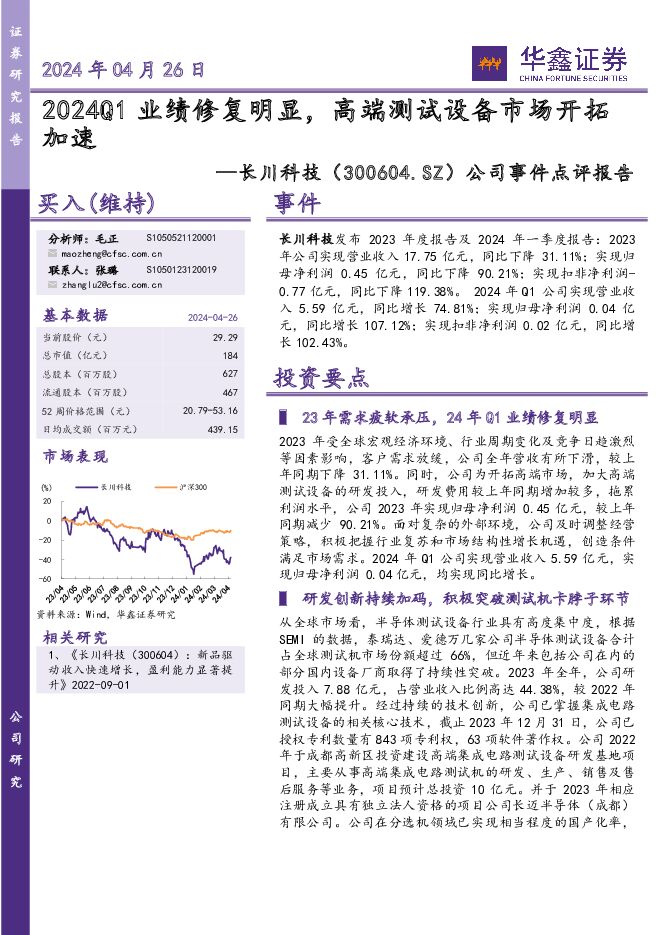

长川科技 公司事件点评报告:2024Q1业绩修复明显,高端测试设备市场开拓加速 华鑫证券 2024-04-26(5页) 附下载

长川科技(300604)事件长川科技发布2023年度报告及2024年一季度报告:2023年公司实现营...

341.83 KB共5页中文简体

4天前12018积分

-

张裕A 公司事件点评报告:利润有所承压,期待边际改善 华鑫证券 2024-04-26(5页) 附下载

张裕A(000869)事件2024年4月25日,张裕A发布2024年一季报。投资要点利润承压明显,产...

319.58 KB共5页中文简体

4天前84218积分

-

有友食品 公司事件点评报告:短期利润承压,渠道转型正当时 华鑫证券 2024-04-28(5页) 附下载

有友食品(603697)事件2024年04月26日,有友食品发布2024年一季度业绩报告。投资要点营...

324.05 KB共5页中文简体

4天前49618积分