煤炭开采行业周报:高业绩高分红低估值,凸显煤炭配置高性价比信达证券2023-03-27.pdf

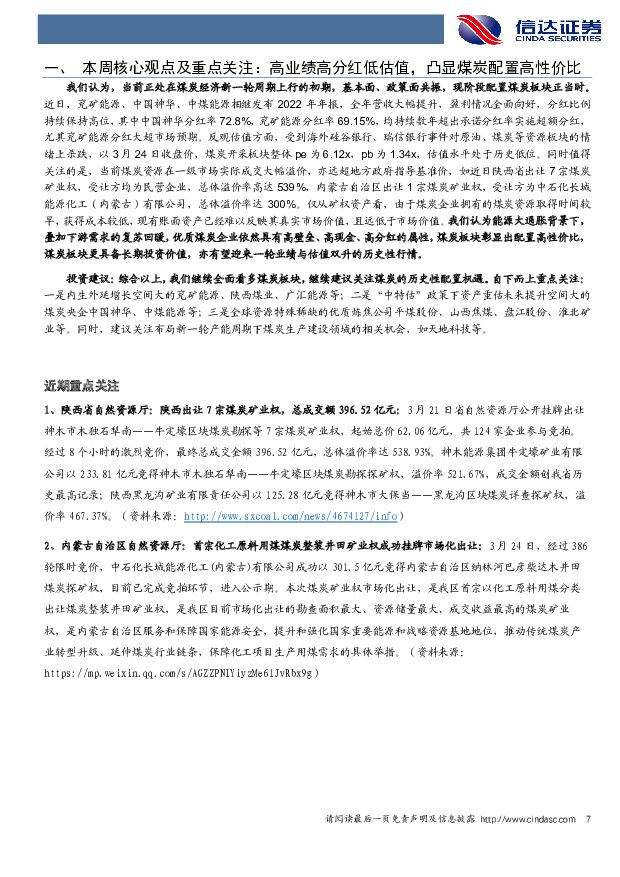

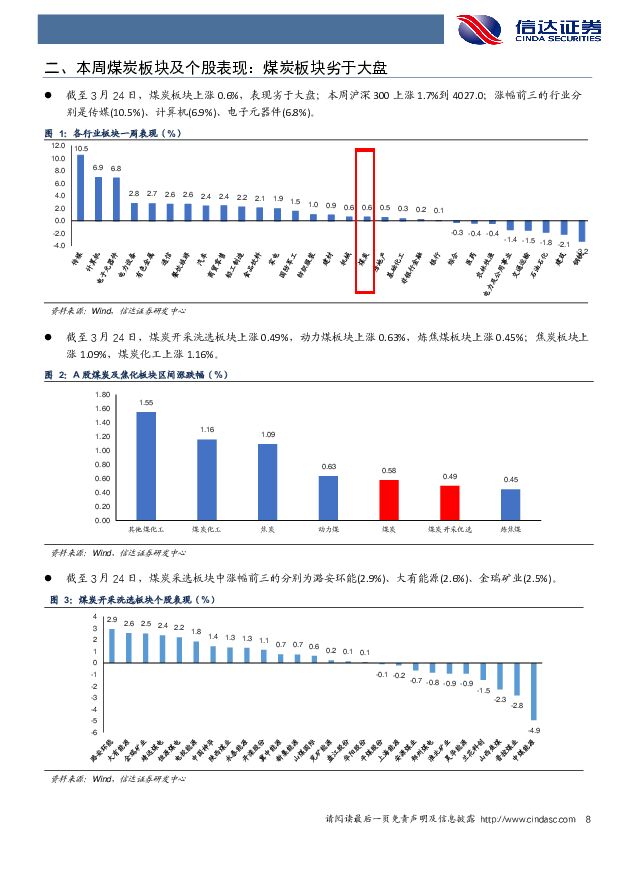

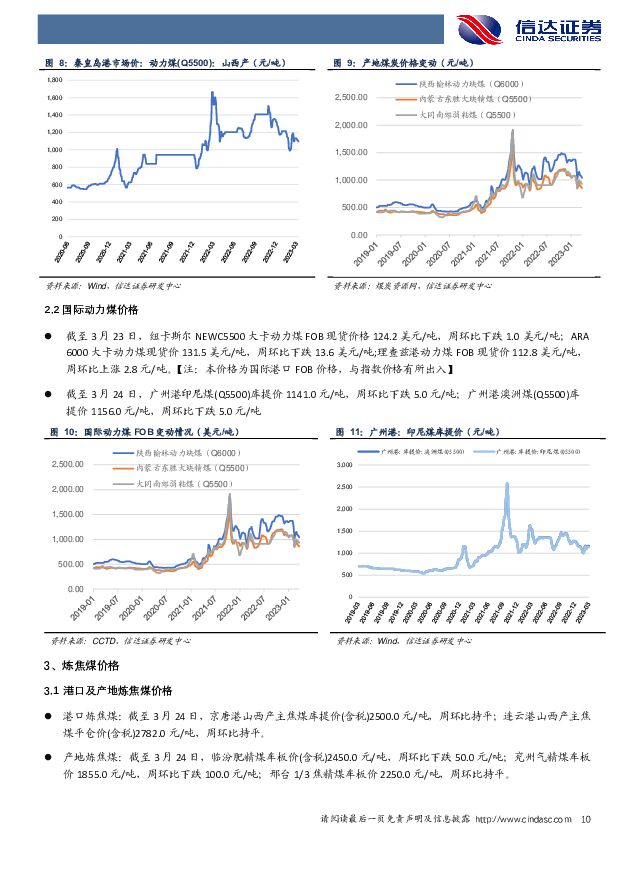

摘要:本周产地煤价呈下跌趋势。截至3月24日,陕西榆林动力块煤(Q6000)坑口价1040.0元/吨,周环比下跌35.0元/吨;内蒙古东胜大块精煤车板价(Q5500)856.0元/吨,周环比下跌22.0元/吨;大同南郊粘煤坑口价(含税)(Q5500)927.0元/吨,周环比下跌33.0元/吨。沿海港口保持去库趋势。截至3月23日,本周秦皇岛港铁路到车6189车,周环比下降1.73%;秦皇岛港口吞吐54.9万吨,周环比增加12.96%。国内重要港口(秦皇岛、曹妃甸、国投京唐港)周内库存水平均值1288.6万吨,较上周的1317.43万吨下跌28.8万吨,周环比下降2.19%。截至3月23日,环渤海地区四大港口(秦皇岛港、黄骅港、曹妃甸港、京唐港东港)的库存为1281.0万吨(周环比下降209.80万吨),锚地船舶数为31.0艘(周环比下降80.00艘),货船比(库存与船舶比)为19.8,周环比增加6.31。国际港口煤价出现下跌。截至3月23日,沿海八省煤炭库存3022.50万吨,周环比上升75.30万吨(周环比增加2.55%),日耗为187.40万吨,周环比下降1.60万吨/日(-0.85%),可用天数为16.1天,周环比上升0.50。港口动力煤:截至3月24日,秦皇岛港动力煤(Q5500)山西产市场价1095.0元/吨,周下跌20.0元/吨。国际煤价,截至3月23日,纽卡斯尔NEWC5500大卡动力煤FOB现货价格124.2美元/吨,周环比下跌1.0美元/吨;ARA6000大卡动力煤现货价131.5美元/吨,周环比下跌13.6美元/吨;理查兹港动力煤FOB现货价112.8美元/吨,周环比上涨2.8元/吨。焦炭方面:焦炭市场延续稳中偏强运行。截至2023年3月24日,汾渭CCI吕梁准一级冶金焦报2460元/吨,周环比持平。港口指数:CCI日照准一级冶金焦报2550元/吨,周环比下降130元/吨。综合来看,本周原料煤价格继续下降,焦企成本进一步下移,利润有明显提升,生产较为旺盛,供应端产量有增。近期由于海外金融风险导致黑色系盘面暴跌,成材价格急剧下降,钢厂利润被压缩,市场看降情绪渐浓,部分贸易商出货积极性增加,钢厂采购热情下降,影响产地库存开始累积,供需结构逐渐趋于宽松。另外,虽然本周钢厂开工率仍在回升,但当前铁水产量已至阶段高位,继续增量空间或较为有限,短期焦炭市场下行压力较大,后期还需关注成材及原料煤价格走势。焦煤方面:产地焦煤价格回落。截止3月24日,CCI山西低硫指数2418元/吨,周环比下跌37元/吨,月环比下跌4元/吨;CCI山西高硫指数2096元/吨,周环比持平,月环比下跌16元/吨;灵石肥煤指数2250元/吨,周环比下跌50元/吨,月环比持平。目前产地煤矿多已恢复正常生产,供应端稳步增量,但下游焦钢企业考虑后市偏为悲观,对原料采购多谨慎,市场延续疲态,煤矿出货承压,部分报价继续回调,近两日竞拍流拍率也明显提高,成交价格不同程度下跌,整体看煤价仍偏弱运行。我们认为,当前正处在煤炭经济新一轮周期上行的初期,基本面、政策面共振,现阶段配置煤炭板块正当时。近日,兖矿能源、中国神华、中煤能源相继发布2022年年报,全年营收大幅提升,盈利情况全面向好,分红比例持续保持高位,其中中国神华分红率72.8%,兖矿能源分红率69.15%,均持续数年超出承诺分红率实施超额分红,尤其兖矿能源分红大超市场预期。反观估值方面,受到海外硅谷银行、瑞信银行事件对原油、煤炭等资源板块的情绪上杀跌,以3月24日收盘价,煤炭开采板块整体pe为6.12x,pb为1.34x,估值水平处于历史低位。同时值得关注的是,当前煤炭资源在一级市场实际成交大幅溢价,亦远超地方政府指导基准价,如近日陕西省出让7宗煤炭矿业权,受让方均为民营企业,总体溢价率高达539%,内蒙古自治区出让1宗煤炭矿业权,受让方为中石化长城能源化工(内蒙古)有限公司,总体溢价率达300%。仅从矿权资产看,由于煤炭企业拥有的煤炭资源取得时间较早,获得成本较低,现有账面资产已经难以反映其真实市场价值,且远低于市场价值。我们认为能源大通胀背景下,叠加下游需求的复苏回暖,优质煤炭企业依然具有高壁垒、高现金、高分红的属性,煤炭板块彰显出配置高性价比,煤炭板块更具备长期投资价值,亦有望迎来一轮业绩与估值双升的历史性行情。投资建议:综合以上,我们继续全面看多煤炭板块,继续建议关注煤炭的历史性配置机遇。自下而上重点关注:一是内生外延增长空间大的兖矿能源、陕西煤业、广汇能源等;二是“中特估”政策下资产重估未来提升空间大的煤炭央企中国神华、中煤能源等;三是全球资源特殊稀缺的优质炼焦公司平煤股份、山西焦煤、盘江股份、淮北矿业等。同时,建议关注布局新一轮产能周期下煤炭生产建设领域的相关机会,如天地科技等。风险因素:重点公司发生煤矿安全生产事故;下游用能用电部门继续较大规模限产;宏观经济大幅失速下滑。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

煤炭行业周报:焦炭开启提涨,关注钢厂复产节奏 华福证券 2024-04-22(17页) 附下载

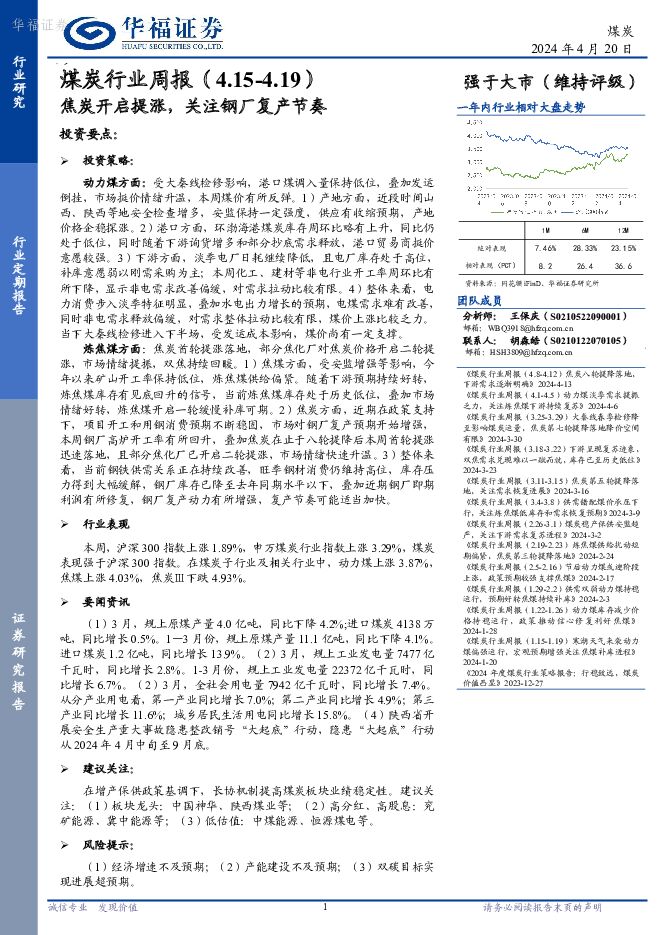

投资要点:投资策略:动力煤方面:受大秦线检修影响,港口煤调入量保持低位,叠加发运倒挂,市场挺价情绪升...

8.93 MB共17页中文简体

1天前420积分

-

煤炭行业周报:基建预期提振叠加低库存,炼焦煤价格如期反弹 山西证券 2024-04-22(20页) 附下载

投资要点动态数据跟踪动力煤:港口库存走低,港口煤价反弹。上周煤炭产地安监严格常态化,产地煤炭供应变化...

7.84 MB共20页中文简体

1天前020积分

-

煤炭行业周报(4月第4周):动力煤价底部确认,焦煤空间取决于需求 国信证券 2024-04-22(29页) 附下载

报告摘要1.煤炭板块收涨,跑赢沪深300指数。中信煤炭行业收涨3.23%,沪深300指数上涨1.89...

1.53 MB共29页中文简体

1天前020积分

-

煤炭行业周报:一季度煤炭内产降幅明显,供给约束下板块投资机会持续凸显 国投证券 2024-04-22(18页) 附下载

行业走势:本周上证指数上涨1.52%,沪深300指数上涨1.89%,创业板指数下跌0.39%,煤炭行...

1.31 MB共18页中文简体

1天前220积分

-

建筑装饰行业跟踪周报:3月基建投资保持平稳,继续推荐估值低位的建筑央企 东吴证券 2024-04-22(11页) 附下载

投资要点本周(2024.4.15–2024.4.19,下同):本周建筑装饰板块(SW)涨跌幅2.94...

961.35 KB共11页中文简体

1天前220积分

-

家用电器行业周报:家电板块估值中枢提升,关注一季报业绩表现 信达证券 2024-04-22(13页) 附下载

本期内容提要:根据苏宁易购一季度数据显示,零售云超万家门店零售规模同比增长17%,新开门店415家,...

888.2 KB共13页中文简体

1天前220积分

-

传媒行业行业专题研究:360AI浏览器:国内首款真智能浏览器 信达证券 2024-04-22(12页) 附下载

360AI搜索与360AI浏览器在大模型应用场景元年率先亮相。2024年1月29日,360集团全新升...

1.48 MB共12页中文简体

1天前220积分

-

传媒行业:Meta推出开源大模型Llama3:最大底牌4000亿参数,性能直逼GPT-4 信达证券 2024-04-22(5页) 附下载

近期 AI 相关热点更新:Meta 推出开源大模型 Llama 3。 Meta 推出了其最强大的开源...

565.58 KB共5页中文简体

1天前020积分

-

上海电影 深度报告:“IP+AI”新战略开拓成长空间 信达证券 2024-04-22(41页) 附下载

上海电影(601595)背靠上影集团,资源导入丰富,电影发行与放映全产业链布局,协同效应较优。上海国...

3.12 MB共41页中文简体

1天前018积分

-

长虹美菱 长虹美菱:Q1收入增长环比提速,扣非净利实现高增 信达证券 2024-04-22(5页) 附下载

长虹美菱(000521)事件:24年一季度公司实现营业收入59.40亿元,同比+18.20%,实现归...

533.45 KB共5页中文简体

1天前118积分

-

星源材质 业绩短期承压,静待海外市场放量 信达证券 2024-04-22(4页) 附下载

星源材质(300568)公司发布2023年报和2024年一季报:2023年实现收入30.13亿元,同...

436.21 KB共4页中文简体

1天前118积分

-

普门科技 首次覆盖报告:体外诊断+治疗康复双轮驱动,医美业务加速发展 信达证券 2024-04-22(13页) 附下载

普门科技(688389)报告内容摘要:2020年以来公司业绩快速增长。2019-2023年公司营收从...

885.54 KB共13页中文简体

1天前218积分

-

天融信 商誉减值影响表观利润,经营性现金流大幅改善 信达证券 2024-04-22(5页) 附下载

天融信(002212)事件:天融信发布2023年度报告及2024年一季度业绩预告,2023年,公司实...

328.74 KB共5页中文简体

1天前218积分

-

深南电路 高分红绩优个股,多元发展潜力较大 信达证券 2024-04-22(4页) 附下载

深南电路(002916)事件:深南电路发布2024年一季报,2024Q1实现营业总收入39.61亿元...

520.97 KB共4页中文简体

1天前218积分

-

容百科技 全球化进程持续推进,高镍正极稳步出货 信达证券 2024-04-22(5页) 附下载

容百科技(688005)事件:公司2023年实现营业收入226.57亿元,同比-24.78%;归母净...

387.66 KB共5页中文简体

1天前218积分

-

力量钻石 2023&24Q1点评:23年受制于培育钻价格跌幅较大业绩承压,24Q1业绩显著改善 信达证券 2024-04-22(5页) 附下载

力量钻石(301071)事件:公司发布2023&24Q1业绩,2023年受培育钻石价格下跌影响业绩承...

548.24 KB共5页中文简体

1天前218积分

-

美好医疗 去库存影响下业绩短期承压,新业务发展势头良好 信达证券 2024-04-22(5页) 附下载

美好医疗(301363)事件:公司发布2023年年报及2024年一季报,2023年实现营业收入13....

361.03 KB共5页中文简体

1天前218积分

-

康恩贝 2023年业绩稳中有进,“一体两翼”蓄势再突破 信达证券 2024-04-22(5页) 附下载

康恩贝(600572)事件:公司发布2023年年报,公司2023年实现营业收入67.33亿元(yoy...

504.73 KB共5页中文简体

1天前218积分

-

康众医疗 新品放量+需求复苏,境内市场增长48% 信达证券 2024-04-22(5页) 附下载

康众医疗(688607)事件:公司发布2023年年报,2023年实现营业收入2.74亿元(yoy+3...

336.7 KB共5页中文简体

1天前218积分

-

金徽酒 公司经营稳健,产品结构优化 信达证券 2024-04-22(4页) 附下载

金徽酒(603919)事件:公司发布24年一季报及经营数据公告。点评:公司经营稳健,毛净利率微升。1...

518 KB共4页中文简体

1天前218积分