广和通发布股权激励计划,健全长效激励机制信达证券2023-03-24.pdf

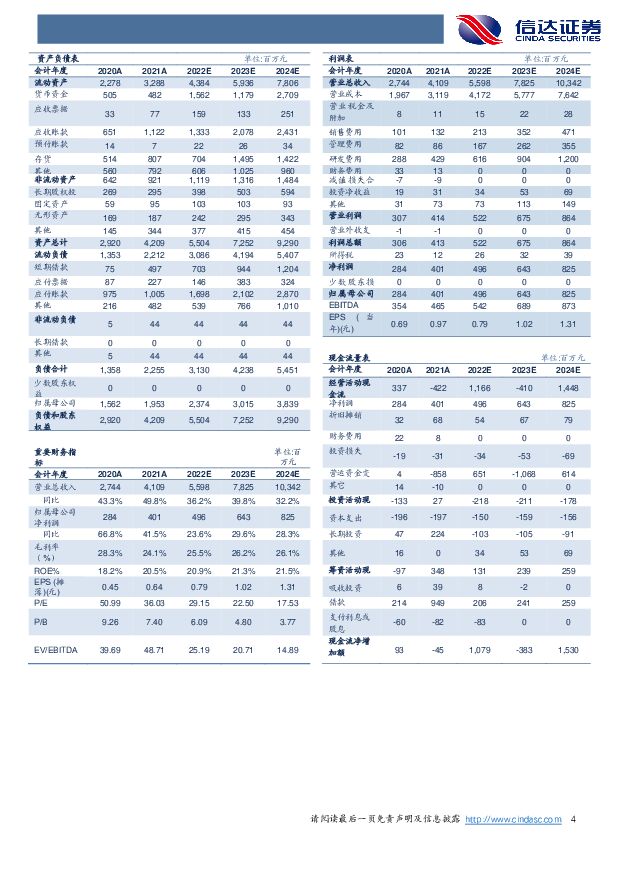

摘要:广和通(300638)事件 :2023年3 月 23 日,公司发布《广和通 2022 年限制性股票激励计划(草案修订稿)摘要》, 拟向 197 位激励对象授予 239.42 万股限制性股票,授予价格为每股 11.82 元。点评:拟发布 2023 年限制性股票激励计划, 健全公司长效激励机制根据公司公告, 激励计划拟向激励对象授予 239.42 万股限制性股票,约占本激励计划草案公告时公司股本总额( 6.21 亿股,下同) 的 0.39%,其中首次授予 191.54 万股,约占总股本的 0.31%;预留 47.88 股,约占总股本的 0.08%,预留部分占本次授予权益总额的 20%。授予部分涉及的激励对象共计 197 人, 包括副总经理/董秘陈仕江、财务总监王红艳、 中层管理人员陈立人、 中层管理人员 ZHENG TAO、 核心技术(业务)人员陈世杰以及其他中层管理人员、核心技术(业务)人员 192 人。按照激励计划, 2022-2024 年公司营收复合增速为 22.47%。 此次激励计划的解除限售考核年度为 2022-2024 年三个会计年度,每个会计年度考核一次,公司对 2022-2024 年的净利润相对于 2021 年净利润基数的增长率进行考核——以 2021 年净利润为基数, 2022/ 2023/2024 年公司净利润增长率分别不低于 20%/ 50%/ 80%。 公司 2021 年实现净利润 4.01 亿元,按照达成考核最低净利润增速来看, 公司 2022/ 2023/ 2024 年的净利润分别需要达到4.81/ 6.02/ 7.22 亿元,年同比增速分别为 20%/ 25%/ 20%,三年复合增速为 22.47%。股权激励提高核心团队凝聚力,指引未来公司营收增速进一步凝聚高中级管理人员与核心技术及业务人员, 健全公司长效激励机制。 公司所在的物联网行业是人才导向型行业, 高端人才是公司持续进行技术创新、并保持市场竞争优势的重要因素, 此次激励不仅有助于吸引并留住优秀人才,更有助于进一步调动高级管理人员及相关技术人员的积极性和创造性,提升核心团队凝聚力,通过股权激励将股东利益、公司利益和核心团队个人利益三方利益共同结合,从而多方位多角度提高公司长远发展的能力,提高企业核心竞争力。整体业绩考核指引公司未来营收增速, 五档考核促进激励对象积极优化个人绩效。 此次股权激励的考核涉及公司整体营收和激励对象个人业绩考核两大部分, 根据公司公告,达成激励的最低净利润目标为三年复合增速 22.47%及以上( 2022-2024 年); 对个人层面绩效考核结果共有 S\A\B\C\D 共五档, 激励对象只有在上一年度考核中被评为“B”或者之上,才能全额解除限售当期激励股份, 如果为“C”及以下,则其对应当年可解除限售的限制性股票不得解除限售。 在激励机制下,公司核心团队成员进一步结合个人收益和公司收益,从而进一步激发个人积极性及发展潜力,有利于促进公司长期战略目标的实现。短期来看,公司核心业务业绩修复确定性高——PC 模组出货量有望恢复PC+POS 模组基础稳固,笔电深度绑定大客户, 订单修复确定性高,短期内有望助力公司进一步扩大营收及抬升毛利率。 市场普遍担心公司 PC 模组市场份额下滑,我们认为, 公司在笔电市场拥有丰富经验,绑定笔电龙头大客户, 订单普遍提前规划,根据上下游调研,公司短期内订单需求恢复的确定性较高,市场份额有望重新提高。此外, 市场担心 PC 出货量整体放缓,公司 PC 模组需求度将会随之降低,我们认为, 即便未来 PC 整体出货量放缓,但作为 PC 模组主要应用场景的商务本笔记本的需求较为稳定,叠加未来流量资费的下降和业内生态的优化, PC 模组内置率有望得到一定的提升,带动公司 PC 模组出货量保持稳中有升的发展态势。中期来看,公司新兴业务市场空间广阔——车载模组布局进展顺利收购海外车载模组企业,深度布局车联网业务,打开未来发展空间。 公司通过发行股份/支付现金等方式收购锐凌无线,锐凌无线于 2022 年 11 月 14 日正式成为公司全资子公司,通过外延并购锐凌无线深度布局车载业务,有望完善公司车联网全球化战略布局, 与国内车联网业务形成良性互动: 一方面,锐凌无线在车载无线通信模组领域拥有成熟的技术和完善产品认证体系,拥有经验丰富并长期任职的研发团队,其车载无线通信模组安装量在全球位居前列,通过并购公司可以全面整合研发团队及相关技术经验,与自身车载业务形成技术协同;另一方面,锐凌无线与境外优质客户建立长期稳定的合作关系,拥有优质境外客户资源,而公司于 2018 年成立广通远驰布局车载业务,主要客户为境内客户,通过收购,有助于公司快速切入境外市场并整合优质资源,强化整体竞争力, 形成资源协同。我们认为, 完成收购后公司车载业务有望迎来发展黄金期。长期来看,公司成长曲线清晰——“笔电+pos”为基石,积极拓展“车载+泛 IOT”物联网下游长尾行业众多,碎片化特征明显,公司布局泛 IoT 等风来。 公司在泛 IoT 领域广泛布局,积极铺设下游应用领域,涉及多项业务,始终保持对下游市场发展变化的高度敏感,在爆品出现时有望第一时间抓住机遇。此外,公司保持高度的研发投入,积极进行 5G 模组的开发与试验,未来有望应用于更多下游领域如安防、网关等,卡位高质量赛道。整体来看,我们认为有三大核心看点勾勒出公司长期成长曲线: 1)笔电+POS 模组是公司最坚定的业务基石,笔电模组绑定大客户,流量稳定,未来需求稳中有升; 2)智能网联汽车市场规模庞大,公司收购锐凌无线,深度卡位车规级模组,将打开新成长曲线; 3) IoT 下游碎片化导致爆发点较多且难以把握,公司延伸布局泛 IoT,有望率先抓住物联网爆发性机遇。盈利预测与投资评级公司作为模组行业白马龙头, 以笔电+POS 为基础, 深度布局车载市场,同时在泛 IOT 行业广泛布局,未来发展空间大。 考虑并表因素, 我们预计公司 2022-2024 年归母净利润分别为4.96 亿元、 6.43 亿元、 8.25 亿元,对应 PE 为 29.15 倍、 22.50 倍、 17.53 倍,维持“买入”评级。风险因素物联网行业发展不及预期、物联网行业竞争加剧引发价格战、新冠疫情反复蔓延

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

中国平安 中国平安2024年Q1一季报点评:核心业务恢复增长,渠道质态改善推动NBV复苏 信达证券 2024-04-24(5页) 附下载

中国平安(601318)事件:中国平安发布2024年一季报,2024年一季度集团实现归母营运利润38...

533.11 KB共5页中文简体

8小时前018积分

-

中国中免 24年一季报点评:压力下营收利润表现优秀,重视口岸店及盈利改善弹性 信达证券 2024-04-24(5页) 附下载

中国中免(601888)事件:公司披露24年一季报,压力下营收利润表现优秀:24Q1实现营收188....

560.98 KB共5页中文简体

8小时前018积分

-

中国平安 中国平安2024年Q1一季报点评:核心业务恢复增长,渠道质态改善推动NBV复苏 信达证券 2024-04-24(5页) 附下载

中国平安(601318)事件:中国平安发布2024年一季报,2024年一季度集团实现归母营运利润38...

533.11 KB共5页中文简体

8小时前018积分

-

中国中免 24年一季报点评:压力下营收利润表现优秀,重视口岸店及盈利改善弹性 信达证券 2024-04-24(5页) 附下载

中国中免(601888)事件:公司披露24年一季报,压力下营收利润表现优秀:24Q1实现营收188....

560.98 KB共5页中文简体

8小时前018积分

-

长盛轴承 “以滑带滚”趋势渐成,看好公司新业务拓展 信达证券 2024-04-24(4页) 附下载

长盛轴承(300718)公司发布2023年报及2024一季报:2023实现收入11.05亿元,同比增...

433.9 KB共4页中文简体

8小时前018积分

-

长盛轴承 “以滑带滚”趋势渐成,看好公司新业务拓展 信达证券 2024-04-24(4页) 附下载

长盛轴承(300718)公司发布2023年报及2024一季报:2023实现收入11.05亿元,同比增...

433.9 KB共4页中文简体

8小时前018积分

-

亚星锚链 产品盈利表现突出,船舶海工高景气度拉动业绩增长 信达证券 2024-04-24(5页) 附下载

亚星锚链(601890)事件:2024年4月22日公司相继发布2023年年度报告及2024年一季报。...

546.94 KB共5页中文简体

8小时前018积分

-

亚星锚链 产品盈利表现突出,船舶海工高景气度拉动业绩增长 信达证券 2024-04-24(5页) 附下载

亚星锚链(601890)事件:2024年4月22日公司相继发布2023年年度报告及2024年一季报。...

546.94 KB共5页中文简体

8小时前018积分

-

行动教育 业绩超预期,销售费用率大幅下降 信达证券 2024-04-24(5页) 附下载

行动教育(605098)事件:公司发布一季报,24Q1公司实现收入1.4亿元、同增28.1%;实现归...

499.68 KB共5页中文简体

8小时前018积分

-

行动教育 业绩超预期,销售费用率大幅下降 信达证券 2024-04-24(5页) 附下载

行动教育(605098)事件:公司发布一季报,24Q1公司实现收入1.4亿元、同增28.1%;实现归...

499.68 KB共5页中文简体

8小时前018积分

-

拓普集团 拓普集团:23年业绩稳健增长,新产能&新业务稳步推进 信达证券 2024-04-24(5页) 附下载

拓普集团(601689)事件:公司发布2023年年报,公司2023年实现营收197.0亿元,同比+2...

501.68 KB共5页中文简体

8小时前018积分

-

拓普集团 拓普集团:23年业绩稳健增长,新产能&新业务稳步推进 信达证券 2024-04-24(5页) 附下载

拓普集团(601689)事件:公司发布2023年年报,公司2023年实现营收197.0亿元,同比+2...

501.68 KB共5页中文简体

8小时前018积分

-

水羊股份 23年&24Q1财报点评:高盈利品牌占比提升+费效管控助推高质量发展,期待高奢品牌继续优异增长 信达证券 2024-04-24(4页) 附下载

水羊股份(300740)事件:公司发布23年年报&24年一季报,公司23年实现营业收入44.93亿元...

549.11 KB共4页中文简体

8小时前018积分

-

万孚生物 盈利能力持续增强,多元化布局助力高质量增长 信达证券 2024-04-24(5页) 附下载

万孚生物(300482)事件:公司发布2023年年报及2024年一季报,2023年实现营业收入27....

340.77 KB共5页中文简体

8小时前018积分

-

水羊股份 23年&24Q1财报点评:高盈利品牌占比提升+费效管控助推高质量发展,期待高奢品牌继续优异增长 信达证券 2024-04-24(4页) 附下载

水羊股份(300740)事件:公司发布23年年报&24年一季报,公司23年实现营业收入44.93亿元...

549.11 KB共4页中文简体

8小时前018积分

-

万孚生物 盈利能力持续增强,多元化布局助力高质量增长 信达证券 2024-04-24(5页) 附下载

万孚生物(300482)事件:公司发布2023年年报及2024年一季报,2023年实现营业收入27....

340.77 KB共5页中文简体

8小时前018积分

-

锦波生物 24Q1业绩点评:归母净利润1.01亿元处于业绩预告区间上沿,归母净利率再创新高 信达证券 2024-04-24(5页) 附下载

锦波生物(832982)锦波生物发布24年一季报。24Q1实现营收2.26亿元/yoy+76.09%...

551.75 KB共5页中文简体

8小时前018积分

-

锦波生物 24Q1业绩点评:归母净利润1.01亿元处于业绩预告区间上沿,归母净利率再创新高 信达证券 2024-04-24(5页) 附下载

锦波生物(832982)锦波生物发布24年一季报。24Q1实现营收2.26亿元/yoy+76.09%...

551.75 KB共5页中文简体

8小时前018积分

-

家联科技 Q1营收快速修复,全球产能布局推进 信达证券 2024-04-24(5页) 附下载

家联科技(301193)事件:家联科技发布2023年报及2024年一季报,2023实现营业收入17....

482.65 KB共5页中文简体

8小时前018积分

-

家联科技 Q1营收快速修复,全球产能布局推进 信达证券 2024-04-24(5页) 附下载

家联科技(301193)事件:家联科技发布2023年报及2024年一季报,2023实现营业收入17....

482.65 KB共5页中文简体

8小时前018积分