神火股份煤铝共振,量价齐升,业绩迎来兑现期华福证券2023-03-24.pdf

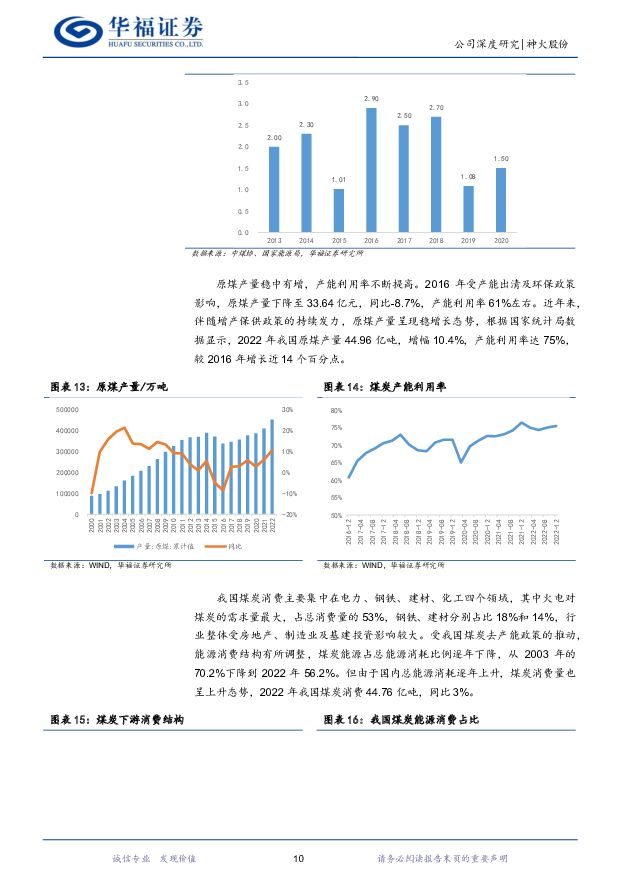

摘要:神火股份(000933)打造一体化低成本布局,竞争优势持续增强。公司重视产业布局和资源配备,在配套自备电厂和自备预焙阳极的基础上,已经形成了成熟的“煤-电-铝”一体化循环经济产业链。公司自涉铝业以来发展迅猛,目前已形成了新疆和云南两大区域布局,合计产能170万吨,其中新疆煤电80万吨,云南神火90万吨,得益于新疆煤电的一体化优势以及云南神火的低电力、低氧化铝成本优势,公司竞争优势持续增强。煤炭:受益于国家政策,煤炭产能稳定释放助力公司业绩。截至2022年6月,公司拥有6座在产矿山,控制的煤炭保有储量13.43亿吨,权益产能896万吨,依托优越的煤质,在产产能生产稳定。伴随着国家对落后产能的出清,煤炭行业迎来高景气,在高煤价的带动下,煤炭板块盈利能力强劲。电解铝:产能天花板与稳增长需求冲突,基本面长期向好。在国内供给侧改革确立的4500万吨产能天花板背景下,需求端传统领域在国内稳增长政策下或迎边际改善,新能源汽车、光伏等领域将带来新的增量需求。在供需矛盾的持续下,预计23-24年电解铝价格有望维持高位,行业吨铝利润具备较大改善弹性。铝箔:加速布局下游业务,切入电池铝箔快车道。目前公司已布局完成铝箔业务总产能8万吨,目前主要以生产食品铝箔、医药铝箔为主。为抓住电池铝箔发展机遇,神隆宝鼎二期6万吨新能源动力电池材料生产项目正在加速投建,预计2023年下半年投产,同时,公司最新公告称云南神火拟建设年产11万吨新能源电池铝箔项目,建成后公司铝箔产能合计将达到25万吨。盈利预测与投资建议:我们预计公司2022-2024年归母净利分别为74.20/78.52/93.91亿元,对应EPS为3.30/3.49/4.17元/股。采用分部估值法,根据可比公司平均分别给予公司煤炭板块和铝板块4.3倍和9.3倍PE,对应市值分别为107和495亿元,总市值602亿元,对应目标价格26.78元,首次覆盖,给予公司“买入”评级。风险提示:产能释放不及预期,下游需求不及预期,原材料和能源价格波动风险

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

煤炭行业月报:煤炭供给收缩,需求有待启动 华福证券 2024-04-23(16页) 附下载

投资要点:投资策略:1、原煤减产+进口放缓,供给表现收缩1)原煤:国产煤维持减量,进口煤增速放缓。3...

10.26 MB共16页中文简体

8小时前020积分

-

2024年3月快递行业数据点评:2024Q1行业件量371亿,头部快递件量增速超行业 华福证券 2024-04-23(11页) 附下载

事件:国家邮政局披露2024年3月行业经营数据,A股快递公司披露24年3月经营数据。商流:社零增速同...

1.34 MB共11页中文简体

8小时前220积分

-

神火股份 旺季铝板块有望量利齐升 国金证券 2024-04-23(4页) 附下载

神火股份(000933)事件4月22日,公司公布24年一季报,1Q24实现营收82.23亿元,环比-...

899.91 KB共4页中文简体

8小时前018积分

-

神火股份 公司2024一季报点评报告:煤价下行拖累业绩,看好煤铝增量 开源证券 2024-04-23(4页) 附下载

神火股份(000933)煤价下行拖累业绩,看好煤铝增量。维持“买入”评级公司发布2024年一季报,2...

832.99 KB共4页中文简体

8小时前018积分

-

通灵股份 计提减值拖累利润,新业务业绩弹性可期 华福证券 2024-04-23(3页) 附下载

通灵股份(301168)投资要点:事件:2024年4月19日,通灵股份发布2023年年报及2024年...

600.11 KB共3页中文简体

8小时前018积分

-

安利股份 PU合成革龙头企业,优质赛道不断切入 华福证券 2024-04-23(17页) 附下载

安利股份(300218)投资要点:公司是国内PU合成革生产龙头企业。公司主营生态功能性聚氨酯合成革和...

1.75 MB共17页中文简体

8小时前018积分

-

神火股份 国内煤电铝龙头,季节因素不改长期竞争力 国联证券 2024-04-23(3页) 附下载

神火股份(000933)事件:神火股份发布2024年一季报,公司实现营业总收入82.23亿元﹑同比减...

377.52 KB共3页中文简体

8小时前018积分

-

东鹏饮料 双轮驱动高增延续,区域扩张初显成效 华福证券 2024-04-23(3页) 附下载

东鹏饮料(605499)事件:东鹏饮料发布2024年第一季度报告,公司24Q1实现营收34.82亿元...

380.28 KB共3页中文简体

8小时前018积分

-

煤炭行业周报:焦炭开启提涨,关注钢厂复产节奏 华福证券 2024-04-22(17页) 附下载

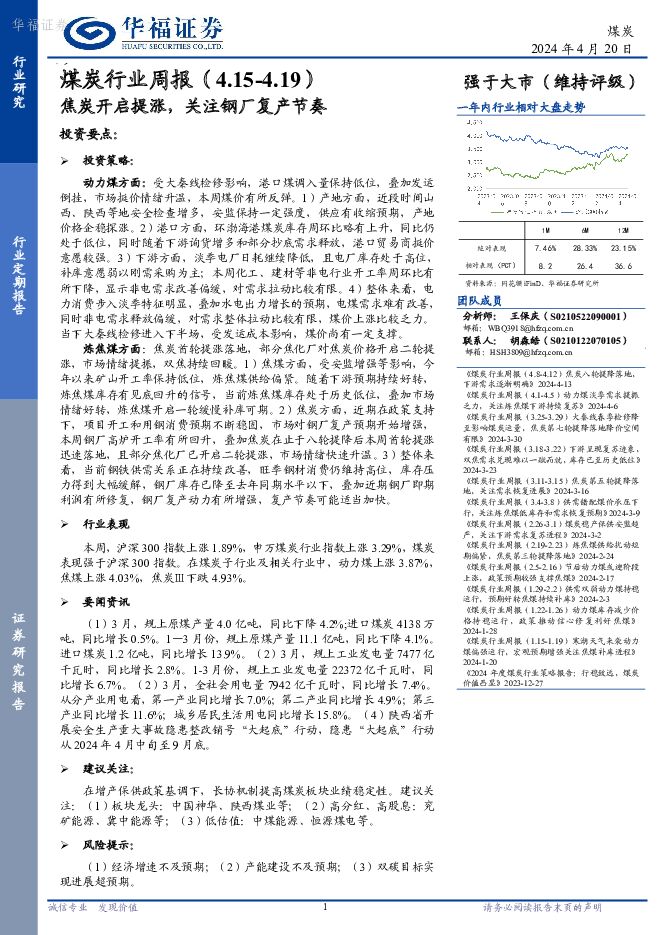

投资要点:投资策略:动力煤方面:受大秦线检修影响,港口煤调入量保持低位,叠加发运倒挂,市场挺价情绪升...

8.93 MB共17页中文简体

1天前420积分

-

钢铁行业周报:库存压力大幅缓解,消费从高位缓慢回落 华福证券 2024-04-22(18页) 附下载

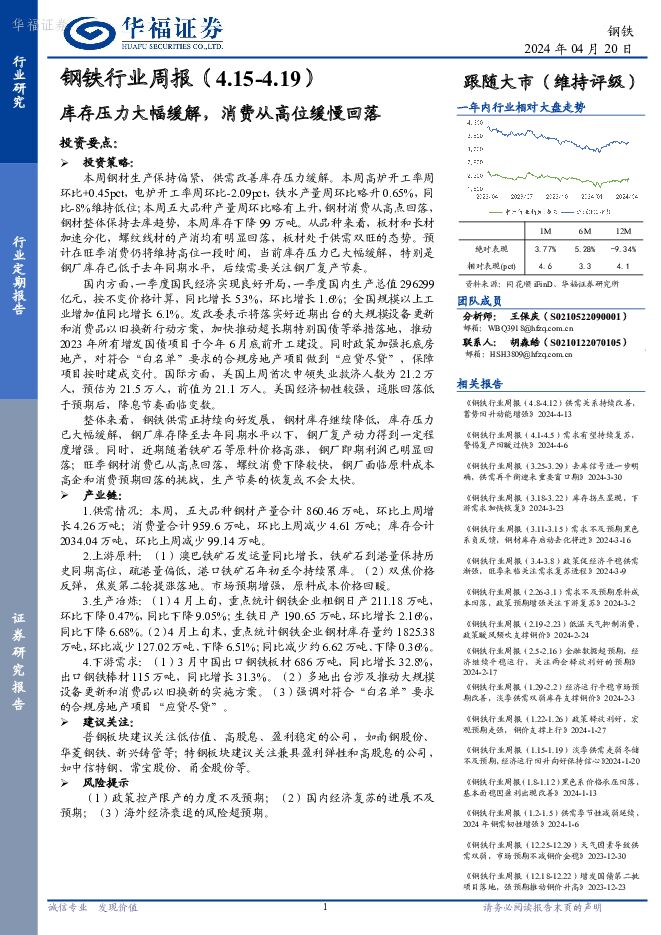

投资要点:投资策略:本周钢材生产保持偏紧,供需改善库存压力缓解。本周高炉开工率周环比+0.45pct...

6.9 MB共18页中文简体

1天前020积分

-

有色金属行业周报:地缘冲突升级,逆全球化带动有色商品价格,推荐金铜铝锡锑 华福证券 2024-04-22(16页) 附下载

投资要点:贵金属:地缘冲突升级,避险继续提振黄金价格。本周黄金价格高位震荡,盘中黄金最高588元/克...

2.32 MB共16页中文简体

1天前220积分

-

医药生物:中药近期为什么涨?后面怎么看? 华福证券 2024-04-22(15页) 附下载

投资要点:行情回顾:本周(4.15-4.19)中信医药生物板块指数下跌1.7%,跑输沪深300指数3...

1.58 MB共15页中文简体

1天前220积分

-

家用电器24W16周观点:社零点评,3月社零+3.1%,可选品类复苏趋势延续 华福证券 2024-04-22(14页) 附下载

投资要点:3月社零+3.1%,可选品类复苏趋势延续,家电、服饰表现靓丽3月社会零售额实现3.9万亿元...

3.38 MB共14页中文简体

1天前220积分

-

交通运输行业周报:干散运价强势回弹,成品油轮止跌回升 华福证券 2024-04-22(14页) 附下载

投资要点:航运板块:本周原油轮小船运价回落,成品油止跌回升,干散全线上扬,外贸集运复苏平稳,内贸集运...

1.92 MB共14页中文简体

1天前220积分

-

电子行业周报:联想发布AI PC,AI普惠再下一城 华福证券 2024-04-22(16页) 附下载

投资要点:4月18日,以“AI for All,让世界充满AI”为主题的联想创新科技大会(2024L...

1.92 MB共16页中文简体

1天前120积分

-

房地产行业周报:首批“白名单”项目获批金额超5200亿元 华福证券 2024-04-22(12页) 附下载

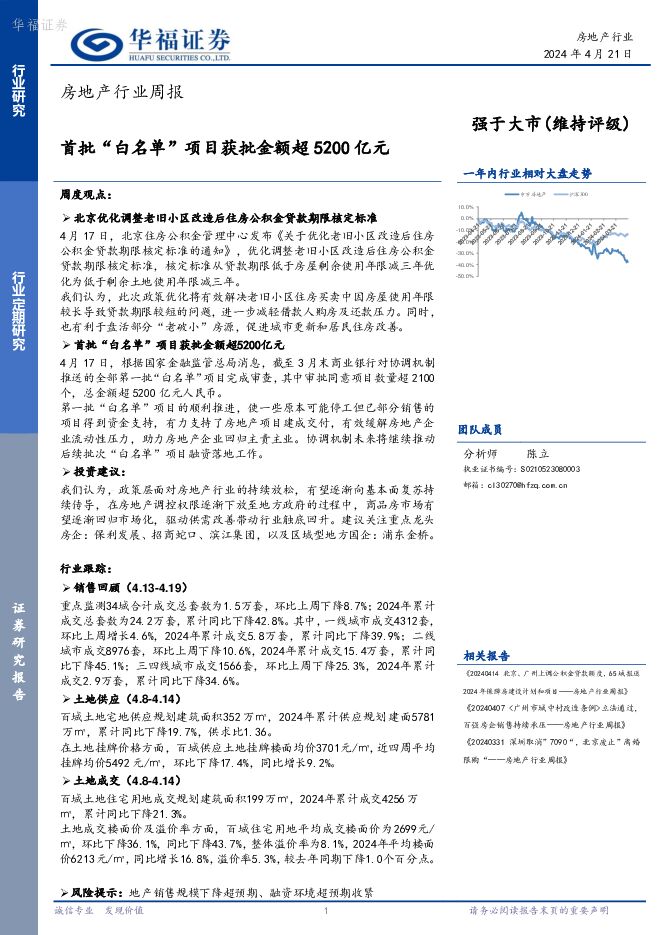

周度观点:北京优化调整老旧小区改造后住房公积金贷款期限核定标准4月17日,北京住房公积金管理中心发布...

1.27 MB共12页中文简体

1天前220积分

-

电力设备及新能源行业周报:产业周跟踪,3月光伏出口持续回暖,继续聚焦低空经济政策端发力 华福证券 2024-04-22(17页) 附下载

投资要点:新能源汽车和锂电板块核心观点:上海以旧换新补贴落地,聚焦北京车展新车型井喷。1)上海以旧换...

1.28 MB共17页中文简体

1天前220积分

-

非银金融行业周报:降费“靴子”落地,资本市场持续深化下板块β属性凸显 华福证券 2024-04-22(8页) 附下载

本周观点:本周佣金改革制度正式稿出台,与征求意见稿一致,并未进一步趋严,预计公募基金净佣金下降对券商...

913.48 KB共8页中文简体

1天前220积分

-

中孚实业 电解铝外销量翻倍,中孚铝业完成并表 国信证券 2024-04-22(7页) 附下载

中孚实业(600595)核心观点公司2023年业绩同比+10.4%,完成《重整计划》业绩承诺。公司2...

610.75 KB共7页中文简体

1天前418积分

-

振江股份 业绩增速亮眼,24年仍有望高增 华福证券 2024-04-22(3页) 附下载

振江股份(603507)投资要点:事件:2024年4月20日,公司发布23年年报,业绩增速亮眼,略超...

550.11 KB共3页中文简体

1天前218积分