东山精密公司深度报告:消费电子基本盘稳固,汽车布局有望再造东山信达证券2023-03-23.pdf

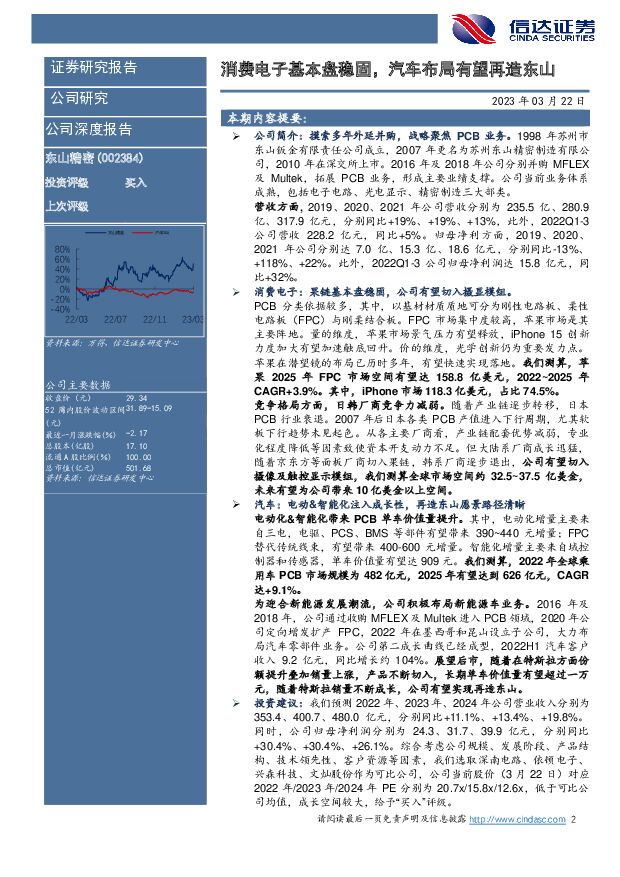

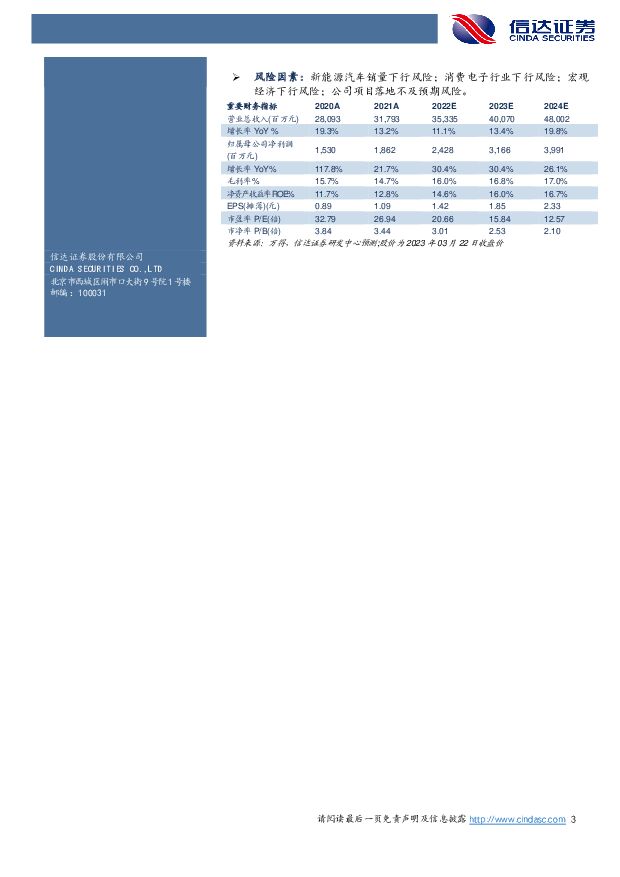

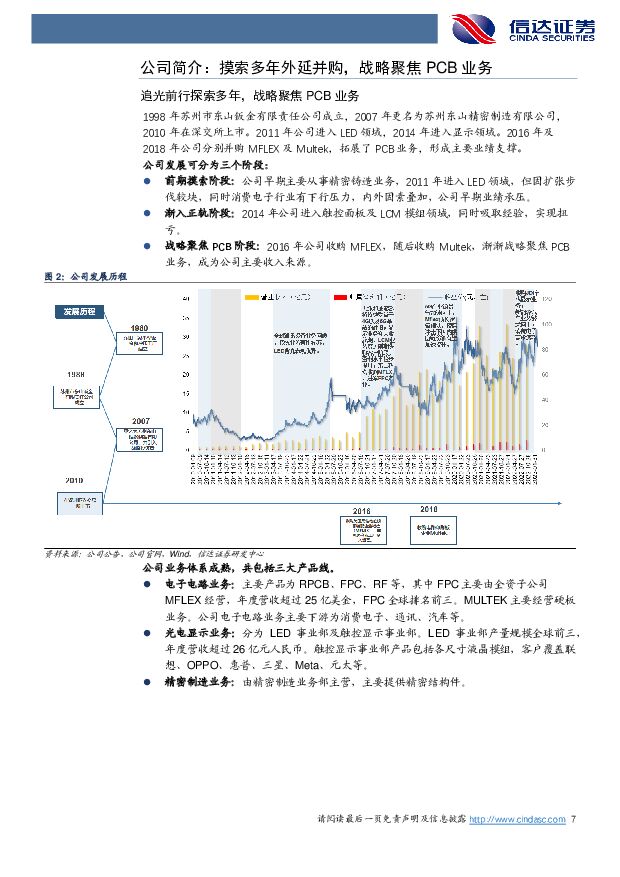

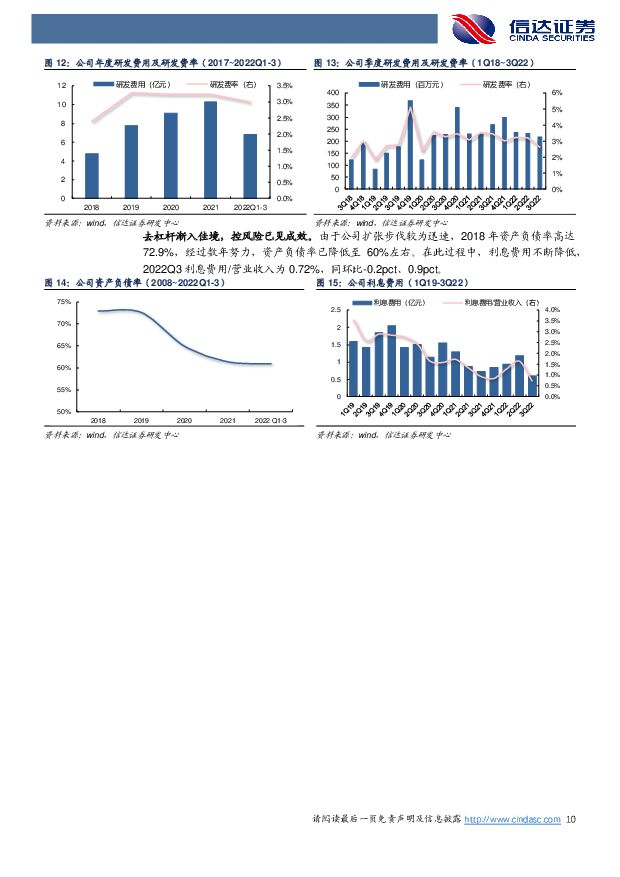

摘要:东山精密(002384)本期内容提要:公司简介:摸索多年外延并购,战略聚焦PCB业务。1998年苏州市东山钣金有限责任公司成立,2007年更名为苏州东山精密制造有限公司,2010年在深交所上市。2016年及2018年公司分别并购MFLEX及Multek,拓展PCB业务,形成主要业绩支撑。公司当前业务体系成熟,包括电子电路、光电显示、精密制造三大部类。营收方面,2019、2020、2021年公司营收分别为235.5亿、280.9亿、317.9亿元,分别同比+19%、+19%、+13%,此外,2022Q1-3公司营收228.2亿元,同比+5%。归母净利方面,2019、2020、2021年公司分别达7.0亿、15.3亿、18.6亿元,分别同比-13%、+118%、+22%。此外,2022Q1-3公司归母净利润达15.8亿元,同比+32%。消费电子:果链基本盘稳固,公司有望切入摄显模组。PCB分类依据较多,其中,以基材材质质地可分为刚性电路板、柔性电路板(FPC)与刚柔结合板。FPC市场集中度较高,苹果市场是其主要阵地。量的维度,苹果市场景气压力有望释放,iPhone15创新力度加大有望加速触底回升。价的维度,光学创新仍为重要发力点。苹果在潜望镜的布局已历时多年,有望快速实现落地。我们测算,苹果2025年FPC市场空间有望达158.8亿美元,2022~2025年CAGR+3.9%。其中,iPhone市场118.3亿美元,占比74.5%。竞争格局方面,日韩厂商竞争力减弱。随着产业链逐步转移,日本PCB行业衰退。2007年后日本各类PCB产值进入下行周期,尤其软板下行趋势未见起色。从各主要厂商看,产业链配套优势减弱,专业化程度降低等因素致使资本开支动力不足。但大陆系厂商成长迅猛,随着京东方等面板厂商切入果链,韩系厂商逐步退出,公司有望切入摄像及触控显示模组,我们测算全球市场空间约32.5~37.5亿美金,未来有望为公司带来10亿美金以上空间。汽车:电动&智能化注入成长性,再造东山愿景路径清晰电动化&智能化带来PCB单车价值量提升。其中,电动化增量主要来自三电,电驱、PCS、BMS等部件有望带来390~440元增量;FPC替代传统线束,有望带来400-600元增量。智能化增量主要来自域控制器和传感器,单车价值量有望达909元。我们测算,2022年全球乘用车PCB市场规模为482亿元,2025年有望达到626亿元,CAGR达+9.1%。为迎合新能源发展潮流,公司积极布局新能源车业务。2016年及2018年,公司通过收购MFLEX及Multek进入PCB领域,2020年公司定向增发扩产FPC,2022年在墨西哥和昆山设立子公司,大力布局汽车零部件业务。公司第二成长曲线已经成型,2022H1汽车客户收入9.2亿元,同比增长约104%。展望后市,随着在特斯拉方面份额提升叠加销量上涨,产品不断切入,长期单车价值量有望超过一万元,随着特斯拉销量不断成长,公司有望实现再造东山。投资建议:我们预测2022年、2023年、2024年公司营业收入分别为353.4、400.7、480.0亿元,分别同比+11.1%、+13.4%、+19.8%。同时,公司归母净利润分别为24.3、31.7、39.9亿元,分别同比+30.4%、+30.4%、+26.1%。综合考虑公司规模、发展阶段、产品结构、技术领先性、客户资源等因素,我们选取深南电路、依顿电子、兴森科技、文灿股份作为可比公司,公司当前股价(3月22日)对应2022年/2023年/2024年PE分别为20.7x/15.8x/12.6x,低于可比公司均值,成长空间较大,给予“买入”评级。风险因素:新能源汽车销量下行风险;消费电子行业下行风险;宏观经济下行风险;公司项目落地不及预期风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

女性消费力洞察报告2024 JLL 2024-04-18(56页) 附下载

2023年,《女性消费力洞察报告—她经济,WOMEN的消费》在第三届中国国际消费品博览会(下称“消博...

8.08 MB共56页中文简体

1天前020积分

-

【中泰汽车】低空经济专题报告:值得重视的新质生产力代表—元年或至 中泰证券 2024-04-18(32页) 附下载

核心观点为什么低空经济本轮值得重视?1)政策支撑—顶层设计,自上而下:低空经济是战略新兴产业和新质生...

7.76 MB共32页中文简体

1天前020积分

-

【中泰汽车·整车行业格局系列深度研究(2)】北京车展前瞻:基于优质细分车格筛选方法论筛选重点车型 中泰证券 2024-04-18(57页) 附下载

北京车展:市场关注度高,但缺少定量判断各家新车布局的研究方法论目前市场对于北京车展保持高关注度但缺少...

3.41 MB共57页中文简体

1天前020积分

-

消费电子行业研究周报:各大厂商加快芯片开发,持续看好算力投资 天风证券 2024-04-18(27页) 附下载

AI:谷歌2024年度云会议:谷歌在其云端AI基础设施中引入了基于Arm的Axion CPU,推出了...

2.09 MB共27页中文简体

1天前220积分

-

汽车行业:汽车以旧换新开启三年新周期 太平洋 2024-04-18(24页) 附下载

复盘历史此前以旧换新和三轮乘用车购置税优惠政策:以旧换新政策。2009年,财政部、商务部等10部门联...

1.58 MB共24页中文简体

1天前020积分

-

2月风光消纳率双双跌破95%,月度及现货电价环比持续下跌—电力行业1-2月月报 信达证券 2024-04-18(27页) 附下载

本期内容提要:月度专题点评:风光消纳率跌破95%意味着什么?1)95%消纳率要求的来源与落实情况:2...

2.23 MB共27页中文简体

1天前020积分

-

汽车行业周报:政策呵护,看好汽车板块投资机会 甬兴证券 2024-04-18(14页) 附下载

行情回顾过去一周(2024/04/08~2024/04/12),申万汽车行业下跌0.76%,表现强于...

1.17 MB共14页中文简体

1天前220积分

-

汽车行业周报:重磅新车发布:理想L6,问界新M5 太平洋 2024-04-18(14页) 附下载

报告摘要北京车展临近,重磅新车发布:理想L6,问界新M5。近日,华为春季发布会二次发布智界S7,同时...

1.06 MB共14页中文简体

1天前220积分

-

社服与消费视角点评3月国内宏观数据:一季度平稳增长,三月社零表现低于预期 中银证券 2024-04-18(7页) 附下载

国家统计局等部门公布了部分24年3月及一季度国内宏观数据。其中,3月社零总额3.9万亿元,yoy+3...

857.14 KB共7页中文简体

1天前220积分

-

汽车:两车企订单热度回落,车展在即有望迎来拐点 天风证券 2024-04-18(11页) 附下载

摘要天风数据团队访问32位汽车从业人员,在4月单周问卷调查中,基于样本数量、代表性的考虑共收集43份...

821.05 KB共11页中文简体

1天前220积分

-

产业演进视角看“消费降级”:买方时代,零售、品牌结构重塑 中泰证券 2024-04-18(23页) 附下载

投资要点核心观点:市场热议的“消费降级”有经济周期的影响,但更重要的原因是商品、零售商走向过剩,消费...

1.07 MB共23页中文简体

1天前020积分

-

教育行业专题K12教培:星辰大海,柳暗花明 信达证券 2024-04-18(14页) 附下载

本期内容提要:目前,我国K12大致可分为学历教育以及非学历教育两大类。其中,1)学历教育为小学、初中...

849.55 KB共14页中文简体

1天前120积分

-

2024年3月社零数据点评:三月社零同比增长3.1%,消费复苏平稳推进 国信证券 2024-04-18(6页) 附下载

事件统计局公布3月社零数据,1-3月社零总额12.03万亿元,同比+4.7%;单3月社零总额3.90...

364.95 KB共6页中文简体

1天前020积分

-

宁德时代 技术领先,打造面向消费者的电池品牌 财信证券 2024-04-18(22页) 附下载

宁德时代(300750)投资要点:全球电池龙头,财务表现亮眼:公司是全球电池龙头,2023年以36....

2.96 MB共22页中文简体

1天前218积分

-

玉龙股份 聚焦黄金+新能源矿业,走向价值重估之路 信达证券 2024-04-18(5页) 附下载

玉龙股份(601028)事件:公司发布2023年年报与2024年一季报,2023年营收24.24亿元...

559.06 KB共5页中文简体

1天前218积分

-

长安汽车 新能源转型提速 平安证券 2024-04-18(4页) 附下载

长安汽车(000625)事项:公司披露2023年业绩报告,2023年公司实现营业收入1513.0亿元...

773.78 KB共4页中文简体

1天前218积分

-

兴瑞科技 汽车电子业务助推业绩成长,新能源汽零基地投产在即 国投证券 2024-04-18(5页) 附下载

兴瑞科技(002937)事件:公司发布2023年年度报告,全年实现营收20.06亿元,同比增长13....

960.27 KB共5页中文简体

1天前218积分

-

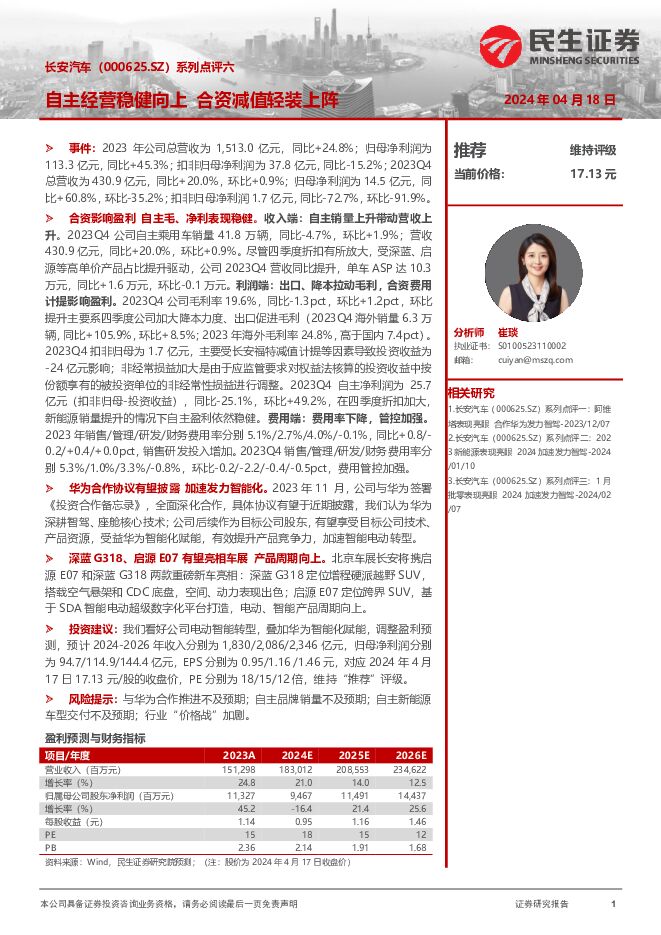

长安汽车 系列点评六:自主经营稳健向上 合资减值轻装上阵 民生证券 2024-04-18(4页) 附下载

长安汽车(000625)事件:2023年公司总营收为1,513.0亿元,同比+24.8%;归母净利润...

712.23 KB共4页中文简体

1天前418积分

-

兴瑞科技 2023年报点评:汽车电子业务超预期高增,看好汽车电装业务长期成长 东吴证券 2024-04-18(3页) 附下载

兴瑞科技(002937)事件:公司发布2023年报整体业绩符合市场预期,汽车电子业务实现高增:202...

524.78 KB共3页中文简体

1天前218积分

-

长安汽车 2023年报点评:Q4业绩符合预期,自主盈利稳健,智电加速转型 东吴证券 2024-04-18(3页) 附下载

长安汽车(000625)投资要点公告要点:公司披露2023年年度报告,2023年全年实现营收1512...

475.91 KB共3页中文简体

1天前218积分