海泰新光硬镜整机三轮驱动,高壁垒光学技术延伸空间广远国金证券2023-03-23.pdf

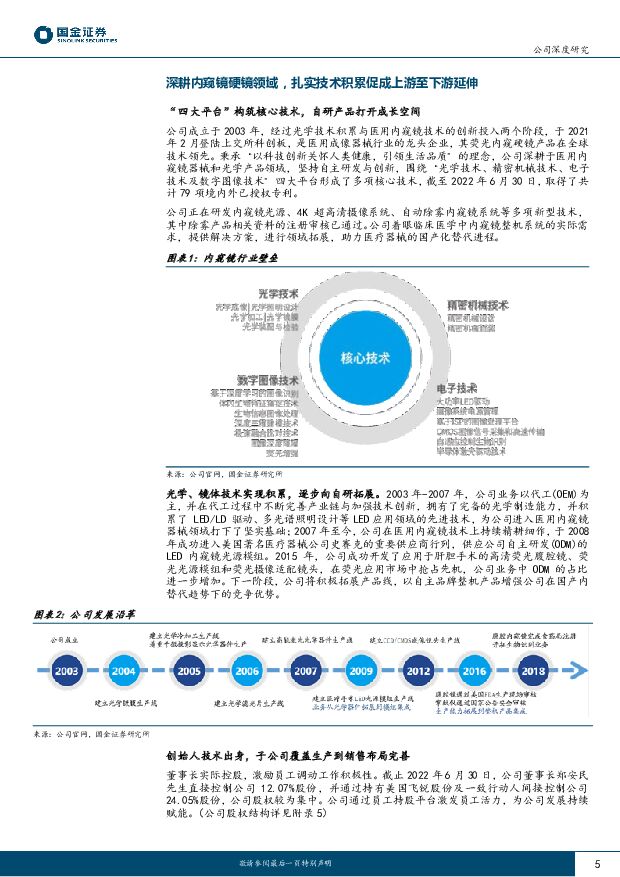

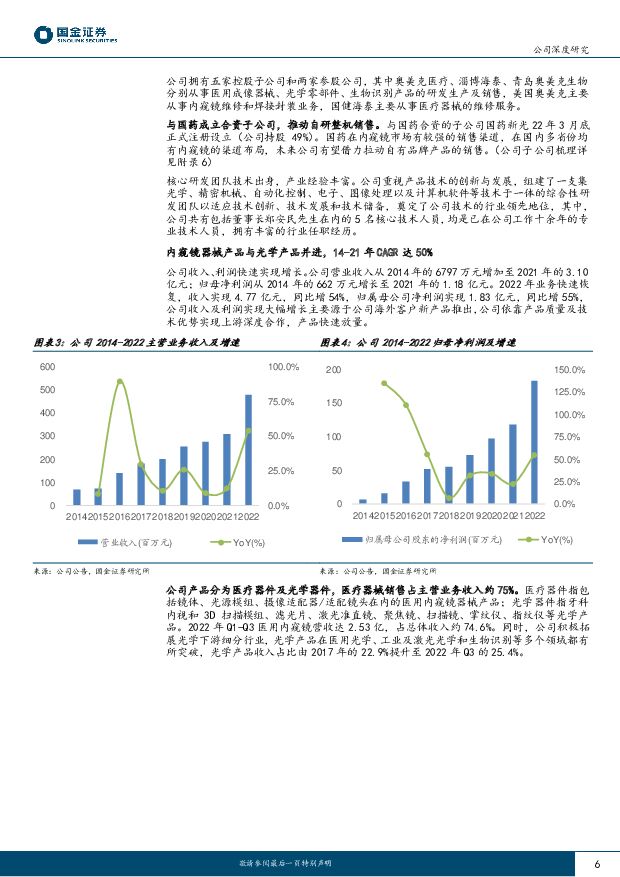

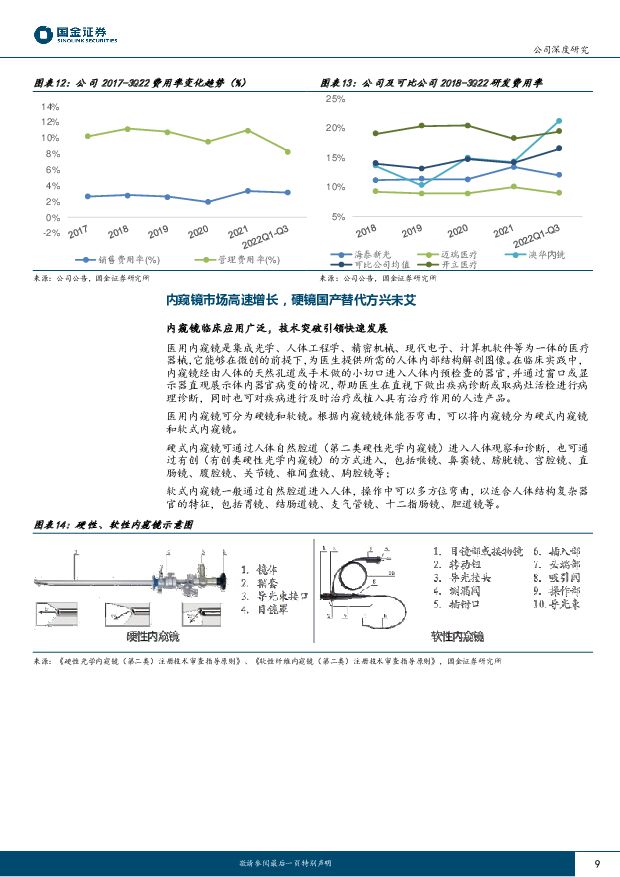

摘要:海泰新光(688677)投资逻辑美国客户设备放量带来零部件需求,驱动业绩增长稳健。 公司深耕于医用内窥镜器械和光学产品领域,内镜上游组件如镜体、光源等销售带动公司快速成长。 公司凭借扎实的技术与海外客户形成较强粘性,上游组件伴随客户推出新品放量, 根据 2022 年业绩快报, 22 年收入同比增 54%, 利润同比增 55%, 未来预计会持续有新品推广及产品迭代机会带动上游组件稳定增长。硬镜市场国内预计百亿空间, 公司延伸至下游内窥镜整机市场,三轮驱动销售有望把握国产化浪潮。 根据弗若斯特沙利文,中国硬镜市场预计到 24 年超过 100 亿元, 年均复合增长率为 11%。 由于硬镜研发技术壁垒高,且在中国起步较晚, 参与主体以进口厂家为主, CR3 超 70%。近年来国内政策频出推动国产替代, 带来国内整机放量契机, 公司通过与史赛克中国合作、 成立国药新光子公司以及自研整机三种方式共同推广, 有望把握市场机会放量。光学技术筑底,未来拓展方向增长空间。 公司凭借扎实的光学技术, 进行下游的多领域拓展,涉及生物识别、工业激光及医用光学等领域, 生物识别中掌静脉模组产品与轨道交通、金融支付与汽车行业的相关公司进行技术和商务对接, 随着应用场景的不断拓宽, 有望持续打开成长空间。盈利预测、估值和评级我们看好公司上游内镜组件持续放量,整机在国产化趋势下的放量 ,下游市场不断开拓。 预计公司 2022-2024 年归母净利润1.83/2.52/3.65 亿元,同比增长 55%/38%/45%,对应 EPS 分别为2.10/2.89/4.20 元。采用相对估值法进行估值, 给予公司 2023 年 50 倍 PE , 12 个月内目标市值 126 亿元,目标价 145 元/股。首次覆盖给予“买入”评级。风险提示对美国客户销售存在较高依赖风险; 自主品牌整机市场拓展不及预期风险; 技术创新风险; 行业竞争加剧风险; 人民币汇率波动风险等

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

主要消费产业行业研究周报:社零稳健增长,杠杆维持高位 国金证券 2024-04-22(18页) 附下载

投资建议社零稳健增长,储蓄率略回落。2024年3月社零同比增长3.1%,一季度累计同比增长4.7%;...

1.87 MB共18页中文简体

1天前020积分

-

农林牧渔行业研究:产能持续去化,重视猪周期投资机会 国金证券 2024-04-22(14页) 附下载

行情回顾:本周(2024.4.13-2024.4.19)农林牧渔(申万)指数收于2592.53点(-...

1.75 MB共14页中文简体

1天前220积分

-

基础化工行业研究:化工关注度明显提升,建议重点关注轮胎和涨价品种 国金证券 2024-04-22(23页) 附下载

本周申万化工指数下跌0.89%,跑输沪深300指数1%。标的方面,轮胎和涨价标的表现强势,微盘股标的...

2.86 MB共23页中文简体

1天前020积分

-

汽车及汽车零部件行业研究:4月电车渗透率突破50%,宁德时代24Q1业绩超预期 国金证券 2024-04-22(11页) 附下载

本周行业主要变化:1)4月19日,氢氧化锂报价9.95万元/吨,与上周持平;碳酸锂报价11.23万元...

1.47 MB共11页中文简体

1天前020积分

-

房地产行业研究:基本面静待企稳,政策持续加码中 国金证券 2024-04-22(19页) 附下载

行业点评本周A股地产、港股地产、物业板块均下跌。本周(4.13-4.19)申万A股房地产板块涨跌幅为...

2.3 MB共19页中文简体

1天前220积分

-

计算机行业研究:国家网络空间部队成立,重视网络安全板块投资机会! 国金证券 2024-04-22(4页) 附下载

事件简评2024年4月19日,中国人民解放军信息支援部队成立大会在北京举行,网络空间部队和信息支援部...

652.23 KB共4页中文简体

1天前220积分

-

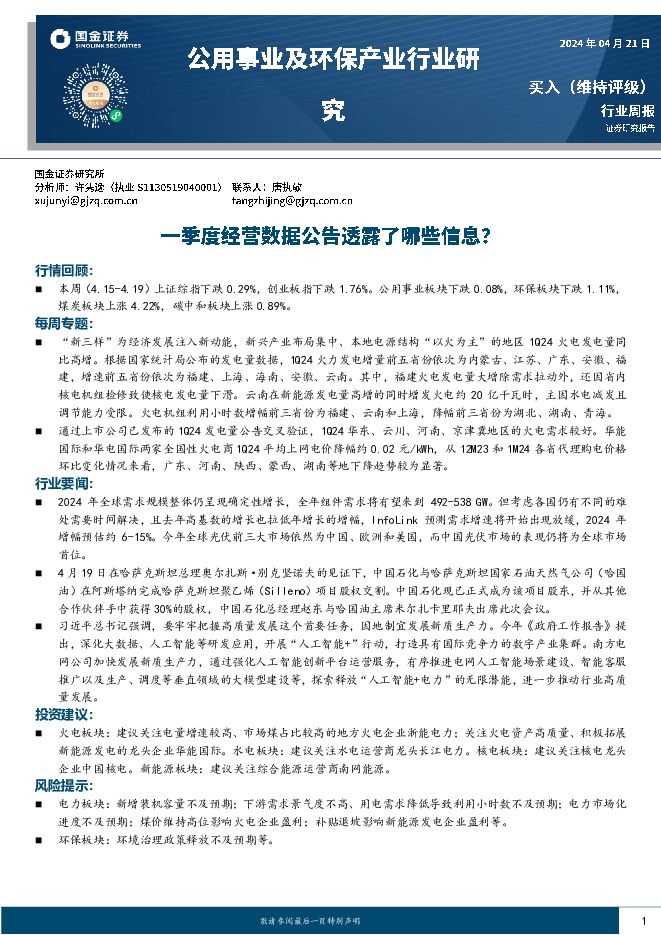

公用事业及环保产业行业研究周报:一季度经营数据公告透露了哪些信息? 国金证券 2024-04-22(18页) 附下载

行情回顾:本周(4.15-4.19)上证综指下跌0.29%,创业板指下跌1.76%。公用事业板块下跌...

1.45 MB共18页中文简体

1天前220积分

-

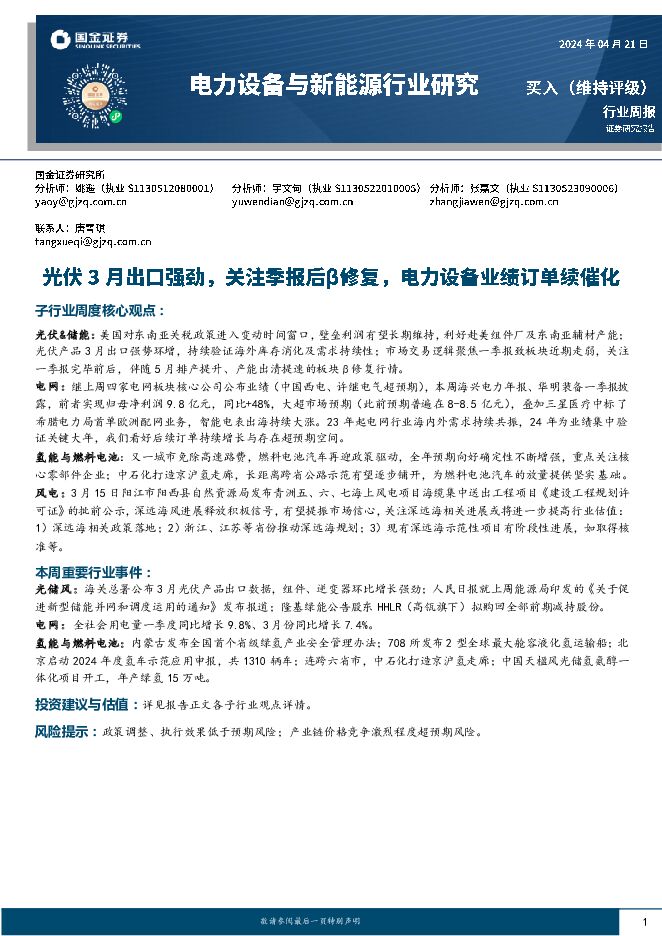

电力设备与新能源行业研究周报:光伏3月出口强劲,关注季报后β修复,电力设备业绩订单续催化 国金证券 2024-04-22(9页) 附下载

光伏&储能:美国对东南亚关税政策进入变动时间窗口,壁垒利润有望长期维持,利好赴美组件厂及东南亚辅材产...

1.16 MB共9页中文简体

1天前220积分

-

赛轮轮胎 行稳致远,寻求创新突破的轮胎龙头 国金证券 2024-04-22(27页) 附下载

赛轮轮胎(601058)投资逻辑:稳定性:依托全面的产品规划和前瞻的海外布局打造竞争优势。公司在成立...

3.42 MB共27页中文简体

1天前218积分

-

振华风光 业绩高增长,持续高研发拓展新产品 国金证券 2024-04-22(11页) 附下载

振华风光(688439)事件2024年4月19日,公司发布23年年报,实现营收13.0亿(同比+66...

1.5 MB共11页中文简体

1天前218积分

-

中际旭创 行业景气度向上,公司处于高增长轨道 国金证券 2024-04-22(4页) 附下载

中际旭创(300308)业绩简评2024年4月21日,公司发布2023年年报及2024年一季报:1)...

985.92 KB共4页中文简体

1天前218积分

-

扬杰科技 4Q23营业收入同比改善,需求逐步复苏有望迎来业绩拐点 国金证券 2024-04-22(4页) 附下载

扬杰科技(300373)2024年4月21日公司披露2023年年度报告,2023年实现营收54.10...

1.06 MB共4页中文简体

1天前218积分

-

固德威 渠道、技术积累深厚,静待春风来 国金证券 2024-04-22(24页) 附下载

固德威(688390)公司简介:公司为全球户储逆变器龙头,2023年国内企业中30KW以下储能逆变器...

3.43 MB共24页中文简体

1天前018积分

-

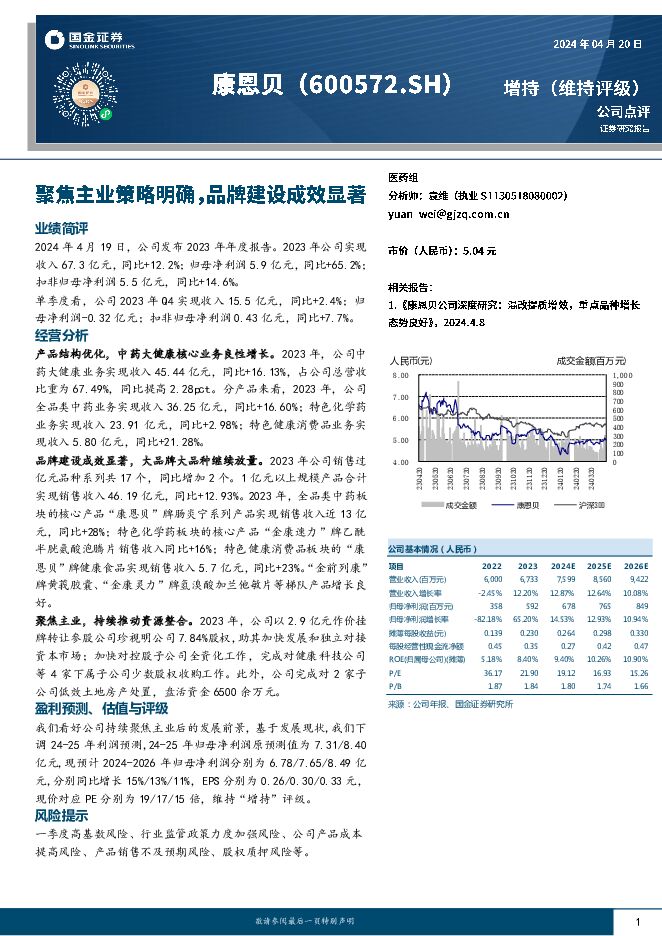

康恩贝 聚焦主业策略明确,品牌建设成效显著 国金证券 2024-04-22(4页) 附下载

康恩贝(600572)2024年4月19日,公司发布2023年年度报告。2023年公司实现收入67....

885.78 KB共4页中文简体

1天前218积分

-

金晶科技 光伏业务量利齐增,TCO打造增长新引擎 国金证券 2024-04-22(4页) 附下载

金晶科技(600586)业绩简评2024年4月19日,公司披露年报,2023年实现营收79.70亿元...

885.26 KB共4页中文简体

1天前218积分

-

海晨股份 布局自动化业务,深圳项目23年底扭亏 国金证券 2024-04-22(4页) 附下载

海晨股份(300873)业绩简评2024年4月21日,海晨股份发布2023年报。2023年公司实现营...

970.66 KB共4页中文简体

1天前218积分

-

博硕科技 23年营收高速增长,业务积极扩张 国金证券 2024-04-22(4页) 附下载

博硕科技(300951)业绩简评公司于2024年4月21日公司披露2023年报和2024年一季报,2...

1015.37 KB共4页中文简体

1天前218积分

-

贝斯特 业绩符合预期,行星滚柱丝杠已出样 国金证券 2024-04-22(4页) 附下载

贝斯特(300580)2024年4月28日,公司披露2023年年报及2024年一季报:1)2023年...

897.29 KB共4页中文简体

1天前218积分

-

海外周度观察:如果欧央行提前降息? 国金证券 2024-04-22(17页) 附下载

历史上,美、欧货币政策周期大致同步,但美联储往往领先转向。今年,美欧经济、通胀、地产均分化,若欧央行...

3.32 MB共17页中文简体

1天前215积分

-

有色金属行业大宗及贵金属周报:再通胀交易+矿端扰动加剧推动铜价大涨 国金证券 2024-04-21(14页) 附下载

本周(4.15~4.19)内A股上涨,沪深300指数收涨1.89%,有色金属跑输大盘,收跌2.31%...

2.42 MB共14页中文简体

2天前220积分