昆药集团集采和疫情影响业绩短期承压,看好未来业务发展信达证券2023-03-23.pdf

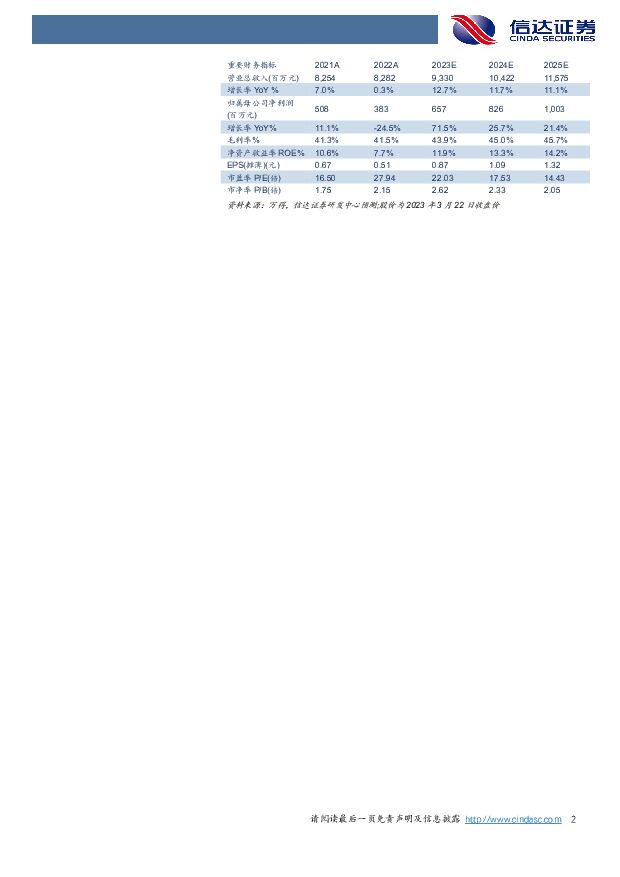

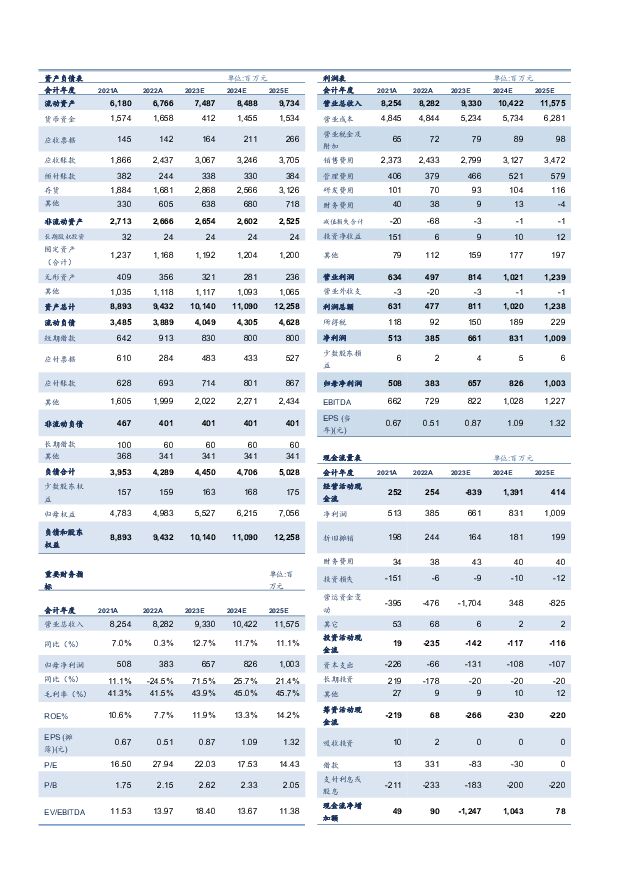

摘要:昆药集团(600422)事件:3月22日,昆药集团发布2022年年度报告,2022年,公司实现营业总收入82.82亿元,同比增长0.35%;实现归母净利润3.83亿元,同比下降24.52%;实现营业利润4.97亿元,同比下降21.59%。点评:收入受集采和疫情影响持平,血塞通注射制剂医保后缀解除适应症限制增长具备前景。22Q4公司实现营业收入20.89亿元(-6.15%),归母净利润0.11亿元(-85.77%),单季度毛利率为37.51%,环比有所下滑,公允价值变动净收益为-0.27亿元,资产减值损失为-0.31亿元,四季度非经常性损益对归母净利润影响较大。据公司2021-2022年报,子公司贝克诺顿2022年实现营收4.99亿元(-16%)、净利润0.53亿元(+31.24%),我们推测或因疫情影响以及部分产品进入集采,导致收入下滑,但利润率向好;公司血塞通口服剂产品因未参与部分省际联盟集采,导致血塞通系列口服产品收入同比下滑15.60%,而注射用血塞通(冻干)剂型收入同比增长72.64%,随着新版医保目录中血塞通注射剂型解除了临床适应症的使用限制,我们认为公司血塞通注射制剂在院内放量具备潜力。昆中药、大健康及海外板块营收较好,收购后昆中药净利率有望提升。2022年昆中药实现营收13.19亿元(+8.80%)、净利润1.42亿元(+57.50%),其中参苓健脾胃颗粒、舒肝颗粒、香砂平胃颗粒分别同比增长22.66%、20.90%、29.22%,我们看好昆药被三九收购后零售端的协同效应,利润率有望提升。公司大健康业务2022年销售规模突破2亿元(+104%),系公司聚焦渠道拓展、单品打造、研发提速多频共振,随着三七系列新品上市,我们看好该业务贡献增量。公司海外业务2022年实现强劲增长,实现营收5.62亿元(+169.31%)。研发创新多管齐下,打造新引擎注入新活力。据年报经营计划部分,2023年公司将聚焦三七产业链,加快实现资源整合,深耕精品国药,推动大品种、打造强品牌。同时公司将立足自身研发特色,围绕“健康老龄化”需求,丰富产品管线,推进研发布局,创新驱动、多管齐下,促进新产品、新业务和新产业的快速成长,实现夯实研发创新基础与跨越式发展的同步。盈利预测与评级:我们预计昆药集团2023-2025年营收分别为93.30/104.22/115.75亿元,归母净利润为6.57/8.26/10.03亿元,维持“增持”评级。风险因素:行业政策变化风险、产品质量风险、研发创新风险、原材料价格波动风险、环保及安全经营风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

中国平安 中国平安2024年Q1一季报点评:核心业务恢复增长,渠道质态改善推动NBV复苏 信达证券 2024-04-24(5页) 附下载

中国平安(601318)事件:中国平安发布2024年一季报,2024年一季度集团实现归母营运利润38...

533.11 KB共5页中文简体

7小时前018积分

-

中国中免 24年一季报点评:压力下营收利润表现优秀,重视口岸店及盈利改善弹性 信达证券 2024-04-24(5页) 附下载

中国中免(601888)事件:公司披露24年一季报,压力下营收利润表现优秀:24Q1实现营收188....

560.98 KB共5页中文简体

7小时前018积分

-

中国平安 中国平安2024年Q1一季报点评:核心业务恢复增长,渠道质态改善推动NBV复苏 信达证券 2024-04-24(5页) 附下载

中国平安(601318)事件:中国平安发布2024年一季报,2024年一季度集团实现归母营运利润38...

533.11 KB共5页中文简体

7小时前018积分

-

中国中免 24年一季报点评:压力下营收利润表现优秀,重视口岸店及盈利改善弹性 信达证券 2024-04-24(5页) 附下载

中国中免(601888)事件:公司披露24年一季报,压力下营收利润表现优秀:24Q1实现营收188....

560.98 KB共5页中文简体

7小时前018积分

-

长盛轴承 “以滑带滚”趋势渐成,看好公司新业务拓展 信达证券 2024-04-24(4页) 附下载

长盛轴承(300718)公司发布2023年报及2024一季报:2023实现收入11.05亿元,同比增...

433.9 KB共4页中文简体

7小时前018积分

-

长盛轴承 “以滑带滚”趋势渐成,看好公司新业务拓展 信达证券 2024-04-24(4页) 附下载

长盛轴承(300718)公司发布2023年报及2024一季报:2023实现收入11.05亿元,同比增...

433.9 KB共4页中文简体

7小时前018积分

-

亚星锚链 产品盈利表现突出,船舶海工高景气度拉动业绩增长 信达证券 2024-04-24(5页) 附下载

亚星锚链(601890)事件:2024年4月22日公司相继发布2023年年度报告及2024年一季报。...

546.94 KB共5页中文简体

7小时前018积分

-

亚星锚链 产品盈利表现突出,船舶海工高景气度拉动业绩增长 信达证券 2024-04-24(5页) 附下载

亚星锚链(601890)事件:2024年4月22日公司相继发布2023年年度报告及2024年一季报。...

546.94 KB共5页中文简体

7小时前018积分

-

行动教育 业绩超预期,销售费用率大幅下降 信达证券 2024-04-24(5页) 附下载

行动教育(605098)事件:公司发布一季报,24Q1公司实现收入1.4亿元、同增28.1%;实现归...

499.68 KB共5页中文简体

7小时前018积分

-

行动教育 业绩超预期,销售费用率大幅下降 信达证券 2024-04-24(5页) 附下载

行动教育(605098)事件:公司发布一季报,24Q1公司实现收入1.4亿元、同增28.1%;实现归...

499.68 KB共5页中文简体

7小时前018积分

-

拓普集团 拓普集团:23年业绩稳健增长,新产能&新业务稳步推进 信达证券 2024-04-24(5页) 附下载

拓普集团(601689)事件:公司发布2023年年报,公司2023年实现营收197.0亿元,同比+2...

501.68 KB共5页中文简体

7小时前018积分

-

拓普集团 拓普集团:23年业绩稳健增长,新产能&新业务稳步推进 信达证券 2024-04-24(5页) 附下载

拓普集团(601689)事件:公司发布2023年年报,公司2023年实现营收197.0亿元,同比+2...

501.68 KB共5页中文简体

7小时前018积分

-

水羊股份 23年&24Q1财报点评:高盈利品牌占比提升+费效管控助推高质量发展,期待高奢品牌继续优异增长 信达证券 2024-04-24(4页) 附下载

水羊股份(300740)事件:公司发布23年年报&24年一季报,公司23年实现营业收入44.93亿元...

549.11 KB共4页中文简体

7小时前018积分

-

万孚生物 盈利能力持续增强,多元化布局助力高质量增长 信达证券 2024-04-24(5页) 附下载

万孚生物(300482)事件:公司发布2023年年报及2024年一季报,2023年实现营业收入27....

340.77 KB共5页中文简体

7小时前018积分

-

水羊股份 23年&24Q1财报点评:高盈利品牌占比提升+费效管控助推高质量发展,期待高奢品牌继续优异增长 信达证券 2024-04-24(4页) 附下载

水羊股份(300740)事件:公司发布23年年报&24年一季报,公司23年实现营业收入44.93亿元...

549.11 KB共4页中文简体

7小时前018积分

-

万孚生物 盈利能力持续增强,多元化布局助力高质量增长 信达证券 2024-04-24(5页) 附下载

万孚生物(300482)事件:公司发布2023年年报及2024年一季报,2023年实现营业收入27....

340.77 KB共5页中文简体

7小时前018积分

-

锦波生物 24Q1业绩点评:归母净利润1.01亿元处于业绩预告区间上沿,归母净利率再创新高 信达证券 2024-04-24(5页) 附下载

锦波生物(832982)锦波生物发布24年一季报。24Q1实现营收2.26亿元/yoy+76.09%...

551.75 KB共5页中文简体

7小时前018积分

-

锦波生物 24Q1业绩点评:归母净利润1.01亿元处于业绩预告区间上沿,归母净利率再创新高 信达证券 2024-04-24(5页) 附下载

锦波生物(832982)锦波生物发布24年一季报。24Q1实现营收2.26亿元/yoy+76.09%...

551.75 KB共5页中文简体

7小时前018积分

-

家联科技 Q1营收快速修复,全球产能布局推进 信达证券 2024-04-24(5页) 附下载

家联科技(301193)事件:家联科技发布2023年报及2024年一季报,2023实现营业收入17....

482.65 KB共5页中文简体

7小时前018积分

-

家联科技 Q1营收快速修复,全球产能布局推进 信达证券 2024-04-24(5页) 附下载

家联科技(301193)事件:家联科技发布2023年报及2024年一季报,2023实现营业收入17....

482.65 KB共5页中文简体

7小时前018积分