镍行业深度③:电积镍破局,23H2镍或迎来全面宽松东方证券2023-03-16.pdf

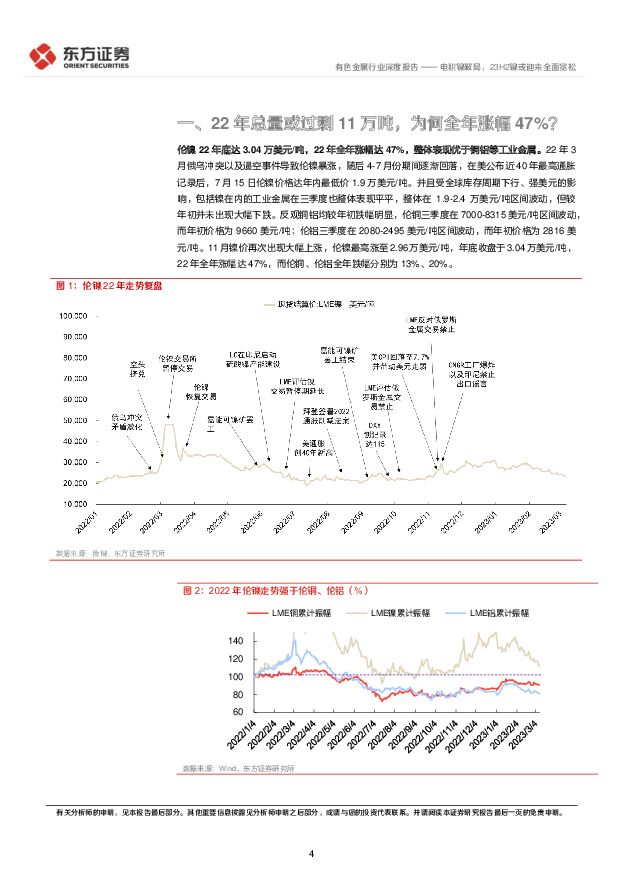

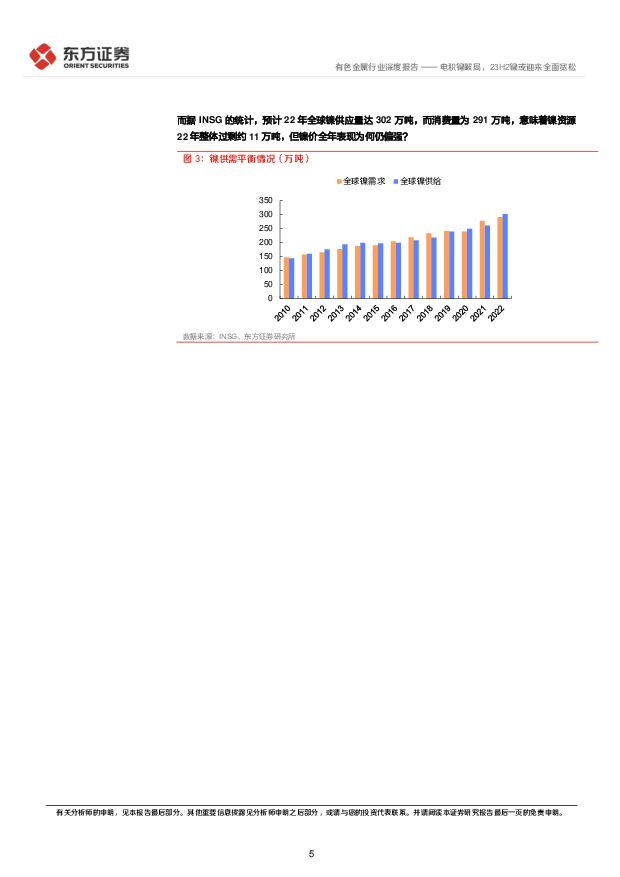

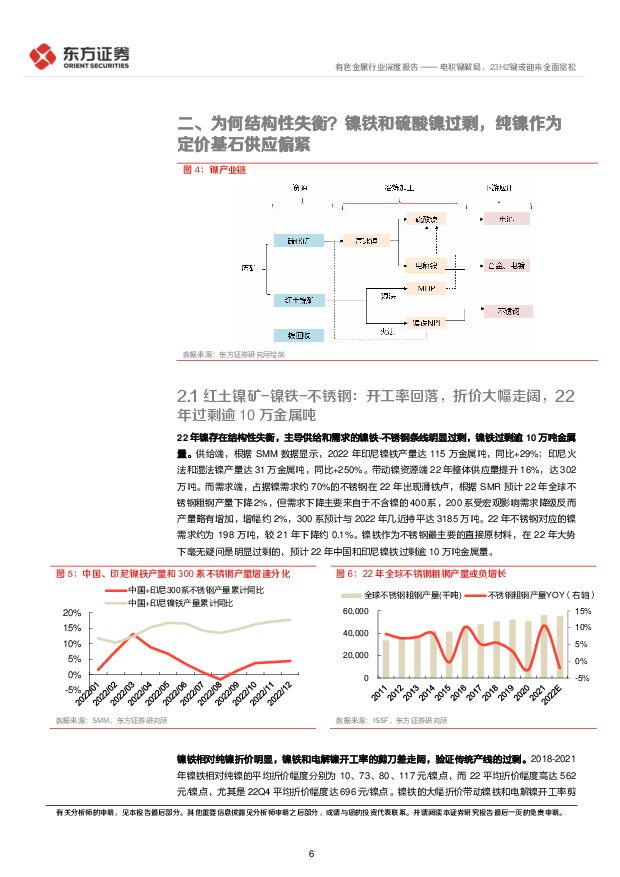

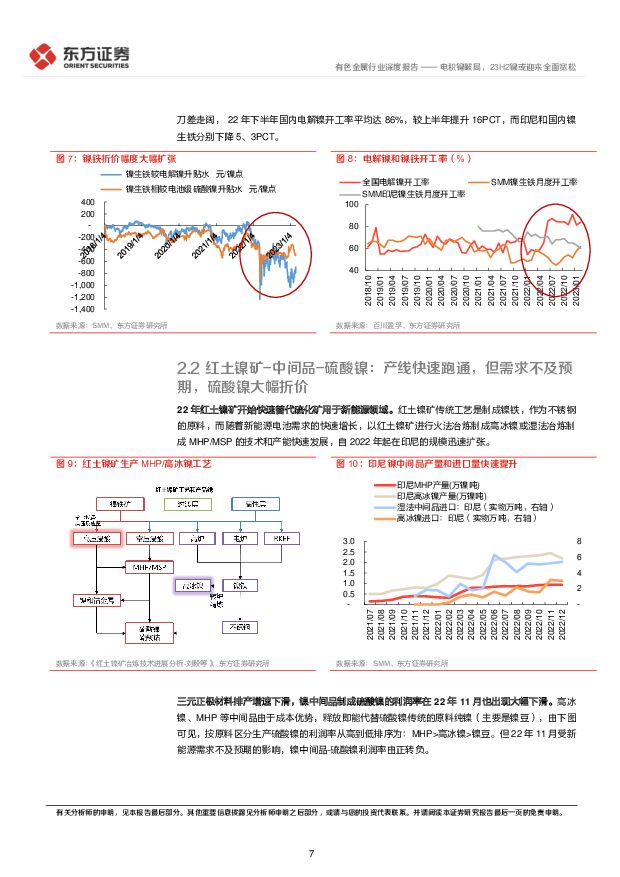

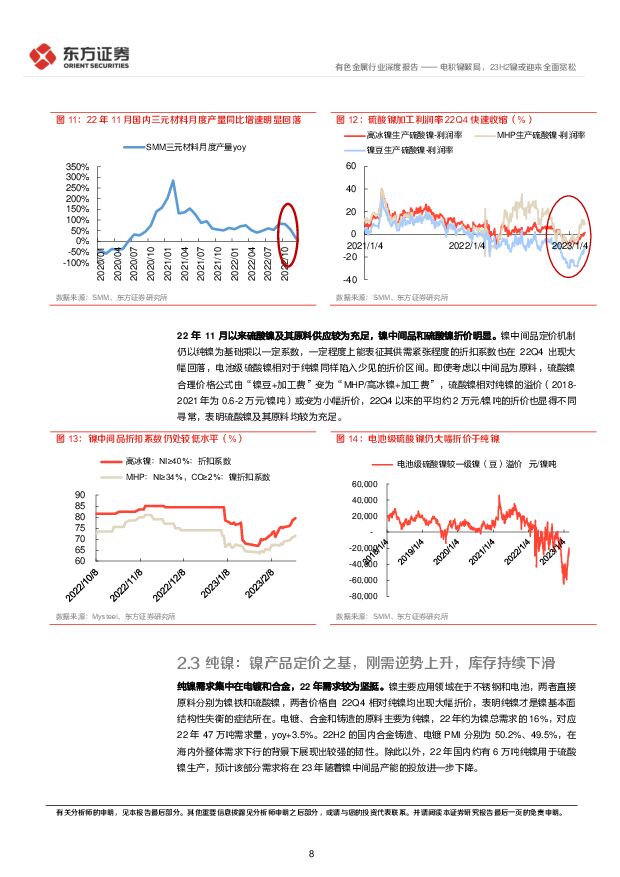

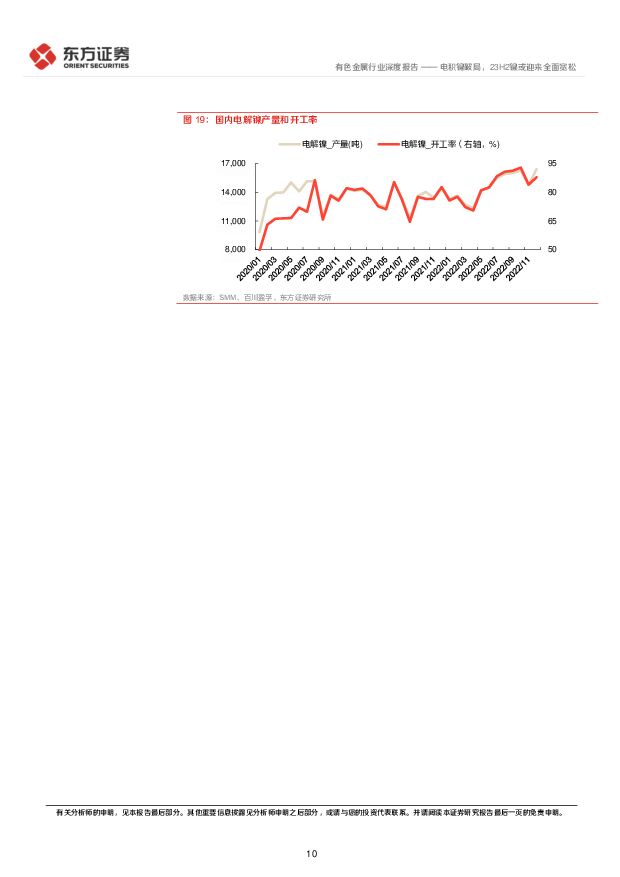

摘要:核心观点22 年镍整体或过剩 11 万吨,结构性失衡下逆势上涨 47%。据 INSG 的统计,22 年全球镍过剩约 11 万吨,但镍价全年表现仍偏强,22 年全年涨幅达 47%至 3 万美元/吨,核心在于结构性失衡,即纯镍的供需失衡。不锈钢需求低迷,22 年镍铁过剩逾 10 万吨。22 年全球不锈钢产量或呈负增长,而作为主要原材料的镍铁产能仍在印尼快速增长,尽管开工率由年初的 75%降至年底的 65%,但产量提升 25%至 115 万吨,中国和印尼镍铁合计产量约 156 万吨,而 22 年中印不锈钢对镍铁需求增速仅为 3%至 136 万吨,22 年镍铁产能产量均出现明显过剩。22 年红土镍矿-硫酸镍产能释放元年,新能源排产增速回落拖累硫酸镍价。22 年印尼的红土镍矿再次上演不锈钢领域替代之路,凭借成本优势自 22 年 5 月快速替代硫化矿用于新能源领域,但 11 月三元正极产量增速由 10 月的 81%降至 55%,作为原料的中间品和硫酸镍均出现明显折价,22Q4MHP/高冰镍折扣系数下降逾 10PCT,硫酸镍相对纯镍折价逾 2 万元/吨,表明硫酸镍的原料和产线均较为宽松。纯镍瓶颈或于 23H2 解除,预计或逾 3 万元/吨回归空间。纯镍是镍中间品的定价基础,其库存的持续去化导致镍价整体上升。需求端,纯镍刚需在于电镀和合金,22 年我国消费量约 32 万吨,另有 6 万吨纯镍用于硫酸镍生产,预计该部分在 23 年有所下降。供给端,受纯镍溢价的带动,电解镍开工率和产量明显提升,22Q4 开工率由 Q1 的 75%提升至 88%,产量也由 Q1 的 4 万吨增至 4.7 万吨。同时 23-24 年预计新增产能逾 20 万吨,主要是以中间品和硫酸镍为原料的电积工艺,补足红土镍矿-中间品-纯镍的后半段后,镍各类产品和资源供应有望实现顺畅流通,预计随着电积镍产能 23H2 的集中释放,镍有望从局部过剩走向全面过剩,纯镍相对其他产品的溢价也有望回归合理区间,预计降幅超 3万元/吨。投资建议与投资标的镍价回落有利于以镍为直接原材料行业降本,建议关注高温合金企业,如抚顺特钢(600399,买入)、隆达股份(688231,未评级)等,以及用于 MLCC 电极的高纯镍粉生产企业,如博迁新材(605376,未评级)。风险提示宏观经济增速放缓风险、供给增速不及预期、不锈钢或新能源需求增长超预期、电镀合金等对纯镍需求增长超预期

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

东方证券 2023年年报点评:轻资产业务均有所承压,信用减值持续拖累业绩 中原证券 2024-04-12(10页) 附下载

东方证券(600958)2023年年报概况:东方证券2023年实现营业收入170.90亿元,同比-8...

347.37 KB共10页中文简体

1周前218积分

-

东方证券 市场环境制约业绩,信用自营贡献增长 国投证券 2024-04-04(4页) 附下载

东方证券(600958)事件:公司披露2023年报,全年实现营业收入171亿元(YoY-9%),归母...

571.33 KB共4页中文简体

2周前10818积分

-

东方证券 财富管理业务稳健发展,估值具有安全边际 开源证券 2024-03-28(4页) 附下载

东方证券(600958)财富管理业务稳健发展,估值具有安全边际2023年公司营业总收入/归母净利润为...

847.41 KB共4页中文简体

3周前30318积分

-

东方证券 自营稳固,反转持续 国信证券 2024-03-28(6页) 附下载

东方证券(600958)核心观点东方证券发布2023年年度报告。2023年,公司实现营业收入170....

436.84 KB共6页中文简体

3周前73218积分

-

东方证券 财富管理业务有所承压,股质规模进一步压缩 国联证券 2024-03-28(4页) 附下载

东方证券(600958)事件:东方证券发布2023年报,公司累计实现营业收入170.9亿,同比-8....

335.82 KB共4页中文简体

3周前91518积分

-

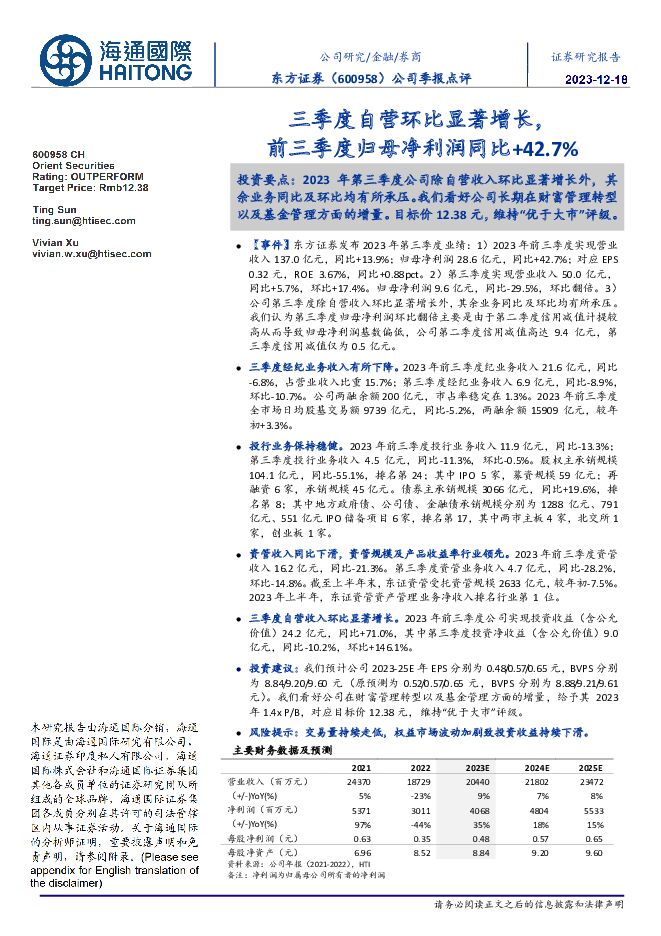

东方证券 公司季报点评:三季度自营环比显著增长,前三季度归母净利润同比+42.7% 海通国际 2023-12-19(14页) 附下载

东方证券(600958)投资要点:2023年第三季度公司除自营收入环比显著增长外,其余业务同比及环比...

2.12 MB共14页中文简体

2023-12-2028718积分

-

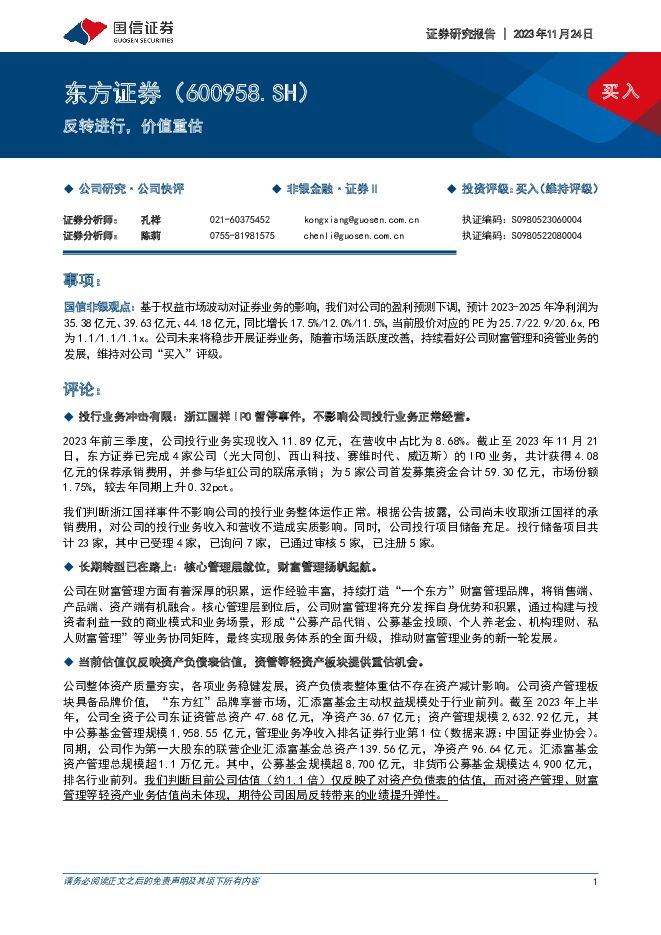

东方证券 反转进行,价值重估 国信证券 2023-11-24(8页) 附下载

东方证券(600958)事项:国信非银观点:基于权益市场波动对证券业务的影响,我们对公司的盈利预测下...

460.8 KB共8页中文简体

2023-11-2710018积分

-

东方证券 2023三季报点评:手续费型业务承压,自营投资逆势增长 开源证券 2023-11-20(4页) 附下载

东方证券(600958)手续费型业务承压,自营投资逆势增长,估值具有安全边际2023前三季度公司营业...

837.85 KB共4页中文简体

2023-11-2182418积分

-

东方证券 业绩有望随市场修复延续复苏 国联证券 2023-11-01(4页) 附下载

东方证券(600958)事件:东方证券发布三季报,前三季度累计实现营业收入137亿,同比+14%;归...

319.6 KB共4页中文简体

2023-11-0228118积分

-

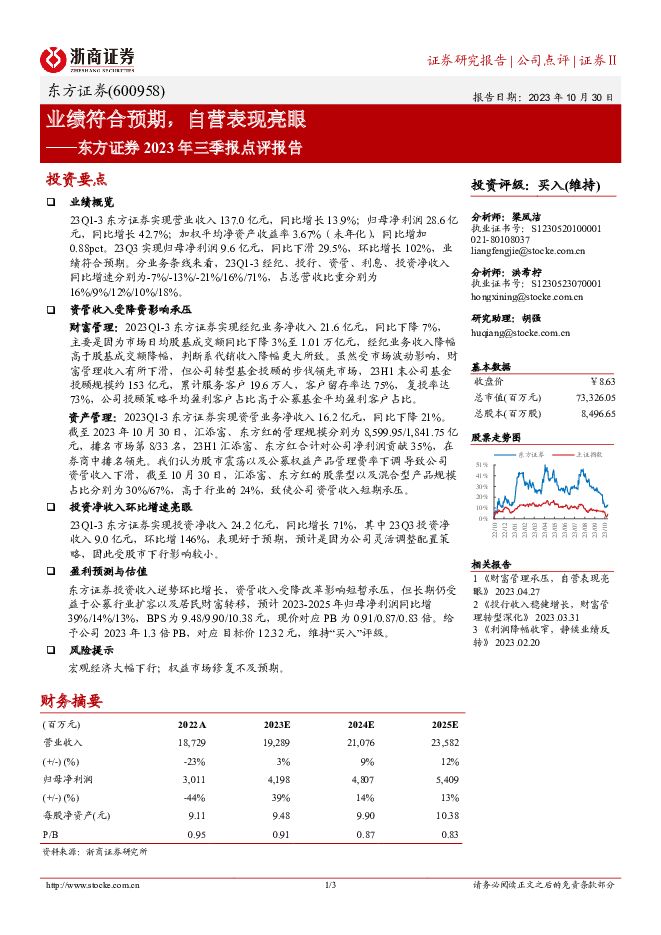

东方证券 业绩符合预期,自营表现亮眼 浙商证券 2023-10-31(3页) 附下载

东方证券(600958)投资要点业绩概览23Q1-3东方证券实现营业收入137.0亿元,同比增长13...

462.18 KB共3页中文简体

2023-11-015818积分

-

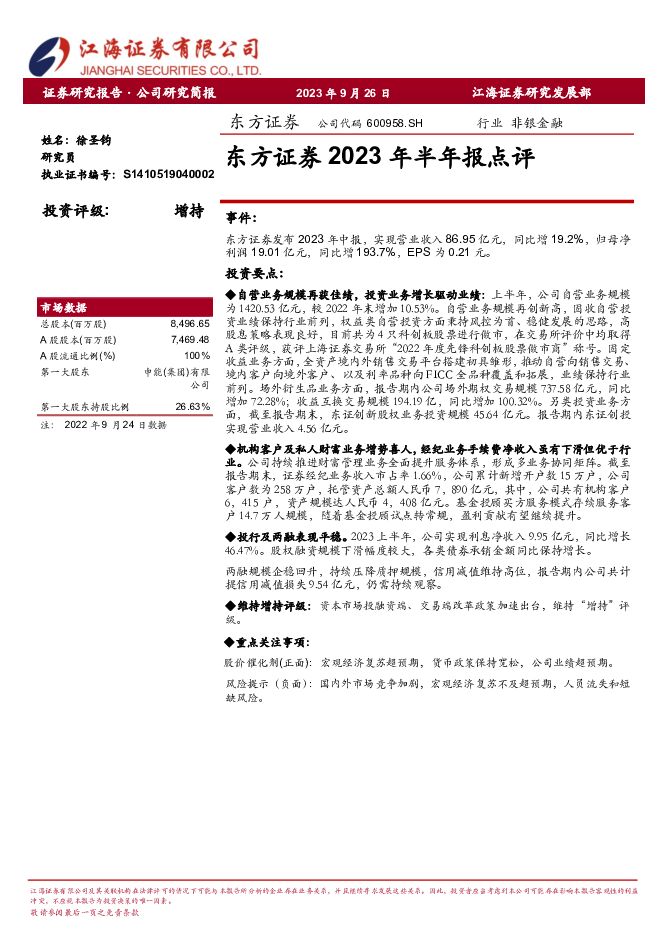

东方证券 东方证券2023年半年报点评 江海证券 2023-09-26(3页) 附下载

东方证券(600958)事件:东方证券发布 2023 年中报,实现营业收入 86.95 亿元,同比增...

301.05 KB共3页中文简体

2023-09-2853018积分

-

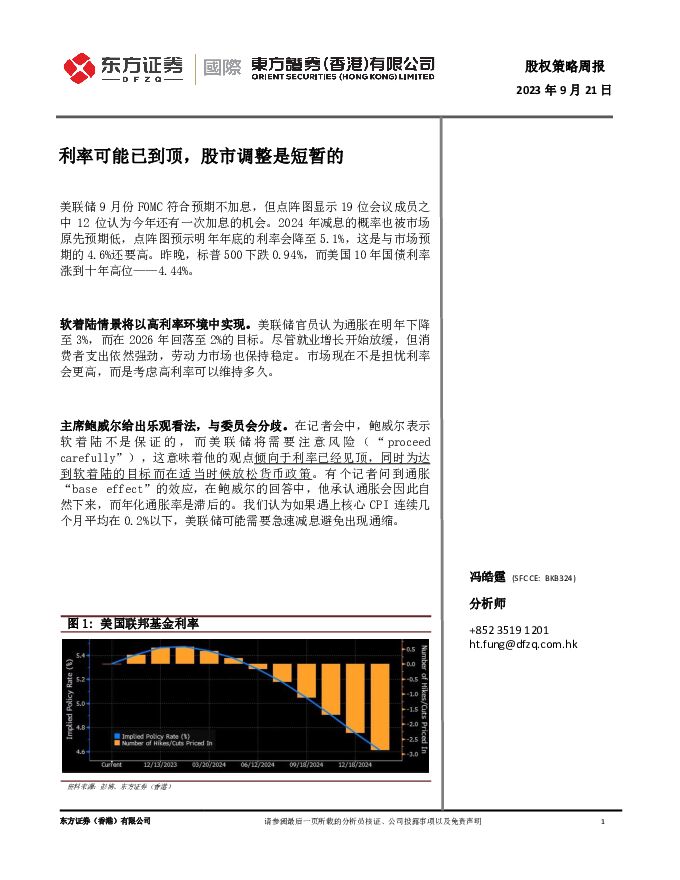

股权策略周报:利率可能已到顶,股市调整是短暂的 东方证券(香港) 2023-09-21(3页) 附下载

美联储9月份FOMC符合预期不加息,但点阵图显示19位会议成员之中12位认为今年还有一次加息的机会。...

899.54 KB共3页中文简体

2023-09-2279510积分

-

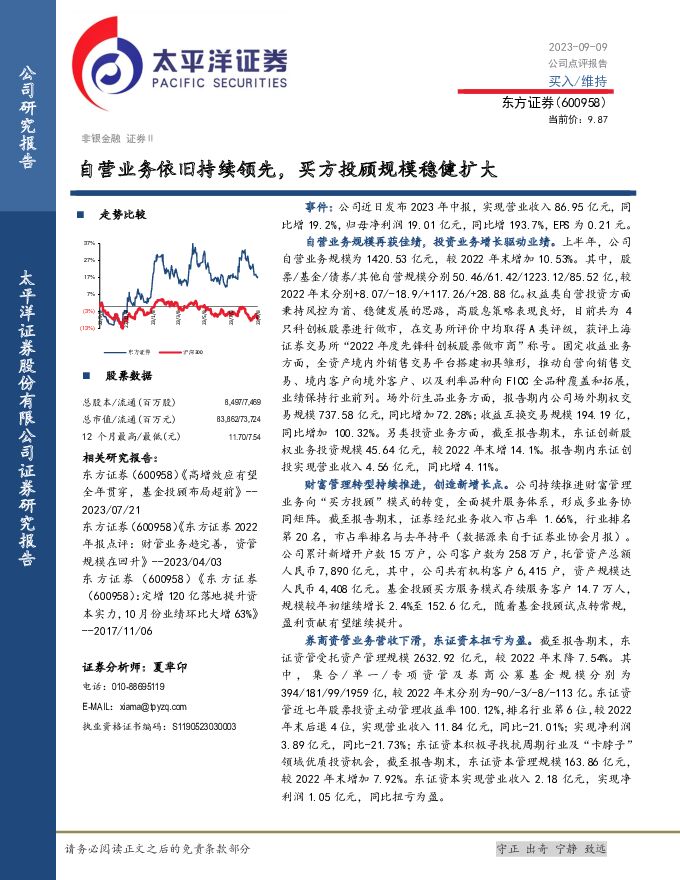

东方证券 自营业务依旧持续领先,买方投顾规模稳健扩大 太平洋 2023-09-15(4页) 附下载

东方证券(600958)事件:公司近日发布2023年中报,实现营业收入86.95亿元,同比增19.2...

893.15 KB共4页中文简体

2023-09-1673818积分

-

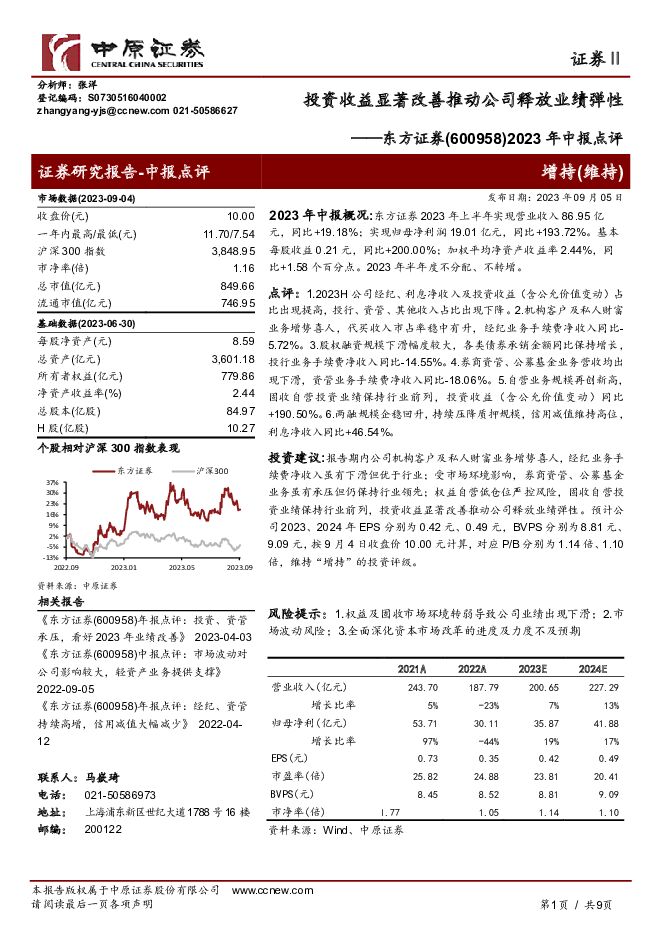

东方证券 2023年中报点评:投资收益显著改善推动公司释放业绩弹性 中原证券 2023-09-05(9页) 附下载

东方证券(600958)2023 年中报概况:东方证券 2023 年上半年实现营业收入 86.95 ...

664.32 KB共9页中文简体

2023-09-0822618积分

-

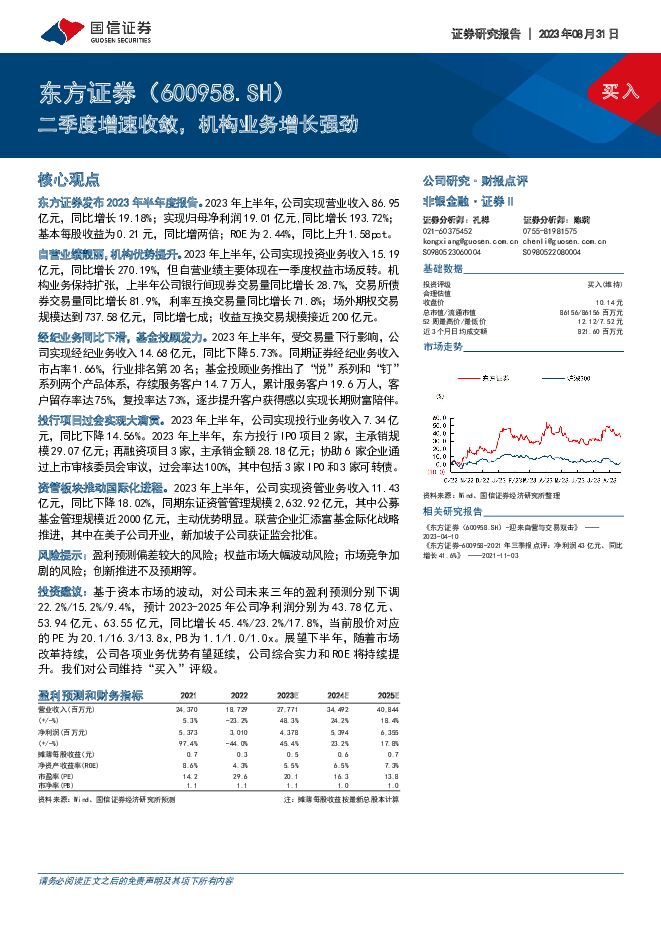

东方证券 二季度增速收敛,机构业务增长强劲 国信证券 2023-09-01(6页) 附下载

东方证券(600958)东方证券发布 2023 年半年度报告。2023 年上半年, 公司实现营业收入...

470.12 KB共6页中文简体

2023-09-0628118积分

-

东方证券 自营信用提振业绩,资管稳居行业前列 安信证券 2023-09-01(5页) 附下载

东方证券(600958)事件:公司公布2023年半年报,上半年实现营业收入87亿元(YoY+19%)...

575.59 KB共5页中文简体

2023-09-0631618积分

-

东方证券 东方证券2023H1点评:投资业务驱动净利润高增,减值计提构成一定拖累 开源证券 2023-09-01(4页) 附下载

东方证券(600958)投资业务驱动净利润高增,减值计提构成一定拖累2023H1公司营业总收入/归母...

857.81 KB共4页中文简体

2023-09-065718积分

-

东方证券 公司有望随市场修复延续业绩复苏态势 国联证券 2023-08-31(4页) 附下载

东方证券(600958)事件:东方证券发布半年报,23H1实现营业收入87亿,同比+19.2%;归母...

317.49 KB共4页中文简体

2023-09-066518积分

-

东方证券 高增效应有望全年贯穿,基金投顾布局超前 太平洋 2023-07-23(4页) 附下载

东方证券(600958)事件:公司发布公告,预计1H23公司归母净利润为18.00-20.00亿元,...

924.65 KB共4页中文简体

2023-07-2410418积分

-

股权策略周报:人工智能推动美股在财报季前到一年高位 东方证券(香港) 2023-07-20(3页) 附下载

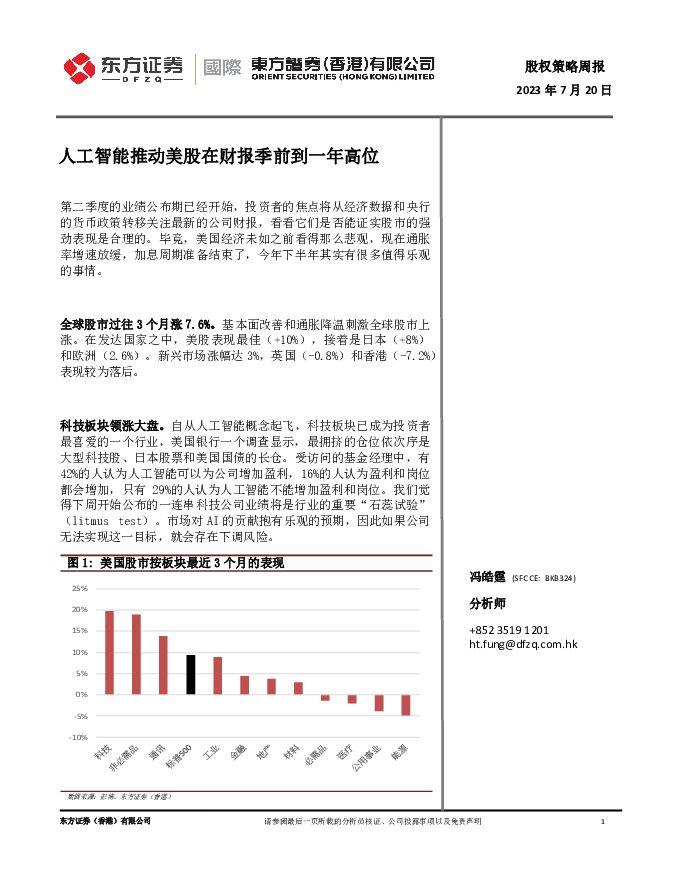

第二季度的业绩公布期已经开始,投资者的焦点将从经济数据和央行的货币政策转移关注最新的公司财报,看看它...

881.89 KB共3页中文简体

2023-07-2132010积分