华正新材首次覆盖:CBF材料打破日商垄断;CCL业务触底反弹海通国际2023-03-15.pdf

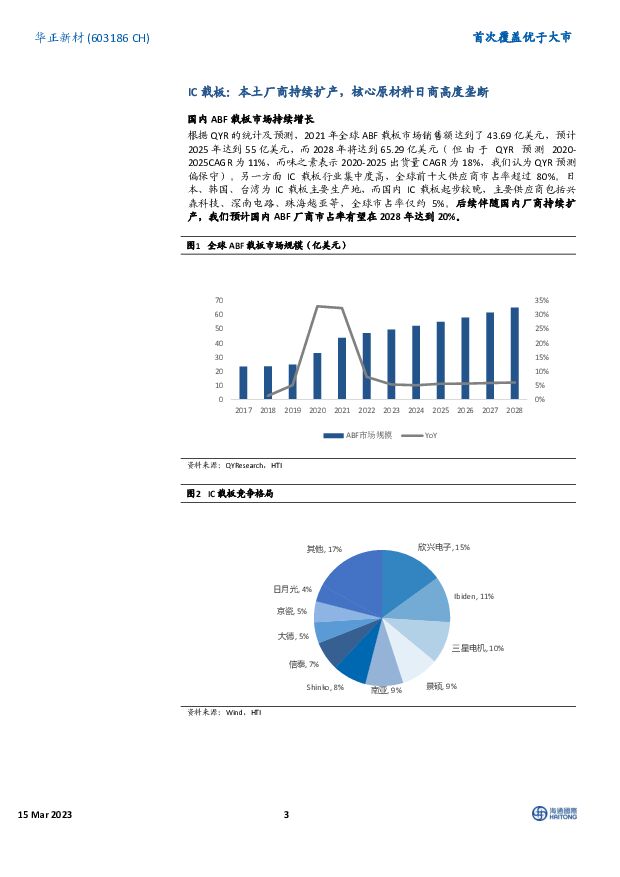

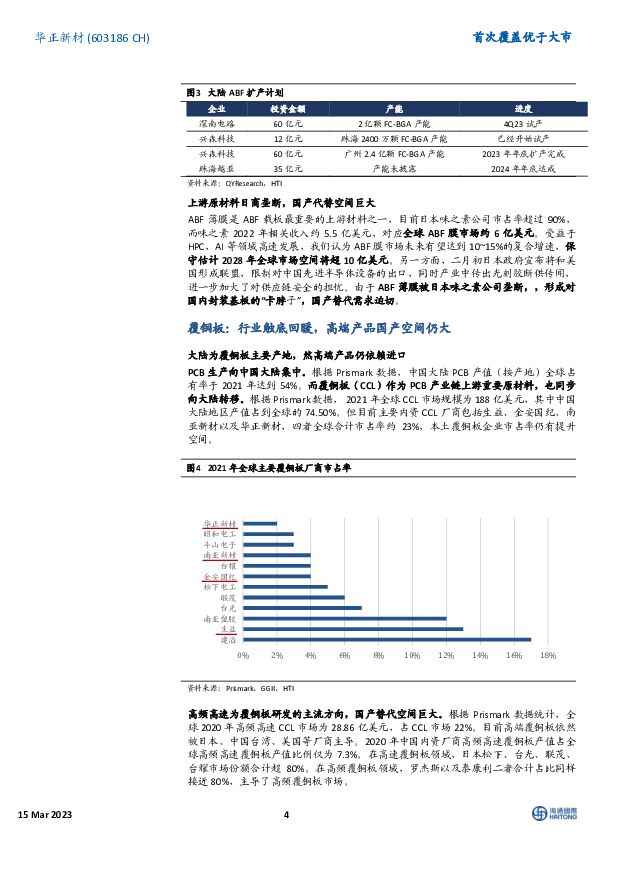

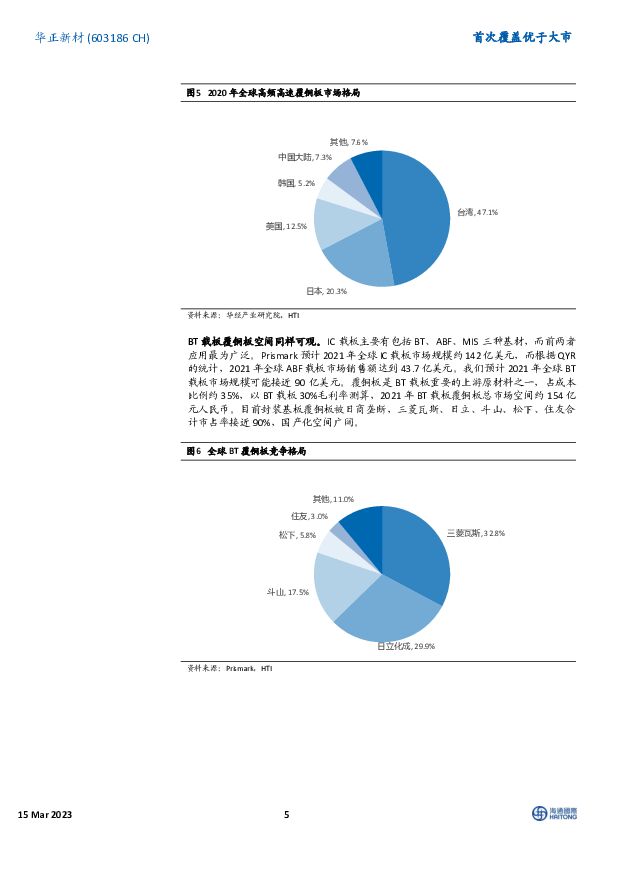

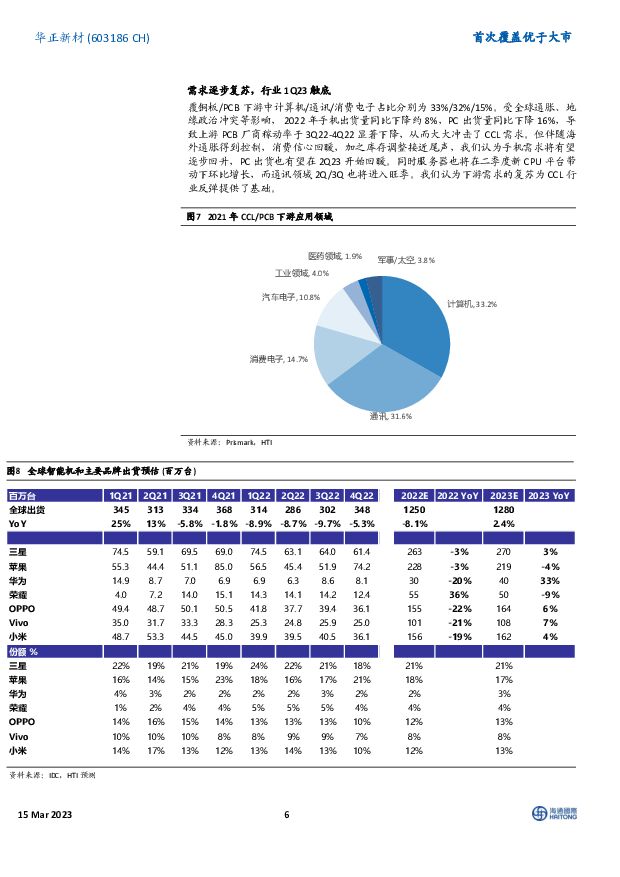

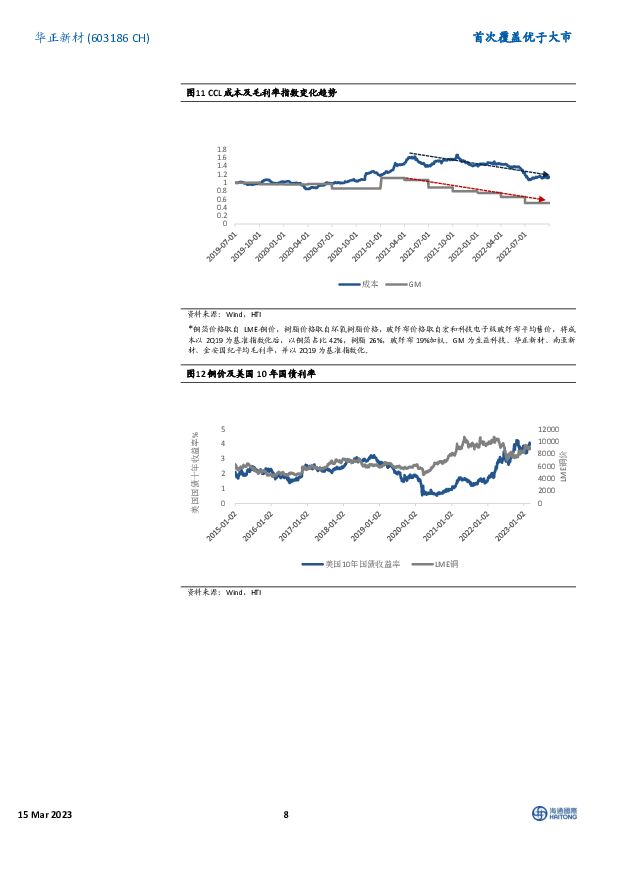

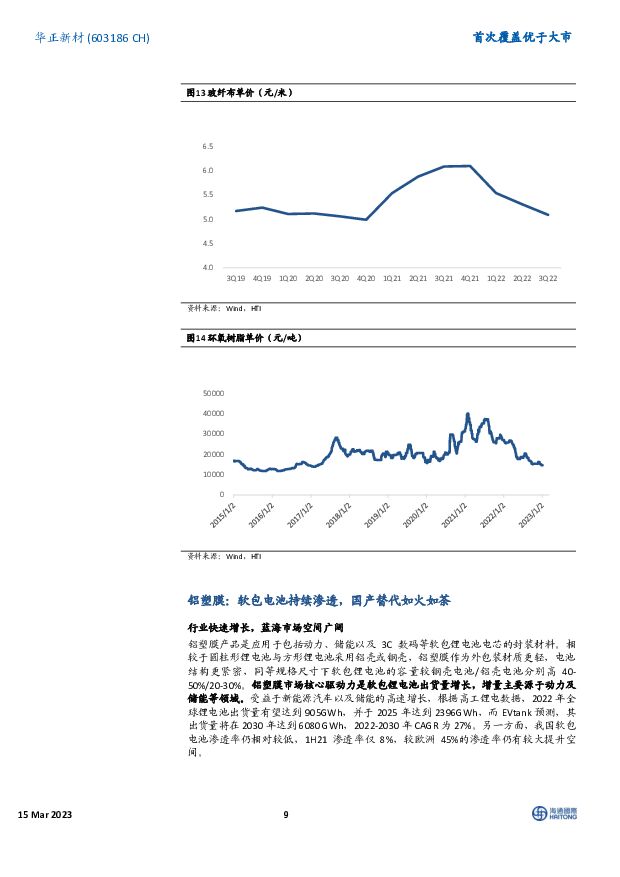

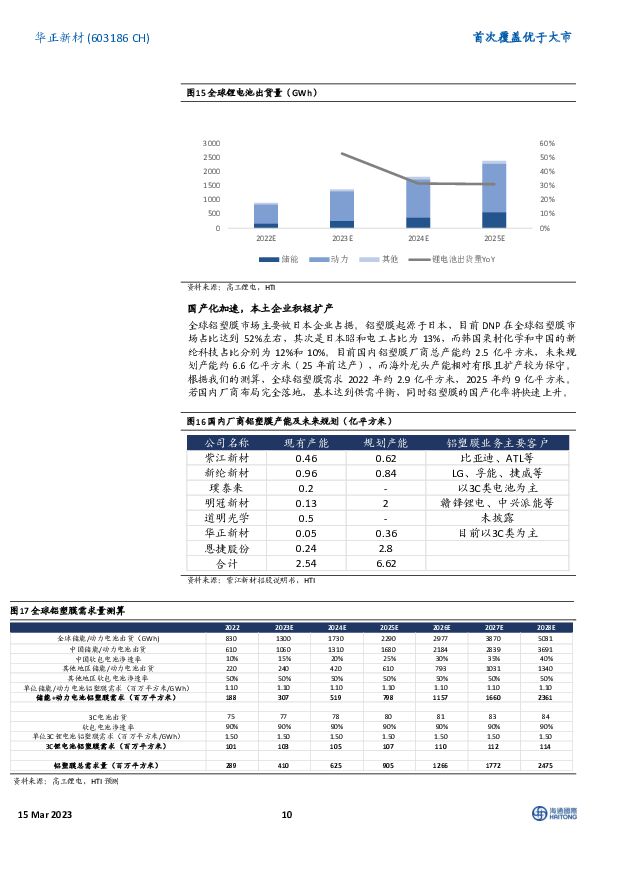

摘要:华正新材(603186)CBF材料验证顺利,打破日商垄断:ABF薄膜是ABF载板最重要的上游材料之一,目前被日本味之素公司垄断,其市占率超过90%,形成对国内封装基板的“卡脖子”,国产替代需求迫切。味之素2022年相关收入约5.5亿美元,对应全球ABF膜市场约6亿美元。受益于HPC,AI等领域高速发展,我们认为ABF膜市场未来有望保持10~15%的增速,保守估计2028年全球市场空间将达到10亿美元。公司开发的CBF材料直接对标味之素ABF膜,根据公司公告,其CBF已经在CPU、GPU等半导体芯片封装领域进入了下游IC载板厂、封装测试厂及芯片终端验证流程,并取得了良好进展。尽管目前ABF膜领域也存在相关友商布局,但公司目前验证进度较为领先,我们认为公司未来2-3年有望在国内ABF膜市场获得较高市占率。传统CCL业务触底反弹,聚焦产品结构优化:伴随海外通胀得到控制,消费信心回暖,以及库存调整接近尾声,我们预期CCL终端需求将逐步复苏,公司毛利率也有望在行业景气度回暖,稼动率回升的影响下企稳反弹。另一方面公司产能持续扩张,BT覆铜板以及高频高速覆铜板等高端产品持续导入客户并放量,我们预计公司覆铜板业务2022-2026收入CAGR有望达到20%。公司21年全球市占率仅2%,仍有较大提升空间。借新能源东风,铝塑膜空间广阔:目前公司铝塑膜产品在3C领域已经实现出货,并已经获得头部动力电池厂小批量订单。伴随公司年产3600万平米铝塑膜扩产项目持续推进,我们预计公司动力电池铝塑膜出货将于2024年开始放量。根据我们的测算,全球铝塑膜需求2022年约2.9亿平方米,2028年有望达到25亿平方米,行业复合增速达43%,公司有望在高速增长的市场中获取一定份额。估值与建议:目前国内可比半导体材料公司2024年估值约为35x-40x,而CCL公司约为10x。公司通过CBF产品切入半导体材料领域,未来半导体材料有望成为公司第二成长曲线,帮助公司更好抵抗传统CCL业务的周期波动。我们认为20x2024PE为公司合理估值,同时公司重要可比公司味之素目前对应估值为22.9x2024PE。我们预计公司2023/2024/2025年净利润分别为0.56/3.75/5.87亿元,给予20x2024PE对应目标价53元,首次覆盖给予“优于大市”评级。风险:1)新产品推广不及预期;2)竞争加剧;3)产能释放不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

消费品成本指数跟踪:棕榈油价格止涨转跌,玉米、豆粕持续探底 海通国际 2024-04-24(16页) 附下载

本周HTI跟踪的六类消费品,除啤酒期货上涨1.25%,其他品种成本指数大多持平或下降,但波动幅度均在...

1.96 MB共16页中文简体

1小时前020积分

-

综合金融服务行业周报:公募基金费改第二阶段正式落地;3月寿险保费增长提速 海通国际 2024-04-24(19页) 附下载

2024年以来日均股基交易额维持高位,两融余额持续增长。资本市场各项改革持续推进,头部券商优势显著。...

2.56 MB共19页中文简体

1小时前020积分

-

中国银行行业:24Q1美资行业绩总结:营收和计提表现优于,NII表现分化 海通国际 2024-04-24(16页) 附下载

24Q1,营收同比增速均超预期,,延续,23Q4,的情况,,非息收入占比较高的银行营收表现更好。美资...

1.12 MB共16页中文简体

1小时前020积分

-

圣泉集团 公司年报点评:23年归属净利润7.89亿元同比增长 海通国际 2024-04-24(12页) 附下载

圣泉集团(605589)圣泉集团公布2023年年度报告。2023年公司实现营业收入91.20亿元,同...

2.1 MB共12页中文简体

1小时前018积分

-

圣泉集团 公司年报点评:23年归属净利润7.89亿元同比增长 海通国际 2024-04-24(12页) 附下载

圣泉集团(605589)圣泉集团公布2023年年度报告。2023年公司实现营业收入91.20亿元,同...

2.1 MB共12页中文简体

1小时前018积分

-

华峰化学 公司年报点评:23年归母净利润同比下滑12.85%,看好新项目投产带来的成长空间 海通国际 2024-04-24(11页) 附下载

华峰化学(002064)华峰化学发布2023年年度报告。2023年公司实现营业收入262.98亿元,...

2.07 MB共11页中文简体

1小时前018积分

-

回天新材 2023年归母净利润同比增长2.41%,布局优化国内外产能 海通国际 2024-04-24(12页) 附下载

回天新材(300041)[Table_Summary]投资要点:2023年归母净利润同比增长2.41...

2.07 MB共12页中文简体

1小时前018积分

-

华峰化学 公司年报点评:23年归母净利润同比下滑12.85%,看好新项目投产带来的成长空间 海通国际 2024-04-24(11页) 附下载

华峰化学(002064)华峰化学发布2023年年度报告。2023年公司实现营业收入262.98亿元,...

2.07 MB共11页中文简体

1小时前018积分

-

回天新材 2023年归母净利润同比增长2.41%,布局优化国内外产能 海通国际 2024-04-24(12页) 附下载

回天新材(300041)[Table_Summary]投资要点:2023年归母净利润同比增长2.41...

2.07 MB共12页中文简体

1小时前018积分

-

华峰化学 公司年报点评:23年归母净利润同比下滑12.85%,看好新项目投产带来的成长空间 海通国际 2024-04-24(11页) 附下载

华峰化学(002064)华峰化学发布2023年年度报告。2023年公司实现营业收入262.98亿元,...

2.07 MB共11页中文简体

1小时前018积分

-

回天新材 2023年归母净利润同比增长2.41%,布局优化国内外产能 海通国际 2024-04-24(12页) 附下载

回天新材(300041)[Table_Summary]投资要点:2023年归母净利润同比增长2.41...

2.07 MB共12页中文简体

1小时前018积分

-

华峰化学 公司年报点评:23年归母净利润同比下滑12.85%,看好新项目投产带来的成长空间 海通国际 2024-04-24(11页) 附下载

华峰化学(002064)华峰化学发布2023年年度报告。2023年公司实现营业收入262.98亿元,...

2.07 MB共11页中文简体

1小时前018积分

-

回天新材 2023年归母净利润同比增长2.41%,布局优化国内外产能 海通国际 2024-04-24(12页) 附下载

回天新材(300041)[Table_Summary]投资要点:2023年归母净利润同比增长2.41...

2.07 MB共12页中文简体

1小时前018积分

-

方邦股份 静待下半年多产品放量 海通国际 2024-04-24(13页) 附下载

方邦股份(688020)事件:公司发布一季报,1Q24收入6700万元,环比同比均有所下降,主要系公...

1.33 MB共13页中文简体

1小时前018积分

-

方邦股份 静待下半年多产品放量 海通国际 2024-04-24(13页) 附下载

方邦股份(688020)事件:公司发布一季报,1Q24收入6700万元,环比同比均有所下降,主要系公...

1.33 MB共13页中文简体

1小时前018积分

-

微芯生物 公司年报点评:2024,进入微芯原创新药收获之年 海通国际 2024-04-23(12页) 附下载

微芯生物(688321)投资要点:2023年公司业绩表现平平。2023年公司营收5.2亿元,同比下滑...

2.23 MB共12页中文简体

1天前218积分

-

巨化股份 公司年报点评:23年归母净利润9.44亿元同比下滑,24年来制冷剂景气度大幅改善 海通国际 2024-04-23(13页) 附下载

巨化股份(600160)投资要点:巨化股份发布2023年年度报告。2023年公司实现营业收入206....

2.13 MB共13页中文简体

1天前218积分

-

首次覆盖:本土业绩有支撑,海外份额或提升 海通国际 2024-04-23(48页) 附下载

百年啤酒品牌,优秀的管理能力支撑公司穿越本土行业周期,开拓海外第二成长曲线。朝日啤酒自1889年成立...

4.39 MB共48页中文简体

1天前015积分

-

房地产行业周报:第16周新房成交同比增速回升、供销比回落 海通国际 2024-04-22(13页) 附下载

上周1大中城市新房成交情况:2024年第16周30大中城市新房成交面积为182万平方米,环比前一周2...

1.84 MB共13页中文简体

2天前220积分

-

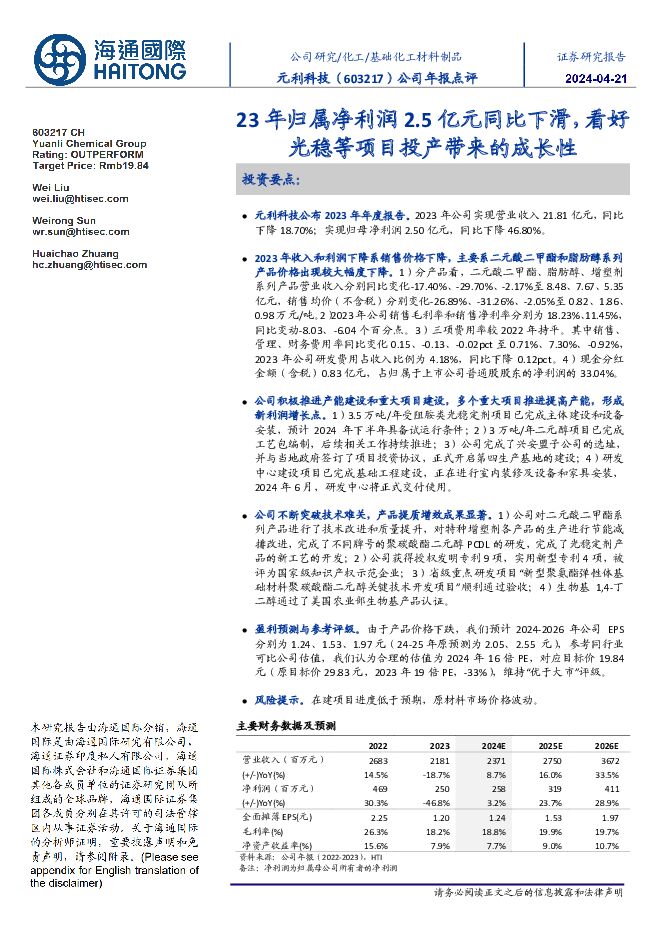

元利科技 公司年报点评:23年归属净利润2.5亿元同比下滑,看好光稳等项目投产带来的成长性 海通国际 2024-04-22(12页) 附下载

元利科技(603217)投资要点:元利科技公布2023年年度报告。2023年公司实现营业收入21.8...

2.11 MB共12页中文简体

2天前218积分