钢铁行业周报:库存继续下降,PMI超预期提振普钢表现,关注两会期待政策端利好传导华福证券2023-03-06.pdf

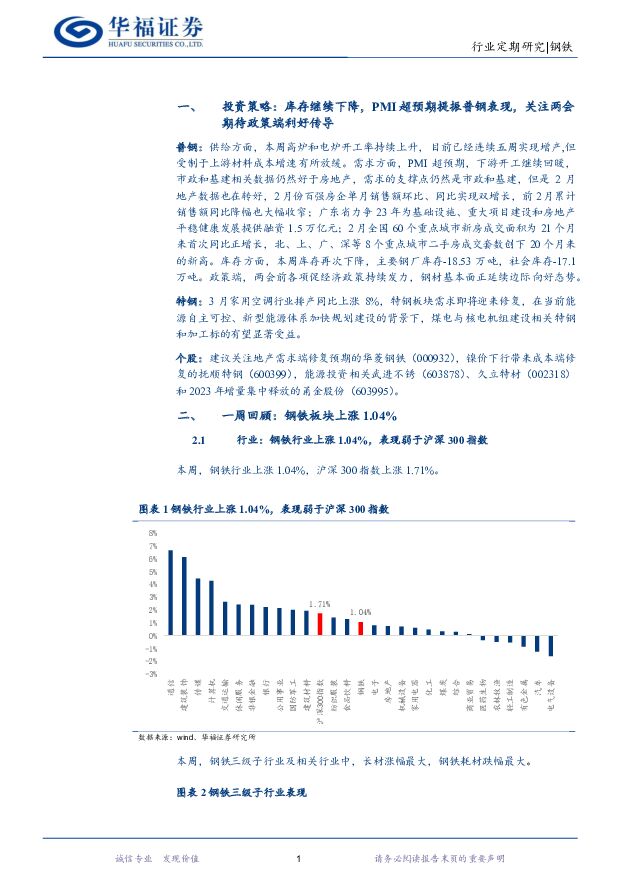

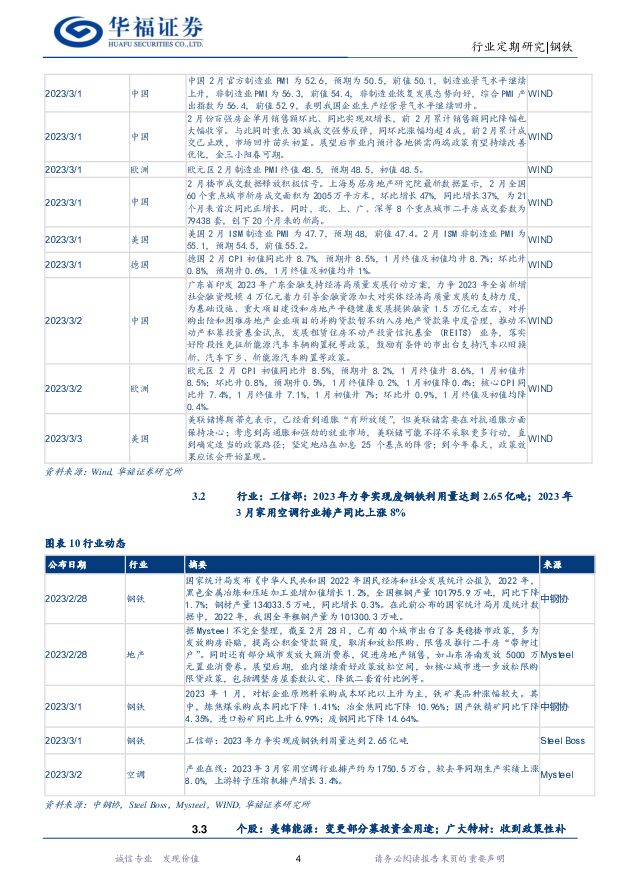

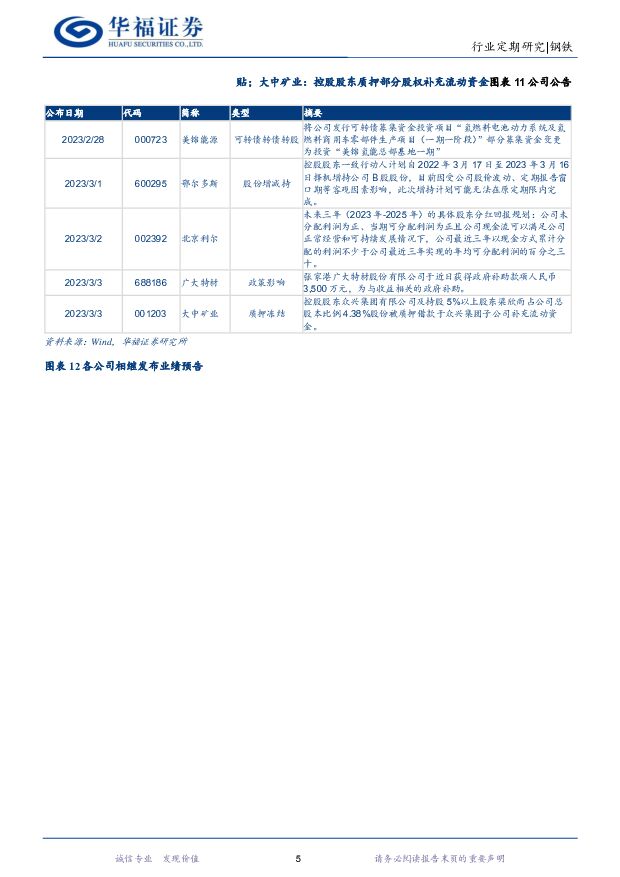

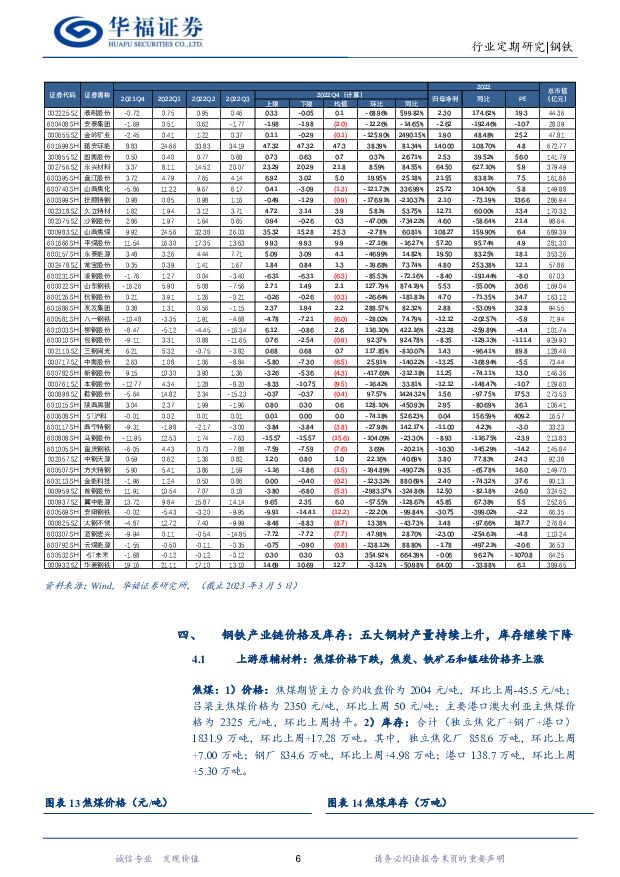

摘要:投资策略:本周,五大钢材产量为947.25万吨,环比上周+15.14万吨。库存方面,主要钢厂合计库存为667.61万吨,环比上周-18.53万吨;社会库存合计为1652.32万吨,环比上周-17.10万吨;本周高炉和电炉开工率上升。普钢:连续五周实现增产,但受制于上游材料成本增速有所放缓。需求方面,PMI超预期,下游开工继续回暖,市政和基建相关数据仍然好于房地产,但是2月地产数据也在转好。库存方面,本周库存再次下降。政策端,两会前各项促经济政策持续发力,钢材基本面正延续边际向好态势。特钢:3月家用空调行业排产同比上涨8%,特钢板块需求即将迎来修复,在当前能源自主可控、新型能源体系加快规划建设的背景下,煤电与核电机组建设相关特钢和加工标的有望显著受益。个股:建议关注地产需求端修复预期的华菱钢铁(000932),镍价下行带来成本端修复的抚顺特钢(600399),能源投资相关武进不锈(603878)、久立特材(002318)和2023年增量集中释放的甬金股份(603995)。一周回顾:本周,钢铁行业上涨1.04%,沪深300指数上涨1.71%。钢铁三级子行业及相关行业中,长材涨幅最大,钢铁耗材跌幅最大。截至3月3日,钢铁行业PE(TTM)估值为18.62倍,估值处于所有行业的中游水平。子行业及相关行业中,铁矿石和焦煤估值最低,分别为9.60倍和6.74倍;钢铁耗材和板材估值较高,分别为30.34倍和28.08倍。重大事件:宏观:中国2月官方制造业PM1为52.6,预期为50.5,前值50.1;非制造业PMI为56.3,前值54.4。行业:3月家用空调行业排产同比上涨8%;工信部:2023年力争实现废钢铁利用量达到2.65亿吨。钢铁产业链及库存:上游:焦煤期货主力合约收盘价为2004元/吨,环比上周-45.5元/吨;库存:合计(独立焦化厂+钢厂+港口)1831.9万吨,环比上周+17.28万吨。焦炭:价格:焦炭期货主力合约收盘价为2967.5元/吨,环比上周+15元/吨;库存:合计(独立焦化厂+钢厂+港口)915.92万吨,环比上周+17.38万吨。铁矿石:铁矿石港口合计14000.56万吨,环比上周-227.7万吨。大中型钢厂铁矿石平均可用天数18天,环比上周+1天。中游:高炉:全国高炉(247家)开工率为81.07%,环比上周+0.09%;电炉:全国电炉开工率为62.18%,环比上周+5.13%。合计(螺纹钢+线材+热轧板卷+冷轧板卷+中厚板)产量为947.25万吨,环比上周+15.14万吨。主要钢厂合计库存为667.61万吨,环比上周-18.53万吨;社会库存合计为1652.32万吨,环比上周-17.1万吨。单位盈利能力:截止至3月3日,螺纹钢毛利730.59元/吨,同比上周+63.96元/吨;中板毛利1569.08元/吨,同比上周+41.61元/吨;热轧卷毛利1561.45元/吨,同比上周+45.40元/吨;冷轧毛利441.45元/吨,同比上周+45.40元/吨。风险提示:政策红利不及预期,地产及基建不及预期,特钢板块原料上涨超预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

交通运输行业周报:清明铁路民航改善明显,民航票价小幅回调 华福证券 2024-04-09(14页) 附下载

投资要点:物流供应链板块:1)快递:继续旗帜鲜明看多加盟制快递2024年边际修复。网购端下沉需求仍显...

2.2 MB共14页中文简体

1周前220积分

-

电力设备行业事件点评:国网24年第一批智能表中标候选人公示,整体中标金额同比+37.3% 华福证券 2024-04-09(3页) 附下载

投资要点:事件:国网24年第一批计量设备中标候选人公示。本次各类采集设备累计中标金额达到123.80...

427.57 KB共3页中文简体

1周前520积分

-

元力股份 活性炭隐形冠军,全面发力新能源生物质碳材料 华福证券 2024-04-09(30页) 附下载

元力股份(300174)木质活性炭隐形冠军,新品类推动格局集中。公司深耕木质活性炭25年,2020-...

3.58 MB共30页中文简体

1周前218积分

-

招商轮船 供需错配拖累业绩,静待需求复苏油散共振 华福证券 2024-04-09(3页) 附下载

招商轮船(601872)投资要点:事件:招商轮船发布2023年年报,公司实现营业收入258.8亿元,...

364.29 KB共3页中文简体

1周前218积分

-

有色金属行业周报:美经济和就业数据超预期不改降息预期,国内经济复苏金属需求有望向好,继续看多铜金铝 华福证券 2024-04-08(15页) 附下载

美经济和就业数据超预期不改降息预期,国内经济复苏金属需求有望向好,继续看多铜金铝投资要点:贵金属:美...

2.24 MB共15页中文简体

1周前020积分

-

机械设备:低空经济系列报告(一):他山之石——Joby的前世今生 华福证券 2024-04-08(31页) 附下载

全球电动垂直起降飞机龙头, 垂直整合符合公司发展历史。公司为一家纯电动垂直起降飞机制造商, 成立于 ...

3.44 MB共31页中文简体

1周前120积分

-

医药生物行业周报:24Q1业绩前瞻&24Q2可加配医药 华福证券 2024-04-08(12页) 附下载

投资要点:行情回顾:本周(4.1-4.3)中信医药生物板块指数上升0.4%,跑输沪深300指数0.4...

1.58 MB共12页中文简体

1周前520积分

-

低碳研究行业周报:24年我国电力供需形势如何? 华福证券 2024-04-08(17页) 附下载

投资要点:本周专题:我们假设24年我国煤电、气电、常规水电、抽蓄、风电、光伏和核电装机分别为12.2...

2.33 MB共17页中文简体

1周前220积分

-

医药生物行业动态跟踪:多地出台创新药支持文件,看多创新药为全年主线之一 华福证券 2024-04-08(2页) 附下载

投资要点:事件:4月7日,北京、广州、珠海等地陆续出台创新药/生物医药产业高质量发展政策文件。创新药...

290.05 KB共2页中文简体

1周前220积分

-

电子行业周报:台湾花莲地震,关注电子行业供应链安全 华福证券 2024-04-08(13页) 附下载

投资要点:4月3日,中国台湾省花莲县东部海域发生7.3级地震,系近25年来最大规模地震。台湾囊括了半...

1.59 MB共13页中文简体

1周前220积分

-

房地产行业周报:《广州市城中村改造条例》立法通过,百强房企销售持续承压 华福证券 2024-04-08(12页) 附下载

周度观点:广东省人大常委会批准通过《广州市城中村改造条例》3月29日,广东省人大常务委员会批准通过《...

1.43 MB共12页中文简体

1周前020积分

-

电力设备及新能源行业周报:产业周跟踪:固态电池产业化提速,增量配网政策出台 华福证券 2024-04-08(19页) 附下载

投资要点:新能源汽车和锂电板块核心观点:终端需求旺盛排产持续回暖,固态电池量产跨过里程碑。1)以旧换...

1.33 MB共19页中文简体

1周前520积分

-

钢铁产业专题研究报告:核电投资进入高峰,带动相关钢铁材料需求 华宝证券 2024-04-08(11页) 附下载

国内核电投资进入高峰期:中国核电2024年投资计划总额为12155279万元,相比23年增长51.9...

571.42 KB共11页中文简体

1周前420积分

-

二季度经济与市场展望:分母的逻辑 华福证券 2024-04-08(23页) 附下载

投资要点:宏观形势:积极因素增多:(1)国内经济:起步平稳、持续向好:2024年我国经济实现平稳开局...

1.81 MB共23页中文简体

1周前215积分

-

总体底部回暖,被动占比提升 华福证券 2024-04-08(11页) 附下载

整体来看,3月份国内新发行开放式基金1501亿份,较上月大幅增加1150亿份;与同期的3月数据相比,...

1.06 MB共11页中文简体

1周前210积分

-

煤炭行业周报:动力煤淡季需求提振乏力,关注炼焦煤下游持续复苏 华福证券 2024-04-07(16页) 附下载

投资要点:投资策略:动力煤方面:节前,大秦线开启检修,发运量明显减低,叠加需求偏冷和神华下调外购价等...

8.76 MB共16页中文简体

1周前74020积分

-

钢铁行业周报:需求有望持续复苏,警惕复产回暖过快 华福证券 2024-04-07(18页) 附下载

投资要点:投资策略:本周钢材消费继续复苏带动供给回升,库存进一步降低。高炉开工率、日均铁水产量周环比...

6.87 MB共18页中文简体

1周前77320积分

-

通信行业周报:钢铁高端数智化投入有望增强,海外巨头有望加大AI算力投入 开源证券 2024-04-07(18页) 附下载

钢铁产业进入深度调整期,设备或迎来数字化升级更新国家发改委、工信部等部门就 2024 年粗钢产量调控...

1.9 MB共18页中文简体

1周前20220积分

-

日本酒水业专题一:Suntory一百二十年的历久弥新 华福证券 2024-04-03(14页) 附下载

投资要点:不同消费时代,需求切换指引发展路径。日本作家三浦展将日本社会变迁划分为个体消费时代(191...

1.72 MB共14页中文简体

1周前41520积分

-

交通运输行业周报:内贸集运边际改善,外贸集运现企稳迹象 华福证券 2024-04-03(14页) 附下载

投资要点:物流供应链板块:1)加盟快递:旗帜鲜明看多加盟制快递2024年经营修复。网购端下沉需求仍显...

1.87 MB共14页中文简体

1周前47320积分