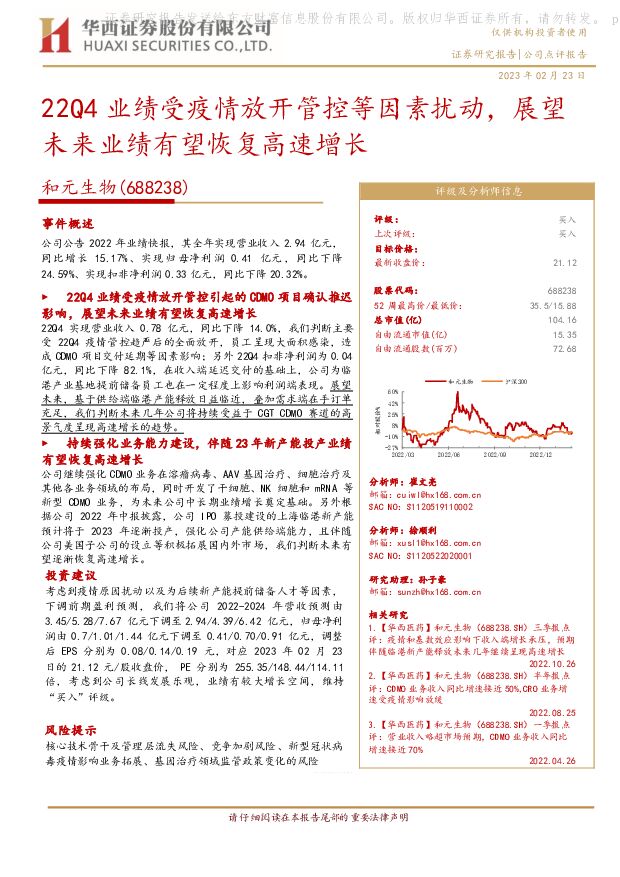

和元生物22Q4业绩受疫情放开管控等因素扰动,展望未来业绩有望恢复高速增长华西证券2023-02-27.pdf

摘要:和元生物(688238)事件概述公司公告2022年业绩快报,其全年实现营业收入2.94亿元,同比增长15.17%、实现归母净利润0.41亿元,同比下降24.59%、实现扣非净利润0.33亿元,同比下降20.32%。22Q4业绩受疫情放开管控引起的CDMO项目确认推迟影响,展望未来业绩有望恢复高速增长22Q4实现营业收入0.78亿元,同比下降14.0%,我们判断主要受22Q4疫情管控趋严后的全面放开,员工呈现大面积感染,造成CDMO项目交付延期等因素影响;另外22Q4扣非净利润为0.04亿元,同比下降82.1%,在收入端延迟交付的基础上,公司为临港产业基地提前储备员工也在一定程度上影响利润端表现。展望未来,基于供给端临港产能释放日益临近,叠加需求端在手订单充足,我们判断未来几年公司将持续受益于CGTCDMO赛道的高景气度呈现高速增长的趋势。持续强化业务能力建设,伴随23年新产能投产业绩有望恢复高速增长公司继续强化CDMO业务在溶瘤病毒、AAV基因治疗、细胞治疗及其他各业务领域的布局,同时开发了干细胞、NK细胞和mRNA等新型CDMO业务,为未来公司中长期业绩增长奠定基础。另外根据公司2022年中报披露,公司IPO募投建设的上海临港新产能预计将于2023年逐渐投产,强化公司产能供给端能力,且伴随公司美国子公司的设立等积极拓展国内外市场,我们判断未来有望逐渐恢复高速增长。投资建议考虑到疫情原因扰动以及为后续新产能提前储备人才等因素,下调前期盈利预测,我们将公司2022-2024年营收预测由3.45/5.28/7.67亿元下调至2.94/4.39/6.42亿元,归母净利润由0.7/1.01/1.44亿元下调至0.41/0.70/0.91亿元,调整后EPS分别为0.08/0.14/0.19元,对应2023年02月23日的21.12元/股收盘价,PE分别为255.35/148.44/114.11倍,考虑到公司长线发展乐观,业绩有较大增长空间,维持“买入”评级。风险提示核心技术骨干及管理层流失风险、竞争加剧风险、新型冠状病毒疫情影响业务拓展、基因治疗领域监管政策变化的风险

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

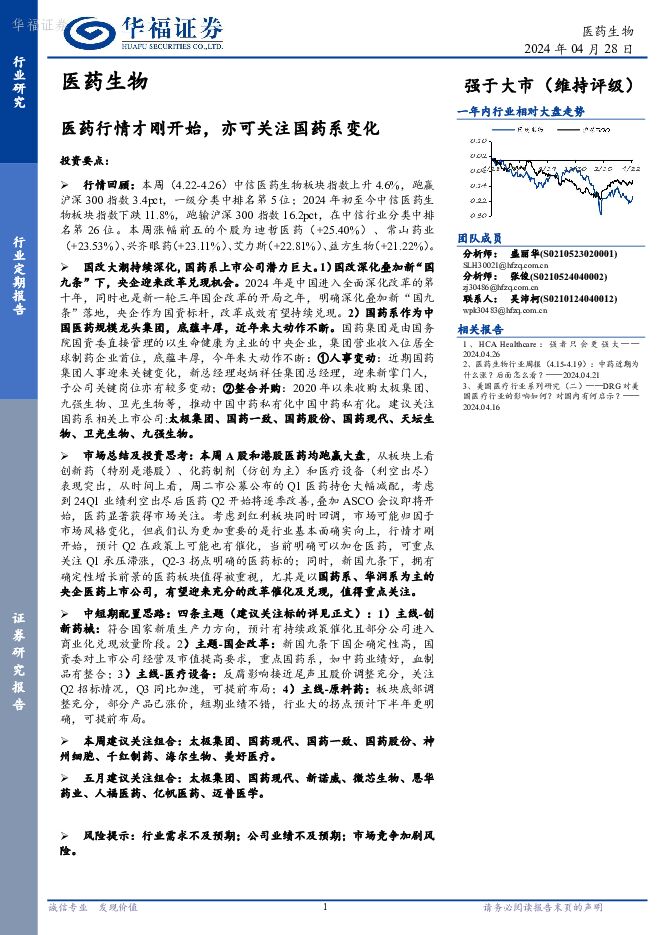

医药生物:医药行情才刚开始,亦可关注国药系变化 华福证券 2024-04-29(15页) 附下载

投资要点:行情回顾:本周(4.22-4.26)中信医药生物板块指数上升4.6%,跑赢沪深300指数3...

1.9 MB共15页中文简体

3天前29420积分

-

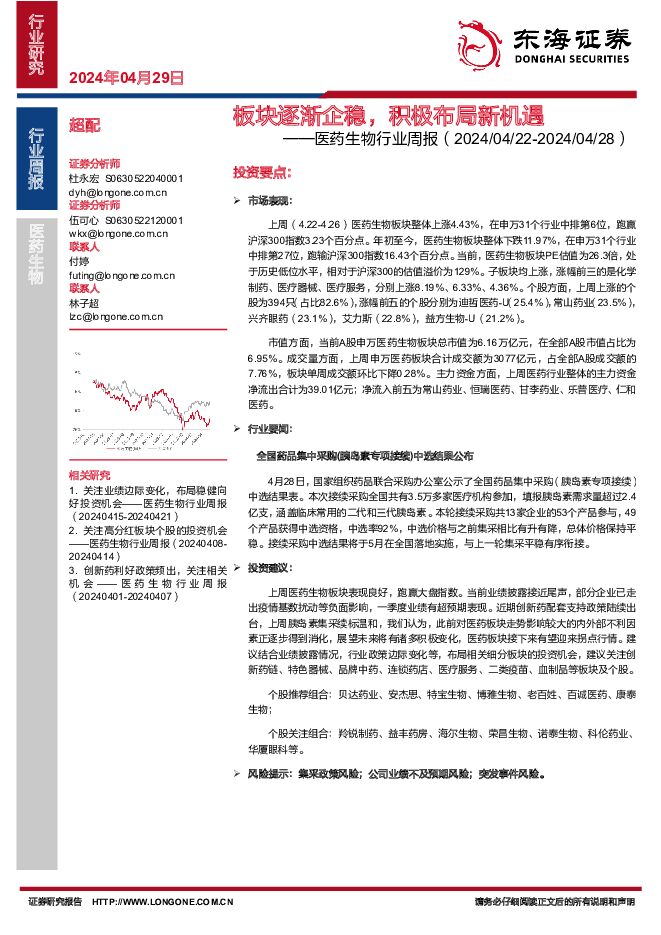

医药生物行业周报:板块逐渐企稳,积极布局新机遇 东海证券 2024-04-29(13页) 附下载

投资要点:市场表现:上周(4.22-4.26)医药生物板块整体上涨4.43%,在申万31个行业中排第...

1.07 MB共13页中文简体

3天前22720积分

-

生物医药Ⅱ行业周报:高股息板块盛行,建议关注医药相关领域 太平洋 2024-04-29(18页) 附下载

报告摘要本周我们探讨医药高股息板块行情及相关标的。高股息板块大幅跑赢大盘,未来有望成为长期市场风格A...

1.74 MB共18页中文简体

3天前95220积分

-

智飞生物 HPV疫苗进一步放量,带疱疫苗即将贡献新增量 平安证券 2024-04-29(4页) 附下载

智飞生物(300122)事项:(1)公司发布2023年年报,全年实现营收529.18亿元(+38.3...

688.81 KB共4页中文简体

3天前65518积分

-

蔚蓝生物 2023年年报及2024年一季报点评:业绩增长符合预期,持续完善动物大健康系统 民生证券 2024-04-29(3页) 附下载

蔚蓝生物(603739)事件。2024年4月26日,公司发布2023年年报及2024年一季报。202...

683.05 KB共3页中文简体

3天前71318积分

-

生物股份 成本改善毛利水平回暖,非口产品增长稳定 国投证券 2024-04-29(5页) 附下载

生物股份(600201)业绩概况:公司发布2023年报和2024年一季度报:2023年公司实现营业收...

738.74 KB共5页中文简体

3天前62518积分

-

三诺生物 血糖监测稳定增长,新品拓展取得成果 国金证券 2024-04-29(4页) 附下载

三诺生物(300298)业绩简评2024 年 4 月 25 日, 公司发布 2023 年年度报告和 ...

824.37 KB共4页中文简体

3天前92718积分

-

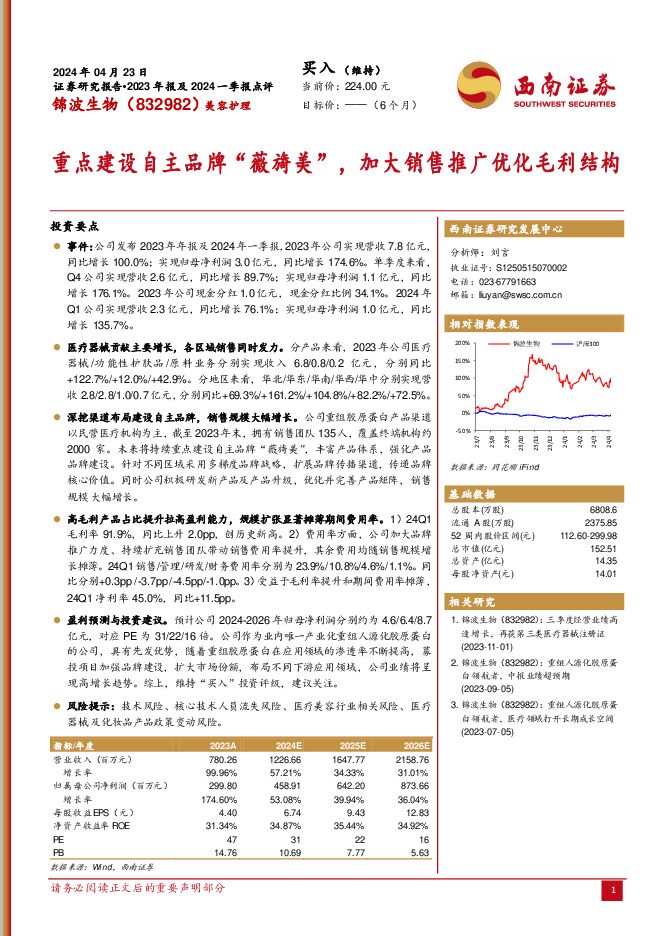

锦波生物 重点建设自主品牌“薇旖美”,加大销售推广优化毛利结构 西南证券 2024-04-29(6页) 附下载

锦波生物(832982)投资要点事件:公司发布2023年年报及2024年一季报,2023年公司实现营...

1.29 MB共6页中文简体

3天前95518积分

-

健帆生物 渠道库存改善,业绩恢复增长 西南证券 2024-04-29(6页) 附下载

健帆生物(300529)投资要点事件:公司发布2023年年报,实现营业收入19.2亿元,同比下降22...

1.26 MB共6页中文简体

3天前64618积分

-

华恒生物 23年业绩高增,新产品布局逐步完善合成生物平台 天风证券 2024-04-29(7页) 附下载

华恒生物(688639)事件:公司发布2023年年报及2024年一季报,23年实现营业收入19.4亿...

998.87 KB共7页中文简体

3天前67718积分

-

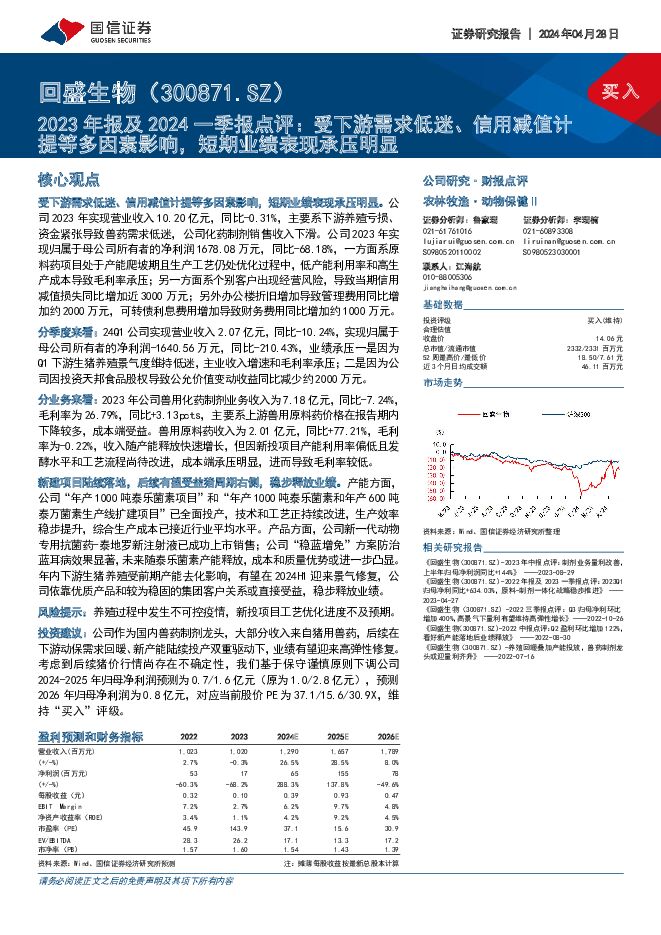

回盛生物 2023年报及2024一季报点评:受下游需求低迷、信用减值计提等多因素影响,短期业绩表现承压明显 国信证券 2024-04-29(6页) 附下载

回盛生物(300871)核心观点受下游需求低迷、信用减值计提等多因素影响,短期业绩表现承压明显。公司...

605.64 KB共6页中文简体

3天前41618积分

-

华恒生物 业绩同比增长,新建项目持续投产放量 太平洋 2024-04-29(5页) 附下载

华恒生物(688639)事件:公司近期发布2023年报及2024年一季报,2023年实现营收19.3...

621.37 KB共5页中文简体

3天前68218积分

-

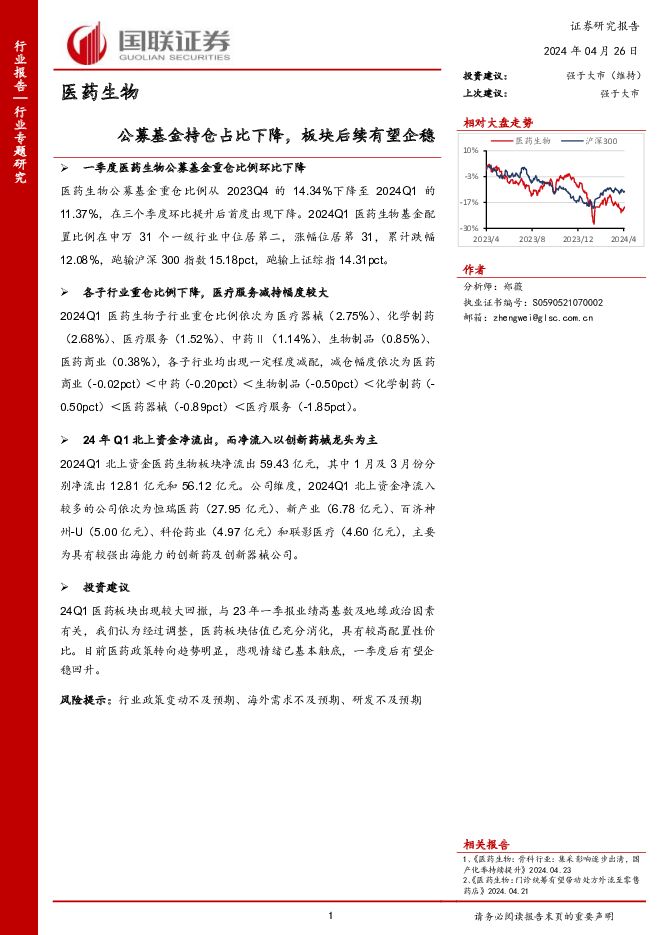

医药生物:公募基金持仓占比下降,板块后续有望企稳 国联证券 2024-04-26(10页) 附下载

一季度医药生物公募基金重仓比例环比下降医药生物公募基金重仓比例从2023Q4的14.34%下降至20...

675.59 KB共10页中文简体

4天前66520积分

-

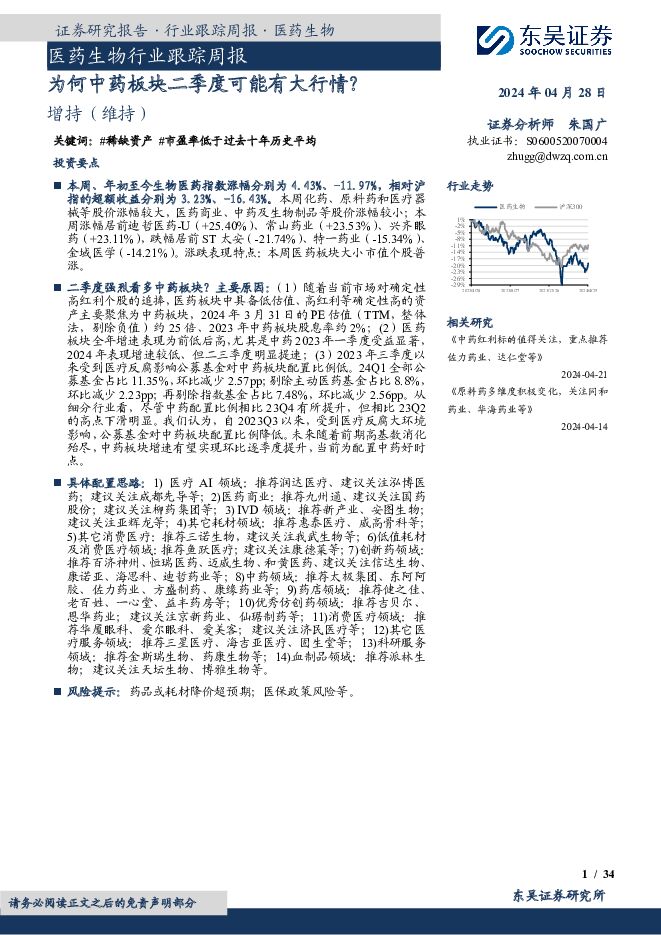

医药生物行业跟踪周报:为何中药板块二季度可能有大行情? 东吴证券 2024-04-28(34页) 附下载

投资要点本周、年初至今生物医药指数涨幅分别为4.43%、-11.97%,相对沪指的超额收益分别为3....

3.13 MB共34页中文简体

4天前84120积分

-

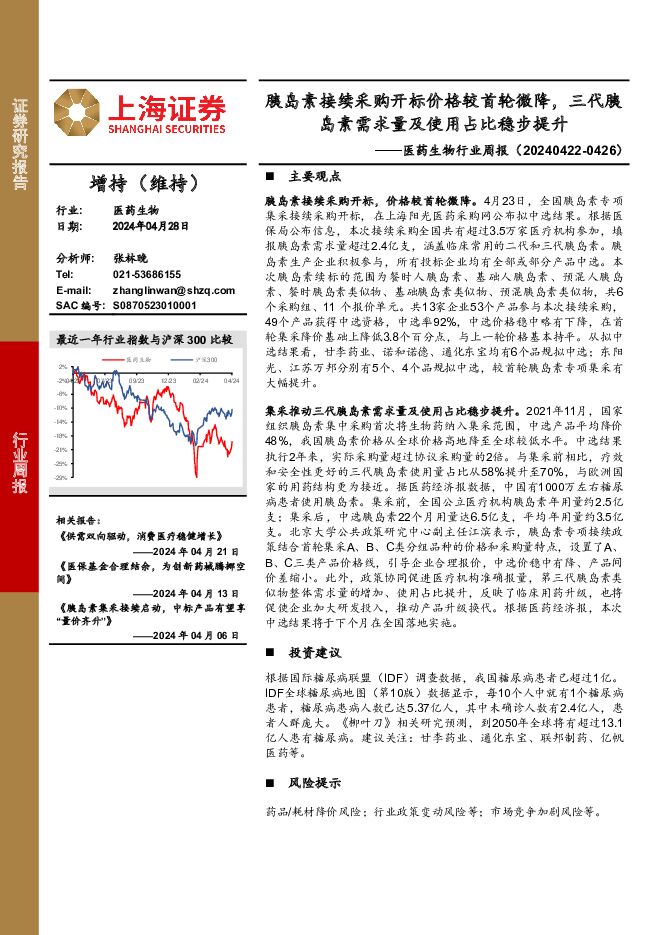

医药生物行业周报:胰岛素接续采购开标价格较首轮微降,三代胰岛素需求量及使用占比稳步提升 上海证券 2024-04-28(2页) 附下载

主要观点胰岛素接续采购开标,价格较首轮微降。4月23日,全国胰岛素专项集采接续采购开标,在上海阳光医...

340.56 KB共2页中文简体

4天前37920积分

-

生物医药Ⅱ行业周报:新药周观点:24Q1创新药板块持仓环比微增,机构关注度不断提升中 国投证券 2024-04-28(16页) 附下载

本周新药行情回顾:2024年4月22日-2024年4月26日,新药板块涨幅前5企业:北海康成(39....

1.14 MB共16页中文简体

4天前93720积分

-

生物制造行业点评:生物制造政策有望近期出台,合成生物产业迎来重要拐点 华安证券 2024-04-28(5页) 附下载

主要观点:事件描述在4月26日的2024中关村论坛年会上,北京化工大学校长、中国工程院院士谭天伟提到...

485 KB共5页中文简体

4天前55220积分

-

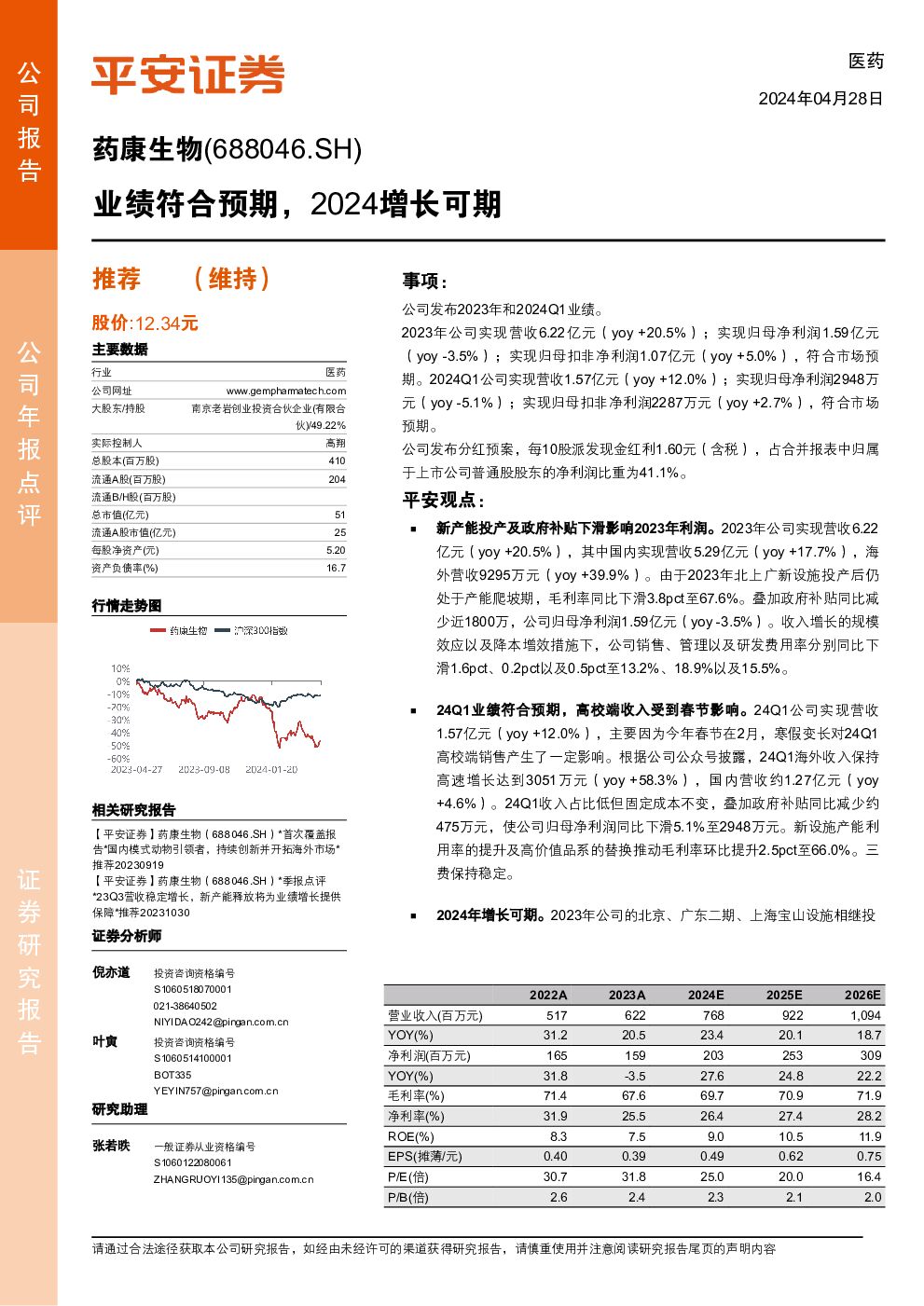

药康生物 业绩符合预期,2024增长可期 平安证券 2024-04-28(4页) 附下载

药康生物(688046)事项:公司发布2023年和2024Q1业绩。2023年公司实现营收6.22亿...

720.49 KB共4页中文简体

4天前75418积分

-

生物股份 公司信息更新报告:业绩韧性十足新品多点开花,动保创新龙头持续成长 开源证券 2024-04-28(4页) 附下载

生物股份(600201)业绩韧性十足新品多点开花,动保创新龙头持续成长,维持“买入”评级公司发布20...

836.3 KB共4页中文简体

4天前98218积分

-

天康生物 23年业绩承压,24年生猪出栏目标300-350万头 中国银河 2024-04-28(4页) 附下载

天康生物(002100)核心观点:事件:公司发布2023年年度报告。23年公司营收190.26亿元,...

495.21 KB共4页中文简体

4天前51418积分