科伦药业2022年业绩预告点评:业绩略超预期,ADC+MSD兑现确定性强、催化剂丰富东吴证券2023-01-31.pdf

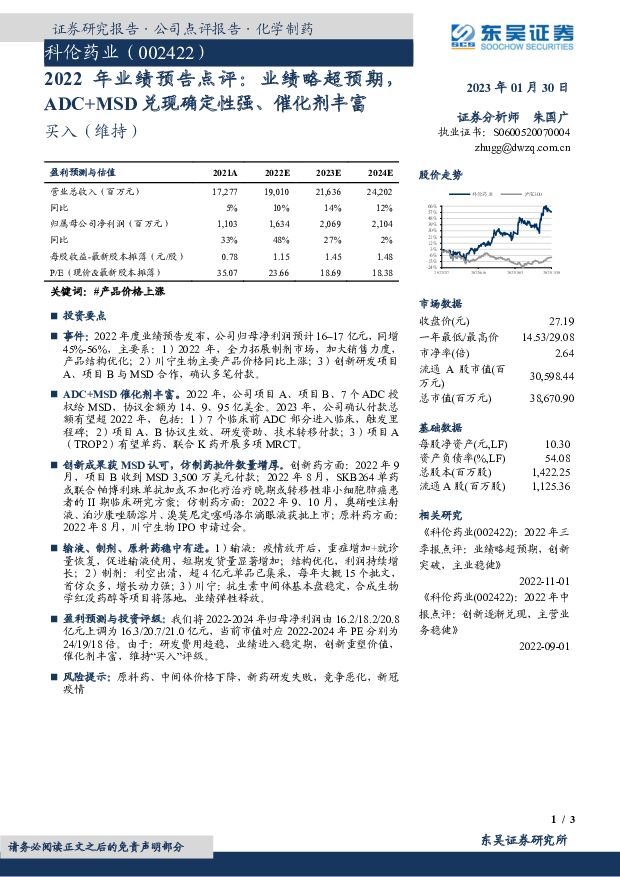

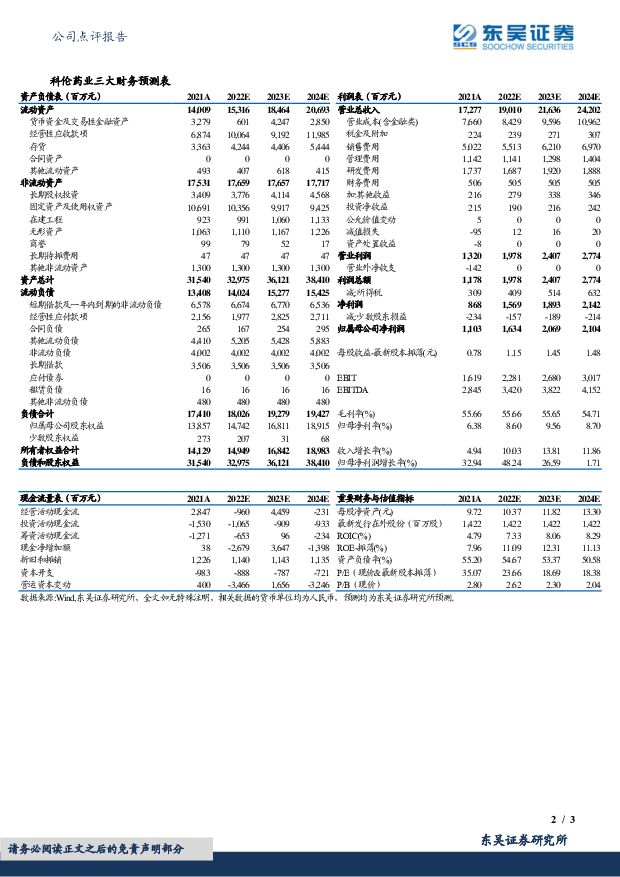

摘要:科伦药业(002422)投资要点事件:2022年度业绩预告发布,公司归母净利润预计16–17亿元,同增45%-56%,主要系:1)2022年,全力拓展制剂市场,加大销售力度,产品结构优化;2)川宁生物主要产品价格同比上涨;3)创新研发项目A、项目B与MSD合作,确认多笔付款。ADC+MSD催化剂丰富。2022年,公司项目A、项目B、7个ADC授权给MSD,协议金额为14、9、95亿美金。2023年,公司确认付款总额有望超2022年,包括:1)7个临床前ADC部分进入临床,触发里程碑;2)项目A、B协议生效、研发资助、技术转移付款;3)项目A(TROP2)有望单药、联合K药开展多项MRCT。创新成果获MSD认可,仿制药批件数量增厚。创新药方面:2022年9月,项目B收到MSD3,500万美元付款;2022年8月,SKB264单药或联合帕博利珠单抗加或不加化疗治疗晚期或转移性非小细胞肺癌患者的II期临床研究方案;仿制药方面:2022年9、10月,奥硝唑注射液、泊沙康唑肠溶片、溴莫尼定噻吗洛尔滴眼液获批上市;原料药方面:2022年8月,川宁生物IPO申请过会。输液、制剂、原料药稳中有进。1)输液:疫情放开后,重症增加+就诊量恢复,促进输液使用,短期发货量显著增加;结构优化,利润持续增长;2)制剂:利空出清,超4亿元单品已集采,每年大概15个批文,首仿众多,增长动力强;3)川宁:抗生素中间体基本盘稳定,合成生物学红没药醇等项目将落地,业绩弹性释放。盈利预测与投资评级:我们将2022-2024年归母净利润由16.2/18.2/20.8亿元上调为16.3/20.7/21.0亿元,当前市值对应2022-2024年PE分别为24/19/18倍。由于:研发费用趋稳,业绩进入稳定期,创新重塑价值,催化剂丰富,维持“买入”评级。风险提示:原料药、中间体价格下降,新药研发失败,竞争恶化,新冠疫情

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

聚酯链维持偏弱运行 化工品价差整体上涨 东吴证券 2024-04-22(47页) 附下载

【六大炼化公司涨跌幅】截至2024年04月19日,6家民营大炼化公司近一周股价涨跌幅:恒力石化(环比...

3.02 MB共47页中文简体

2小时前020积分

-

电力设备行业跟踪周报:出海和特高压驱动电网设备龙头高增、锂电Q2拐点确立 东吴证券 2024-04-22(45页) 附下载

电气设备 6364 下跌 2.26%,表现弱于大盘。 核电涨 0.38%,发电及电网跌 0.2%,新...

4.5 MB共45页中文简体

2小时前020积分

-

汽车周观点:4月第二周交强险同比-11.6%。看好汽车板块! 东吴证券 2024-04-22(29页) 附下载

本周复盘总结:4月第二周交强险同比-11.6%,继续看好汽车板块!本周SW汽车指数上升0.1%,细分...

1.58 MB共29页中文简体

2小时前020积分

-

商贸零售行业跟踪周报:旅游行业五一前瞻:国内游稳中有增,出境游显著修复 东吴证券 2024-04-22(15页) 附下载

投资要点“五一”旅游订单量稳中有增,下沉市场旅游目的地热度提升。携程报告显示,今年“五一”假期旅游热...

1.12 MB共15页中文简体

2小时前020积分

-

环保行业跟踪周报:高能环境鑫科项目投产业绩迎拐点,兴蓉环境污水提价,持续推荐水务、燃气、固废红利资产 东吴证券 2024-04-22(34页) 附下载

投资要点重点推荐:美埃科技,九丰能源,龙净环保,高能环境,光大环境,兴蓉环境,洪城环境,仕净科技,金...

2.01 MB共34页中文简体

2小时前020积分

-

AI社交行业深度:强用户粘性、高变现潜力赛道,关注头部产品玩法创新 东吴证券 2024-04-22(31页) 附下载

核心观点AI社交:强用户粘性、高变现潜力赛道。 AI社交核心价值即在于通过AI虚拟角色为人类用户提供...

3.23 MB共31页中文简体

2小时前020积分

-

建筑材料行业跟踪周报玻纤价格继续上涨 东吴证券 2024-04-22(26页) 附下载

投资要点本周(2024.4.15–2024.4.19,下同):本周建筑材料板块(SW)涨跌幅+0.4...

1.37 MB共26页中文简体

2小时前020积分

-

建筑材料行业跟踪周报:玻纤价格继续上涨 东吴证券 2024-04-22(26页) 附下载

本周(2024.4.15–2024.4.19,下同):本周建筑材料板块(SW)涨跌幅+0.44%,同...

1.37 MB共26页中文简体

2小时前020积分

-

建筑装饰行业跟踪周报:3月基建投资保持平稳,继续推荐估值低位的建筑央企 东吴证券 2024-04-22(11页) 附下载

投资要点本周(2024.4.15–2024.4.19,下同):本周建筑装饰板块(SW)涨跌幅2.94...

961.35 KB共11页中文简体

2小时前220积分

-

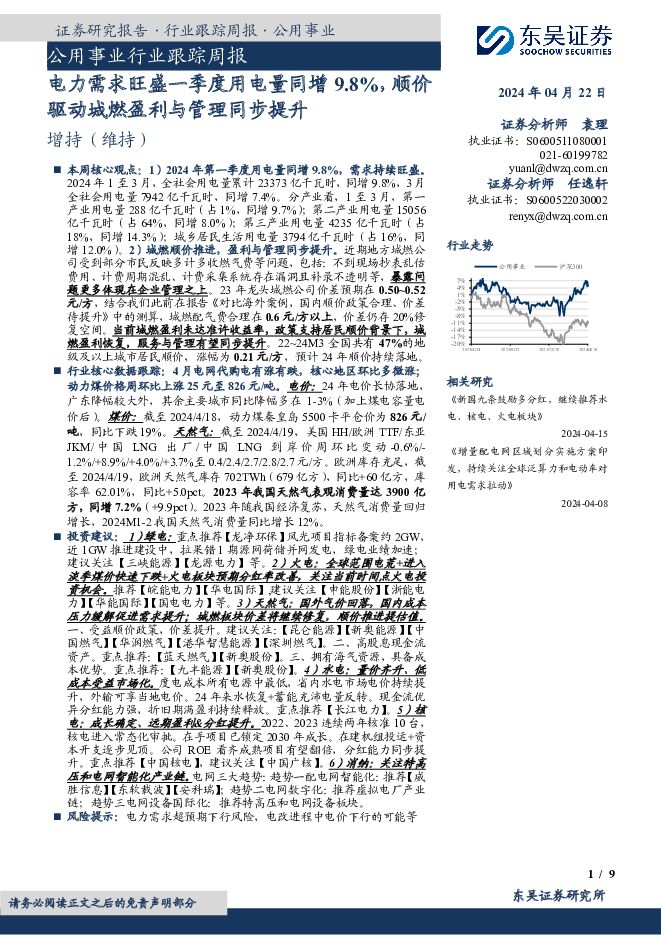

公用事业行业跟踪周报:电力需求旺盛一季度用电量同增9.8%,顺价驱动城燃盈利与管理同步提升 东吴证券 2024-04-22(9页) 附下载

2024年1至3月,全社会用电量累计23373亿千瓦时,同增9.8%,3月全社会用电量7942亿千瓦...

1.22 MB共9页中文简体

2小时前220积分

-

国防军工行业跟踪周报:低空主题重来、中东伊以互袭、报告季尾声,多重因素共振下军工行业有望迎来向上拐点 东吴证券 2024-04-22(8页) 附下载

投资要点上周军工行业走势与原因分析:上周军工行业波动较大,周二下跌4.71%后,后三天连续放量上涨,...

554.03 KB共8页中文简体

2小时前020积分

-

传媒行业点评报告:中国香港批准比特币及以太坊现货ETF,或吸引大量资金流入 东吴证券 2024-04-22(2页) 附下载

投资要点事件:4月15日,中国香港证监会批准了3家基金公司推出比特币和以太坊现货ETF。这三家基金公...

404.29 KB共2页中文简体

2小时前020积分

-

保险Ⅱ行业点评报告:《关于推进新能源车险高质量发展有关工作的通知(征求意见稿)》点评-市场化理念下激活风险识别与定价能力 东吴证券 2024-04-22(5页) 附下载

投资要点事件:国家金融监督管理总局下发《关于推进新能源车险高质量发展有关工作的通知(征求意见稿)》(...

507.74 KB共5页中文简体

2小时前020积分

-

中新集团 2023年报点评:园区业务提质增效,分布式光伏加速拓展 东吴证券 2024-04-22(3页) 附下载

中新集团(601512)投资要点事件:公司发布2023年年报。2023年公司实现营收36.6亿元,同...

550 KB共3页中文简体

2小时前018积分

-

紫光国微 2023年年报点评:业务表现的基本稳定,产品谱系持续拓展 东吴证券 2024-04-22(3页) 附下载

紫光国微(002049)事件:公司发布2023年年报,2023年度公司实现营业收入75.65亿元,同...

514.88 KB共3页中文简体

2小时前018积分

-

中控技术 2024年一季报点评:业绩符合预期,海外和AI业务增长可期 东吴证券 2024-04-22(3页) 附下载

中控技术(688777)事件:2024年4月17日,中控技术发布2024年一季报。2024年Q1,公...

509.88 KB共3页中文简体

2小时前018积分

-

科思股份 科思五问-深度解析美护原料全球龙头壁垒与路径 东吴证券 2024-04-22(22页) 附下载

科思股份(300856)投资要点增长驱动:价还是量?2022年以来呈现量价齐升趋势。(1)价格:一方...

1.91 MB共22页中文简体

2小时前018积分

-

图南股份 2023年年报与2024年一季报点评:营收稳定增长,新项目进展顺利 东吴证券 2024-04-22(3页) 附下载

图南股份(300855)事件:公司发布2023年年报及2024年一季度报,2023年营收13.8亿元...

509.56 KB共3页中文简体

2小时前018积分

-

金徽酒 夙兴夜寐,陇南美酒耀西北 东吴证券 2024-04-22(26页) 附下载

金徽酒(603919)投资要点经营蜕变,品牌之路稳步向前。2019年以来,金徽酒通过“二次创业”实现...

1.79 MB共26页中文简体

2小时前018积分

-

思源电气 2023年报点评:国内+海外电网需求共振,看好公司长期稳健成长 东吴证券 2024-04-22(3页) 附下载

思源电气(002028)投资要点事件:公司公布2023年年报,实现营收124.6亿元,同比+18%;...

513.74 KB共3页中文简体

2小时前218积分