化工&新材料2023年度投资策略:关注新兴技术带来的材料升级和进口替代太平洋2022-12-21.pdf

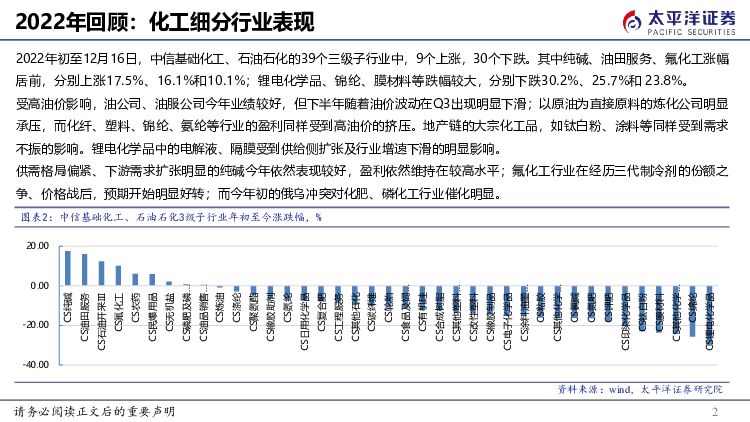

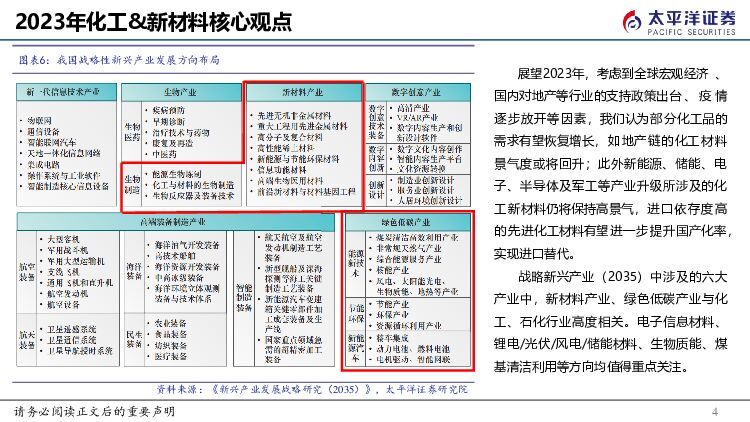

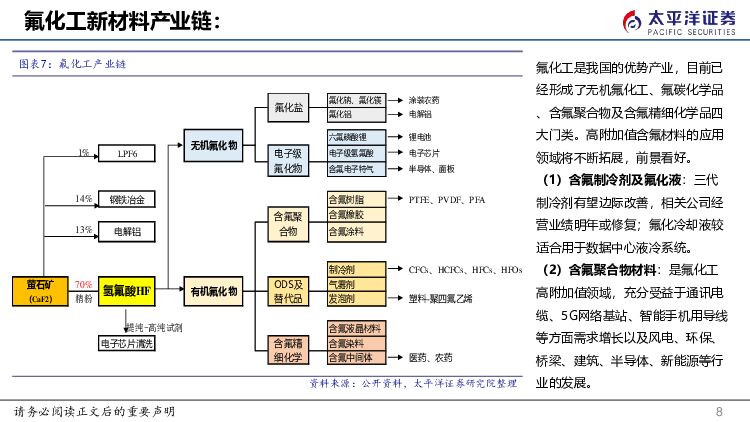

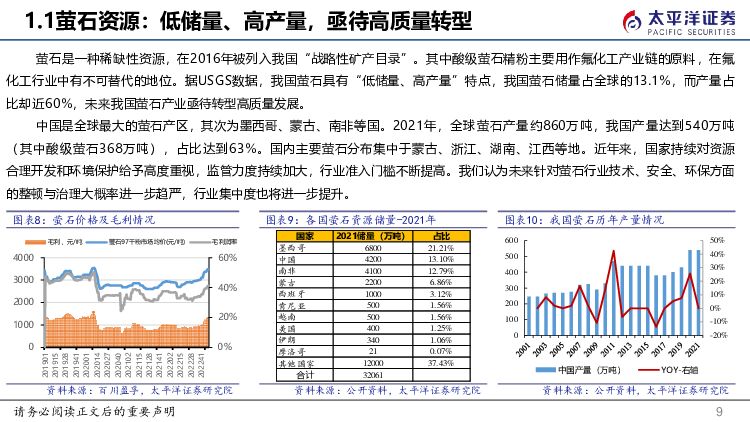

摘要:投资主线1:下游产业升级或技术进步带来的化工新材料需求。我们重点推荐关注以下方向:(1)氟化工新材料产业链:萤石-HF-含氟新材料广泛应用于电子信息、锂电、储能、制冷换热等下游行业,技术迭代或将带来需求的进一步提升。传统制冷剂方面,三代制冷剂配额管理将在立法层面落地、行业格局边际好转,下游需求有望恢复平稳增长。(2)硅基材料、POE/EVA、纯碱、聚醚胺等化工材料:预计2023年光伏装机依然高增速,硅基材料、胶膜原材料EVA、POE的需求或持续提升;光伏玻璃的产能扩张将拉升纯碱的需求,风电/氢能领域对碳纤维、聚醚胺等材料的需求也值得关注。(3)导电剂、气凝胶、磷化工、盐湖提锂、正负极添加剂等锂电化工新材料:行业测算2022年中、欧、美新能源车渗透率25%、19%、7%,预计2023-2025年销量复合增速30%、30%、54%。同时,锂电发展从量向质,技术迭代加快,由此带来的新材料需求呈现高速发展趋势,正负极材料、电池隔热材料、新型低成本磷系材料以及锂资源相关的方向依然是重点方向。(4)储能技术进步带来的化工材料需求:按应用领域不同可分为表前储能、表后储能,其中表前储能可以分为电源侧储能与电网侧储能;表后储能包括工商业储能与户用储能,其中户用储能主要用于家庭场景,呈现出一定的电器化特点。目前储能技术多头并进,其中钠电、熔盐储能、盐穴压缩空气储能等对纯碱、普鲁士蓝等化工材料需求明显。(5)生物柴油:2022年俄乌的地缘事件导致能源紧张,海外生物燃料掺混比例持续提升;欧盟征收航空碳税也将催化生物基航煤的需求,看好国内生物柴油企业维持较好盈利,生物基可再生燃料的景气度或持续提升。投资主线2:“卡脖子”、先进高性能材料的国产化替代加速。我们重点推荐关注:(1)碳纤维:我国海上风电、体育休闲、氢能、航空航天等领域快速发展,2021年对碳纤维的需求量已经达到6.2万吨(占全球的53%),但国产仅2.5万吨左右,且集中在中低端产品。随着我国海上风电、氢能、大飞机、无人机等领域的快速发展,碳纤维的需求大概率维持较高增速,目前部分公司已经突破己二腈、原丝等领域的技术壁垒,国产替代值得期待。(2)电子化学品:光刻胶及配套试剂、湿电子化学品是半导体行业的核心原材料之一,其产品水平直接影响芯片制造水平。光刻胶按曝光波长由大到小可分为G/I线胶、KrF胶、ArF胶和EUV胶,但目前核心技术依然掌握在欧美日国家;CMP抛光垫材料方面,陶氏杜邦几乎占据90%的市场份额,国产替代空间广阔,但同时也面临极高的壁垒。(3)超高分子量聚乙烯、芳纶:海外地缘冲突催化了防护装备需求,高端UHMWPE(超高分子量聚乙烯纤维)价格持续上行,国内企业中高端产品渗透率继续提升,未来有望保持较高景气度。间位芳纶方面个体防护装备配备标准的逐步推进;对位芳纶光通信及橡胶领域需求保持旺盛,此外锂电隔膜芳纶涂覆市场需求前景广阔,未来芳纶国产化水平有望大幅度提升。投资主线3:“稳增长”背景下,煤化工、传统行业的边际好转等机会煤化工企业的产业升级、煤基清洁利用等方向值得关注;地产边际好转可能带来后周期需求恢复,如聚氨酯等材料;涉及粮食安全的农药、化肥依然值得重视;若油价中枢回落,相关的炼化公司盈利可能出现边际改善。风险提示:下游需求不及预期、新增产能超预期投放,产品价格大幅下跌,原油、原材料市场剧烈波动等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

聚酯板块偏弱运行化工品价差整体改善 东吴证券 2024-04-29(43页) 附下载

【六大炼化公司涨跌幅】截至2024年04月26日,6家民营大炼化公司近一周股价涨跌幅:恒逸石化(环比...

5.28 MB共43页中文简体

1天前35820积分

-

基础化工行业周报:天然橡胶价格回落,制冷剂景气延续上行 国海证券 2024-04-29(68页) 附下载

投资要点:2024年4月25日国海化工景气指数为100.58,较4月18日上升0.01。综合考虑化工...

4.74 MB共68页中文简体

1天前44820积分

-

信息技术产业行业研究:AI应用持续落地,看好相关产业链投资机会 国金证券 2024-04-29(21页) 附下载

电子板块:云厂商加大AI资本开支,AI端侧应用加速,继续看好Ai受益产业链。各大云厂商纷纷加大Ai资...

2.13 MB共21页中文简体

1天前16020积分

-

生物医药Ⅱ行业周报:高股息板块盛行,建议关注医药相关领域 太平洋 2024-04-29(18页) 附下载

报告摘要本周我们探讨医药高股息板块行情及相关标的。高股息板块大幅跑赢大盘,未来有望成为长期市场风格A...

1.74 MB共18页中文简体

1天前95020积分

-

基础化工行业周报:三代制冷剂延续强势,纯碱现货价格继续上涨 太平洋 2024-04-29(30页) 附下载

报告摘要1.重点行业和产品情况跟踪制冷剂:三代制冷剂价格延续强势。根据百川盈孚数据,截至4月26日,...

2.93 MB共30页中文简体

1天前57320积分

-

化工新材料产业周报:星舰预计5月再次试飞,宁德时代发布神行PLUS 国海证券 2024-04-29(34页) 附下载

投资要点:核心逻辑新材料是化工行业未来发展的一个重要方向,正处于下游需求迅速爆发阶段,随着政策支持与...

2.96 MB共34页中文简体

1天前36220积分

-

基础化工行业研究周报:金融助力石化业绿色低碳转型,MMA、纯碱价格上涨 天风证券 2024-04-29(20页) 附下载

上周指24年4月15-21日(下同),本周指24年4月22-28日(下同)。本周重点新闻跟踪近日,中...

2.19 MB共20页中文简体

1天前15220积分

-

化工新材料行业周报:国内成品油新一轮价格下调将开启 平安证券 2024-04-29(16页) 附下载

核心观点:石油化工:中东局势紧张提振国际油价,国内成品油价将迎来新一轮下调。截至4.26,据ifin...

2.16 MB共16页中文简体

1天前10420积分

-

化工:万华化学基本面周度动态跟踪:北美部分MDI装置停产,福建扩建36万TDI项目 华安证券 2024-04-29(32页) 附下载

周度观点为加快绿色低碳先进技术示范应用和推广,国家发展改革委网站4月16日公布《绿色低碳先进技术示范...

2.15 MB共32页中文简体

1天前36220积分

-

环保与公用事业周报:24Q1水利建设投资完成额创历史同期记录,多地印发设备更新方案 德邦证券 2024-04-29(19页) 附下载

投资要点:行情回顾:本周各板块涨跌不一,申万(2021)公用事业行业指数下跌1.1%,环保行业指数上...

1.68 MB共19页中文简体

1天前14020积分

-

基础化工行业周报:纯碱尿素等涨幅居前,建议继续关注轮胎、油气开采板块 华鑫证券 2024-04-29(30页) 附下载

投资要点纯碱尿素等涨幅居前,甲醇氯化钾等跌幅较大周环比涨幅较大的产品:丙酮(华东地区高端,8.64%...

979.41 KB共30页中文简体

1天前36220积分

-

计算机行业研究:北京市规划算力基础设施建设,关注国产算力链投资机会 国金证券 2024-04-29(5页) 附下载

事件点评2024年4月24日,北京市经济和信息化局联合北京市通信管理局印发《北京市算力基础设施建设实...

822.13 KB共5页中文简体

1天前70420积分

-

建筑装饰行业研究周报:万亿国债支撑水利投资,关注低空经济及设备更新弹性释放 天风证券 2024-04-29(6页) 附下载

水利投资保持强度,基建景气有望延续根据百年数据网,今年水利项目资金情况相对较好,增发国债安排的水利项...

621.39 KB共6页中文简体

1天前11220积分

-

机械行业周报:一季度业绩同比表现突出,建议关注叉车以及出口链 太平洋 2024-04-29(19页) 附下载

报告摘要本期(4月22日-4月26日),沪深300上涨1.2%,机械板块上涨0.9%,在所有一级行业...

734.54 KB共19页中文简体

1天前61920积分

-

基础化工行业专题研究:“升级”是化工领域单位GDP能耗降低的主要推动力 天风证券 2024-04-29(9页) 附下载

2024年政府工作报告中提出的降低单位GDP能耗2.5%的目标是针对“十四五”期间目标的年度拆解,伴...

686.41 KB共9页中文简体

1天前97820积分

-

纺服&零售周报:制造端24Q1兑现高弹性,把握制造&出海β 太平洋 2024-04-29(17页) 附下载

报告摘要纺织制造&供应链出海企业财报梳理:本周玉马遮阳、华利集团、裕元集团、西大门发布23年年报(及...

1.72 MB共17页中文简体

1天前33620积分

-

公用事业及环保产业行业研究:3月电源投资增速边际放缓,新增光伏装机12GW 国金证券 2024-04-29(16页) 附下载

行情回顾:本周(4.22-4.26)上证综指上涨0.76%,创业板指上涨3.86%。公用事业板块下跌...

1.19 MB共16页中文简体

1天前94120积分

-

非金属新材料行业研究周报:周内半导体材料涨幅较大,碳纤维开启涨价 天风证券 2024-04-29(22页) 附下载

长期观点1、碳纤维:我们认为目前T300大丝束已处于阶段性底部阶段,但考虑到部分公司仍有产能快速释放...

1.39 MB共22页中文简体

1天前70720积分

-

传媒互联网行业周报:板块持仓处低位,海内外AI发展仍处快车道 太平洋 2024-04-29(31页) 附下载

报告摘要24Q1传媒板块重仓持股市值占比回升,但仍维持低配23Q1-23Q4主动偏股型基金重仓持股中...

716.79 KB共31页中文简体

1天前34320积分

-

保险资产管理行业研究:浙江省债权投资计划产品运行分析:产品登记数量全国领先,区县级基投主体为产品运用主力 中诚信国际 2024-04-29(14页) 附下载

1.2023年,浙江省实现GDP为8.26万亿元,比上年增长6.0%,经济总量位居全国第四,同时人均...

556 KB共14页中文简体

1天前98220积分