保险行业2023年度投资策略:稳修内功,风起借势,资负共振带动寿险估值修复开源证券2022-12-02.pdf

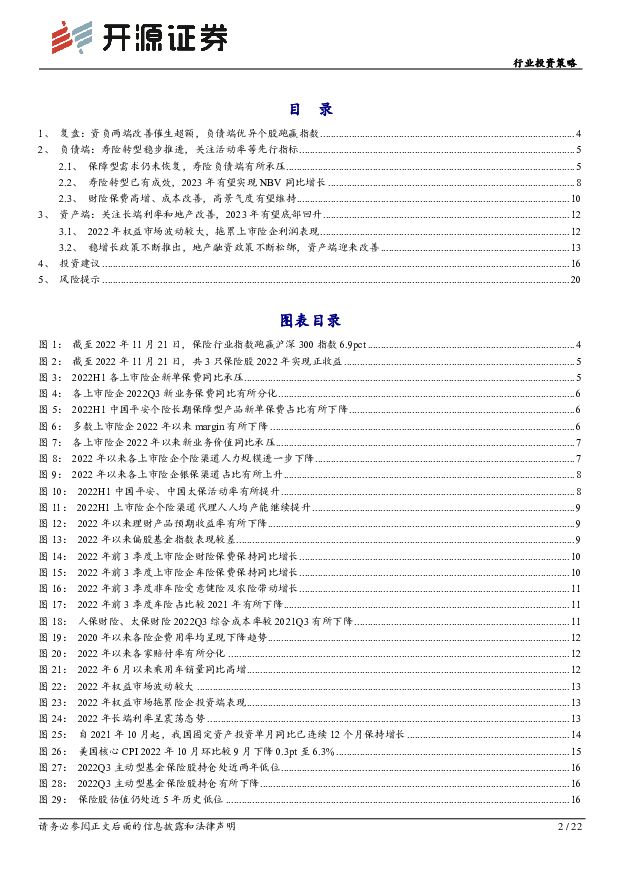

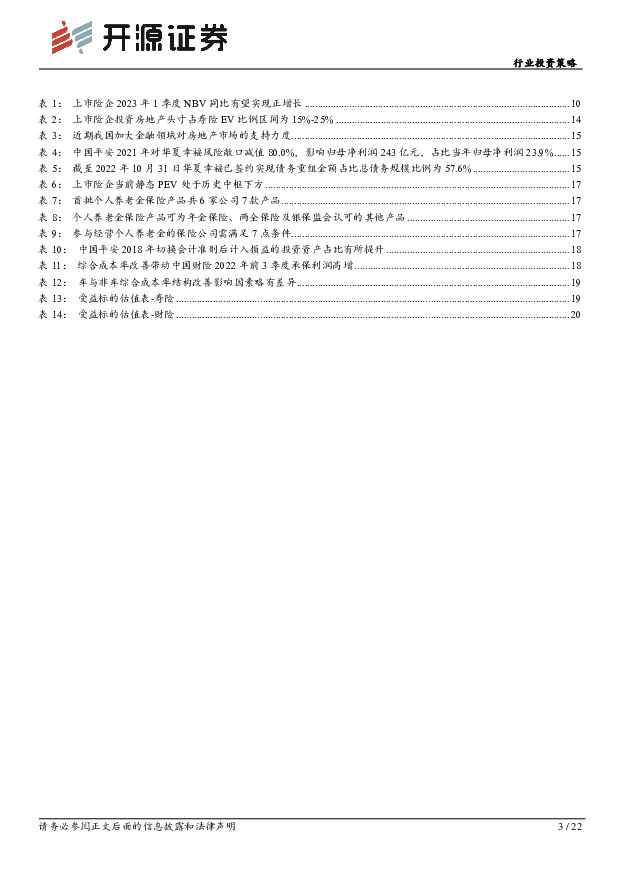

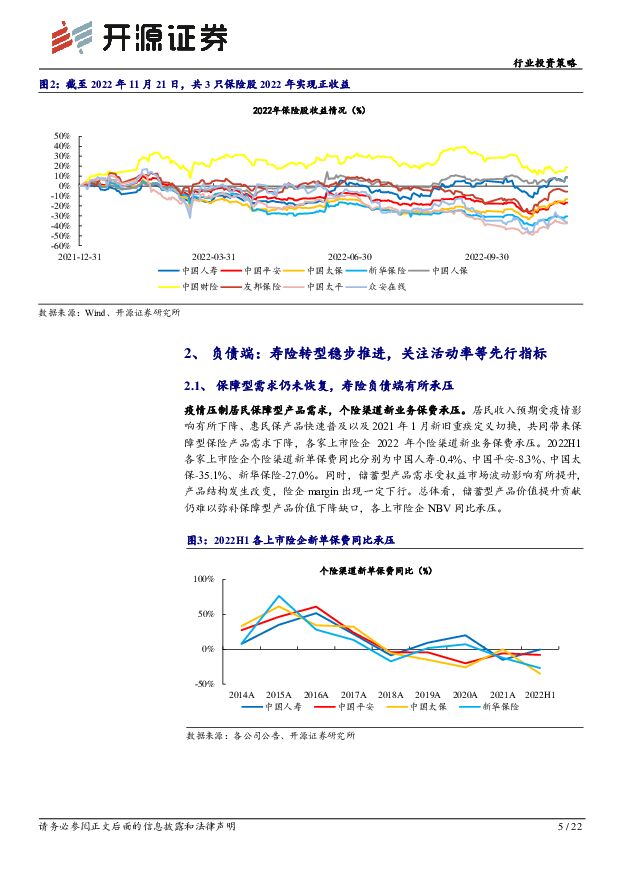

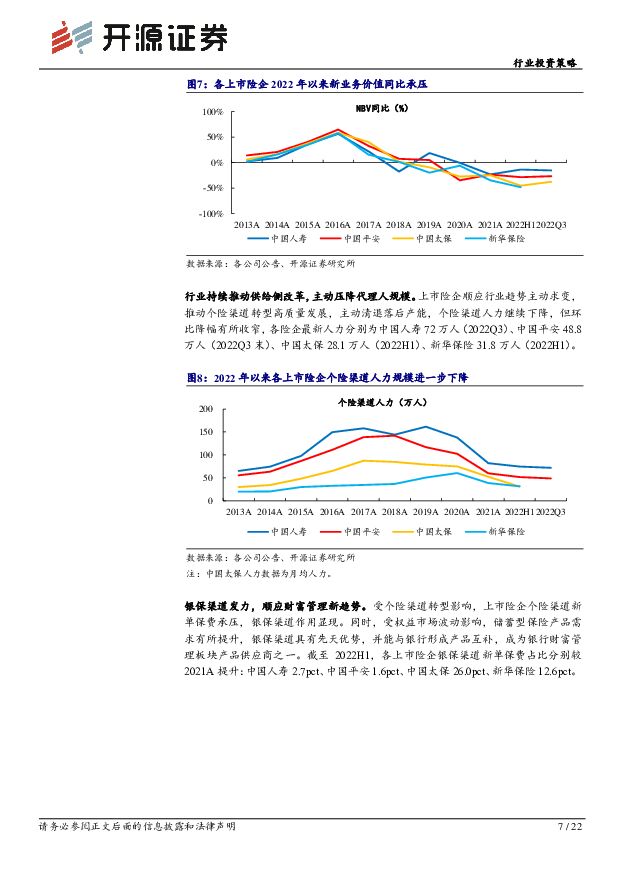

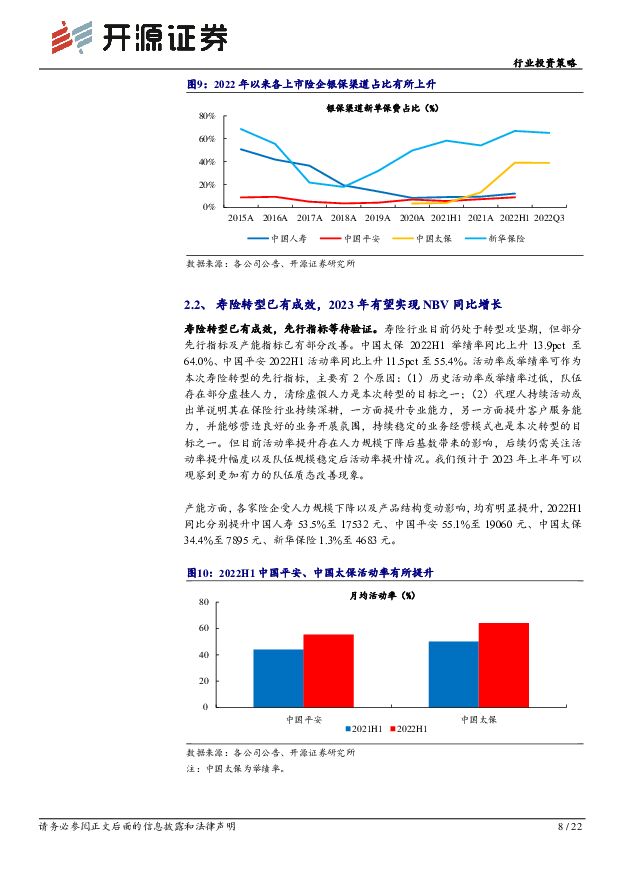

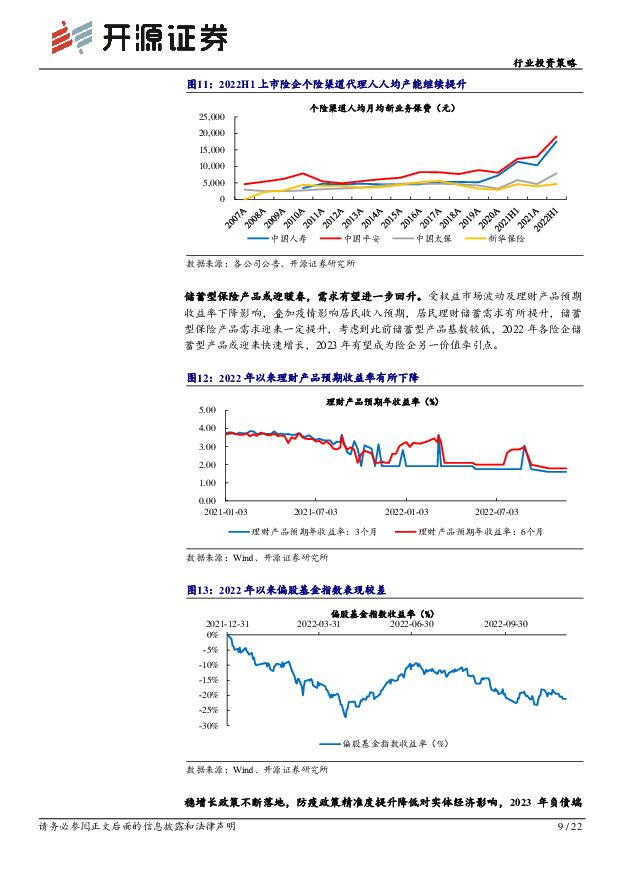

摘要:短期关注资产端边际改善及开门红进展情况,长期选择负债端转型领先标的短期看,地产支持政策不断出台,地产融资松绑缓解市场对险企资产端担忧,上市险企房地产资产占总投资资产比重约3-5%、占比寿险内含价值EV区间为15-25%,地产风险缓释有望带动保险股估值修复。同时,负债端防疫政策不断优化、理财产品需求有所提升、部分险企提前启动开门红业务,2023Q1负债端NBV同比表现有望超预期。长期看,部分险企2022H1活动率已有明显改善,展业模式也已逐渐由产说会模式转向一对一、NBS销售模式,预计2023年转型效果将进一步显现,后续关注先行指标-活动率以观察转型进展。财险方面,预计车与非车保费2023年仍能实现较好增速,承保利润增速或有所放缓。地产风险改善、经济底部复苏下长端利率企稳带来的资产端催化有望延续,负债端呈现底部复苏迹象,低估值叠加资产负债两端改善,继续看好保险板块机会,首推负债端表现占优且资产端弹性较强的中国人寿,推荐寿险转型领先的中国太保和中国平安,推荐中国财险和友邦保险。负债端回顾及展望:寿险转型稳步推进,关注活动率等先行指标居民收入预期受疫情影响有所下降、惠民保产品快速普及以及2021年1月新旧重疾定义切换,共同带来保障型保险产品需求下降,各家上市险企2022年个险渠道新业务保费承压。上市险企推动个险渠道转型高质量发展,主动清退落后产能,个险渠道人力继续下降,部分先行指标及产能指标已有部分改善。中国太保2022H1举绩率同比上升13.9pct至64.0%、中国平安2022H1活动率同比上升11.5pct至55.4%。受权益市场波动及理财产品预期收益率下降影响,储蓄型保险产品需求迎来一定提升,考虑到此前储蓄型产品基数较低,2022年各险企储蓄型产品或迎来快速增长,2023年有望成为险企另一价值牵引点,预计2023年开门红NBV同比有望超预期,全年或实现同比增长。财险方面,车与非车均处高景气度,主要受到车险、农险及意外与健康险带动。乘用车销量自2022年6月起,连续5月保持增长,带动车险销售维持高景气度。意外及健康险受到疫情带动居民保障意识提升影响,低件均标准化医疗险以及惠民保产品销量或有所提升,叠加险企把握农险政策性机会,共同带动非车险保费增长。综合成本率下降主要系疫情影响出行率下降、主动管控高赔付业务带动,同时,各家险企优化定价、数据模型,加强风险筛查并加强费用管控,费用率有所下降。资产端回顾及展望:关注长端利率及地产改善,2023年有望底部回升截至2022年11月21日,沪深300指数全年收益率为-23.7%,权益市场表现疲弱,拖累上市险企利润表现。2022年11月24日,十年期国债收益率2.7950%,全年保持震荡态势,近期略有回升上行。2022Q2以来,我国出台多项宏观政策促进消费、稳定楼市、加大基础设施建设力度以及阶段性鼓励设备更新改造投资等,宏观政策主基调为稳增长。2022年11月11日,我国发布优化疫情防控“二十条”,在“动态清零”的总方针下,防疫举措更加精准有望减少宏观经济压力。稳增长政策不断出台,地产融资松绑,防疫政策优化,我国宏观经济企稳预期有所提升。美国核心通胀环比下降,美联储进一步加息预期有所下降,对我国权益市场影响有望减弱,2023年权益市场表现或优于2022年,利好险企资产端。风险提示:经济复苏不及预期;寿险转型进展慢于预期;疫情导致管控趋严。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

医药行业研究框架与近期投资观点:科技与消费属性齐备的医药板块星辰大海 华安证券 2024-04-25(62页) 附下载

风险提示创新药研发不及预期的风险;审批注册不及预期的风险;医药政策相关风险;国际供应链变动风险;国际...

3.67 MB共62页中文简体

1天前020积分

-

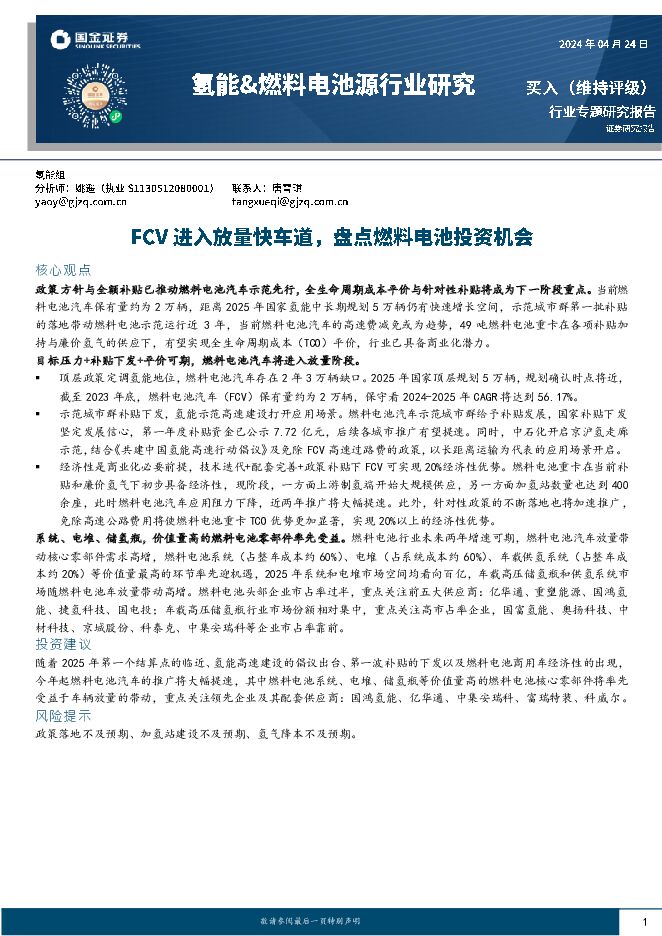

氢能&燃料电池源行业研究:FCV进入放量快车道,盘点燃料电池投资机会 国金证券 2024-04-25(29页) 附下载

核心观点政策方针与全额补贴已推动燃料电池汽车示范先行,全生命周期成本平价与针对性补贴将成为下一阶段重...

3.27 MB共29页中文简体

1天前020积分

-

房地产行业2024年5月投资策略:复苏持续性仍有待验证,维持新开工改善的判断 国信证券 2024-04-25(12页) 附下载

核心观点行业:复苏持续性仍有待验证。从统计局数据看,新房销售量价降幅小幅收窄。2024年1-3月,商...

2.01 MB共12页中文简体

1天前020积分

-

涛涛车业 公司首次覆盖报告:聚焦休闲出行市场,高尔夫球车延伸至LSV有望打开增长空间 开源证券 2024-04-25(34页) 附下载

涛涛车业(301345)聚焦高尔夫球车/大排量拓宽成长边界,首次覆盖给予“买入”评级公司创立以来持续...

4.2 MB共34页中文简体

1天前018积分

-

三诺生物 公司首次覆盖报告:血糖监测龙头强势登陆CGM市场,POCT业务延伸打造平台型公司 开源证券 2024-04-25(36页) 附下载

三诺生物(300298)血糖监测龙头,多年深耕助力国产替代,首次覆盖,给予“买入”评级三诺生物深耕血...

3.58 MB共36页中文简体

1天前018积分

-

兴业科技 公司信息更新报告:第二曲线快速增长且盈利亮眼,延续高分红比例 开源证券 2024-04-25(10页) 附下载

兴业科技(002674)第二曲线快速增长且盈利亮眼,延续高分红比例,维持“买入”评级2023年收入/...

1.45 MB共10页中文简体

1天前018积分

-

中炬高新 公司信息更新报告:内部管理成效显现,2024Q1利润表现超预期 开源证券 2024-04-25(4页) 附下载

中炬高新(600872)2024年一季度报告披露,2024Q1业绩表现超预期公司披露2024年一季报...

832.75 KB共4页中文简体

1天前018积分

-

兆讯传媒 公司信息更新报告:大屏持续投入,出行复苏或驱动业绩修复 开源证券 2024-04-25(4页) 附下载

兆讯传媒(301102)媒体资源投入影响短期盈利,看好收入加速修复,维持“买入”评级2023年公司营...

831.41 KB共4页中文简体

1天前018积分

-

伊之密 公司信息更新报告:业绩增长稳健,利润率增幅明显 开源证券 2024-04-25(4页) 附下载

伊之密(300415)业绩增长稳健,压铸机业务增幅较大公司2023年营业总收入为40.96亿元,同比...

819.28 KB共4页中文简体

1天前018积分

-

特锐德 公司信息更新报告:充电网业务扭亏为盈,有望持续向好 开源证券 2024-04-25(4页) 附下载

特锐德(300001)2023年公司充电网业务实现扭亏为盈公司发布2023年报:公司2023年实现营...

815.87 KB共4页中文简体

1天前018积分

-

水羊股份 公司信息更新报告:扣非归母净利高增,把握EDB小众至广为人知机遇 开源证券 2024-04-25(4页) 附下载

水羊股份(300740)2024Q1扣非归母净利yoy+44.7%,远期外汇合约影响归母净利表观数值...

853.8 KB共4页中文简体

1天前018积分

-

润本股份 公司信息更新报告:盈利能力持续提升,推新品拓渠道放量可期 开源证券 2024-04-25(4页) 附下载

润本股份(603193)2023归母净利润同比增长41.2%,符合预期公司发布年报及一季报:2023...

822.9 KB共4页中文简体

1天前018积分

-

湖北能源 水火共振业绩大幅向好 央企改革估值有望提振 华源证券 2024-04-25(27页) 附下载

湖北能源(000883)三峡集团旗下区域性综合能源平台,湖北省能源保障核心平台。公司实控人为三峡集团...

1.58 MB共27页中文简体

1天前018积分

-

平高电气 公司信息更新报告:2024Q1业绩迎来开门红,全年有望延续高质量增长 开源证券 2024-04-25(4页) 附下载

平高电气(600312)公司发布2024Q1报告,业绩迎来高质量开门红平高电气发布2024Q1报告,...

818.18 KB共4页中文简体

1天前018积分

-

佩蒂股份 公司信息更新报告:出口订单回暖驱动业绩提升,自主品牌拓展顺利 开源证券 2024-04-25(4页) 附下载

佩蒂股份(300673)出口订单恢复驱动业绩回暖,2024Q1营收及利润大增,维持“买入”评级202...

845.91 KB共4页中文简体

1天前018积分

-

盘江股份 2023年报及2024年一季报点评报告:煤价回调致业绩承压,关注煤矿成长与电力布局 开源证券 2024-04-25(4页) 附下载

盘江股份(600395)煤价回调致业绩承压,关注煤矿成长与电力布局。维持“买入”评级公司发布年度报告...

844.2 KB共4页中文简体

1天前018积分

-

快可电子 公司信息更新报告:传统接线盒销售稳步增长,智能接线盒将于2024年进入量产阶段 开源证券 2024-04-25(4页) 附下载

快可电子(301278)Q1受原材料涨价影响,盈利能力有所下滑快可电子发布2023年年报及2024年...

821.92 KB共4页中文简体

1天前018积分

-

科达自控 北交所信息更新:布局取得成效维持收入高增,AI赋能智慧矿山+充换电业务驱动长期增量 开源证券 2024-04-25(4页) 附下载

科达自控(831832)2023年公司收入增长27.05%至4.4亿元,盈利及毛利率水平持续提升20...

831.42 KB共4页中文简体

1天前018积分

-

九号公司 公司信息更新报告:2024Q1业绩超预期,两轮车&全地形车&割草机器人持续高增长 开源证券 2024-04-25(4页) 附下载

九号公司(689009)2024Q1业绩超预期,两轮车/全地形车/割草机器人高增,维持“买入”评级2...

842.09 KB共4页中文简体

1天前018积分

-

江丰电子 公司信息更新报告:2024Q1业绩环比提升显著,靶材与零部件双轮驱动 开源证券 2024-04-25(4页) 附下载

江丰电子(300666)2024Q1业绩大幅增长,盈利能力环比修复明显,维持“买入”评级公司发布20...

830.65 KB共4页中文简体

1天前018积分