云铝股份绿电优势明显,公司有望受益于全球减产中邮证券2022-10-10.pdf

摘要:云铝股份(000807)依托云南省丰富的绿色电力,低碳排放构筑公司核心竞争优势。经过多年的发展,公司已经形成年产氧化铝140万吨、绿色铝305万吨、阳极炭素80万吨、铝合金140万吨、铝板带13.5万吨、铝箔3.6万吨的绿色铝材一体化产业规模优势。2021年公司生产用电结构中绿电比例达到约85%,从长远来看在国家双碳战略的大背景下,公司绿色铝的品牌价值和经济价值将进一步提升。量价齐升,公司业绩稳步增长。2022H1公司实现营业收入247.86亿元,同比增长13.11%;归母净利润26.65亿元,同比增长32.28%;2022Q2公司实现营收138.88亿元,同比增长18.51%,环比增长27.45%,归母净利润为15.41亿元,同比增长17.04%,环比增长37.05%。主要得益于2022年上半年电解铝价格同比增长23%,同时海鑫水电铝项目二期全面顺利投产,公司上半年创下自上市以来最好的半年度经营业绩。产能利用率达到96%,信息化、智能化水平持续提高。2022H1公司生产氧化铝70.1万吨,生产炭素制品40.82万吨,生产原铝128.31万吨,生产铝合金及铝加工产品64.28万吨,合金化率达到50%以上。在合金和加工生产能力持续提高的同时,公司也在加快智能制造工厂的建设,公司的信息化、智能化水平持续提升。供应:中西欧电解铝减产规模138万吨,云南减产影响量13.2万吨。受到天然气短缺、电价高企的影响,欧洲铝企业纷纷开始减产,根据统计预计减产规模达到138万吨,占到中西欧总产量的41.5%。同时云南水位较低,当地电解铝企业多数减产10%,预计全年的影响量为13.2万吨。需求:金九银十,下游需求有所好转。9月以来金九银十下游订单有所好转且国内下游限电基本解除,开工率预计有所好转。同时当前电解铝的全球交易所的显性库存仍处在低位,同时随着9月统旺季到来,国内铝库存有望小幅去库。盈利预测预计2022/2023/2024年公司归母净利润为49.47/56.89/62.58亿元,对应EPS为1.43/1.64/1.80元,对应PE为6.46/5.61/5.10倍。考虑到公司是国内铝行业的龙头,低碳排放优势明显。首次覆盖,给予“推荐”评级。风险提示项目进展不及预期,铝价大幅波动,下游需求不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

医药生物深度报告:合成生物学有望带动生命科学上游设备增长超预期,建议前瞻性布局 中邮证券 2024-05-14(13页) 附下载

政策端:聚焦新质生产力,多地发布合成生物学支持政策全球加快部署合成生物学领域,欧美高度重视、布局较早...

833.72 KB共13页中文简体

1天前73420积分

-

厦门钨业 光伏钨丝放量,整体维持高增 中邮证券 2024-05-14(5页) 附下载

厦门钨业(600549)投资要点事件:公司发布2023年度报告和2024年度一季报,2023年公司实...

485.93 KB共5页中文简体

1天前79618积分

-

恒烁股份 激励授予,拐点可期 中邮证券 2024-05-14(5页) 附下载

恒烁股份(688416)事件近期,公司发布2023年度报告及2024年一季度报告。2023年公司实现...

507.63 KB共5页中文简体

1天前10718积分

-

昆仑万维 Opera延续强势增长,大模型迭代加速AI应用商业化落地 中邮证券 2024-05-14(5页) 附下载

昆仑万维(300418)事件近日,公司发布2023年年报以及24年一季度报。2023年公司实现营收4...

454.77 KB共5页中文简体

1天前37718积分

-

策略观点:柳暗花未明 中邮证券 2024-05-14(9页) 附下载

投资要点5月第2周,A股震荡上行,主要指数均有一定幅度上涨。从节奏上来看,本周A股节奏主要跟随北向资...

497.88 KB共9页中文简体

1天前30110积分

-

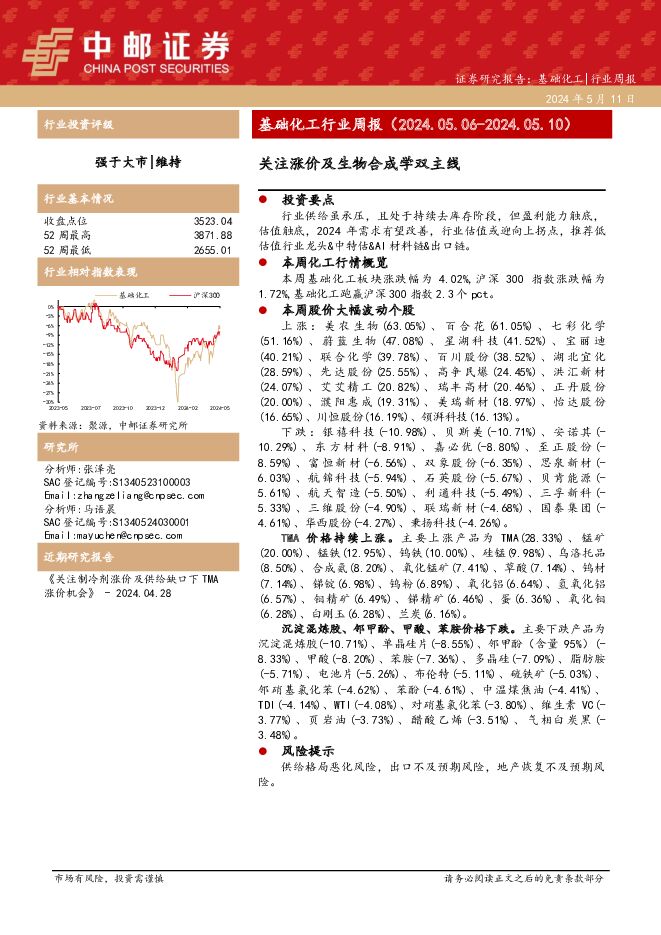

基础化工行业周报:关注涨价及生物合成学双主线 中邮证券 2024-05-13(15页) 附下载

投资要点行业供给虽承压,且处于持续去库存阶段,但盈利能力触底,估值触底,2024年需求有望改善,行业...

1.83 MB共15页中文简体

2天前99320积分

-

国防军工行业周报:国防军工行业报告商飞高层频繁访问重要生产合作伙伴,或为C919增产做准备 中邮证券 2024-05-13(17页) 附下载

投资要点商飞高层频繁访问重要生产合作伙伴,或为C919增产做准备。近日,在赛峰首席执行官Olivie...

922.98 KB共17页中文简体

2天前98220积分

-

电力设备行业周报:电力设备行业报告风机价格迎来回暖,工信部发文规范锂电行业 中邮证券 2024-05-13(19页) 附下载

光伏2024年一季度国内光伏装机数据出炉,新增集中式电站装机21.93GW(+41%),省份之间分化...

708.54 KB共19页中文简体

2天前18020积分

-

电力设备行业报告:风机价格迎来回暖,工信部发文规范锂电行业 中邮证券 2024-05-13(19页) 附下载

光伏2024年一季度国内光伏装机数据出炉,新增集中式电站装机21.93GW(+41%),省份之间分化...

708.54 KB共19页中文简体

2天前77920积分

-

中钨高新 需求低迷影响盈利,矿山注入有序推进 中邮证券 2024-05-13(5页) 附下载

中钨高新(000657)投资要点事件:公司发布2023年度报告和2024年度一季报,2023年公司实...

482.64 KB共5页中文简体

2天前83218积分

-

中旗股份 行业去库致业绩承压,逆势扩张+加大研发带来长期增长潜力 中邮证券 2024-05-13(5页) 附下载

中旗股份(300575)事件:公司4月24日发布一季报,24Q1实现营收4.54亿元,同比-38.8...

426.82 KB共5页中文简体

2天前37618积分

-

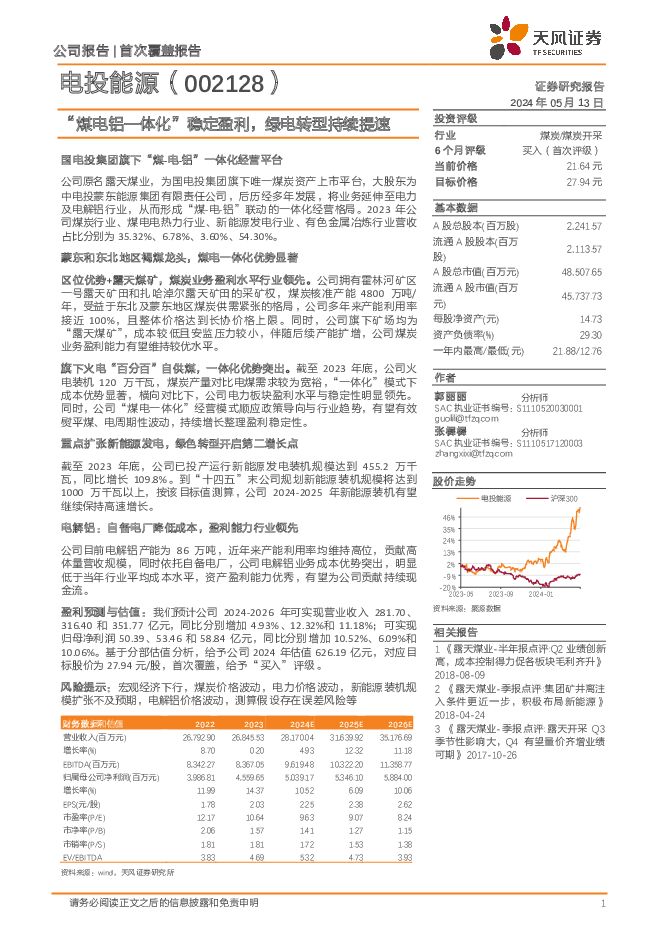

电投能源 “煤电铝一体化”稳定盈利,绿电转型持续提速 天风证券 2024-05-13(21页) 附下载

电投能源(002128)国电投集团旗下“煤-电-铝”一体化经营平台公司原名露天煤业,为国电投集团旗下...

2.85 MB共21页中文简体

2天前65318积分

-

圣湘生物 分子检测业务引领,迈向平台型公司发展分子诊断赛道龙头迈入高速发展期,给予“买入”评级 中邮证券 2024-05-13(6页) 附下载

圣湘生物(688289)事件:公司发布业绩报告,2023年实现营业收入10.17亿元,同比增长-84...

512.24 KB共6页中文简体

2天前14118积分

-

安泰科技 业绩符合预期,新材料业务多元化发展 中邮证券 2024-05-13(5页) 附下载

安泰科技(000969)业绩增长符合预期,新材料业务发展势头良好4月28日晚,公司发布2023年度报...

488.88 KB共5页中文简体

2天前63218积分

-

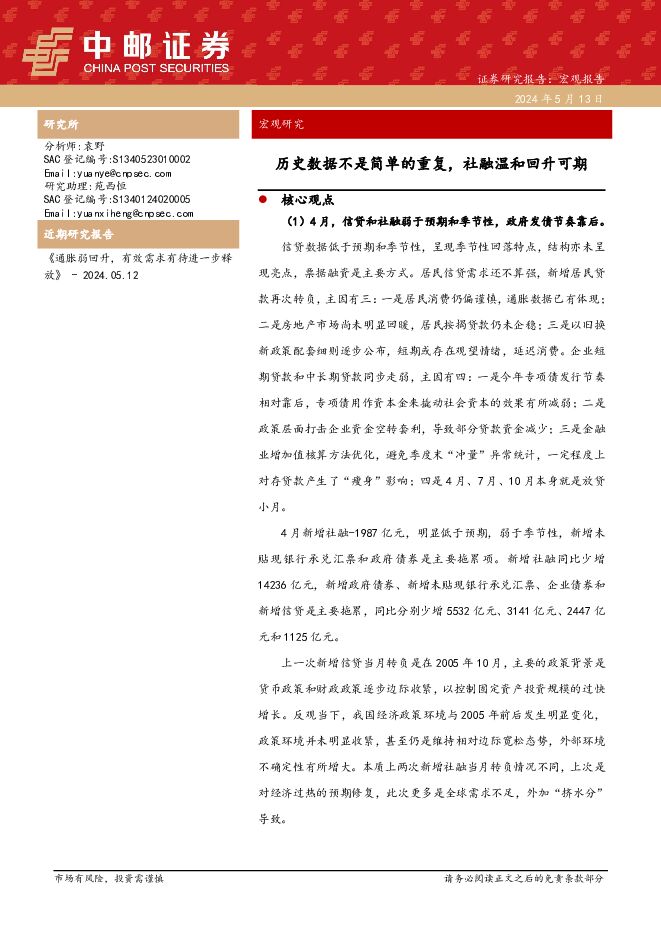

历史数据不是简单的重复,社融温和回升可期 中邮证券 2024-05-13(16页) 附下载

核心观点(1)4月,信贷和社融弱于预期和季节性,政府发债节奏靠后。信贷数据低于预期和季节性,呈现季节...

492.47 KB共16页中文简体

2天前83515积分

-

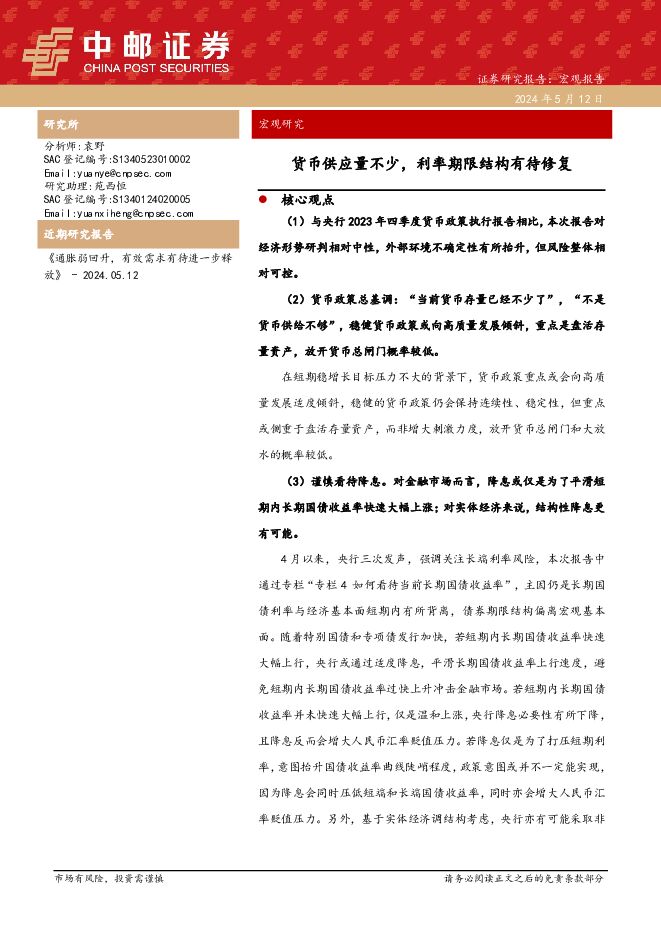

货币供应量不少,利率期限结构有待修复 中邮证券 2024-05-13(11页) 附下载

核心观点(1)与央行2023年四季度货币政策执行报告相比,本次报告对经济形势研判相对中性,外部环境不...

728.8 KB共11页中文简体

2天前88715积分

-

有色金属行业报告:贵金属震荡上行,静待美联储CPI数据 中邮证券 2024-05-12(13页) 附下载

投资要点贵金属:贵金属震荡上行,静待CPI数据。本周COMEX黄金上涨2.46%,收盘于2366.9...

1.21 MB共13页中文简体

3天前67320积分

-

食品饮料行业报告:政策面资金面助力情绪改善,看好啤酒&软饮旺季表现 中邮证券 2024-05-12(22页) 附下载

投资要点宏观层面,政策面好转、情绪持续改善,五一节前诸多城市取消限购、节后杭州西安跟进,住房限购政策...

1.46 MB共22页中文简体

3天前26620积分

-

交通运输行业周报:交通运输行业报告12国公民来华免签期延长,国务院立法计划提及公路条例修订 中邮证券 2024-05-12(20页) 附下载

板块观点航运板块:本周集运价格环比大幅上涨,油运运价指数小幅升高干散货运价指数同样大幅上涨。集运指数...

666.39 KB共20页中文简体

3天前56320积分

-

泸州老窖 突破300亿,开年保持强劲增长韧性 中邮证券 2024-05-12(5页) 附下载

泸州老窖(000568)事件公司2023年实现营业总收入/营业收入/归母净利润/扣非净利润0.17/...

487.08 KB共5页中文简体

3天前42418积分