天味食品天味食品跟踪点评:C端底料冬调平稳接棒,B端餐饮复苏预期向好中邮证券2022-09-30.pdf

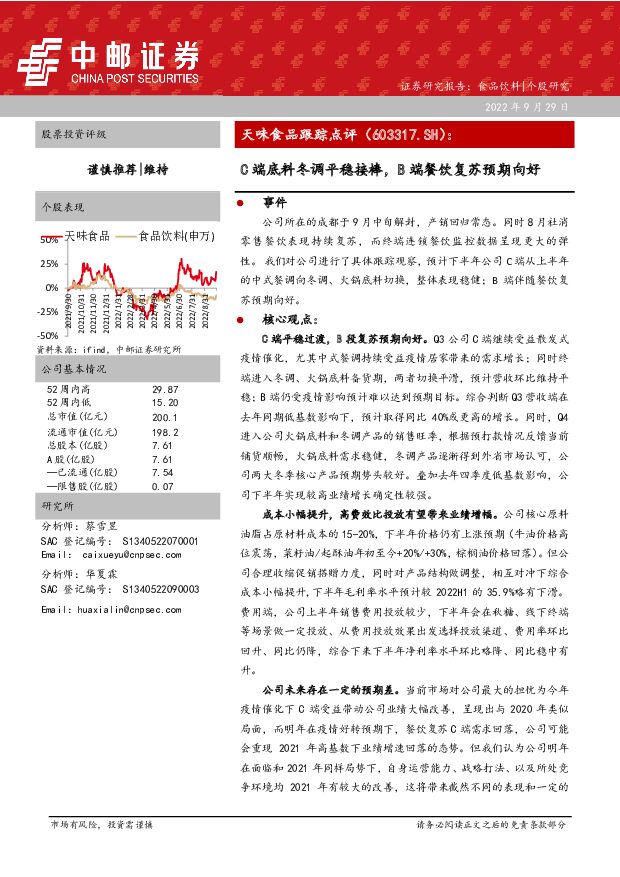

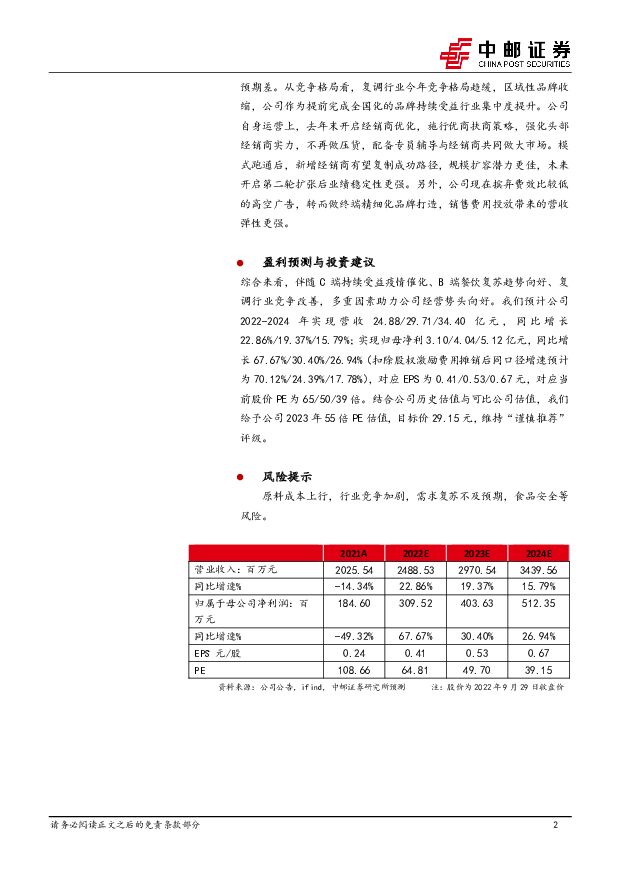

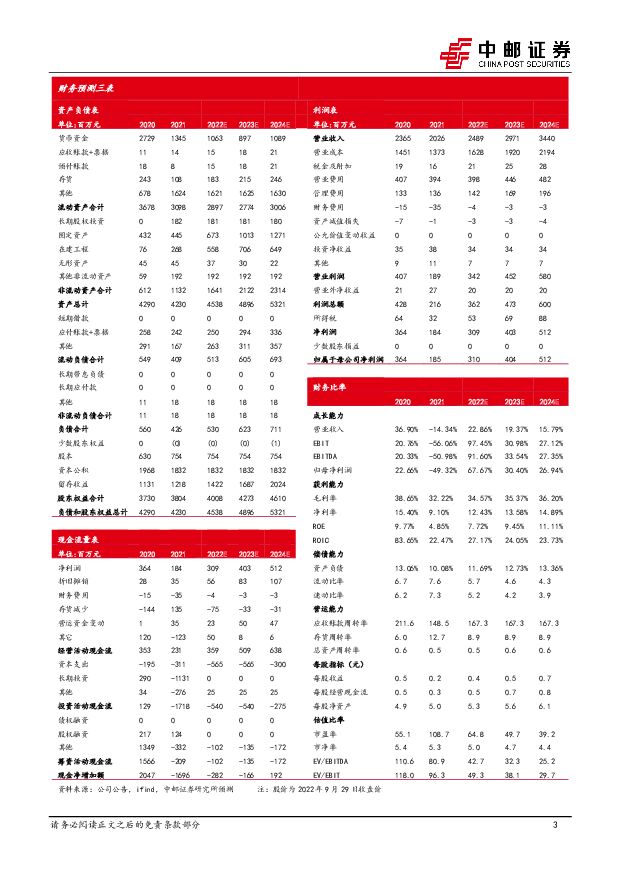

摘要:天味食品(603317)事件公司所在的成都于9月中旬解封,产销回归常态。同时8月社消零售餐饮表现持续复苏,而终端连锁餐饮监控数据呈现更大的弹性。我们对公司进行了具体跟踪观察,预计下半年公司C端从上半年的中式餐调向冬调、火锅底料切换,整体表现稳健;B端伴随餐饮复苏预期向好。核心观点:C端平稳过渡,B段复苏预期向好。Q3公司C端继续受益散发式疫情催化,尤其中式餐调持续受益疫情居家带来的需求增长;同时终端进入冬调、火锅底料备货期,两者切换平滑,预计营收环比维持平稳;B端仍受疫情影响预计难以达到预期目标。综合判断Q3营收端在去年同期低基数影响下,预计取得同比40%或更高的增长。同时,Q4进入公司火锅底料和冬调产品的销售旺季,根据预打款情况反馈当前铺货顺畅,火锅底料需求稳健,冬调产品逐渐得到外省市场认可,公司两大冬季核心产品预期势头较好。叠加去年四季度低基数影响,公司下半年实现较高业绩增长确定性较强。成本小幅提升,高费效比投放有望带来业绩增幅。公司核心原料油脂占原材料成本的15-20%,下半年价格仍有上涨预期(牛油价格高位震荡,菜籽油/起酥油年初至今+20%/+30%,棕榈油价格回落)。但公司合理收缩促销搭赠力度,同时对产品结构做调整,相互对冲下综合成本小幅提升,下半年毛利率水平预计较2022H1的35.9%略有下滑。费用端,公司上半年销售费用投放较少,下半年会在秋糖、线下终端等场景做一定投放、从费用投放效果出发选择投放渠道、费用率环比回升、同比仍降,综合下来下半年净利率水平环比略降、同比稳中有升。公司未来存在一定的预期差。当前市场对公司最大的担忧为今年疫情催化下C端受益带动公司业绩大幅改善,呈现出与2020年类似局面,而明年在疫情好转预期下,餐饮复苏C端需求回落,公司可能会重现2021年高基数下业绩增速回落的态势。但我们认为公司明年在面临和2021年同样局势下,自身运营能力、战略打法、以及所处竞争环境均2021年有较大的改善,这将带来截然不同的表现和一定的预期差。从竞争格局看,复调行业今年竞争格局趋缓,区域性品牌收缩,公司作为提前完成全国化的品牌持续受益行业集中度提升。公司自身运营上,去年末开启经销商优化,施行优商扶商策略,强化头部经销商实力,不再做压货,配备专员辅导与经销商共同做大市场。模式跑通后,新增经销商有望复制成功路径,规模扩容潜力更佳,未来开启第二轮扩张后业绩稳定性更强。另外,公司现在摈弃费效比较低的高空广告,转而做终端精细化品牌打造,销售费用投放带来的营收弹性更强。盈利预测与投资建议综合来看,伴随C端持续受益疫情催化、B端餐饮复苏趋势向好、复调行业竞争改善,多重因素助力公司经营势头向好。我们预计公司2022-2024年实现营收24.88/29.71/34.40亿元,同比增长22.86%/19.37%/15.79%;实现归母净利3.10/4.04/5.12亿元,同比增长67.67%/30.40%/26.94%(扣除股权激励费用摊销后同口径增速预计为70.12%/24.39%/17.78%),对应EPS为0.41/0.53/0.67元,对应当前股价PE为65/50/39倍。结合公司历史估值与可比公司估值,我们给予公司2023年55倍PE估值,目标价29.15元,维持“谨慎推荐”评级。风险提示原料成本上行,行业竞争加剧,需求复苏不及预期,食品安全等风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

食品饮料行业专题:2024Q1基金重仓分析:持仓环比增配明显,赛道龙头更受青睐 德邦证券 2024-04-26(17页) 附下载

投资要点:食品饮料板块机构增配明显,重仓比例仍居市场前列。24Q1食品饮料板块基金重仓持股总市值达3...

2.47 MB共17页中文简体

1天前220积分

-

食品饮料行业2024Q1基金重仓分析:估值修复,集中度提升 信达证券 2024-04-26(10页) 附下载

本期内容提要:日2024Q1食品饮料跑输上证指数3.1pct。2024年1月1日到3月31日,SW食...

3 MB共10页中文简体

1天前020积分

-

食品饮料行业周报:食品饮料具备业绩支撑,一季度基金加配受青睐 开源证券 2024-04-28(13页) 附下载

核心观点:板块一季度业绩表现较好,食品饮料重仓比例回升4月22日-4月26日,食品饮料指数涨幅为4....

1.52 MB共13页中文简体

1天前220积分

-

食品饮料行业周报:业绩密集验证期,白酒一季度开门红 华鑫证券 2024-04-28(32页) 附下载

投资要点一周新闻速递行业新闻:1)宜宾Q1酒类产值增长6.4%;2)一季度贵州白酒产值增长29.5%...

1.16 MB共32页中文简体

1天前220积分

-

食品饮料行业周观点:业绩集中披露,关注优质标的 华福证券 2024-04-28(18页) 附下载

投资要点:【周观点】:【白酒】白酒板块内多家公司已披露年报及一季报,贵州茅台为全年营收15%增增奠定...

1.23 MB共18页中文简体

1天前220积分

-

基础化工行业周报:关注制冷剂涨价及供给缺口下TMA涨价机会 中邮证券 2024-04-28(16页) 附下载

投资要点行业供给虽承压,且处于持续去库存阶段,但盈利能力触底,估值触底,2024年需求有望改善,行业...

923.03 KB共16页中文简体

1天前020积分

-

电力设备行业周报:电力设备行业报告帆石二启动主机招标,宁德时代发布神行PLUS电池 中邮证券 2024-04-28(18页) 附下载

光伏3月组件出口30.11亿美元,环比+18%,同比-37%,其中欧洲、亚洲市场贡献主要环比增量。3...

757.44 KB共18页中文简体

1天前220积分

-

亿纬锂能 业绩符合预期,储能业务成为公司重要增量 中邮证券 2024-04-26(4页) 附下载

亿纬锂能(300014)事件:亿纬锂能披露2023年年报和2024年一季报。业绩基本符合预期。202...

467.52 KB共4页中文简体

1天前018积分

-

圆通速递 份额稳定、持续降本,快递主业盈利平稳增长 中邮证券 2024-04-28(8页) 附下载

圆通速递(600233)圆通速递披露2023年年报及2024年一季报圆通速递披露2023年年报及20...

502.77 KB共8页中文简体

1天前018积分

-

章源钨业 高端刀片放量增长,钨粉需求或将改善 中邮证券 2024-04-26(5页) 附下载

章源钨业(002378)投资要点事件:公司发布2023年度报告,报告期内,公司实现营业收入34.00...

484.14 KB共5页中文简体

1天前018积分

-

有友食品 公司事件点评报告:短期利润承压,渠道转型正当时 华鑫证券 2024-04-28(5页) 附下载

有友食品(603697)事件2024年04月26日,有友食品发布2024年一季度业绩报告。投资要点营...

324.05 KB共5页中文简体

1天前218积分

-

应流股份 业绩保持较快增长,产业链和价值链延伸显成效 中邮证券 2024-04-26(5页) 附下载

应流股份(603308)事件4月24日,应流股份发布2023年年报和2024年一季报。2023年,公...

483.97 KB共5页中文简体

1天前018积分

-

天味食品 小B持续发力,产品结构改善 国金证券 2024-04-26(4页) 附下载

天味食品(603317)4月25日公司发布一季报,24Q1实现营收8.53亿元,同比+11.34%;...

903.24 KB共4页中文简体

1天前218积分

-

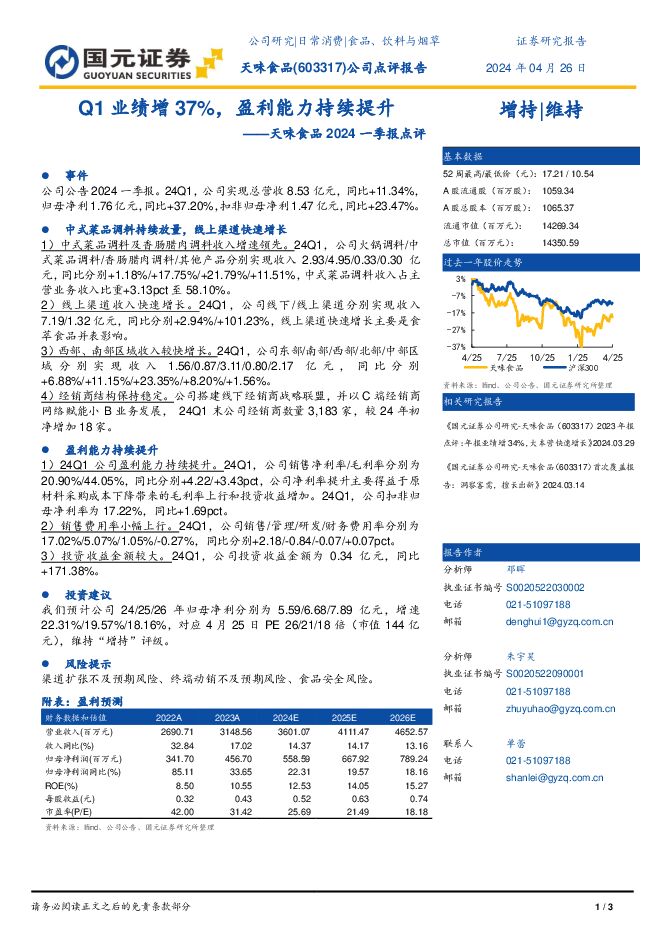

天味食品 天味食品2024一季报点评:Q1业绩增37%,盈利能力持续提升 国元证券 2024-04-26(3页) 附下载

天味食品(603317)事件公司公告2024一季报。24Q1,公司实现总营收8.53亿元,同比+11...

1.04 MB共3页中文简体

1天前218积分

-

天味食品 2024年一季报点评:24Q1盈利能力改善,中式复调快速增长 中国银河 2024-04-26(3页) 附下载

天味食品(603317)核心观点:25日,公司发布公告,24Q1实现收入8.5亿元,同比+11.3%...

636.26 KB共3页中文简体

1天前218积分

-

丸美股份 抖音天猫齐发力,恋火持续高增长 中邮证券 2024-04-28(5页) 附下载

丸美股份(603983)事件回顾公司公布2023年年报及2024年一季报,2023年实现收入22.2...

477.57 KB共5页中文简体

1天前018积分

-

申通快递 单量保持高增,业绩明显改善 中邮证券 2024-04-28(9页) 附下载

申通快递(002468)申通快递披露2023年年报及2024年一季报申通快递披露2023年年报及20...

459.29 KB共9页中文简体

1天前018积分

-

天味食品 营收延续稳健,盈利能力持续提升 国投证券 2024-04-26(5页) 附下载

天味食品(603317)事件:天味食品公布2024年一季报,24Q1实现营业收入8.53亿元,同比+...

728.98 KB共5页中文简体

1天前218积分

-

天味食品 收入平稳增长,利润弹性持续释放 中泰证券 2024-04-26(4页) 附下载

天味食品(603317)投资要点事件:2024Q1公司实现收入8.53亿元,同比增长11.34%;实...

418.05 KB共4页中文简体

1天前218积分

-

天味食品 业绩超预期实现开门红,24年稳健成长增速可期 华福证券 2024-04-28(3页) 附下载

天味食品(603317)事件:公司发布2024年一季报,报告期内公司实现营收8.53亿元,同比+11...

378.74 KB共3页中文简体

1天前218积分