康华生物康华生物深度报告:单品放量、动保启航浙商证券2022-09-29.pdf

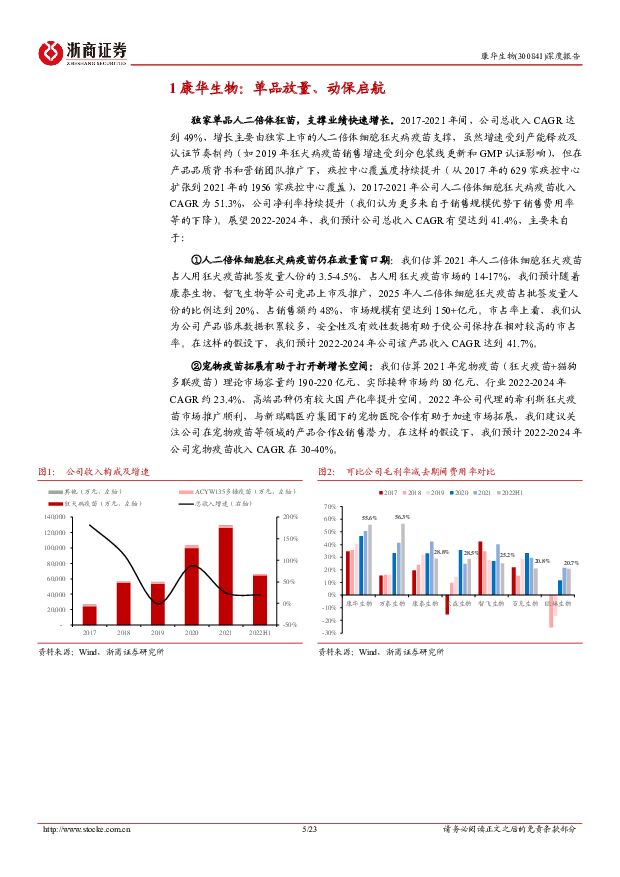

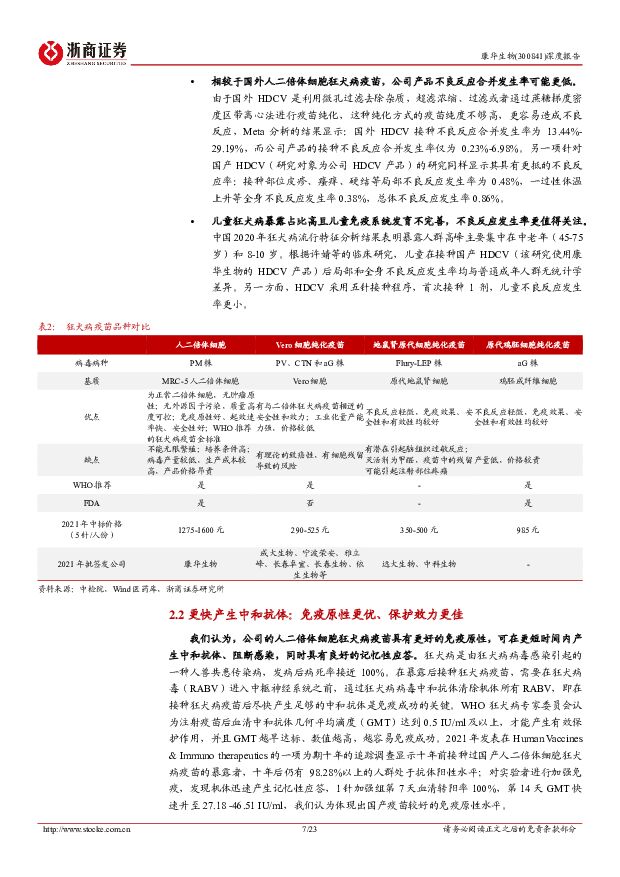

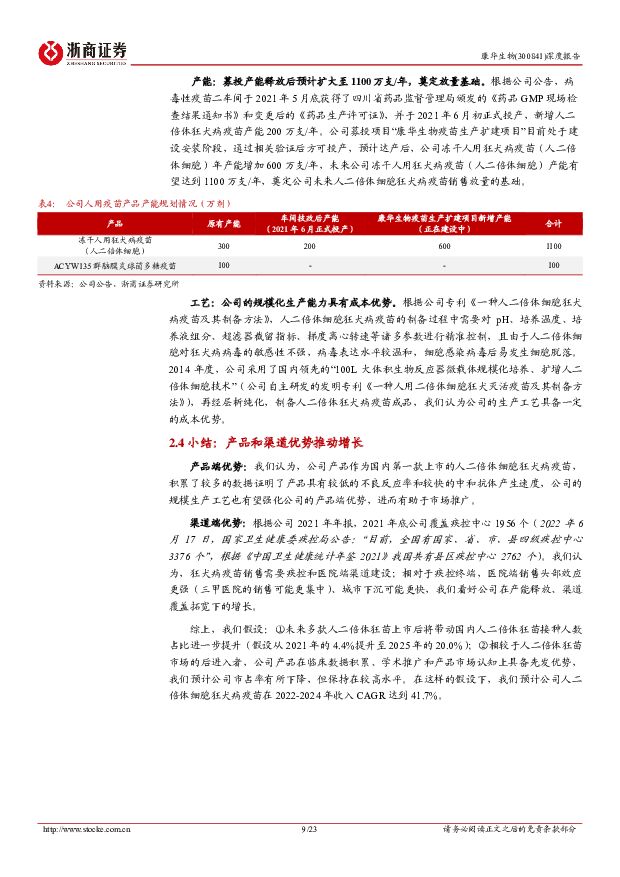

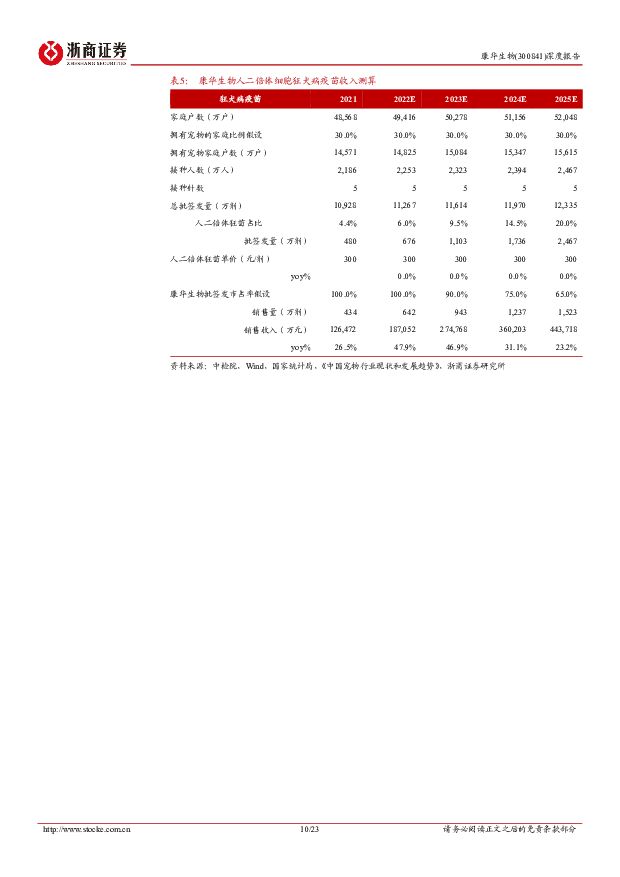

摘要:康华生物(300841)投资要点我们认为,随着公司人二倍体细胞狂犬病疫苗产能释放、渗透率进一步提升,2022-2024年公司收入有望实现较高复合增速;宠物疫苗的新合作和产品探索有望逐步打开增长天花板、丰富在售产品梯队,贡献中期增长新动能。已上市产品:人二倍体狂苗仍在放量期我们认为,人二倍体细胞狂犬疫苗仍处于放量期,2022-2023H1公司仍将是国内人二倍体细胞狂犬病疫苗的主要参与者,公司产品作为最早上市、临床数据积累最丰富的疫苗,有望分享2022-2024年行业快速增长的红利、维持较高的市占率,我们预计2022-2024年公司该品种收入CAGR有望达到41.7%。具体看:①产品优势:不良反应率低、更快产生中和抗体,2008年进入Ⅲ期临床以来积累的临床数据论证了公司产品的安全性和有效性,公司的规模生产工艺也有望强化公司的产品端优势,进而有助于市场推广。②市场端看:我们估算2021年中国人二倍体细胞狂犬病疫苗占人用狂犬疫苗批签发量人份的3.5-4.5%、占人用狂犬疫苗市场的14-17%,我们估计2023年竞品(康泰生物人二倍体狂犬病疫苗)有望上市销售,2023-2024年智飞生物、成都所竞品可能上市销售,竞品市场推广下,我们预计2025年人二倍体细胞狂犬疫苗占批签发量人份的比例达到20%、占销售额约48%。我们综合考虑公司先发推广优势、产品竞争力、产能释放等因素,我们预计公司市占率或有所下降,但保持在较高水平。未来弹性:宠物疫苗逐渐打开增长空间宠物疫苗:行业高增长+渠道拓展期,看好潜力。①行业看:“ZEROBY30”行动目标+2021年动物防疫法,宠物用狂犬疫苗是刚需。我们估算2021年宠物疫苗(狂犬疫苗+猫狗多联疫苗)理论市场容量约190-220亿元、实际约80亿元、2022-2024年行业规模CAGR约23.4%、高端品种仍有较大国产化率提升空间。②公司看:产品合作角度,2021年9月公司与杭州佑本签订《康华动保宠物狂犬病灭活疫苗总经销代理协议》,2022年8月披露的希利斯®(注:上述代理产品品牌)临床数据显示,希利斯免疫组免疫后30min内及2d内,不良反应发生率为0%;7d的免疫成功率100%,显示出较好的免疫原性和安全性,奠定市场推广基础。渠道建设角度,《希利斯守护计划》强化宠物医院品牌认知,与新瑞鹏宠物医疗集团签订《供应商集采合作协议》有助于加速渠道拓展,我们建议关注康华动保在宠物疫苗等领域的产品合作和销售布局。人用疫苗:自主研发+对外合作,拓展产品梯队。①自研:根据公司公告,截至2022年中报,公司共有9个在研项目早期管线,研发推进顺利。②合作:通过参股、代理、委托开发合作等方式拓宽管线,如2021年3月投资入股可恩生物(该公司在研产品卡介菌纯蛋白衍生物(BCG-PPD)I期临床试验已于2022年3月正式启动);2021年11月与成都信然博创达成战略合作,双方发挥各自优势基于mRNA技术平台研究开发带状疱疹疫苗、肺结核疫苗和狂犬疫苗等产品。盈利预测与估值我们预计公司2022-2024年EPS分别为6.25、9.07和11.8元/股,2022年9月27日收盘价对应公司2022年PE为15倍。我们认为2022-2024年人二倍体细胞狂犬病疫苗仍处在放量期,竞品上市有望加速该品种对传统狂犬病疫苗的替代,产能释放下有望支撑公司较高速增长,宠物疫苗的推广销售有望丰富公司管线布局、打开增长空间,首次覆盖,给予“增持”评级。风险提示单一产品依赖风险、疫苗品种降价风险、产能释放低于预期风险、管线研发失败风险、宠物疫苗销售不达预期风险

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

医药生物周报(24年第16周):肿瘤分子诊断行业情况更新 国信证券 2024-04-17(19页) 附下载

核心观点本周医药板块表现弱于整体市场,医疗服务板块领跌。本周全部A股下跌2.25%(总市值加权平均)...

1.04 MB共19页中文简体

57分钟前020积分

-

医药生物行业重大事件快评:胰岛素国采接续规则发布,关注相关公司中选情况 国信证券 2024-04-17(10页) 附下载

事项:上海阳光采购网发布了《全国药品集中采购文件(胰岛素专项接续)》文件,胰岛素国采接续采购启动。国...

336.72 KB共10页中文简体

57分钟前020积分

-

花园生物 降本成效显著,VD3产业链景气低迷但高壁垒仍存 国联证券 2024-04-17(3页) 附下载

花园生物(300401)事件:公司发布2023年报及2024年一季报,23年公司实现营业收入10.9...

393.27 KB共3页中文简体

58分钟前018积分

-

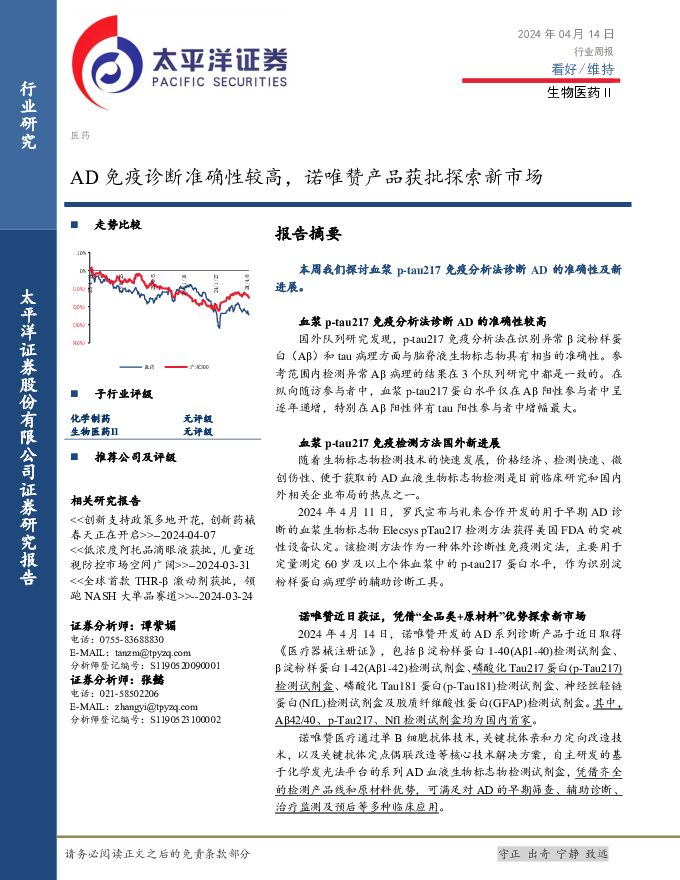

生物医药Ⅱ行业周报:AD免疫诊断准确性较高,诺唯赞产品获批探索新市场 太平洋 2024-04-16(19页) 附下载

报告摘要本周我们探讨血浆p-tau217免疫分析法诊断AD的准确性及新进展。血浆p-tau217免疫...

1.69 MB共19页中文简体

1天前220积分

-

化工系列研究(十九):合成生物产业化加速,生物基材料有望推动化工行业绿色发展东海证券2024-04-12 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

1.46 MB共页中文简体

1天前220积分

-

合成生物学行业专题系列三:生物制造继往开来,细分领域皆有可为国投证券2024-04-13 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

2.38 MB共页中文简体

1天前220积分

-

合成生物学周报:上海合成生物学创新中心揭牌,有机硒化物合成取得新进展 华安证券 2024-04-16(18页) 附下载

主要观点:华安证券化工团队发表的《合成生物学周报》是一份面向一级市场、二级市场,汇总国内外合成生物学...

906.83 KB共18页中文简体

1天前220积分

-

万孚生物 聚焦体外诊断POCT,打造国内国际双循环 西南证券 2024-04-16(33页) 附下载

万孚生物(300482)投资要点推荐逻辑: 1) 依托九大技术平台形成丰富产品管线,万孚 POCT ...

3.85 MB共33页中文简体

1天前218积分

-

百克生物公司年报点评:首次覆盖:带疱疫苗销售元年,经营利润快速增长海通国际2024-04-10 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

2.2 MB共页中文简体

1天前018积分

-

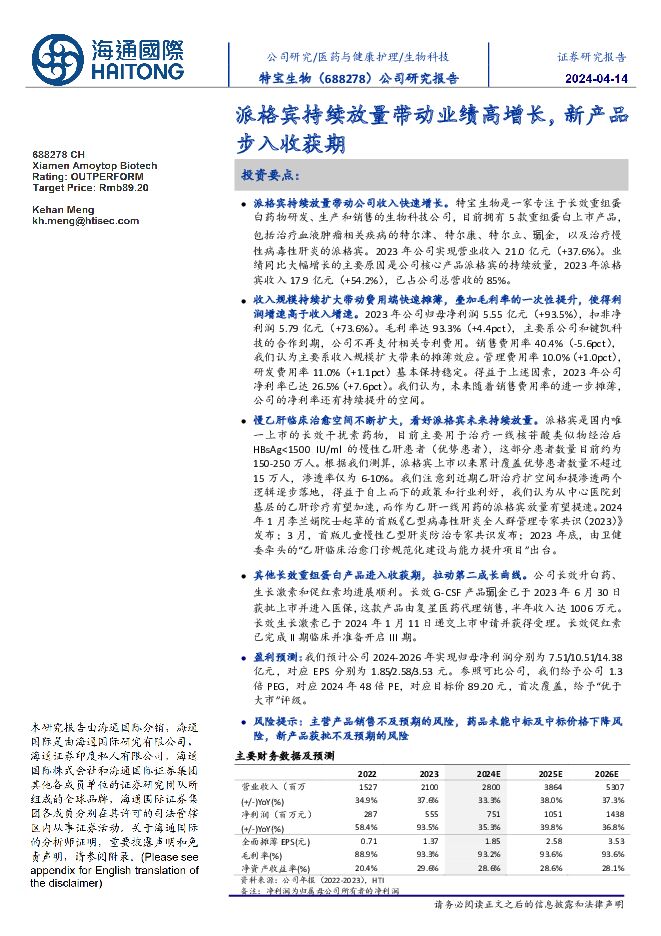

特宝生物 派格宾持续放量带动业绩高增长,新产品步入收获期 海通国际 2024-04-15(13页) 附下载

特宝生物(688278)投资要点:派格宾持续放量带动公司收入快速增长。特宝生物是一家专注于长效重组蛋...

2.35 MB共13页中文简体

1天前218积分

-

百奥泰 百奥泰:生物类似药高速增长,创新药管线顺利推进 太平洋 2024-04-16(5页) 附下载

百奥泰(688177)事件:2024年3月28日,公司发布2023年年度报告:全年实现营业收入7.0...

742.93 KB共5页中文简体

1天前018积分

-

艾德生物 2023年年报业绩点评:全年业绩超预期,国内外市场加速开拓 中国银河 2024-04-16(4页) 附下载

艾德生物(300685)核心观点:事件:公司发布2023年年度报告,公司2023年实现营收10.44...

364.65 KB共4页中文简体

1天前018积分

-

诺泰生物 公司首次覆盖报告:多肽赛道龙头企业,下游需求强劲成长空间广阔 开源证券 2024-04-15(27页) 附下载

诺泰生物(688076)全产业链布局的多肽赛道龙头企业,自选产品业务快速放量打开成长空间诺泰生物是国...

2.78 MB共27页中文简体

1天前118积分

-

梅花生物 全球氨基酸行业龙头,多品类布局持续发力 华福证券 2024-04-15(21页) 附下载

梅花生物(600873)主营氨基酸产品, 产能全球领先。 公司产品以氨基酸为主、 兼顾多品类发展, ...

3.35 MB共21页中文简体

1天前018积分

-

派林生物 稳健与成长兼顾,公司进入发展快车道 东吴证券 2024-04-14(21页) 附下载

派林生物(000403)投资要点陕煤集团实力雄厚,多方面赋能公司长远发展:2023年,公司控股股东变...

1.56 MB共21页中文简体

1天前018积分

-

派林生物 依安浆站获证开采,看好公司全年业绩高增 中邮证券 2024-04-16(5页) 附下载

派林生物(000403)事件:4月13日,派林生物发布2023年业绩快报和2024年一季度业绩预告。...

476.91 KB共5页中文简体

1天前018积分

-

迈威生物NECTIN-4ADC海外授权值得期待,长效升白药有望于2025年获批上市国投证券2024-04-10 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

843.42 KB共页中文简体

1天前018积分

-

梅花生物价格下滑拖累营收,静待氨基酸景气复苏中邮证券2024-04-10 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

700.12 KB共页中文简体

1天前018积分

-

迈威生物 商业化及产能建设稳步推进,Nectin-4 ADC多管线积极进展 华金证券 2024-04-13(5页) 附下载

迈威生物(688062)投资要点迈利舒上市贡献新增量。公司发布2023年年报。(1)2023年,公司...

319.81 KB共5页中文简体

1天前018积分

-

锦波生物 2024Q1业绩预告点评:业绩预告超预期,薇旖美全程抗衰定位持续深化 东吴证券 2024-04-16(3页) 附下载

锦波生物(832982)投资要点2024Q1归母净利预计同增97.65%~144.16%:公司发布2...

523.78 KB共3页中文简体

1天前018积分