雅创电子2022年中报点评:中报业绩符合预期,自研业务加速渗透东方财富证券2022-08-05.pdf

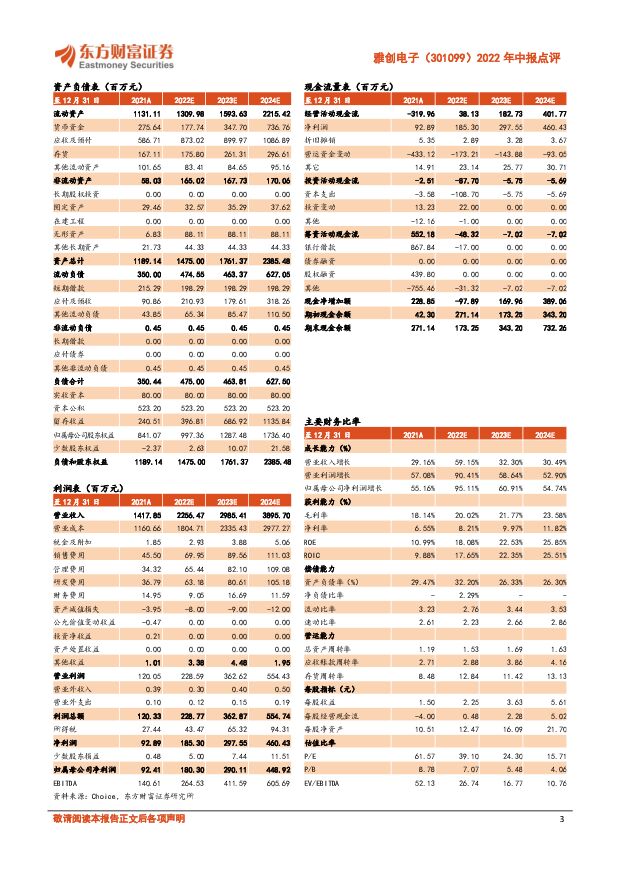

摘要:雅创电子(301099)【投资要点】近日,雅创电子发布了 2022 年半年报,公司通过持续深耕汽车电子领域,积极拓展下游客户,新老项目齐放量,分销业务和自研 IC 业务同比均有较大增幅。报告期内,公司实现营业收入 9.77 亿元,较上年同期增长 55.42%;实现归母净利润 0.77 亿元, 同比大涨 134.79%。利润的增速远高于收入的增速,公司盈利水平显著增强,符合预期。自研业务带动毛利水平高增, 经营状况稳中求进。 2022H1 公司毛利率水平为 21.44%,同比上涨 3.51pct。分产品来看,电子元器件分销业务毛利率为 18.92%,同比上涨 1.96pct,而自研 IC 产品毛利率为46.37%,较上年同期大幅增加 11.5pct。从费用端来看,受业务快速扩张影响,公司三费支出略有上升,合计 8.59%,同比上升 1.70pct。公司持续加大研发投入,上半年研发费用为 0.20 亿元,同比增加15.14%。 公司偿债能力稳健,报告期内流、速动比率分别为 2.34、 1.81,同比上升 26.07%、 25.25%; 营运能力稳中有升, 上半年公司应收账款周转天数为 111.06 天,相比去年同期 118.51 天,账期略有缩短。国内车规级电源管理 IC 领先设计产商,持续开拓汽车电子市场。根据 TransparencyMarketResearch 咨询机构的数据显示,预计到 2026年全球电源管理芯片市场规模有望达 565 亿美元,我国电源管理芯片市场规模预计将从 118 亿美元增长至 235 亿美元,市场发展前景良好。目前,公司自研 IC 产品包括马达驱动 IC、LED 驱动 IC、LDO、DC-DC等芯片。与竞品相比,公司产品运用了最新技术研发成果和经验,有效吸收原来市场使用多年的竞争产品的优势,并针对性改善其劣势,因此产品更加具有竞争力。 随着新能源汽车渗透率不断提高, 汽车“三化”不断推进,模拟芯片在汽车市场的空间有望进一步打开,公司有望加速抢占市场份额。发挥分销商渠道优势,快速开拓终端客户。公司 IC 产品具有集中度较高,产品细分种类较少,业务聚焦程度高的特点,相关产品均已通过 AEC-Q100 车规级认证并成功导入吉利、长城、长安、比亚迪、现代、一汽、起亚、克莱斯勒、大众、小鹏、理想等国内外知名汽车厂商,通过 Tire1 或 Tire2 实现批量出货。2022 上半年,公司自研 IC销售额为 8254 万元, 同比大涨 211.19%,在与客户合作的过程中,在汽车电子领域内获得了一定的认可,奠定了良好的市场口碑,在国内汽车电源管理 IC 市场占据一席之地。【投资建议】随着汽车电动化、智能化、网联化程度的不断提高,电子元器件的单车价值持续提升,带动车规级元器件需求高速增长,行业景气度持续提升。另外,根据 ICInsights 统计数据,2019 年全球集成电路产品出货量约为3,017 亿颗,其中电源管理芯片占总出货量的 21%,出货量约为 639.69 亿颗,超过排名第二名和第三名类别出货量的总和,具有庞大的市场需求。我们维持原来的盈利预测,预计公司 2022/2023/2024 年的营业收入至22.56/29.85/38.96 亿元;受自研 IC 业务加速放量影响,叠加高毛利电源管理 IC 有效优化产品结构, 预计归母净利润分别为 1.80/2.90/4.49 亿元,EPS 分别为 2.25/3.63/5.61 元,对应 PE 分别为 39/24/16 倍。考虑到自研PMIC 业务仍在上升初期,未来国产代替空间广阔,维持“买入”评级。【风险提示】全球晶圆制造产能短缺的风险;汽车市场需求下滑风险;技术开发和迭代升级风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

新能源汽车行业:大众、小鹏再携手,联合研发电子电气架构,双方合作加深提速 浦银国际证券 2024-04-22(5页) 附下载

4月17日晚,小鹏汽车发布公告,披露其与大众汽车集团签订电子电气架构技术战略合作框架协议,双方进一步...

834.67 KB共5页中文简体

1天前220积分

-

电子行业深度报告:折叠屏加速渗透,把握有斜率的创新 民生证券 2024-04-22(48页) 附下载

折叠屏从1到N加速渗透。在全球智能手机存量竞争的背景下,手机硬件创新的焦点正从光学摄像向折叠屏转移。...

3.76 MB共48页中文简体

1天前020积分

-

家电行业周报:TCL电子涨幅翻倍领跑家电板块,TCL实业广交会两天成交额破1.8亿美元 太平洋 2024-04-22(17页) 附下载

报告摘要市场行情回顾:1)指数方面,本周家电板块上涨5.57%,2024年初至今家电板块涨幅为16....

1.05 MB共17页中文简体

1天前220积分

-

电子行业周报:联想发布AI PC,AI普惠再下一城 华福证券 2024-04-22(16页) 附下载

投资要点:4月18日,以“AI for All,让世界充满AI”为主题的联想创新科技大会(2024L...

1.92 MB共16页中文简体

1天前120积分

-

电子周跟踪:华为P70系列开售,台积电指引AI需求依旧强劲 山西证券 2024-04-22(14页) 附下载

投资要点市场整体:本周(2024.04.15-2024.04.19)市场普遍下跌。上证指数涨1.52...

1.63 MB共14页中文简体

1天前120积分

-

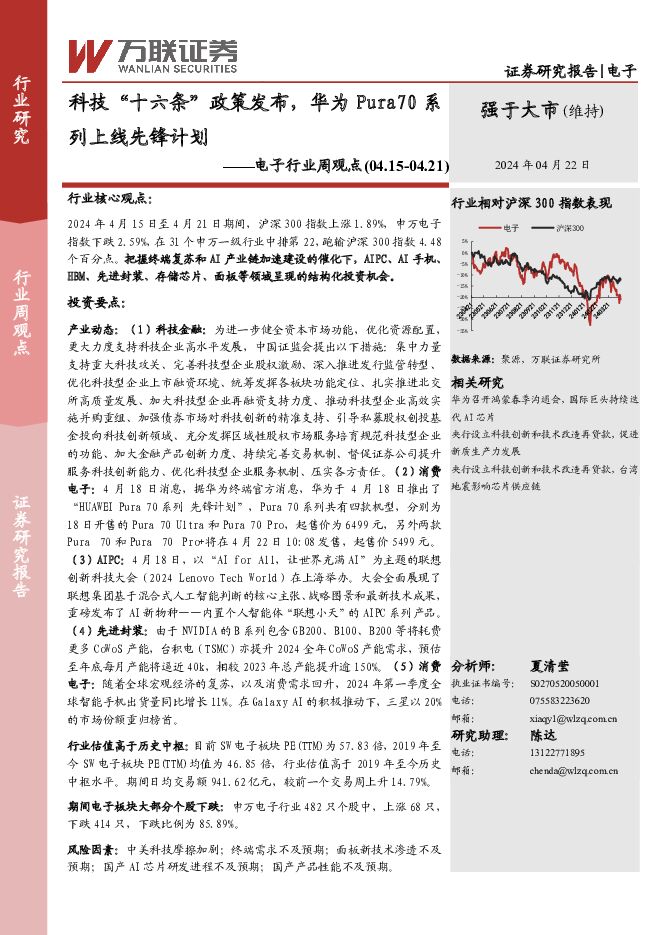

电子行业周观点:科技“十六条”政策发布,华为Pura70系列上线先锋计划 万联证券 2024-04-22(12页) 附下载

行业核心观点:2024 年 4 月 15 日至 4 月 21 日期间,沪深 300 指数上涨 1.8...

1.45 MB共12页中文简体

1天前220积分

-

电子行业周报:台积电预期谨慎板块回调,持续关注Q1高增公司 中泰证券 2024-04-22(19页) 附下载

投资要点市场整体反弹,半导体指数跌2.39%本周(2024/4/15-2024/4/19)市场整体反...

1.35 MB共19页中文简体

1天前020积分

-

电子行业:台积电下调2024年行业增长预期,HBM3e于下半年将成为市场主流 平安证券 2024-04-22(13页) 附下载

核心摘要行业要闻及简评:1)根据IDC报告,2024年Q1,全球智能手机出货量持续增长,达到289....

1.22 MB共13页中文简体

1天前220积分

-

电子行业周报:透视海外龙头业绩会,展望AI投资 民生证券 2024-04-22(18页) 附下载

市场回顾本周(4月15日-4月19日)电子板块涨跌幅为-2.6%,相对沪深300指数涨跌幅-4.49...

1.17 MB共18页中文简体

1天前020积分

-

电子行业周报:2024Q1全球智能手机出货量同比增长7.8%,台积电一季度业绩符合预期 东海证券 2024-04-22(17页) 附下载

投资要点:电子板块观点:2024Q1全球智能手机出货量同比增长7.8%,国产品牌竞争力显著上升;受A...

1.1 MB共17页中文简体

1天前220积分

-

电子行业周报 太平洋 2024-04-22(10页) 附下载

一、重点公司公告【东山精密】公司发布23年年报:营业收入336.51亿元,同比增长6.56%;归母净...

1.02 MB共10页中文简体

1天前220积分

-

电子行业周报:一季度中国电视整机出货量同比下降0.9% 中山证券 2024-04-22(10页) 附下载

投资要点:一季度中国电视整机出货量同比下降0.9%。根据洛图科技(RUNTO)发布的《中国电视市场品...

910.39 KB共10页中文简体

1天前220积分

-

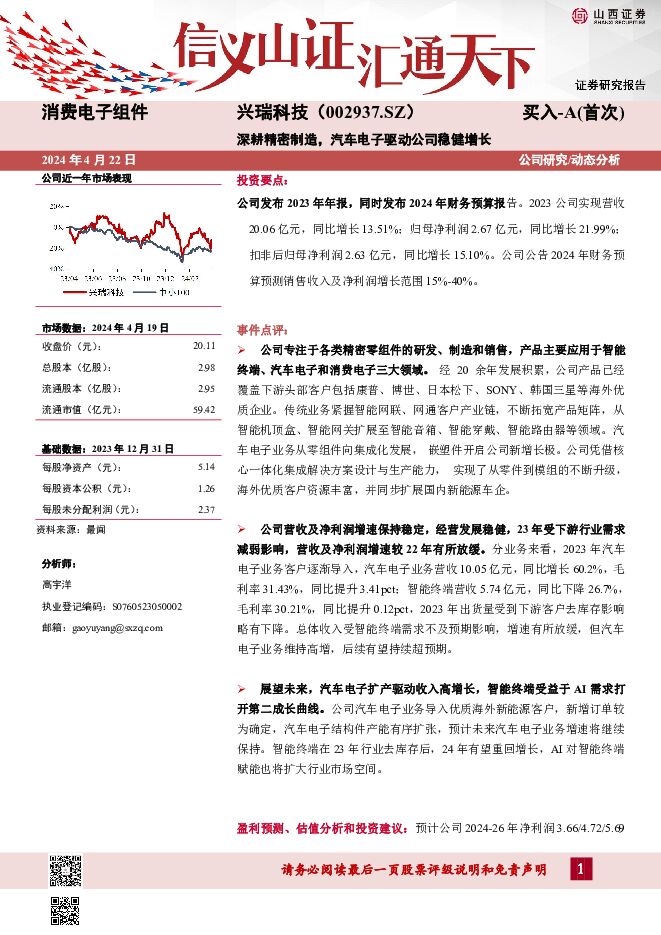

兴瑞科技 深耕精密制造,汽车电子驱动公司稳健增长 山西证券 2024-04-22(13页) 附下载

兴瑞科技(002937)投资要点:公司发布2023年年报,同时发布2024年财务预算报告。2023公...

1.25 MB共13页中文简体

1天前118积分

-

银轮股份 2023年报点评:盈利能力稳健增长,全球客户加速突破 东方财富证券 2024-04-22(4页) 附下载

银轮股份(002126)【投资要点】Q4营收再创新高,23乘用车营收首超商用车。2023全年公司实现...

526.09 KB共4页中文简体

1天前018积分

-

顺络电子 Q1延续景气趋势,持续看好新业务放量成长 天风证券 2024-04-22(4页) 附下载

顺络电子(002138)事件:公司发布2024年一季报,24Q1公司实现营收12.59亿元,yoy+...

749.79 KB共4页中文简体

1天前218积分

-

天玛智控 2023年报点评:业绩稳步增长,煤矿智能化建设空间广阔 东方财富证券 2024-04-22(4页) 附下载

天玛智控(688570)【投资要点】公司发布2023年年报。2023年,公司实现营业收入22.06亿...

522.42 KB共4页中文简体

1天前018积分

-

珀莱雅 2023年报&一季报点评:业绩增长略超预期,持续关注强品牌势能标的 东方财富证券 2024-04-22(4页) 附下载

珀莱雅(603605)【投资要点】公司发布2023&24Q1业绩,净利润增速略超预期。公司2023年...

534.22 KB共4页中文简体

1天前418积分

-

德马科技 2023年报点评:盈利能力改善,跨境电商带动新需求 东方财富证券 2024-04-22(4页) 附下载

德马科技(688360)【投资要点】公司发布2023年报。2023年公司实现营业收入13.84亿元,...

524.69 KB共4页中文简体

1天前018积分

-

策略快报:美国启动对中国航运造船业301调查的后续影响可能非常微弱 东方财富证券 2024-04-22(3页) 附下载

【事项】根据 2024 年 4 月 17 日美国驻华大使馆官网披露: 贸易代表在对五个全国性工会向美...

394.69 KB共3页中文简体

1天前310积分

-

电子行业周报:AI赋能将加速智能手机更新迭代 华安证券 2024-04-21(23页) 附下载

本周行情回顾从指数表现来看,本周(2024-04-14至2024-04-19),上证指数周涨跌幅+1...

3.99 MB共23页中文简体

2天前220积分