有色-能源金属行业周报:MtMarion、Pilbara二季度锂精矿品位双双下滑,海外锂资源企业加速锂盐产能布局华西证券2022-08-01.pdf

摘要:本周国内锂盐价格小幅上行,预计后市锂盐价格稳中有升。根据SMM数据,截至周五(7月29日),电池级碳酸锂报价47.05万元/吨,环比增长0.05万元/吨;工业级碳酸锂报价45.30万元/吨,环比增长0.1万元/吨;电池级氢氧化锂报价46.75万元/吨,环比不变;工业级氢氧化锂报价45.25万元/吨,环比不变。本周SMM碳酸锂价格小幅上行,主要系供给端锂盐大厂因限电政策受到不同程度影响,检修恢复日期有所延缓,锂盐供应量趋紧,而铁锂需求稳定增加,供需偏紧;本周SMM氢氧化锂价格维持不变,主要系需求端恢复速度有待提升,叠加此前碳酸锂价格企稳,苛化厂成本面支撑较弱。7月30日,Fastmarkets东亚地区氢氧化锂评估价为75美元/公斤,环比不变,折合人民币约48.75万元/吨,碳酸锂评估价为73美元/公斤,环比不变,折合人民币约47.45万元/吨,依旧高于国内市场。我们预计在2022Q3澳洲锂精矿长协大概率上涨的背景下,锂盐加工成本继续上涨,支撑锂盐价格,后市锂盐价格大概率稳中有升。海外评估锂精矿价格有所上调,MtMarion、Pilbara二季度锂精矿平均品位双双下滑。7月30日,普氏能源咨询评估锂精矿(SC6)价格为6200美元/吨(FOB,澳大利亚),环比增加100美元/吨;7月29日,SMM锂精矿现货价维持在5000美元/吨,环比不变,Fastmarkets锂精矿评估价为6625美元/吨,环比不变。2022Q2,澳洲MtCattlin、Mt Marion、Mt Greenbushes、Mt Pilgangoora、Mt Ngungaju(原Altura)以及MtWodgina(Q2复产)六座矿山处于在产状态,合计生产58.61万吨锂辉石精矿(折SC6),环比增长23.13%,六座矿山合计销售59.28万吨锂精矿,环比增加28%,此处不包括Wodgina在2022Q1出售的2.2万吨锂精矿,假设Greenbushes季度产销量相等,总体基本符合预期。其中Mt Marion矿石开采量由于低品位过渡矿石的开采,锂辉石精矿出货量略低于指引,本季度高品位产品产量有限,占比仅有7.1%,而上季度高品位质量占比为17%,去年同期为64.1%;Pilbara二季度锂精矿出货平均品位为5.4%,出现小幅下滑,主要系为应对客户日益增长的需求,公司调整生产和营销策略,降低目标产品品位,从而最大限度地提高销量以充分利用当前市场定价的优势。此外,IGO预计2022H2 Greenbushes化学级锂精矿销售价格为4,187美元/吨(FOB),而2022Q2售价仅1770美元/吨(FOB),增加137%。综上所述,部分成熟澳矿由于被大力开采出现品位下降的现象,可见锂精矿出矿困难重重,在此背景下,我们判断2022Q3澳矿增量依然有限,并且锂精矿长协价格将继续环比上涨。多家海外锂资源企业发布季度报告,锂盐产能扩张提速。本周,锂资源公司IGO Limited(IGO)、mineral resources(MinRes)、Pilbara Minerals Limited(PLA)、相继发布2022年第二季度季报,各家企业锂盐加工产能加速扩张。IGO的Greenbushes本季度的销售收入为8.67亿澳元,季度环比增长59%,主要系销量增加(环比+41%)和锂辉石价格的季度环比小幅上升至1755美元/吨(FOB)所致,最终IGO从TLEA分得的净利润为1.018亿澳元环比增长68%,增幅明显;此外,2022年5月,Kwinana加工厂实现了电池级氢氧化锂的首次生产,本季度共生产了88吨氢氧化锂,包括34吨电池级氢氧化锂,电池级氢氧化锂的生产允许与承购伙伴进行产品鉴定,预计需要四到八个月的时间来完成,IGO预计,在未来几个季度里,一期项目的氢氧化锂生产将与这一鉴定过程同步进行,预计该厂将在23财年(2022Q3~2023Q2)达到商业生产。根据与赣锋锂业签订的收费协议(协议),MinRes从2月起承购的Mt Marion锂辉石精矿的51%份额在中国被代加工为6,722吨氢氧化锂并出售,本季度氢氧化锂销售的平均实现价格为77,052美元/吨。根据未经审计的预测,公司预计MtMarion氢氧化锂22财年的收入为5.1-5.2亿美元,EBITDA为1.5-1.6亿美元。Kemerton氢氧化锂工厂一期的第一批产品已于2022年7月初交付。该工厂由MARBL合资公司拥有,MinRes与Albemarle公司各占40/60的权益,接收来自第三方Greenbushes锂矿的锂辉石精矿原料,二期项目的建设进展顺利,机械完工的时间为23财年第二季度。本季度,Pilbara Minerals董事会批准了P680项目的资本投资,对Pilgan工厂的这项投资将使锂辉石精矿年产量增加10万吨/年,这最终将使Pilgan工厂的年产量提高到约46至48万干吨,合并后的Pilgangoora项目预计从2023Q4开始生产约64至68万干吨锂精矿;本季度Pilbara宣布与POSCO合资建设4.3万吨/年氢氧化锂加工厂,其中POSCO占82%股权,Pilbara Minerals占18%股权),目前该项目场地开发正在进行中,包括道路在内的初始场地工程现已基本完成。宏观偏中性修复镍价,基本面仍待改善。镍:本周LME现货结算价周度均价为21944.00美元/吨,环比增长3.92%,沪镍周度均价为169662元/吨,环比增长5.28%;LME总库存周度平均水平为58732.8吨,环比下降4.67%,沪镍周度库存为1741吨,环比增长16.61%。主要系本周美联储加息预期落地,国内中央政治局会议目标是保持经济平稳,宏观总体偏中性,对前期镍价下跌有一定修复作用。本周镍铁(10%)周度均价为1306元/镍点,环比上涨0.46%。电池级硫酸镍周度均价为41550元/吨,环比下降0.84%。主要系镍价上涨有所提振,但印尼镍铁不断扩张致使镍铁供给仍处于过剩,而硫酸镍需求依旧有待提振,因此基本面仍待改善。钴价持续下探,需求有待提振。钴:本周金属钴周度均价为33.67万元/吨,环比下降4.08%,本周金属钴价格依旧小幅下行,主要系国内新增供给增多,而下游合金市场需求不及预期所致;本周四氧化三钴周度均价为22.92万元/吨,环比下降4.11%,主要系供给端四钴企业库存较多,下游需求偏弱所致。本周硫酸钴周度均价为6.02万元/吨,环比下降4.12%,主要系国内主流前驱体厂商普遍提高自供比例,采购需求降低所致。本周稀土价格下行,终端需求依旧不及预期。价格:本周氧化镧周度均价8000元/吨,环比保持不变;氧化铈周度均价7750元/吨,环比下降3.73%;氧化镨周度均价86.10万元/吨,环比下降1.94%;氧化钕周度均价86.12万元/吨,环比下降1.63%;氧化镨钕周度均价82.04万元/吨,环比增长0.02%;氧化镝周度均价2349元/公斤,环比增长0.04%;氧化铽周度均价1.38万元/公斤,环比增长1.57%。本周周初受益于现货市场库存有限,主流稀土价格出现小幅反弹,但依旧受到宏观大环境经济形势恢复缓慢导致下游消费水平受限,叠加二季度疫情致使稀土终端需求减弱,尚未恢复至预期水平,导致稀土价格在周中下行。投资建议随着澳企先前布局的锂盐产能逐步建成,我们认为澳洲企业分给中国锂盐加工厂的锂精矿大概率进一步缩小,国内锂精矿进一步紧缺,随之而来的是锂盐加工成本的上涨,因此一体化企业和纯加工企业的利润分化将愈加明显,在此建议大家关注上下游一体化的企业,推荐关注阿坝州李家沟锂辉石矿即将投产的【川能动力】;近期首吨粗制磷酸锂顺利出产的【金圆股份】;甘孜州134号脉在采的【融捷股份】;正在办理茜坑锂云母矿探转采的【江特电机】;受益标的有格林布什矿山未来5年一直在增产且可以通过代工实现产量放量的【天齐锂业】。风险提示1)全球锂盐需求量增速不及预期;2)澳洲Wodgina矿山爬坡超预期;3)澳洲Greenbushes外售锂精矿;4)南美盐湖新项目投产进度超预期;5)地缘政治风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

通信周跟踪:Marvell AI Day发布重要演讲,光互联迎长期机遇 山西证券 2024-04-18(17页) 附下载

投资要点行业动向:1、4月11日,Marvell召开AIDay,发布《AcceleratedInfr...

1.5 MB共17页中文简体

1天前020积分

-

有色金属:俄金属受英美限制交易,具体影响几何? 中航证券 2024-04-18(4页) 附下载

俄金属遭英美制裁:4月13日,美国和英国宣布对俄罗斯实施新的交易限制,此次针对的是俄罗斯生产的铝、铜...

1009.99 KB共4页中文简体

1天前220积分

-

金属镍行业研究:银白璀璨,合金领域的未来新星 头豹词条报告系列 头豹研究院 2024-04-18(19页) 附下载

本文介绍了金属镍行业的主要涉及领域、特点和发展趋势。金属镍在不锈钢制造、合金生产、电池制造等领域都有...

1.88 MB共19页中文简体

1天前220积分

-

康普化学 北交所信息更新:新能源金属材料研究院落成促研发,2023年利润增长44% 开源证券 2024-04-18(4页) 附下载

康普化学(834033)2023年年报出炉,归母净利润同比增长44%,毛利率增加5.28个百分点全球...

651.37 KB共4页中文简体

1天前018积分

-

非金属新材料行业深度研究:AI赋能人形机器人,PEEK及碳纤维或迎新增长极 天风证券 2024-04-17(23页) 附下载

AI赋能人形机器人,或开启产业化元年2023年12月,特斯拉发布人形机器人OptimusGen2,相...

2.12 MB共23页中文简体

2天前020积分

-

通信行业点评:Marvell AI Day释放增量信息,持续坚定看好光模块 天风证券 2024-04-17(8页) 附下载

for the AI Era”会议,公司在会上分享了经营业务、算力网络、光互联等相关信息。公司AI加...

1019.15 KB共8页中文简体

2天前220积分

-

央行连续17个月增持黄金,贵金属价格有望上行 海通国际 2024-04-17(39页) 附下载

投资要点贵金属:央行连续17个月增持黄金。4月12日伦敦现货黄金、白银价格分别为2401.50美元/...

11.06 MB共39页中文简体

2天前215积分

-

通信行业周报:MarvellAIDAY总结:AI光互联发展潜力大开源证券2024-04-14 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

2.84 MB共23页中文简体

3天前220积分

-

通信行业周报2024年第15周:北美AI芯片竞争激烈,Marvell展示光互联规划 国信证券 2024-04-15(32页) 附下载

核心观点行业要闻追踪:英特尔和META均发布新一代AI芯片。英特尔发布Gaudi3芯片。性能方面,在...

2.63 MB共32页中文简体

3天前020积分

-

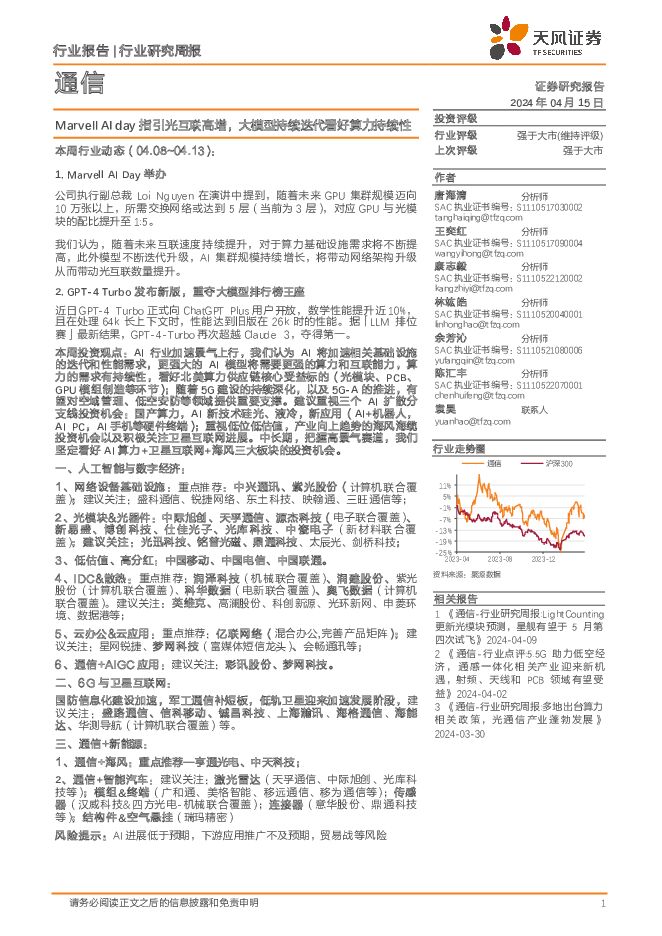

通信行业研究周报:Marvell AI day指引光互联高增,大模型持续迭代看好算力持续性 天风证券 2024-04-15(11页) 附下载

本周行业动态(04.08~04.13):1.Marvell AI Day举办公司执行副总裁Loi N...

1.35 MB共11页中文简体

3天前220积分

-

钢铁与大宗商品行业周报:多因素共振,有色金属强势上行 国海证券 2024-04-15(33页) 附下载

投资要点欧美货币政策或在2024年6月出现分化。4月5日,美国劳工数据显示美国3月非农数据超预期增加...

11.53 MB共33页中文简体

3天前220积分

-

通信Marvell AI Day总结:AI改变集群网络架构,光互联市场弹性充足 国信证券 2024-04-15(10页) 附下载

事项:美国东部时间4月11日,Marvell举办AcceleratedInfrastructuref...

919.06 KB共10页中文简体

3天前220积分

-

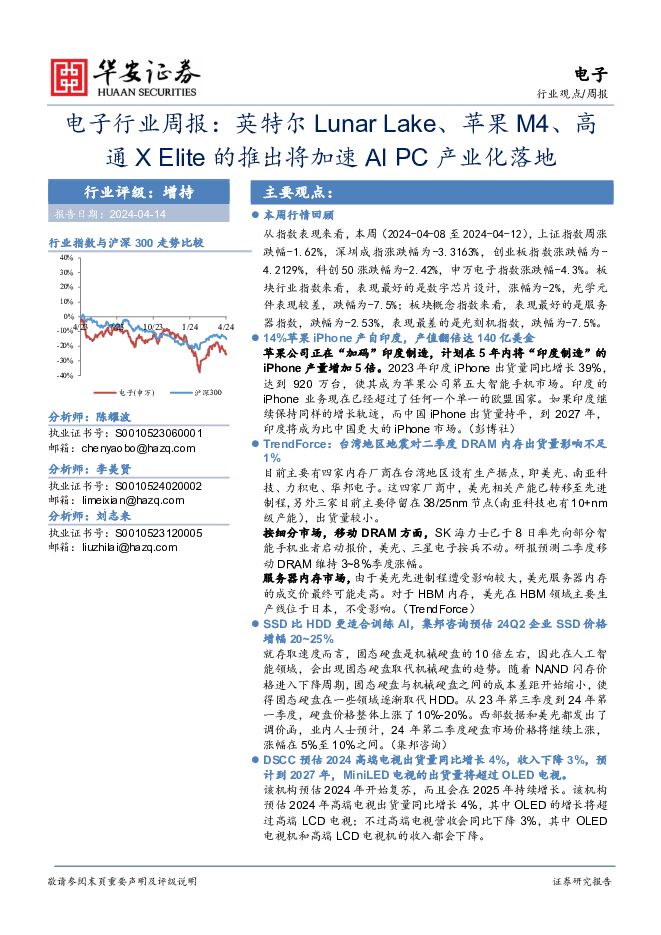

电子行业周报:英特尔Lunar Lake、苹果M4、高通X Elite的推出将加速AI PC产业化落地 华安证券 2024-04-15(29页) 附下载

本周行情回顾从指数表现来看,本周(2024-04-08至2024-04-12),上证指数周涨跌幅-1...

9.64 MB共29页中文简体

3天前420积分

-

2023年国内消费级AR销量22.7万台,同比增长138.9%CINNOResearch2024-04-10 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

319.01 KB共页中文简体

3天前020积分

-

4月手机面板行情:手机面板价格呈现分化趋势 CINNO Research 2024-04-15(3页) 附下载

进入第二季度,手机面板价格呈现分化趋势,LCD面板在经历了三个季度的旺盛需求后,渠道库存已达高位,市...

337.79 KB共3页中文简体

3天前020积分

-

金属与材料行业周报:金价对利空钝化,涨势延续 天风证券 2024-04-15(16页) 附下载

基本金属:宏观多头氛围延续,工业金属维持涨势。1)铜:周内铜价大幅上涨,突破前高,沪铜收盘于7631...

1.3 MB共16页中文简体

3天前220积分

-

非金属建材周报(24年第15周):长江沿江水泥熟料提价,玻纤价格继续调涨 国信证券 2024-04-15(19页) 附下载

核心观点北京、广州等提高公积金贷款额度,有利于提振刚需和改善性购房积极性。2024年4月8日,北京和...

2.64 MB共19页中文简体

3天前220积分

-

贵金属行业专题报告:金银比价有望回落,白银价格弹性将起华鑫证券2024-04-12 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

1.32 MB共页中文简体

3天前220积分

-

非金属新材料行业研究周报:光伏玻璃快速去库,Mini LED市场渗透率有望提升 天风证券 2024-04-15(21页) 附下载

1、碳纤维:我们认为目前T300大丝束已处于阶段性底部阶段,但考虑到部分公司仍有产能快速释放,不排除...

1.4 MB共21页中文简体

3天前020积分

-

天山铝业2023年年报点评:公司点评●工业金属布局资源,产业链一体化进一步完善中国银河2024-04-10 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

470.36 KB共4页中文简体

3天前218积分