食品饮料周思考(第25周):i茅台上海区域上线,大众品成本压力有望趋缓中泰证券2022-06-27.pdf

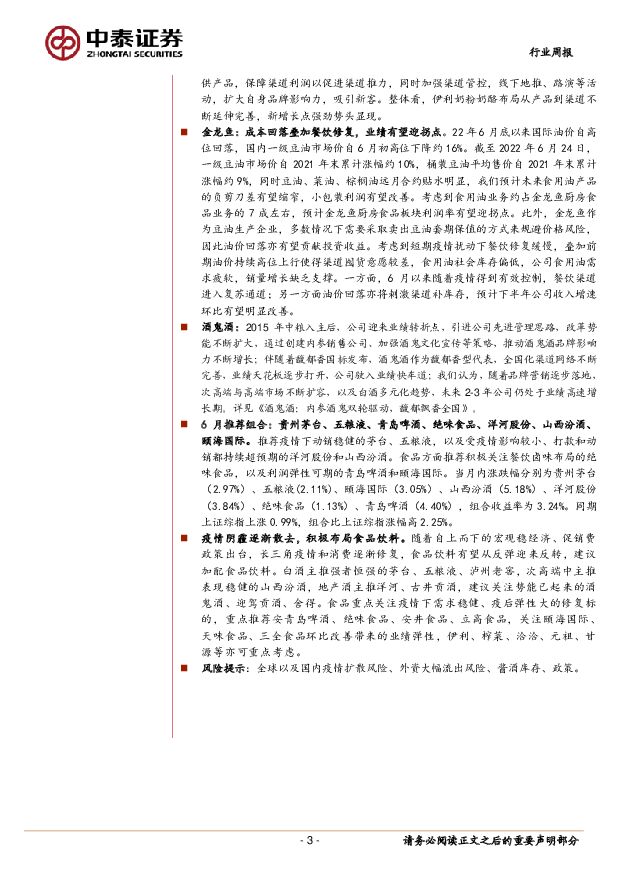

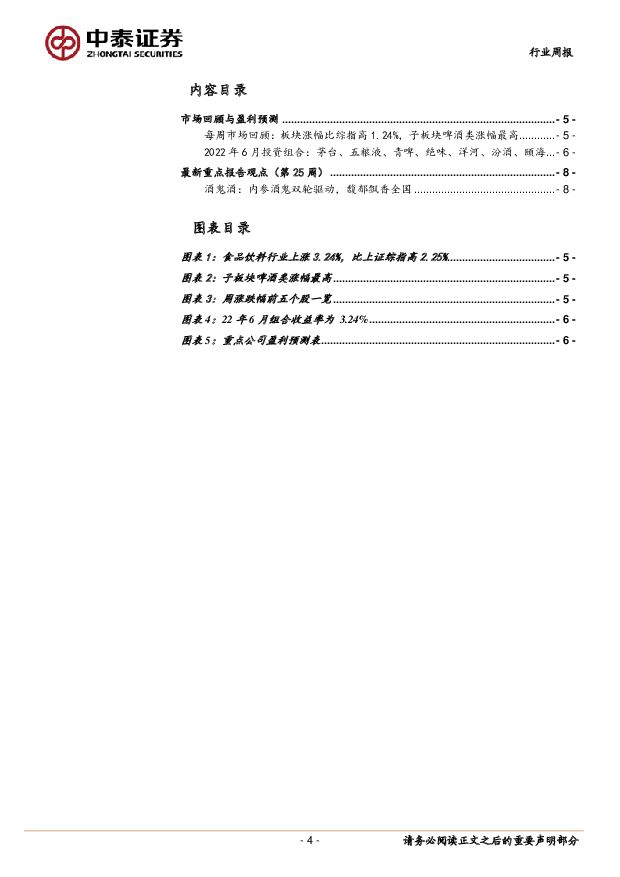

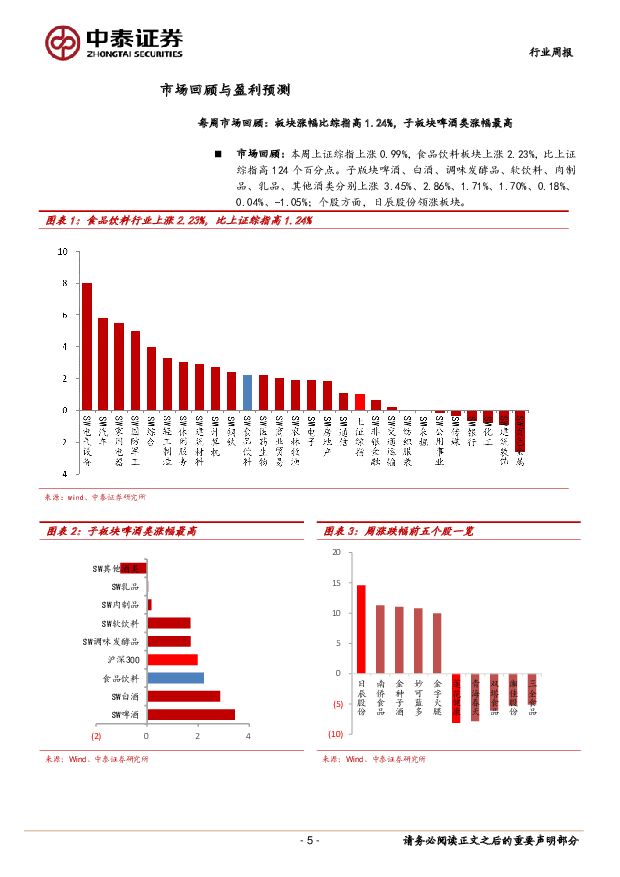

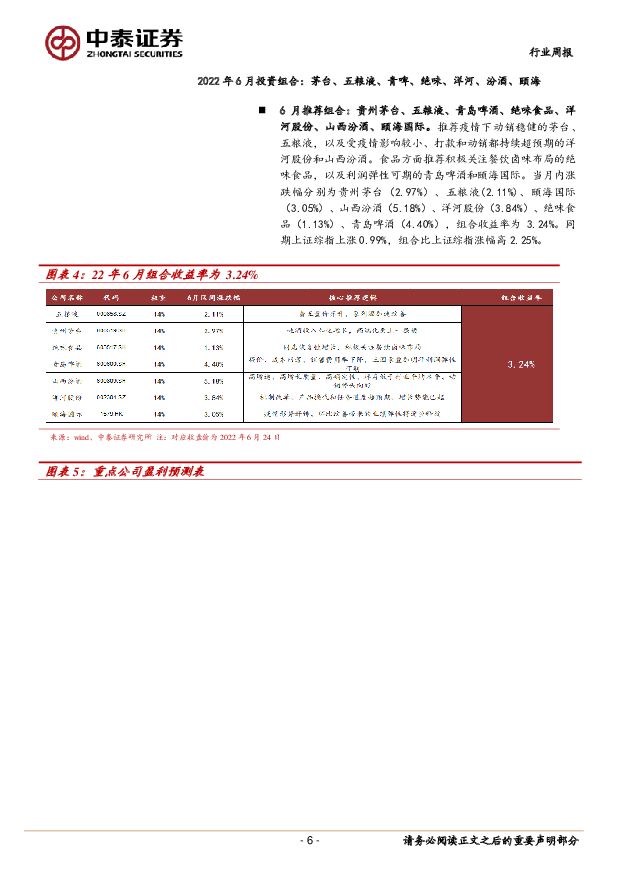

摘要:白酒周跟踪:从21Q2报表端来看,部分酒企面临基数较高问题,叠加22Q2疫情影响,预计22Q2大部分酒企增速放缓,但根据渠道调研反馈,酒企回款进度基本处于正常水平,预计大部分酒企依然可以实现双位数增长,头部品牌或有超预期表现。本周我们调研了四川、浙江和河南白酒市场。1)从发货上看,根据渠道调研,大多酒企打款与发货节奏和去年持平,回款比例多数超六成。2)从动销上看,浙江、四川消费场景基本恢复,河南恢复不明显,主要是受到高温天气影响,需求端热情较低;二季度疫情影响下三季度宴席或更为集中,对中秋国庆有较强的信心。3)从库存角度看,高端酒库存最为良性,普遍在一个月以内,茅台批价、库存等最为稳定,五粮液公司放量后库存依然较为良性,老窖库存一个月左右;次高端中汾酒库存较好,河南成熟市场库存小于一个月;水井坊目前库存略高,但宴席恢复后整体动销较快,整体压力不大;4)批价方面,茅台价格依然稳健,五粮液和老窖放货后批价略有松动。高端酒周跟踪:1)贵州茅台:根据今日酒价,整箱/散瓶飞天批价环周基本稳定,分别为3060元/2750元每瓶,全国已基本追回发货进度。i茅台在6月25日在上海上线,建议关注i茅台的收入增量,二季度业绩有望超预期。2)五粮液:由于端午节前放货力度较大,部分区域已开始控货,目前批价稳定在965附近,库存一个半月左右,环比较为稳定;3)泸州老窖:批价稳定在920元附近,库存一个月左右,发货与回款进度基本一致。i茅台上海区域上线,助力美生活。2022年3月29日,i茅台APP发布,3月31日开启试运营以来,不停地在调整线下服务,5月19日正式上线,6月8日启动i茅台吉林地区服务,如今随着上海地区防疫工作好转,茅台于6月25日在上海开展i茅台的预约和线下服务。i茅台预计在上海投放产品1689瓶。其中,预约申购投放1199瓶,线上直接销售490瓶,共有11家茅台酒专卖店开设线上预约。届时,线下门店还会准备伴手礼、“小茅”公仔等礼品。上海市茅友在i茅台享约申购成功并完成支付的第9名、第99名、第999名消费者(以预约申购先后顺序排序)可分别获赠53%vol500ml贵州茅台酒(壬寅虎年)一瓶。大众品:成本压力有望趋缓,关注利润弹性释放。大众品原材料价格自2021H2开始大幅上升,驱动大众品企业集体提价。受新冠疫情反复及国际环境影响,2022Q1-2022Q2初全球大宗商品价格仍处于高位。进入6月,油脂、包材等大宗商品价格出现松动,部分大众品下半年成本压力有望环比改善,叠加2021H2成本基数较高,成本涨幅有望收窄,盈利能力将持续改善。根据wind和Datayes!,从原材料看,棕榈油期货价格近期下降明显,从6月初12200元/吨的高位已跌落至最新9400元/吨的水平;大豆油表现类似,从月初高位接近12700元/吨跌落至最新10600元/吨。油脂是大众品行业的重要原材料,若后续回落趋势确立,部分大众品板块成本压力将显著改善。从包材看,铝期货价格从2月22700元/吨的高位下降至6月20100元/吨的位置,同比涨幅从40%收窄至10%以内,且6月铝价环比5月持续下降;瓦楞纸价格从年初4200元/吨的高位下降至5月低3900元/吨的位置,期间环比一直呈下降趋势;PET瓶片价格从6月初9800元/吨的高位目前回落至8800元/吨的水平。铝、纸箱等去年上涨较大的包材,价格回落趋势已相对清晰;PET随着原油价格松动,短期价格已出现下滑迹象。易拉罐、PET瓶、纸箱是大众品主要包材,目前整体价格趋势向下,下半年大众品包材端压力将明显减缓。我们认为前述原材料及包材价格回落,以下板块将受益明显:(1)啤酒。啤酒包材占成本比例较高,根据青岛啤酒2021年年报,包材占比超过50%,预计其中易拉罐、纸箱等均为主要构成。目前铝及纸箱的价格出现明显松动,且包材价格基本随行就市,考虑采购及生产周期一般滞后市场价格1-2个季度,下半年吨酒成本上涨压力预计环比改善。(2)复合调味品。复合调味品中油脂占比高,根据招股说明书,天味食品油脂占成本比例达到15%-20%,颐海国际油脂占成本比例达到15%+。目前以棕榈油为代表的食用油脂价格出现松动,同时包材端纸箱等价格回落也将受益,成本拐点有望出现。(3)冷冻烘焙。冷冻烘焙及烘焙原料的油脂占比较高,关注立高、海融、南侨等标的成本改善。油脂和包材在立高原材料成本中分别占比约20%/20%,立高前期对部分油脂锁价到四季度初,目前棕榈油价格向下或有利于公司后续的原材料采购和锁价,预期下半年公司原材料端成本压力将明显减轻,盈利水平向上修复。(4)速冻食品。油炸类速冻面点成本压力大幅趋缓,叠加去年年底提价,预期盈利水平恢复明显。油脂和包材在安井、千味央厨的原材料成本中占比分别约为7.5%/20%、15%/20%。安井油脂原材料因占比不高基本系动态采购,叠加鱼糜、肉类成本下降及去年年底执行的提价和今年对费用的收缩政策,我们预计安井盈利能力持续修复有望超预期;千味央厨前期锁价约在5月底消化完,因此棕榈油短期成本下降有助于公司对原材料进行新一轮采购或锁价,叠加公司去年年底提价、今年拓展冷冻烘焙等毛利率更优品类,预期公司盈利能力保持相对稳健。(5)休闲食品。油炸类休闲食品成本高位回落,叠加去年提价,利润率弹性较大。我们预计油脂和包材在洽洽、甘源的原材料成本中占比分别为5%/15%、14%/18%。洽洽油脂成本占比不高,占比较大的葵瓜子价格预计保持温和上涨,考虑到包材价格回落,去年年底提价落地以及今年瓜子动销受疫情催化,预期Q2起利润率有较高弹性。甘源棕榈油成本占比较高,考虑到油脂行情波动大,公司不做较长时间的锁价,基本随行就市。因此油脂价格会,去年提价的红利有望充分释放,预计利润率弹性较大。伊利奶粉奶酪动作不停,新增长曲线持续加码推进。根据小食代公众号,伊利在中国食品科学技术学会于2022年6月21-23日的召开的2022年国际食品安全与健康大会上首次对外发布了其全新低温产品——伊利金护奶酪棒,再为奶酪业务加码。伊利金护奶酪棒由伊利母婴营养研究院研发,添加D益钙专利组合,即维生素D、益生元(膳食纤维包含益生元)、钙的专利配比,帮助人体更好地吸收钙质,发挥奶酪棒中钙的作用。并用“2高2低”总结其营养成分:9.0g高蛋白、750mg高钙、3%低碳水,钙钠比1.82低钠。奶酪棒不断推新,同时以自身渠道优势快速铺货,奶酪保持较快增速。奶粉方面,伊利自完成产品配方升级后,推出升级新品及渠道专供产品,保障渠道利润以促进渠道推力,同时加强渠道管控,线下地推、路演等活动,扩大自身品牌影响力,吸引新客。整体看,伊利奶粉奶酪布局从产品到渠道不断延伸完善,新增长点强劲势头显现。金龙鱼:成本回落叠加餐饮修复,业绩有望迎拐点。22年6月底以来国际油价自高位回落,国内一级豆油市场价自6月初高位下降约16%。截至2022年6月24日,一级豆油市场价自2021年末累计涨幅约10%,桶装豆油平均售价自2021年末累计涨幅约9%,同时豆油、菜油、棕榈油远月合约贴水明显,我们预计未来食用油产品的负剪刀差有望缩窄,小包装利润有望改善。考虑到食用油业务约占金龙鱼厨房食品业务的7成左右,预计金龙鱼厨房食品板块利润率有望迎拐点。此外,金龙鱼作为豆油生产企业,多数情况下需要采取卖出豆油套期保值的方式来规避价格风险,因此油价回落亦有望贡献投资收益。考虑到短期疫情扰动下餐饮修复缓慢,叠加前期油价持续高位上行使得渠道囤货意愿较差,食用油社会库存偏低,公司食用油需求疲软,销量增长缺乏支撑。一方面,6月以来随着疫情得到有效控制,餐饮渠道进入复苏通道;另一方面油价回落亦将刺激渠道补库存,预计下半年公司收入增速环比有望明显改善。酒鬼酒:2015年中粮入主后,公司迎来业绩转折点,引进公司先进管理思路,改革势能不断扩大,通过创建内参销售公司、加强酒鬼文化宣传等策略,推动酒鬼酒品牌影响力不断增长;伴随着馥郁香国标发布,酒鬼酒作为馥郁香型代表,全国化渠道网络不断完善,业绩天花板逐步打开,公司驶入业绩快车道;我们认为,随着品牌营销逐步落地,次高端与高端市场不断扩容,以及白酒多元化趋势,未来2-3年公司仍处于业绩高速增长期。详见《酒鬼酒:内参酒鬼双轮驱动,馥郁飘香全国》。6月推荐组合:贵州茅台、五粮液、青岛啤酒、绝味食品、洋河股份、山西汾酒、颐海国际。推荐疫情下动销稳健的茅台、五粮液,以及受疫情影响较小、打款和动销都持续超预期的洋河股份和山西汾酒。食品方面推荐积极关注餐饮卤味布局的绝味食品,以及利润弹性可期的青岛啤酒和颐海国际。当月内涨跌幅分别为贵州茅台(2.97%)、五粮液(2.11%)、颐海国际(3.05%)、山西汾酒(5.18%)、洋河股份(3.84%)、绝味食品(1.13%)、青岛啤酒(4.40%),组合收益率为3.24%。同期上证综指上涨0.99%,组合比上证综指涨幅高2.25%。疫情阴霾逐渐散去,积极布局食品饮料。随着自上而下的宏观稳经济、促销费政策出台,长三角疫情和消费逐渐修复,食品饮料有望从反弹迎来反转,建议加配食品饮料。白酒主推强者恒强的茅台、五粮液、泸州老窖,次高端中主推表现稳健的山西汾酒,地产酒主推洋河、古井贡酒,建议关注势能已起来的酒鬼酒、迎驾贡酒、舍得。食品重点关注疫情下需求稳健、疫后弹性大的修复标的,重点推荐安青岛啤酒、绝味食品、安井食品、立高食品,关注颐海国际、天味食品、三全食品环比改善带来的业绩弹性,伊利、榨菜、洽洽、元祖、甘源等亦可重点考虑。风险提示:全球以及国内疫情扩散风险、外资大幅流出风险、酱酒库存、政策。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

食品饮料行业2024年一季度基金持仓分析:食品饮料行业基金重仓占比小幅下滑,非茅白酒获得加配 国信证券 2024-04-24(13页) 附下载

核心观点食品饮料行业:1Q24基金重仓食品饮料行业比例13.6%,超配比例略有下滑。1Q24食品饮料...

2.07 MB共13页中文简体

10小时前020积分

-

食品饮料行业专题报告:浅析功能性糖醇的应用空间及市场格局 华福证券 2024-04-24(13页) 附下载

投资要点:应用空间广泛,功能性糖醇需求持续扩容。伴随着全球无糖/低糖的消费风潮以及复配技术的不断优化...

1.29 MB共13页中文简体

10小时前020积分

-

食品饮料:24Q1基金持仓分析:板块持仓增长,白酒超配幅度扩大,大众品龙头获青睐 国投证券 2024-04-24(11页) 附下载

食品饮料机构持仓重回增长,白酒超配幅度提升24Q1基金食品饮料板块(A股)配置比例为14.99%,较...

905.23 KB共11页中文简体

10小时前020积分

-

酒水饮料周报:市场情绪回稳,关注季报催化 天风证券 2024-04-24(15页) 附下载

市场情绪回稳,关注一季报催化。24年3月,中国规模以上企业白酒(折65度,商品量)产量43.2万千升...

665.29 KB共15页中文简体

10小时前020积分

-

中泰证券 中泰证券2023年年报点评:利润大幅增长,投行业务表现优异 太平洋 2024-04-24(3页) 附下载

中泰证券(600918)事件:公司发布2023年年报。报告期内,公司实现营业收入127.62亿元,同...

387.25 KB共3页中文简体

10小时前018积分

-

中泰证券 中泰证券2023年年报点评:利润大幅增长,投行业务表现优异 太平洋 2024-04-24(3页) 附下载

中泰证券(600918)事件:公司发布2023年年报。报告期内,公司实现营业收入127.62亿元,同...

387.25 KB共3页中文简体

10小时前018积分

-

药石科技 前端业务逐步恢复,静待行业逐步迎来拐点 中泰证券 2024-04-24(6页) 附下载

药石科技(300725)投资要点事件:公司发布2023年年报及2024年一季报,,1)2023年公司...

508.01 KB共6页中文简体

10小时前018积分

-

药石科技 前端业务逐步恢复,静待行业逐步迎来拐点 中泰证券 2024-04-24(6页) 附下载

药石科技(300725)投资要点事件:公司发布2023年年报及2024年一季报,,1)2023年公司...

508.01 KB共6页中文简体

10小时前018积分

-

平安银行 详解平安银行2024年一季报:净利润同比增2.3%;调结构继续、拨备释放利润增速企稳 中泰证券 2024-04-24(11页) 附下载

平安银行(000001)投资要点平安银行1Q24营收同比-14.0%,主要是利息收入拖累;净利息收入...

1.2 MB共11页中文简体

10小时前018积分

-

平安银行 详解平安银行2024年一季报:净利润同比增2.3%;调结构继续、拨备释放利润增速企稳 中泰证券 2024-04-24(11页) 附下载

平安银行(000001)投资要点平安银行1Q24营收同比-14.0%,主要是利息收入拖累;净利息收入...

1.2 MB共11页中文简体

10小时前018积分

-

兴业科技 业绩符合预期,汽车皮革盈利能力提升显著 中泰证券 2024-04-24(3页) 附下载

兴业科技(002674)投资要点事件:公司披露2023年及24Q1业绩,业绩符合预期。公司23年实现...

357.9 KB共3页中文简体

10小时前018积分

-

万孚生物 慢病、毒检等多业务表现优异,2024业绩有望快速增长 中泰证券 2024-04-24(9页) 附下载

万孚生物(300482)投资要点事件:公司发布2023年年报以及2024年一季报,2023年公司实现...

529.55 KB共9页中文简体

10小时前018积分

-

兴业科技 业绩符合预期,汽车皮革盈利能力提升显著 中泰证券 2024-04-24(3页) 附下载

兴业科技(002674)投资要点事件:公司披露2023年及24Q1业绩,业绩符合预期。公司23年实现...

357.9 KB共3页中文简体

10小时前018积分

-

新澳股份 Q1羊毛价格企稳回升,公司盈利显著改善 中泰证券 2024-04-24(4页) 附下载

新澳股份(603889)投资要点事件:公司发布2024年一季报。2024Q1公司实现营收11.00亿...

294.34 KB共4页中文简体

10小时前018积分

-

万孚生物 慢病、毒检等多业务表现优异,2024业绩有望快速增长 中泰证券 2024-04-24(9页) 附下载

万孚生物(300482)投资要点事件:公司发布2023年年报以及2024年一季报,2023年公司实现...

529.55 KB共9页中文简体

10小时前018积分

-

新澳股份 Q1羊毛价格企稳回升,公司盈利显著改善 中泰证券 2024-04-24(4页) 附下载

新澳股份(603889)投资要点事件:公司发布2024年一季报。2024Q1公司实现营收11.00亿...

294.34 KB共4页中文简体

10小时前018积分

-

物产金轮 盈利能力持续提升,一季度迎来开门红 中泰证券 2024-04-24(5页) 附下载

物产金轮(002722)投资要点事件:4月16日,公司发布2023年年报及2024年一季报,其中,2...

295.69 KB共5页中文简体

10小时前018积分

-

物产金轮 盈利能力持续提升,一季度迎来开门红 中泰证券 2024-04-24(5页) 附下载

物产金轮(002722)投资要点事件:4月16日,公司发布2023年年报及2024年一季报,其中,2...

295.69 KB共5页中文简体

10小时前018积分

-

拓普集团 还原减值Q4盈利超预期,车端&电驱执行器业务持续推进 中泰证券 2024-04-24(3页) 附下载

拓普集团(601689)投资要点2024年4月22日,公司发布2023年年度报告:2023年全年实现...

379.66 KB共3页中文简体

10小时前018积分

-

拓邦股份 Q1业绩超预期,需求复苏降本增效 中泰证券 2024-04-24(4页) 附下载

拓邦股份(002139)投资要点公告摘要:公司发布2024年一季报,报告期实现营收23.18亿元,同...

365.48 KB共4页中文简体

10小时前018积分