食品饮料行业研究周报:从认知到行为下沉市场奶粉消费的密码申港证券2022-06-27.pdf

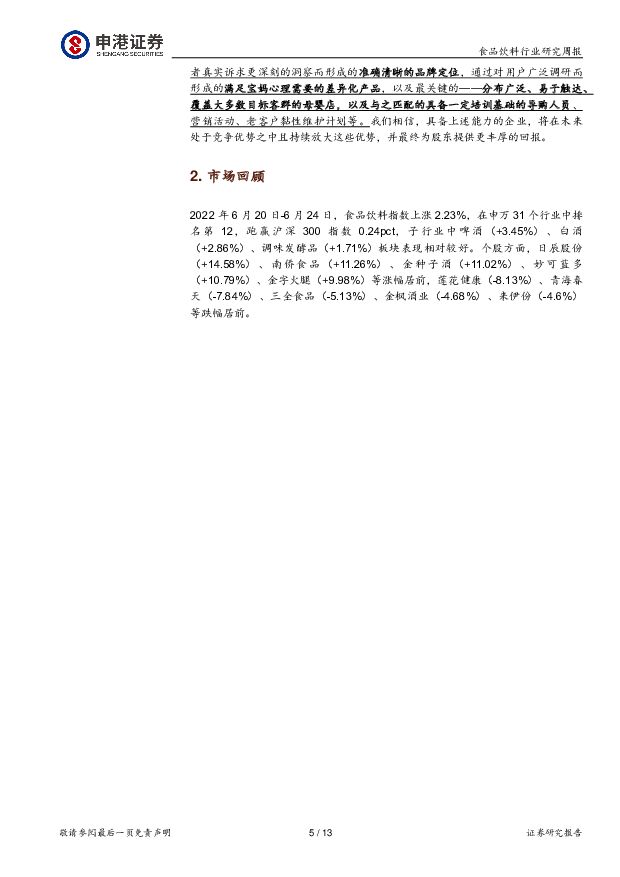

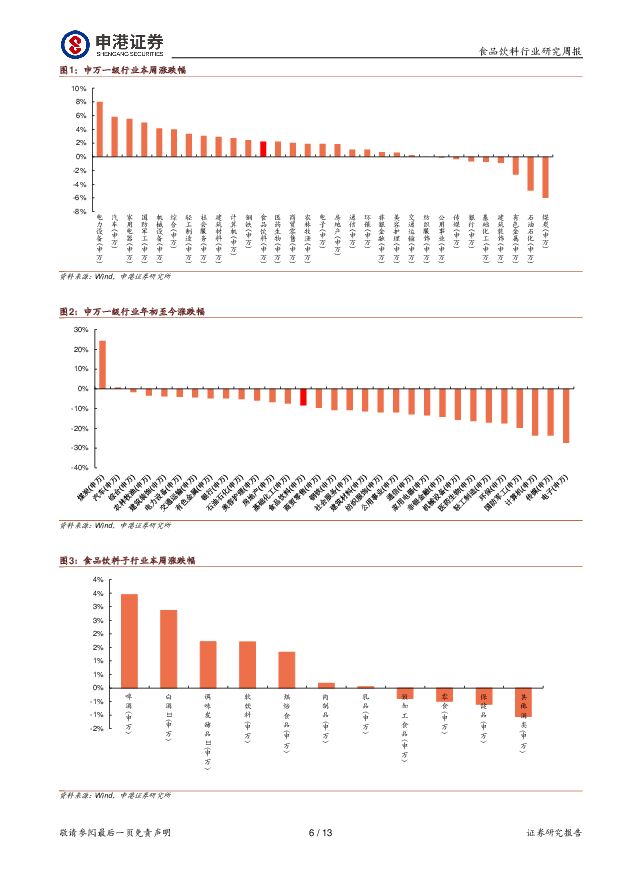

摘要:每周一谈:从认知到行为 下沉市场奶粉消费的密码美柚股份等机构发布的《下沉市场奶粉消费及潜在消费行为洞察白皮书》调研超过5000名用户,并利用美柚平台等后台数据分析。我们认为该调研用户样本量较大,后台数据珍贵且不易获得,因此对于该报告披露的部分数据、提及的我们支持的观点等做简要介绍及分析。人口出生率持续下降,新生儿减少致使三段奶粉销量占比大幅增长。因人口出生率下滑,2019年相较2018年三段奶粉的销量占比提高了约42pct,未来三段奶粉的销量占比可能持续维持高位,建议重视对三段市场的争夺。价格:奶粉提价进程较快,婴配粉行业未来竞争的关键点在“高端化”。仅1年间超高端奶粉(>430元/kg)占比即提高了4.1pct。品牌:消费者对奶粉品牌的忠诚度较低,需要持续跟踪服务消费者以保持其对品牌的黏性。从品牌选择看,有16.3%/30.67%的用户分别购买过3个以上/2个以上品牌。而且多胎母亲在选购奶粉品牌时忠诚度依然较低。渠道:下沉市场,母婴店为王。从下沉市场客户的购买渠道来看,母婴实体专卖店占绝对主力,甚至超过其他所以销售渠道的总和。在下沉市场中,拥有数量更多的母婴店的奶粉企业(如中国飞鹤)具有巨大的优势。产品定位:“配方形象”是占领市场的有力武器。首先,消费者更换奶粉品牌的主要原因中,与“配方”相关的原因占比超过70%。其次,消费者喜欢“接近于母乳”的配方。容易吸收、接近母乳、配方全面、符合宝宝体质是用户选择奶粉的前4位要素。整体来看,下沉市场奶粉消费从产品认知到购买行为,消费者表现出一定程度的非理性差异,这些差异可能误导奶粉企业的经营策略,而准确深刻的认识则能帮助企业在竞争中获得优势。这些差异包括但不限于:一方面下沉市场的母亲较为关注奶粉头部品牌,但另一方面消费者对奶粉的品牌忠诚度很低。一方面消费者认为自己最重视奶粉配方,但另一方面其购买行为说明消费者更关注奶粉的实际效果,强调奶粉配方好不如突出其效果好(在此可以体现出飞鹤广告词(更适合中国宝宝体质)强于贝因美(国际品质科学配方)之处——对消费者心理真实诉求更深入的洞察)。一方面下沉市场潜在客户在问卷中的购买渠道大量选择了线上购买,另一方面当他们付诸购买行为时,却大量选择了线下一公里内的母婴店。根据这些差异,我们认为当前阶段奶粉企业的核心竞争力在于通过对消费者真实诉求更深刻的洞察而形成的准确清晰的品牌定位,通过对用户广泛调研而形成的满足宝妈心理需要的差异化产品,以及最关键的——分布广泛、易于触达、覆盖大多数目标客群的母婴店,以及与之匹配的具备一定培训基础的导购人员、营销活动、老客户黏性维护计划等。市场回顾最近一周食品饮料指数涨跌幅+2.72%,在申万31个行业中排名第10,跑赢沪深300指数1.07pct,子行业肉制品(+7.2%)、预加工食品(+5.4%)、其他酒类(+4.94%)相对表现较好。个股涨幅前5名:华统股份、燕京啤酒、金枫酒业、顺鑫农业、百润股份个股跌幅前5名:阳光乳业、黑芝麻、金种子酒、ST通葡、威龙股份投资策略重点推荐:1.关注需求刚性,确定性较强的板块。如粮油食品类、婴配粉、白奶等细分赛道,推荐中国飞鹤、伊利股份、涪陵榨菜。2.建议在疫后修复过程中,在有较强反弹性赛道选择基本面优秀的公司,推荐关注啤酒行业的重庆啤酒、华润啤酒、百威亚太,以及休闲食品行业中的良品铺子、来伊份。3.建议关注疫情短期冲击下估值较低,但长期价值优秀的公司,如百润股份。风险提示食品安全风险、疫情影响有所反复、行业竞争加剧等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

女性消费力洞察报告2024 JLL 2024-04-18(56页) 附下载

2023年,《女性消费力洞察报告—她经济,WOMEN的消费》在第三届中国国际消费品博览会(下称“消博...

8.08 MB共56页中文简体

1天前020积分

-

消费电子行业研究周报:各大厂商加快芯片开发,持续看好算力投资 天风证券 2024-04-18(27页) 附下载

AI:谷歌2024年度云会议:谷歌在其云端AI基础设施中引入了基于Arm的Axion CPU,推出了...

2.09 MB共27页中文简体

1天前220积分

-

食品饮料行业研究:再论千元高端龙头量价策略 国金证券 2024-04-18(19页) 附下载

引言本文主要探讨了千元价位在高集中度、弱复苏β下,头部参与品牌当下营销端采取的量价策略,及对核心单品...

1.98 MB共19页中文简体

1天前220积分

-

金属镍行业研究:银白璀璨,合金领域的未来新星 头豹词条报告系列 头豹研究院 2024-04-18(19页) 附下载

本文介绍了金属镍行业的主要涉及领域、特点和发展趋势。金属镍在不锈钢制造、合金生产、电池制造等领域都有...

1.88 MB共19页中文简体

1天前220积分

-

社服与消费视角点评3月国内宏观数据:一季度平稳增长,三月社零表现低于预期 中银证券 2024-04-18(7页) 附下载

国家统计局等部门公布了部分24年3月及一季度国内宏观数据。其中,3月社零总额3.9万亿元,yoy+3...

857.14 KB共7页中文简体

1天前220积分

-

HTI大众品零售价格跟踪:方便食品折扣力度较上月降低,液态奶及软饮料增加 海通国际 2024-04-18(11页) 附下载

液态奶及软饮料代表产品较3月中旬折扣力度有明显加大。液态奶代表产品的折扣率(实际到手价格/平台标注原...

1.2 MB共11页中文简体

1天前220积分

-

产业演进视角看“消费降级”:买方时代,零售、品牌结构重塑 中泰证券 2024-04-18(23页) 附下载

投资要点核心观点:市场热议的“消费降级”有经济周期的影响,但更重要的原因是商品、零售商走向过剩,消费...

1.07 MB共23页中文简体

1天前020积分

-

2024年3月社零数据点评:三月社零同比增长3.1%,消费复苏平稳推进 国信证券 2024-04-18(6页) 附下载

事件统计局公布3月社零数据,1-3月社零总额12.03万亿元,同比+4.7%;单3月社零总额3.90...

364.95 KB共6页中文简体

1天前020积分

-

宁德时代 技术领先,打造面向消费者的电池品牌 财信证券 2024-04-18(22页) 附下载

宁德时代(300750)投资要点:全球电池龙头,财务表现亮眼:公司是全球电池龙头,2023年以36....

2.96 MB共22页中文简体

1天前018积分

-

宏观经济宏观季报:消费和出口推动一季度中国经济顺利实现开门红 国信证券 2024-04-18(13页) 附下载

核心观点2024年4月16-18日国家统计局发布一季度GDP相关数据:1、一季度,国内现价GDP约为...

686.18 KB共13页中文简体

1天前215积分

-

策略周报:短期行情或受政策主导 申港证券 2024-04-18(7页) 附下载

投资摘要:深成指下跌3.32%、创业板指下跌4.21%,中证500下跌1.81%。上周多数行业板块下...

606.44 KB共7页中文简体

1天前010积分

-

汽车及汽车零部件行业研究:电池投资时钟-电池赛道景气度与产能、库存周期 国金证券 2024-04-17(17页) 附下载

投资逻辑电池作为周期成长赛道,需求增速、产能和库存周期是产业链基本面的核心影响因素。今年以来,产能利...

2.01 MB共17页中文简体

2天前020积分

-

纺织服装双周报(2404期):制造企业回温趋势明朗,品牌消费增长提速 国信证券 2024-04-17(15页) 附下载

核心观点行情回顾:4月至今受市场风格影响,A股、港股纺服板块分别下跌6.0%、5.5%,表现均弱于大...

1.97 MB共15页中文简体

2天前220积分

-

食品饮料行业酒水饮料周报:批价阶段波动不改平稳趋势,关注财报季催化 天风证券 2024-04-17(14页) 附下载

白酒:茅台批价波动不改行业平稳趋势,关注部分酒企业绩超预期机会。本周上半周飞天茅台批价阶段性回落,市...

1.4 MB共14页中文简体

2天前220积分

-

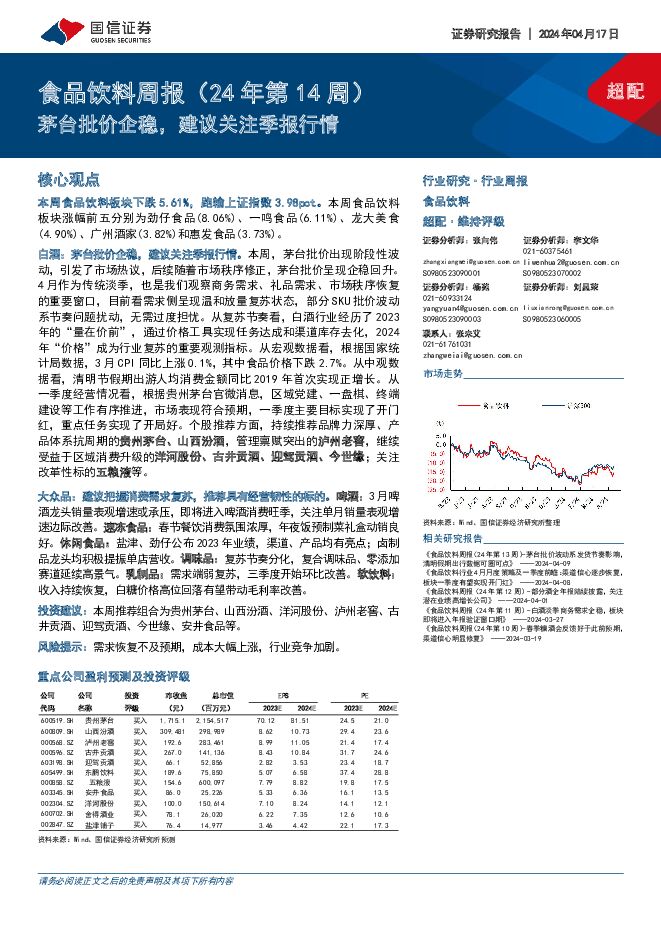

食品饮料周报(24年第14周):茅台批价企稳,建议关注季报行情 国信证券 2024-04-17(20页) 附下载

核心观点本周食品饮料板块下跌5.61%,跑输上证指数3.98pct。本周食品饮料板块涨幅前五分别为劲...

1.37 MB共20页中文简体

2天前220积分

-

食品饮料行业点评报告:3月社零增速环比放缓,淡季需求季节性波动 开源证券 2024-04-17(4页) 附下载

投资建议:基数抬升和淡季需求波动,社零数据表现平淡,建议关注头部企业2024年3月社零数据和餐饮增速...

598.83 KB共4页中文简体

2天前220积分

-

商贸零售:低于市场预期,消费修复有所放缓 国联证券 2024-04-17(2页) 附下载

行业事件:国家统计局发布社零数据,3月份,社零总额为3.9万亿元,同比增长3.1%。其中,除汽车以外...

288.04 KB共2页中文简体

2天前220积分

-

2024中国品质生活用纸消费趋势洞察白皮书 第一财经商业数据中心 2024-04-16(25页) 附下载

近年来国民的可支配收入稳步上升,大众在生活用品上的消费支出也逐年升高。作为最常见的日用品,生活用纸的...

14.5 MB共25页中文简体

3天前420积分

-

半导体行业研究周报:全球半导体销售额预示产业有望复苏,设备材料国产替代仍应重点关注 天风证券 2024-04-16(39页) 附下载

一周行情概览:上周半导体行情落后全部主要指数。上周创业板指数下跌4.21%,上证综指下跌1.62%,...

6.43 MB共39页中文简体

3天前020积分

-

2024年社服行业年度策略:被“AI”包围的“新消费”中航证券2024-04-10 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

6.66 MB共页中文简体

3天前020积分