天齐锂业2021年年报&2022年一季报点评:手握全球最优质锂矿资源,业绩弹性逐步兑现国信证券2022-05-19.pdf

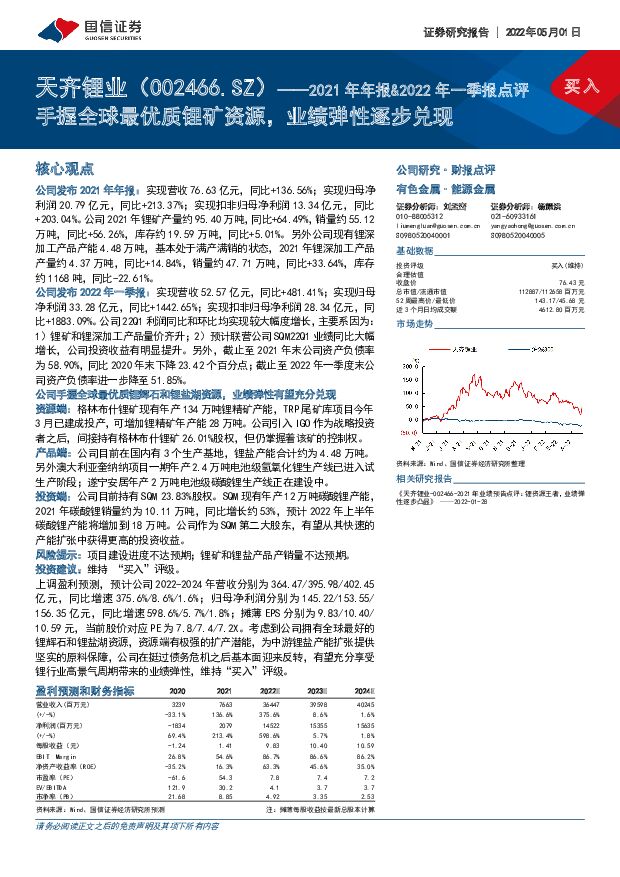

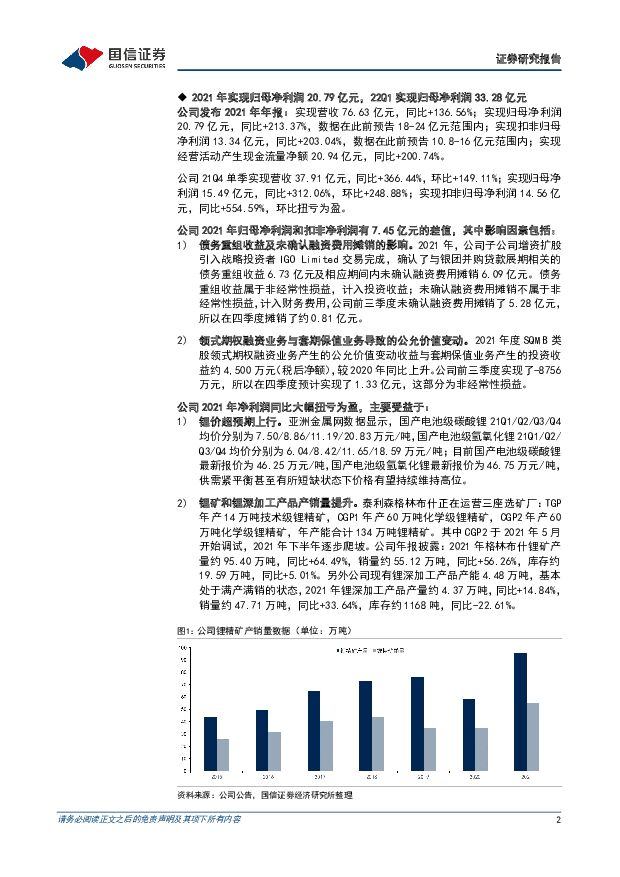

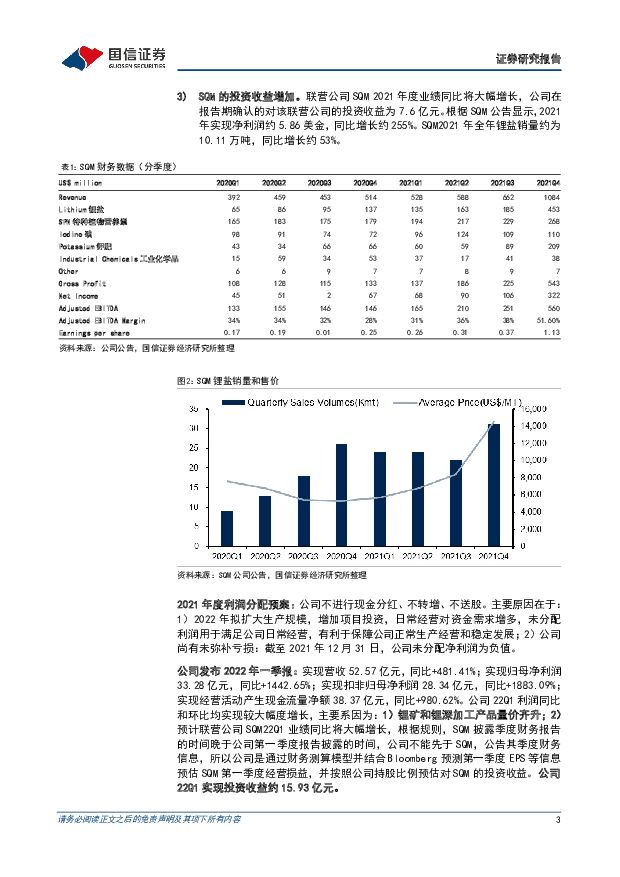

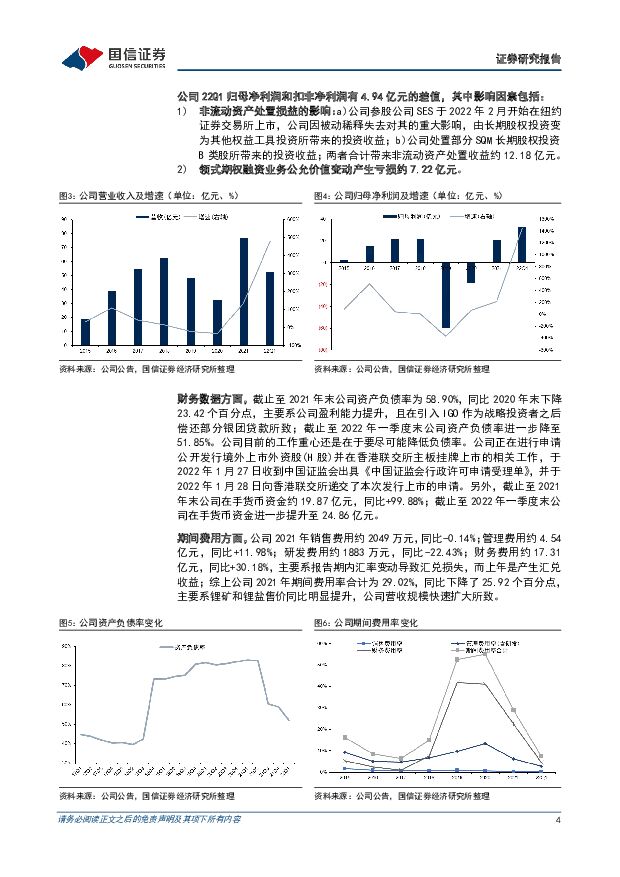

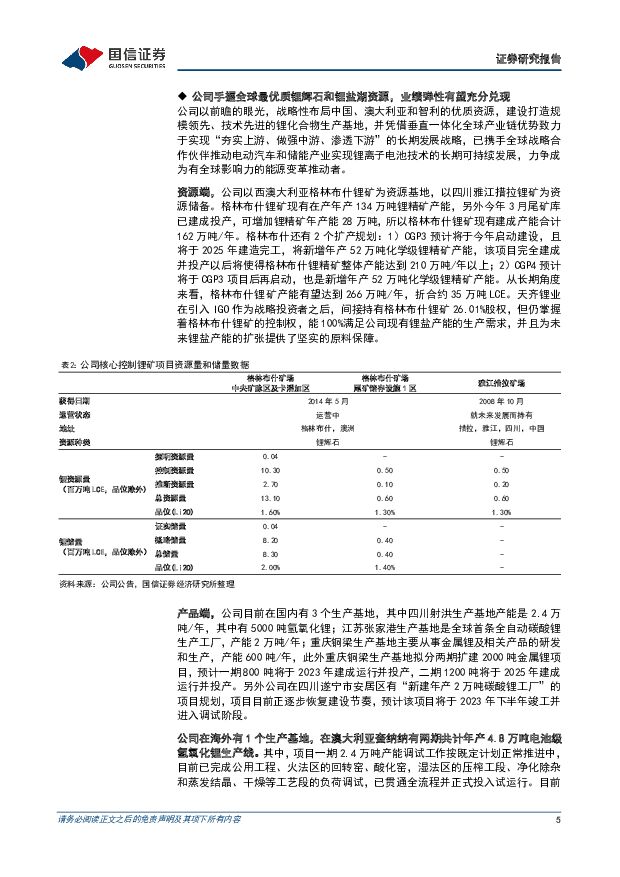

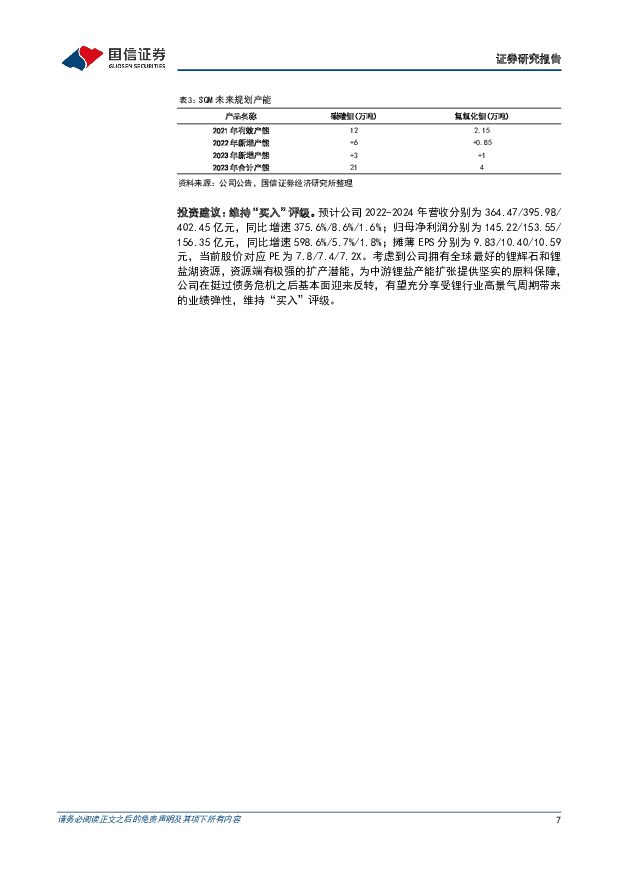

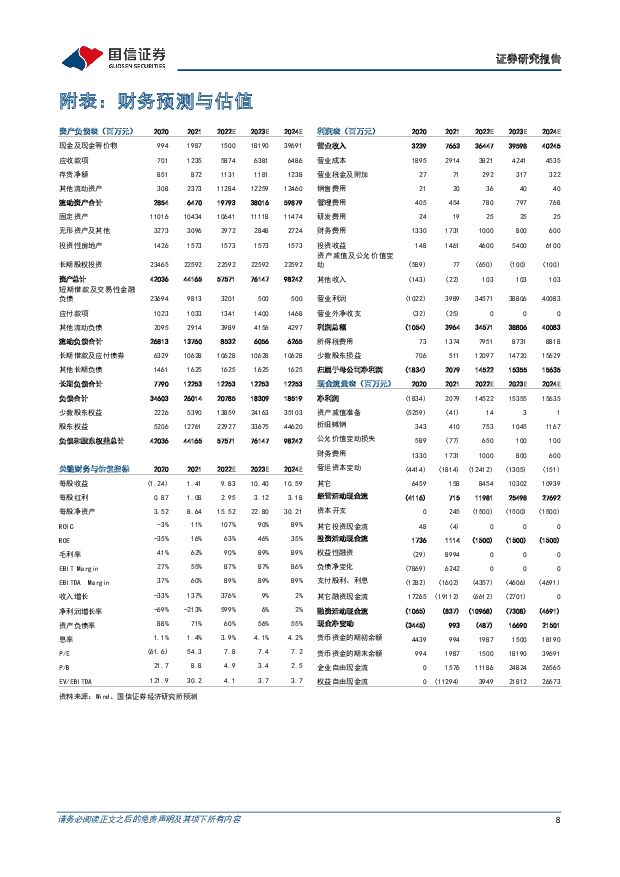

摘要:天齐锂业(002466)核心观点公司发布2021年年报:实现营收76.63亿元,同比+136.56%;实现归母净利润20.79亿元,同比+213.37%;实现扣非归母净利润13.34亿元,同比+203.04%。公司2021年锂矿产量约95.40万吨,同比+64.49%,销量约55.12万吨,同比+56.26%,库存约19.59万吨,同比+5.01%。另外公司现有锂深加工产品产能4.48万吨,基本处于满产满销的状态,2021年锂深加工产品产量约4.37万吨,同比+14.84%,销量约47.71万吨,同比+33.64%,库存约1168吨,同比-22.61%。公司发布2022年一季报:实现营收52.57亿元,同比+481.41%;实现归母净利润33.28亿元,同比+1442.65%;实现扣非归母净利润28.34亿元,同比+1883.09%。公司22Q1利润同比和环比均实现较大幅度增长,主要系因为:1)锂矿和锂深加工产品量价齐升;2)预计联营公司SQM22Q1业绩同比大幅增长,公司投资收益有明显提升。另外,截止至2021年末公司资产负债率为58.90%,同比2020年末下降23.42个百分点;截止至2022年一季度末公司资产负债率进一步降至51.85%。公司手握全球最优质锂辉石和锂盐湖资源,业绩弹性有望充分兑现资源端:格林布什锂矿现有年产134万吨锂精矿产能,TRP尾矿库项目今年3月已建成投产,可增加锂精矿年产能28万吨。公司引入IGO作为战略投资者之后,间接持有格林布什锂矿26.01%股权,但仍掌握着该矿的控制权。产品端:公司目前在国内有3个生产基地,锂盐产能合计约为4.48万吨。另外澳大利亚奎纳纳项目一期年产2.4万吨电池级氢氧化锂生产线已进入试生产阶段;遂宁安居年产2万吨电池级碳酸锂生产线正在建设中。投资端:公司目前持有SQM23.83%股权。SQM现有年产12万吨碳酸锂产能,2021年碳酸锂销量约为10.11万吨,同比增长约53%,预计2022年上半年碳酸锂产能将增加到18万吨。公司作为SQM第二大股东,有望从其快速的产能扩张中获得更高的投资收益。风险提示:项目建设进度不达预期;锂矿和锂盐产品产销量不达预期。投资建议:维持“买入”评级。上调盈利预测,预计公司2022-2024年营收分别为364.47/395.98/402.45亿元,同比增速375.6%/8.6%/1.6%;归母净利润分别为145.22/153.55/156.35亿元,同比增速598.6%/5.7%/1.8%;摊薄EPS分别为9.83/10.40/10.59元,当前股价对应PE为7.8/7.4/7.2X。考虑到公司拥有全球最好的锂辉石和锂盐湖资源,资源端有极强的扩产潜能,为中游锂盐产能扩张提供坚实的原料保障,公司在挺过债务危机之后基本面迎来反转,有望充分享受锂行业高景气周期带来的业绩弹性,维持“买入”评级。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

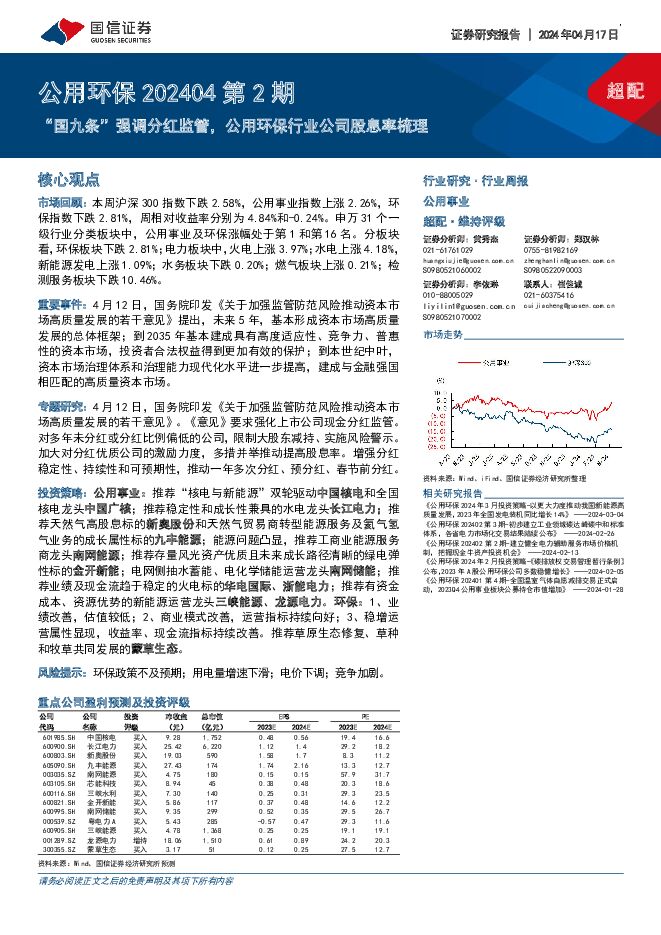

公用环保202404第2期:“国九条”强调分红监管,公用环保行业公司股息率梳理 国信证券 2024-04-18(28页) 附下载

核心观点市场回顾:本周沪深300指数下跌2.58%,公用事业指数上涨2.26%,环保指数下跌2.81...

3.49 MB共28页中文简体

1天前220积分

-

2024年3月社零数据点评:三月社零同比增长3.1%,消费复苏平稳推进 国信证券 2024-04-18(6页) 附下载

事件统计局公布3月社零数据,1-3月社零总额12.03万亿元,同比+4.7%;单3月社零总额3.90...

364.95 KB共6页中文简体

1天前020积分

-

科达利 锂电池结构件行业龙头,受益于大圆柱电池量产趋势 国信证券 2024-04-18(32页) 附下载

科达利(002850)核心观点公司是锂电池结构件行业龙头。结构件影响电池安全性能,起到保护作用,20...

2.5 MB共32页中文简体

1天前218积分

-

双环传动 2023年净利润同比增长40%,品类拓展及全球化布局持续推进 国信证券 2024-04-18(9页) 附下载

双环传动(002472)核心观点2023年净利润同比增长42%,新能源汽车传动齿轴产品收入占比27....

1.05 MB共9页中文简体

1天前018积分

-

中国石油 积极践行“分子炼油”,持续推进“减油增化” 国信证券 2024-04-18(15页) 附下载

中国石油(601857)事项:中国石油深入推进炼化转型升级,向产业链和价值链中高端迈进,不断优化产品...

1007.16 KB共15页中文简体

1天前218积分

-

银轮股份 2023年年报点评:盈利能力持续改善,海外加速拓展 国信证券 2024-04-18(9页) 附下载

银轮股份(002126)核心观点乘用车板块持续放量,新能源汽车业务实现翻倍增长。公司2023年实现营...

622.04 KB共9页中文简体

1天前218积分

-

巨化股份 巩固氟化工巨头地位,引领制冷剂行业景气复苏 国信证券 2024-04-18(12页) 附下载

巨化股份(600160)核心观点运营管理效率持续加强,产业结构显著优化。公司公布《2023年年度报告...

1.07 MB共12页中文简体

1天前218积分

-

松原股份 2023年年报点评:新产品放量,品类拓展加速自主崛起 国信证券 2024-04-18(9页) 附下载

松原股份(300893)核心观点松原股份安全气囊与方向盘业务放量,2023年营收增长29%。公司20...

487.58 KB共9页中文简体

1天前018积分

-

南网储能 业绩有所承压,新型储能将贡献主要增量 国信证券 2024-04-18(7页) 附下载

南网储能(600995)核心观点来水偏枯、容量电价下调及调整统计口径共致营收及净利润同比下降。202...

509.43 KB共7页中文简体

1天前218积分

-

金开新能 2023年公司业绩平稳增长,新能源装机稳步增加 国信证券 2024-04-18(8页) 附下载

金开新能(600821)核心观点2023年收入利润稳步增长,2023Q4归母净利润有所下滑。2023...

516.76 KB共8页中文简体

1天前218积分

-

国电电力 火电、新能源稳健增长,电价上行促进水电板块盈利提升 国信证券 2024-04-18(7页) 附下载

国电电力(600795)核心观点营业收入有所下降,归母净利润实现大幅增长。2023年,公司实现营收1...

324.76 KB共7页中文简体

1天前218积分

-

宏观经济宏观季报:消费和出口推动一季度中国经济顺利实现开门红 国信证券 2024-04-18(13页) 附下载

核心观点2024年4月16-18日国家统计局发布一季度GDP相关数据:1、一季度,国内现价GDP约为...

686.18 KB共13页中文简体

1天前215积分

-

高技术制造业宏观周报:国信周频高技术制造业扩散指数连续两周回升 国信证券 2024-04-18(8页) 附下载

核心观点国信周频高技术制造业扩散指数连续两周回升。截至2024年4月13日当周,国信周频高技术制造业...

474.73 KB共8页中文简体

1天前015积分

-

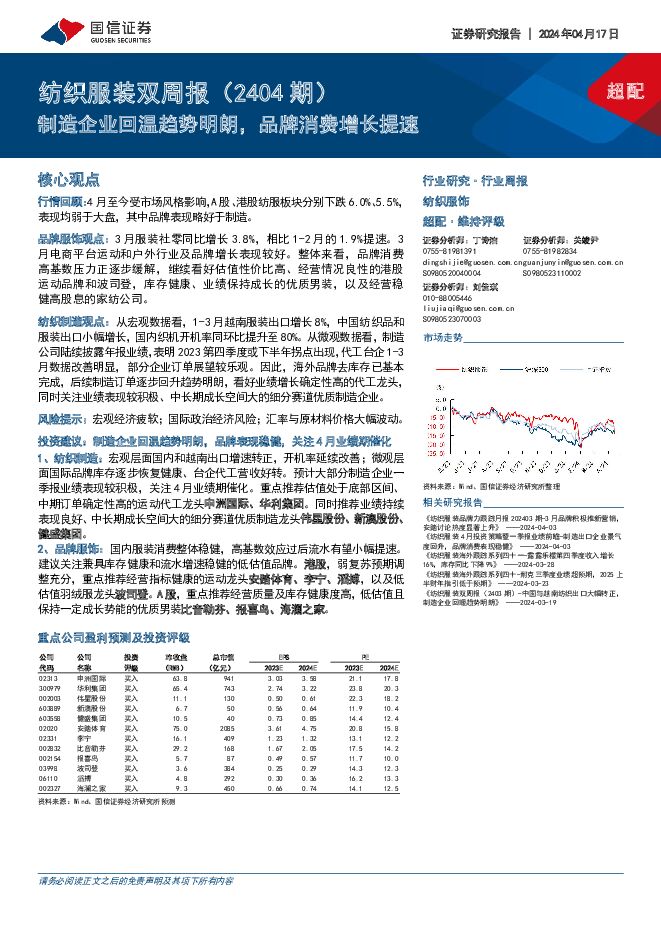

纺织服装双周报(2404期):制造企业回温趋势明朗,品牌消费增长提速 国信证券 2024-04-17(15页) 附下载

核心观点行情回顾:4月至今受市场风格影响,A股、港股纺服板块分别下跌6.0%、5.5%,表现均弱于大...

1.97 MB共15页中文简体

2天前220积分

-

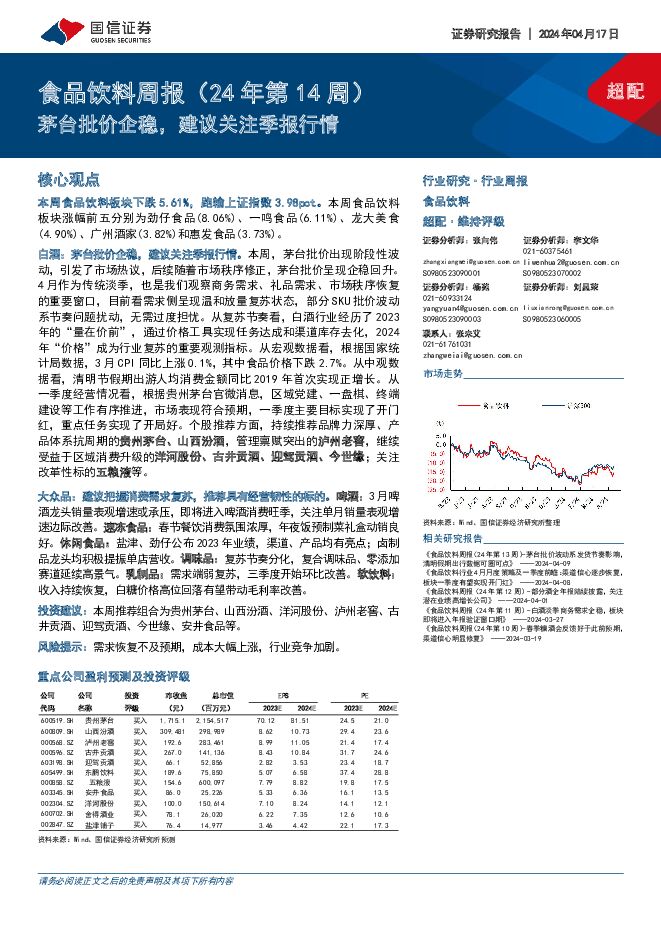

食品饮料周报(24年第14周):茅台批价企稳,建议关注季报行情 国信证券 2024-04-17(20页) 附下载

核心观点本周食品饮料板块下跌5.61%,跑输上证指数3.98pct。本周食品饮料板块涨幅前五分别为劲...

1.37 MB共20页中文简体

2天前220积分

-

银行业点评:存款利率下行如何影响债市 国信证券(香港) 2024-04-17(10页) 附下载

核心观点:为了缓解净息差下行压力,预计2024年存款利率或出现多轮下调,此外,银行会继续减少对存款的...

1.09 MB共10页中文简体

2天前120积分

-

医药生物周报(24年第16周):肿瘤分子诊断行业情况更新 国信证券 2024-04-17(19页) 附下载

核心观点本周医药板块表现弱于整体市场,医疗服务板块领跌。本周全部A股下跌2.25%(总市值加权平均)...

1.04 MB共19页中文简体

2天前220积分

-

建筑装饰行业统计局2024年1-3月基建数据点评:基建投资维持稳健增长,交通领域投资略放缓 国信证券 2024-04-17(7页) 附下载

4月16日,国家统计局公布2024年1-3月固定资产投资数据。2024年1-3月,全国固定资产投资(...

820.11 KB共7页中文简体

2天前120积分

-

2024年3月保费收入点评:改善持续,龙头受益 国信证券 2024-04-17(10页) 附下载

核心观点监管引导压降负债成本,龙头份额提升,行业格局优化。2024年一季度,在监管引导下,保险行业持...

613.9 KB共10页中文简体

2天前020积分

-

房地产行业统计局2024年1-3月房地产数据点评:销售量价下行但降幅收窄,投融资额降幅持续扩大 国信证券 2024-04-17(8页) 附下载

事项:统计局公布 2024 年 1-3 月房地产投资和销售数据。 2024 年 1-3 月, 商品房...

454.91 KB共8页中文简体

2天前020积分