食品饮料:寻找“高质量”系列专题研究:成本与定价,食饮企业如何穿越周期?民生证券2022-05-18.pdf

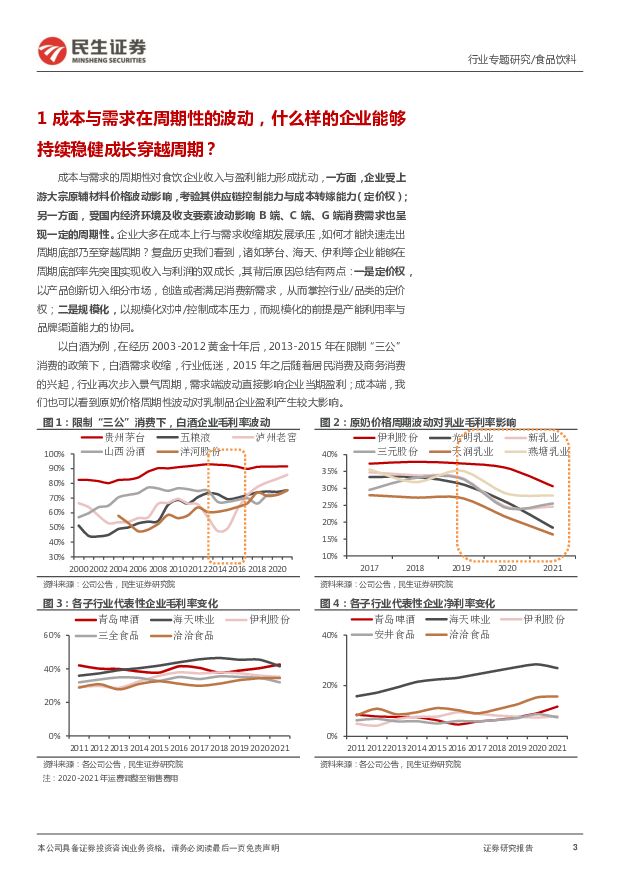

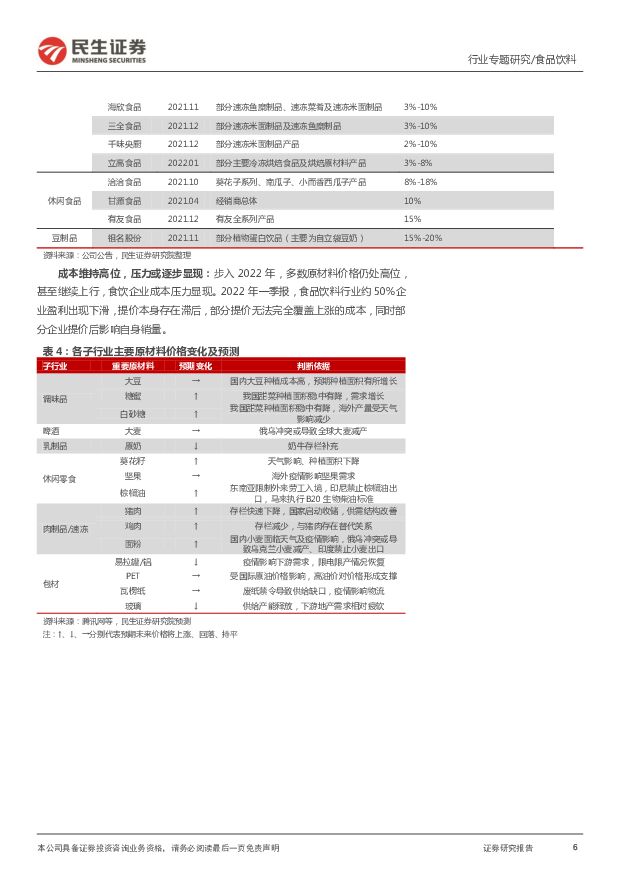

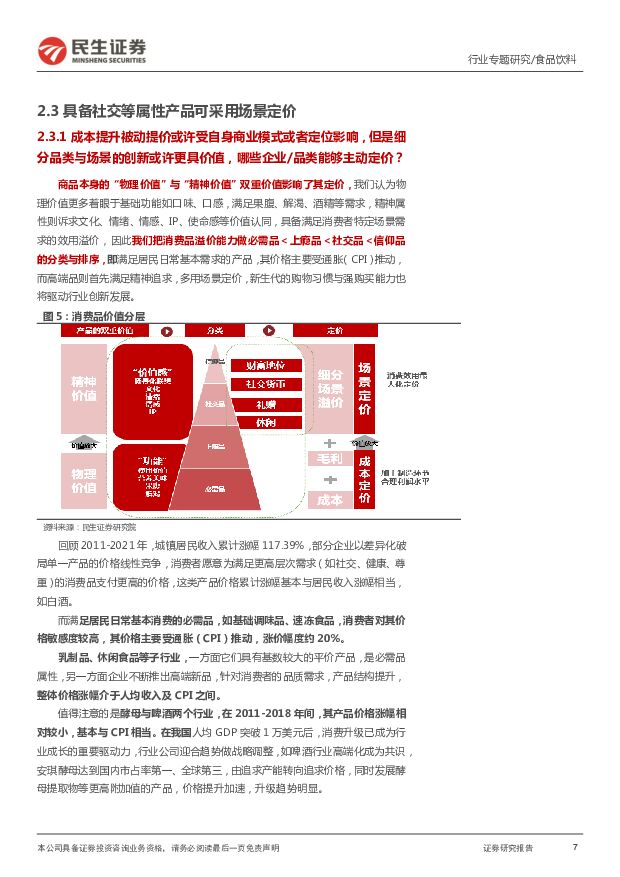

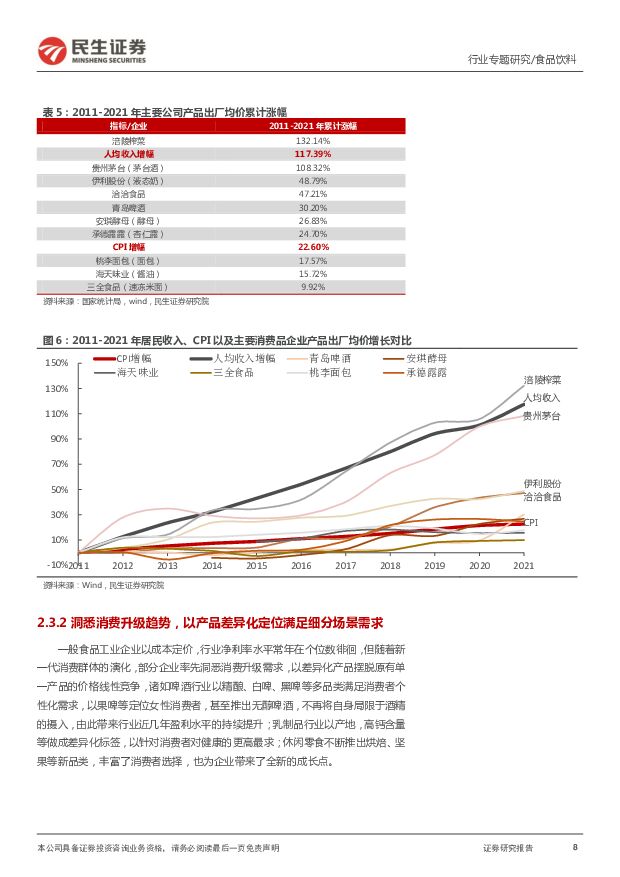

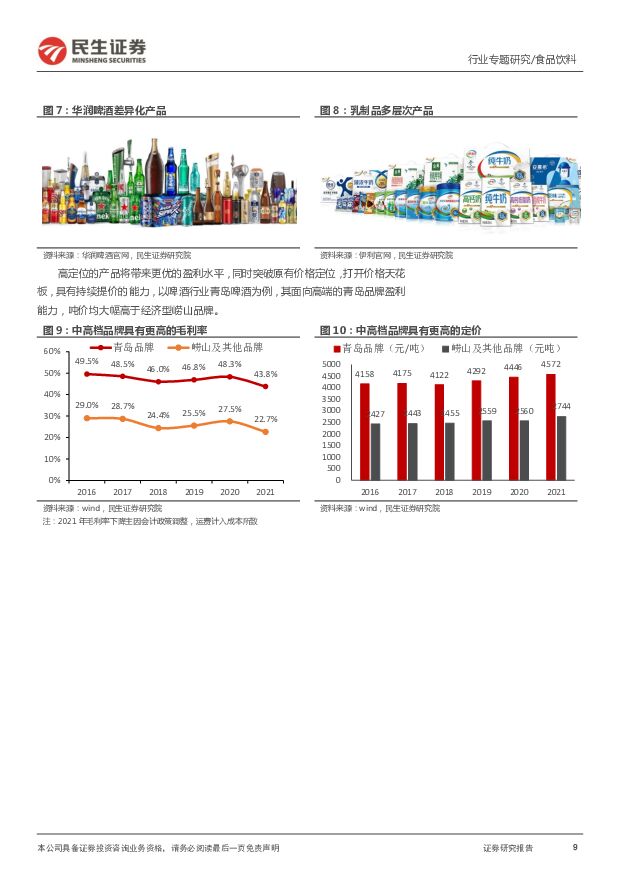

摘要:成本与需求在周期性的波动,什么样的企业能够持续稳健成长穿越周期? 一方面,食饮企业受上游大宗原辅材料价格波动影响,考验其供应链控制能力与成本转嫁能力(定价权);另一方面,受国内经济环境及收支要素波动影响 B 端、C 端、 G 端消费需求也呈现一定的周期性。 企业大多在成本上行与需求收缩期发展承压, 如何才能快速走出周期底部乃至穿越周期?复盘历史我们看到,诸如茅台、海天、伊利等企业能够在周期底部率先突围实现收入与利润的双成长,其背后原因总结有两点: 一是定价权,以产品创新切入细分市场,创造或者满足消费新需求,从而掌控行业/品类的定价权;二是规模化,以规模化对冲/控制成本压力,而规模化的前提是产能利用率与品牌渠道能力的协同。如何定价以破除价格线性竞争的行业“内卷” ?消费者愿意为“价值感”埋单: 我们观察到,传统食饮工业企业大多受成本困扰, 采取“成本定价”模式,品牌净利率水平常年低位徘徊,而如钟薛高、元气森林、喜茶等新兴品牌则更多着眼于消费场景,实现效用最大化溢价。当然, 这本质上是由商品本身的双重价值决定的,即“物理价值”与“精神价值”, 我们认为物理价值更多着眼于基础功能, 如口味、口感,满足裹腹、解渴、酒精等需求,精神属性则诉求文化、情感、IP、使命感等价值认同,具备满足消费者特定场景需求的效用溢价,因此我们把消费品溢价能力做必需品<上瘾品<社交品<信仰品的分类与排序,即满足居民日常基本需求的产品,其价格主要受通胀( CPI)推动,而高端品则首先满足精神追求,多用场景定价,新生代的购物习惯与强购买能力也将驱动行业创新发展,回顾 2011-2021 年,城镇居民收入累计涨幅 117.39%,部分企业以差异化破局单一产品的价格线性竞争,如啤酒以精酿、白啤、无醇等多品类满足个性化需求,驱动盈利持续提升;休闲食品则从选品向口感口味创新转变,构筑第二增长点。拆分子行业成本结构,必需品生产企业亦可通过品牌与渠道协同实现规模化优势,以产能利用率的提升来构筑成本壁垒。 受制于自身定位,必选类产品直接提价能力相对较弱,但其需求高频,总规模巨大,优势企业凭借生产、营销、研发等方面优势构建壁垒,通过规格调整等方式提升 ASP。具体生产成本敏感度看,啤酒包装物 49%、麦芽 14%,调味品(海天) 大豆 18%、糖 14%,乳制品(新乳业) 原奶 47%、包材 23%,软饮(东鹏) 糖 31%、瓶坯 PET19%、纸箱 18%,速冻米面(千味) 包材及其他原材料 36%、能源 17%、专用小麦粉 9%,速冻(安井) 肉类 25%、鱼糜 16%,休闲食品(甘源) 棕榈油 10%、包膜 9%等。投资建议: 成本与需求周期波动不影响行业长期成长逻辑,推荐三条主线:1. 买入定价权:在细分场景/品类上有定价权或有持续提价能力的公司, 具有强社交属性的白酒仍是配置首选;消费升级下,啤酒、乳制品等行业内高端产品的放量带来产品结构提升,推荐青岛啤酒、重庆啤酒、伊利股份、洽洽食品、 甘源食品、 安琪酵母、东鹏饮料。2. 买入规模化优势龙头公司:在规模效应下,优势企业凭借更高的运营效率,盈利能力将优于行业平均水平, 成本相对可控, 推荐海天味业、安井食品、三全食品、天味食品、千味央厨、巴比食品。3. 投资场景与成本边际转好行业企业: 通过对主要子行业成本端拆分,我们测算了主要原材料敏感性,发现部分原材料价格边际有所改善,有望带来阶段性财务指标好转,可重点关注猪肉、青菜头等, 推荐双汇发展、涪陵榨菜。风险提示: 原材料涨价超预期,市场需求恢复不及预期,行业竞争加剧,食品安全问题。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

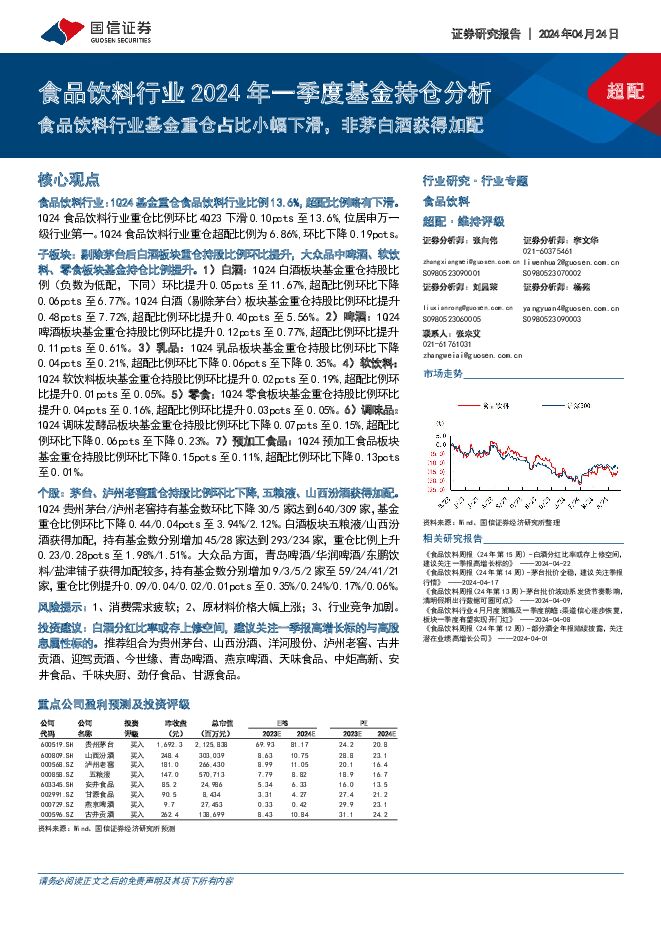

食品饮料行业2024年一季度基金持仓分析:食品饮料行业基金重仓占比小幅下滑,非茅白酒获得加配 国信证券 2024-04-24(13页) 附下载

核心观点食品饮料行业:1Q24基金重仓食品饮料行业比例13.6%,超配比例略有下滑。1Q24食品饮料...

2.07 MB共13页中文简体

1天前020积分

-

食品饮料行业专题报告:浅析功能性糖醇的应用空间及市场格局 华福证券 2024-04-24(13页) 附下载

投资要点:应用空间广泛,功能性糖醇需求持续扩容。伴随着全球无糖/低糖的消费风潮以及复配技术的不断优化...

1.29 MB共13页中文简体

1天前020积分

-

食品饮料:24Q1基金持仓分析:板块持仓增长,白酒超配幅度扩大,大众品龙头获青睐 国投证券 2024-04-24(11页) 附下载

食品饮料机构持仓重回增长,白酒超配幅度提升24Q1基金食品饮料板块(A股)配置比例为14.99%,较...

905.23 KB共11页中文简体

1天前020积分

-

电力月谈2024年4月期 民生证券 2024-04-24(18页) 附下载

2024年1-3月全国电力工业生产简况3月份,全社会用电量7942亿千瓦时,同比增长7.4%,202...

1.62 MB共18页中文简体

1天前020积分

-

跨境电商行业事件点评:大件品红利&TEMU新模式共振,一体化布局的跨境龙头存非线性增长机遇 民生证券 2024-04-24(2页) 附下载

Temu半托管已上线九国,其初衷在于破除物流困局并完善货盘。3月中旬正式上线的Temu半托管业务近日...

633.9 KB共2页中文简体

1天前220积分

-

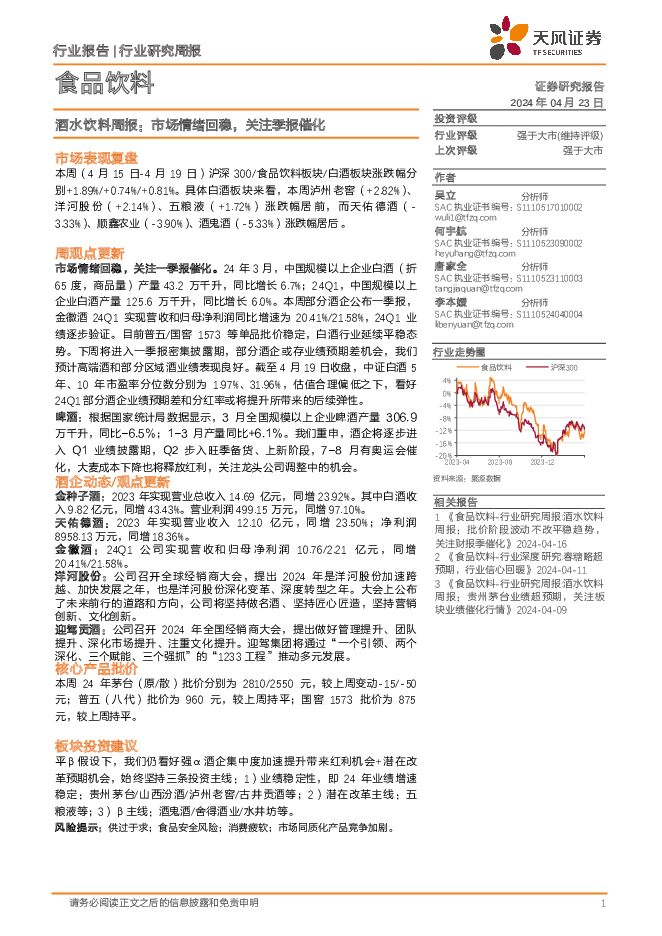

酒水饮料周报:市场情绪回稳,关注季报催化 天风证券 2024-04-24(15页) 附下载

市场情绪回稳,关注一季报催化。24年3月,中国规模以上企业白酒(折65度,商品量)产量43.2万千升...

665.29 KB共15页中文简体

1天前220积分

-

医药行业点评:胰岛素续约拟中选结果公布,加速国产替代步伐 民生证券 2024-04-24(2页) 附下载

事件:4月23日,上海阳光医药采购网公示《全国药品集中采购(胰岛素专项接续)拟中选结果》。续约要点:...

532.82 KB共2页中文简体

1天前220积分

-

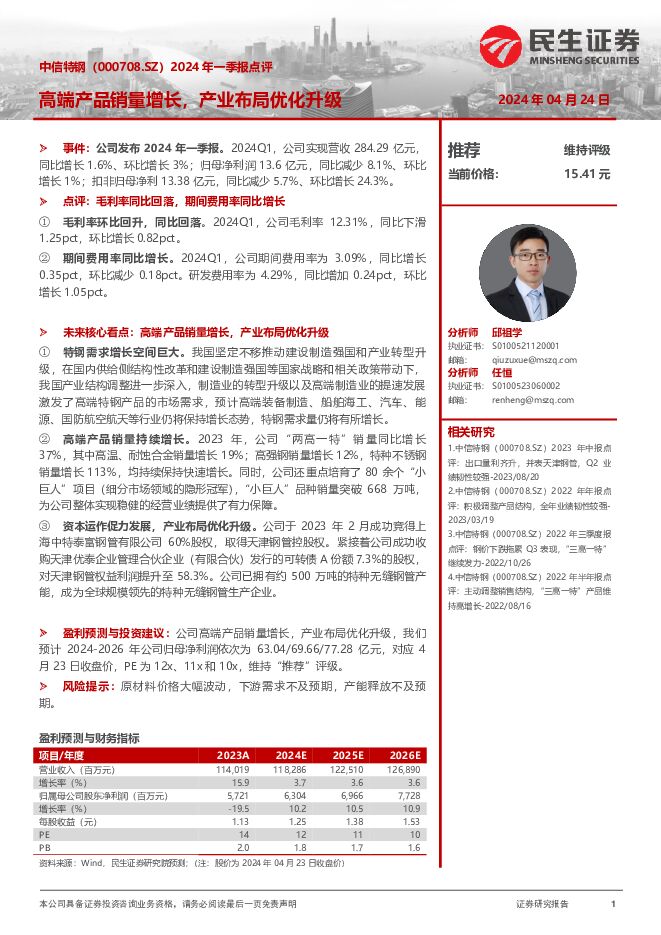

中信特钢 2024年一季报点评:高端产品销量增长,产业布局优化升级 民生证券 2024-04-24(3页) 附下载

中信特钢(000708)事件:公司发布2024年一季报。2024Q1,公司实现营收284.29亿元,...

637.95 KB共3页中文简体

1天前218积分

-

中国中免 2024年一季报点评:业绩符合预期,盈利能力改善库存优化 民生证券 2024-04-24(3页) 附下载

中国中免(601888)业绩简述:24Q1公司实现收入188.07亿元/yoy-9.45%,营业利润...

876.13 KB共3页中文简体

1天前218积分

-

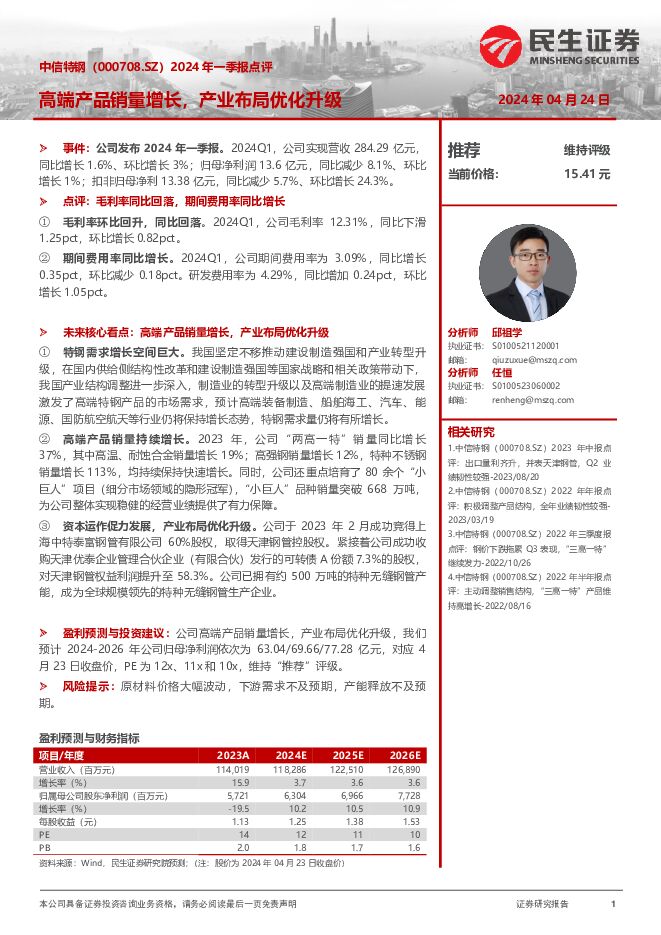

中信特钢 2024年一季报点评:高端产品销量增长,产业布局优化升级 民生证券 2024-04-24(3页) 附下载

中信特钢(000708)事件:公司发布2024年一季报。2024Q1,公司实现营收284.29亿元,...

637.95 KB共3页中文简体

1天前018积分

-

中国电信 2024年一季报点评:产业数字化领衔业务收入增长,利润率稳步提升 民生证券 2024-04-24(3页) 附下载

中国电信(601728)事件:4月23日,公司披露2024年一季报,期间公司实现营业收入1344.9...

683.97 KB共3页中文简体

1天前218积分

-

中国电信 2024年一季报点评:产业数字化领衔业务收入增长,利润率稳步提升 民生证券 2024-04-24(3页) 附下载

中国电信(601728)事件:4月23日,公司披露2024年一季报,期间公司实现营业收入1344.9...

683.97 KB共3页中文简体

1天前218积分

-

移为通信 2023年年报&2024年一季报点评:下游需求恢复明显,未来高增可期 民生证券 2024-04-24(3页) 附下载

移为通信(300590)事件:2024年4月22日,移为通信发布2023年年报及2024年一季报,2...

668.61 KB共3页中文简体

1天前218积分

-

移为通信 2023年年报&2024年一季报点评:下游需求恢复明显,未来高增可期 民生证券 2024-04-24(3页) 附下载

移为通信(300590)事件:2024年4月22日,移为通信发布2023年年报及2024年一季报,2...

668.61 KB共3页中文简体

1天前418积分

-

亚太科技 2023年年报及2024年一季报点评:业绩稳健增长,24Q1彰显公司韧性 民生证券 2024-04-24(3页) 附下载

亚太科技(002540)事件:公司发布2023年年报及2024年一季报。2023年公司实现营收71....

668.82 KB共3页中文简体

1天前018积分

-

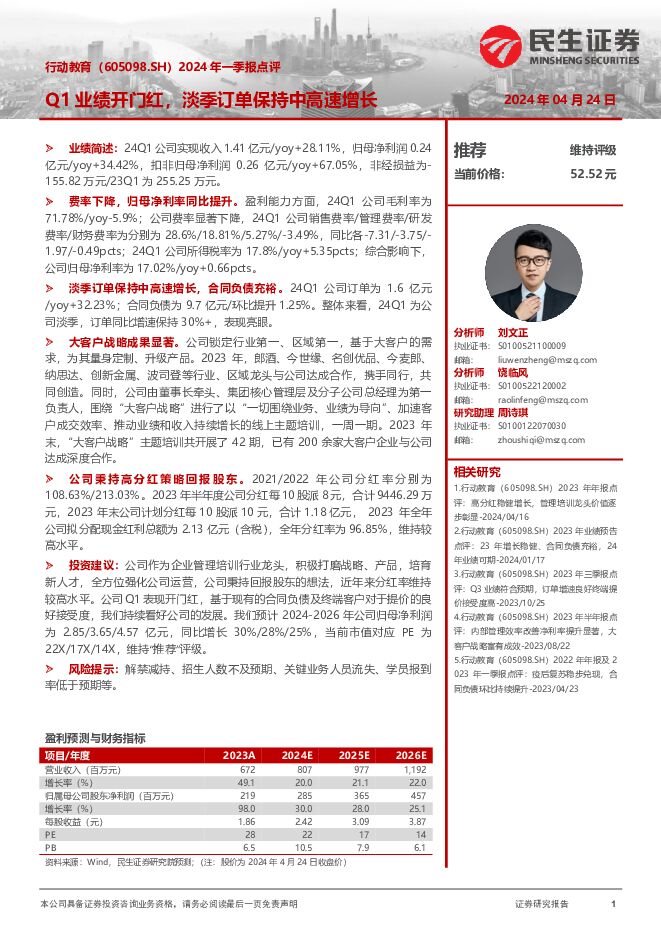

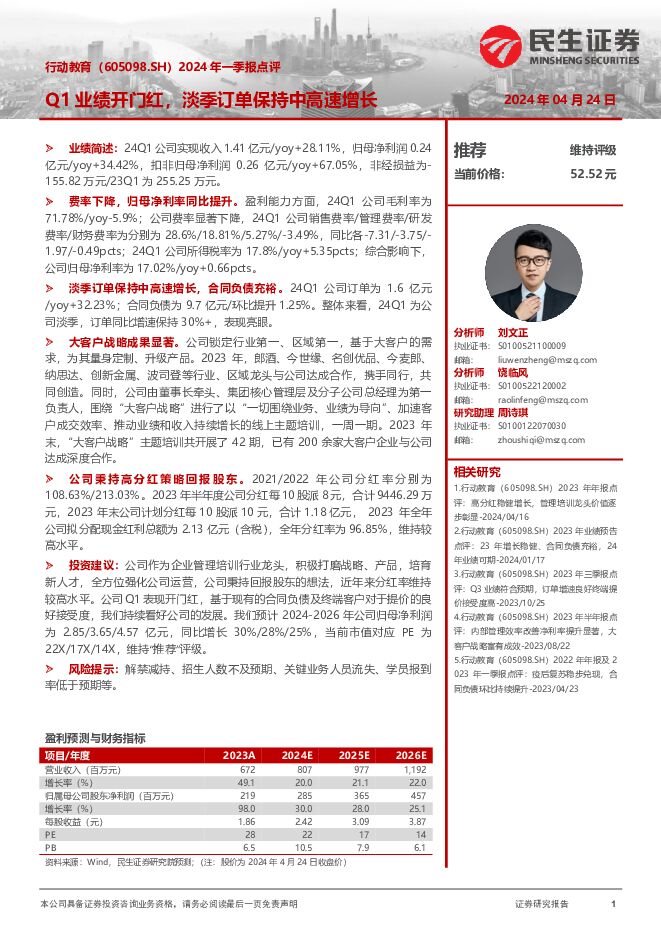

行动教育 2024年一季报点评:Q1业绩开门红,淡季订单保持中高速增长 民生证券 2024-04-24(3页) 附下载

行动教育(605098)业绩简述:24Q1公司实现收入1.41亿元/yoy+28.11%,归母净利润...

656.46 KB共3页中文简体

1天前218积分

-

新巨丰 2023年年报及2024年一季报点评:下游需求承压,公司整体保持平稳增长 民生证券 2024-04-24(3页) 附下载

新巨丰(301296)事件。23全年实现营收/归母净利润/扣非净利润17.37/1.70/1.64亿...

688.65 KB共3页中文简体

1天前218积分

-

亚太科技 2023年年报及2024年一季报点评:业绩稳健增长,24Q1彰显公司韧性 民生证券 2024-04-24(3页) 附下载

亚太科技(002540)事件:公司发布2023年年报及2024年一季报。2023年公司实现营收71....

668.82 KB共3页中文简体

1天前218积分

-

行动教育 2024年一季报点评:Q1业绩开门红,淡季订单保持中高速增长 民生证券 2024-04-24(3页) 附下载

行动教育(605098)业绩简述:24Q1公司实现收入1.41亿元/yoy+28.11%,归母净利润...

656.46 KB共3页中文简体

1天前018积分

-

新巨丰 2023年年报及2024年一季报点评:下游需求承压,公司整体保持平稳增长 民生证券 2024-04-24(3页) 附下载

新巨丰(301296)事件。23全年实现营收/归母净利润/扣非净利润17.37/1.70/1.64亿...

688.65 KB共3页中文简体

1天前018积分