电子半导体行业周报:板块全线反攻,Q2芯片交期进一步延长中泰证券2022-05-17.pdf

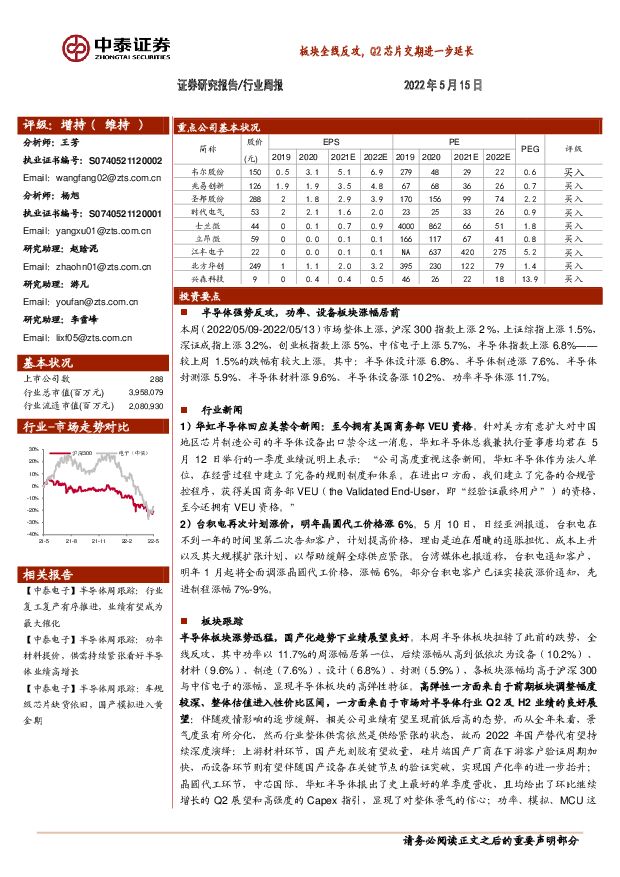

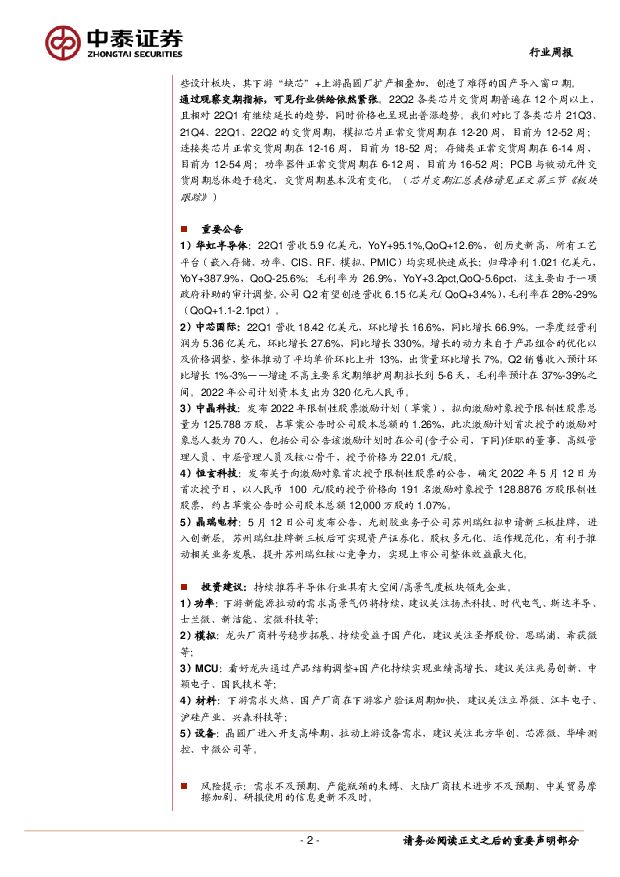

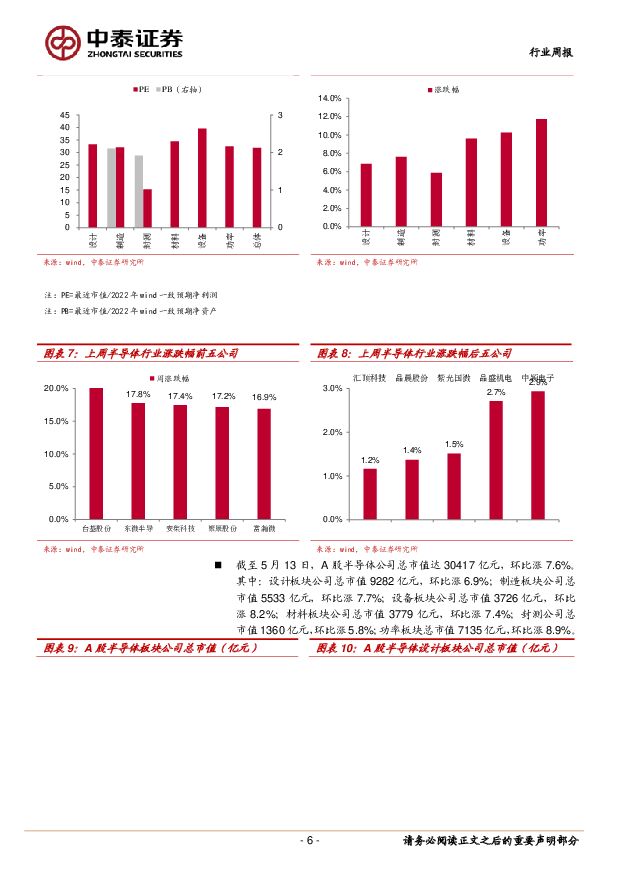

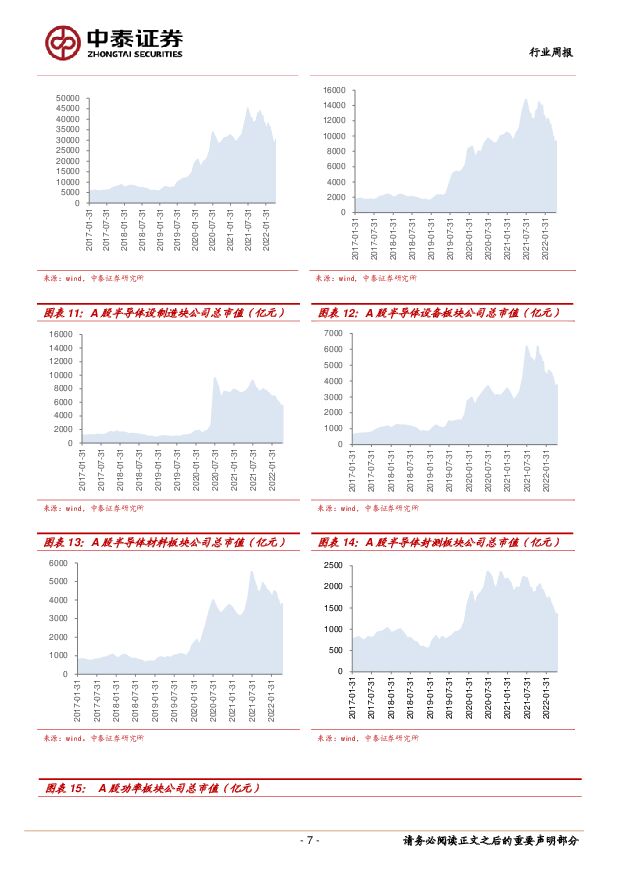

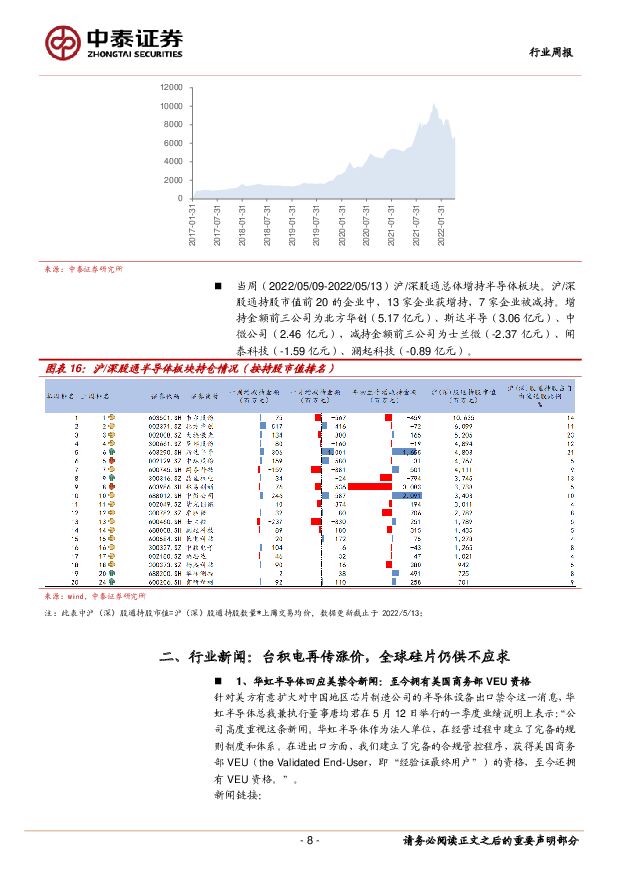

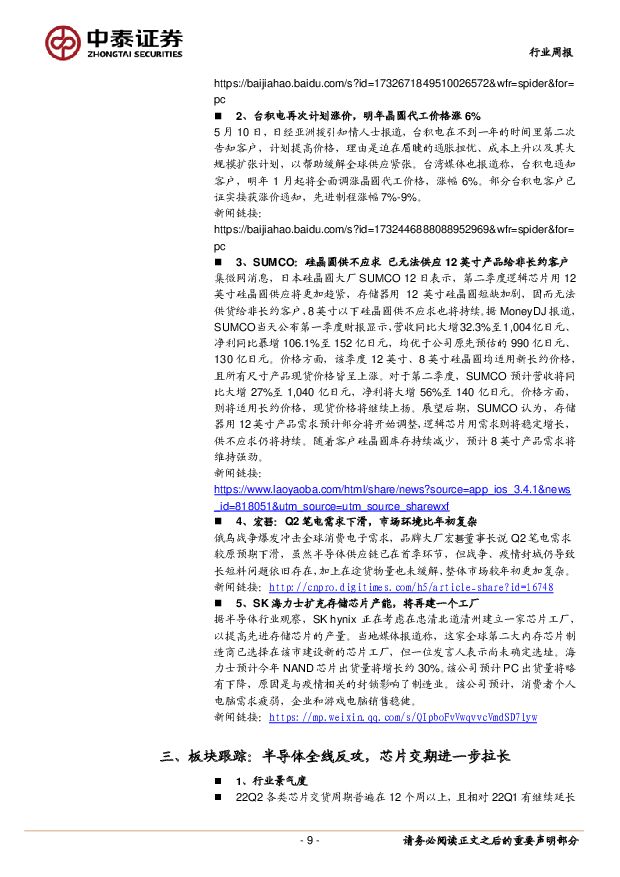

摘要:投资要点半导体强势反攻,功率、设备板块涨幅居前本周(2022/05/09-2022/05/13)市场整体上涨,沪深 300 指数上涨 2 %,上证综指上涨 1.5%,深证成指上涨 3.2%,创业板指数上涨 5%,中信电子上涨 5.7%,半导体指数上涨 6.8%——较上周 1.5%的跌幅有较大上涨。其中:半导体设计涨 6.8%、半导体制造涨 7.6%、半导体封测涨 5.9%、半导体材料涨 9.6%、半导体设备涨 10.2%、功率半导体涨 11.7%。行业新闻1)华虹半导体回应美禁令新闻:至今拥有美国商务部 VEU 资格。针对美方有意扩大对中国地区芯片制造公司的半导体设备出口禁令这一消息,华虹半导体总裁兼执行董事唐均君在 5月 12 日举行的一季度业绩说明上表示:“公司高度重视这条新闻。华虹半导体作为法人单位,在经营过程中建立了完备的规则制度和体系。在进出口方面,我们建立了完备的合规管控程序,获得美国商务部 VEU(the Validated End-User,即“经验证最终用户”)的资格,至今还拥有 VEU 资格。”2)台积电再次计划涨价,明年晶圆代工价格涨 6%。5 月 10 日,日经亚洲报道,台积电在不到一年的时间里第二次告知客户,计划提高价格,理由是迫在眉睫的通胀担忧、成本上升以及其大规模扩张计划,以帮助缓解全球供应紧张。台湾媒体也报道称,台积电通知客户,明年 1 月起将全面调涨晶圆代工价格,涨幅 6%。部分台积电客户已证实接获涨价通知,先进制程涨幅 7%-9%。板块跟踪半导体板块涨势迅猛,国产化趋势下业绩展望良好。本周半导体板块扭转了此前的跌势,全线反攻,其中功率以 1 1.7%的周涨幅居第一位,后续涨幅从高到低依次为设备(10.2%)、材料(9.6%)、制造(7.6%)、设计(6.8%)、封测(5.9%),各板块涨幅均高于沪深 300与中信电子的涨幅,显现半导体板块的高弹性特征。高弹性一方面来自于前期板块调整幅度较深、整体估值进入性价比区间,一方面来自于市场对半导体行业 Q2 及 H2 业绩的良好展望:伴随疫情影响的逐步缓解,相关公司业绩有望呈现前低后高的态势。而从全年来看,景气度虽有所分化,然而行业整体供需依然是供给紧张的状态,故而 2022 年国产替代有望持续深度演绎:上游材料环节,国产光刻胶有望放量,硅片端国产厂商在下游客户验证周期加快,而设备环节则有望伴随国产设备在关键节点的验证突破,实现国产化率的进一步抬升;晶圆代工环节,中芯国际、华虹半导体报出了史上最好的单季度营收,且均给出了环比继续增长的 Q2 展望和高强度的 Capex 指引,显现了对整体景气的信心;功率、模拟、MCU 这些设计板块,其下游“缺芯”+上游晶圆厂扩产相叠加,创造了难得的国产导入窗口期。通过观察交期指标,可见行业供给依然紧张。22Q2 各类芯片交货周期普遍在 12 个周以上,且相对 22Q1 有继续延长的趋势,同时价格也呈现出普涨趋势。我们对比了各类芯片 21Q3、21Q4、22Q1、22Q2 的交货周期,模拟芯片正常交货周期在 12-20 周,目前为 12-52 周;连接类芯片正常交货周期在 12-16 周,目前为 18-52 周;存储类正常交货周期在 6-14 周,目前为 12-54 周;功率器件正常交货周期在 6-12 周,目前为 16-52 周;PCB 与被动元件交货周期总体趋于稳定,交货周期基本没有变化。(芯片交期汇总表格请见正文第三节《板块跟踪》)重要公告1)华虹半导体:22Q1 营收 5.9 亿美元,YoY+95.1%,QoQ+12.6%,创历史新高,所有工艺平台(嵌入存储、功率、CIS、RF、模拟、 PMIC)均实现快速成长;归母净利 1.021 亿美元,YoY+387.9%,QoQ-25.6%;毛利率为 26.9%,YoY+3.2pct,QoQ-5.6pct,这主要由于一项政府补助的审计调整。 公司 Q2 有望创造营收 6.15 亿美元(QoQ+3.4%),毛利率在 28%-29%(QoQ+1.1-2.1pct)。2)中芯国际:22Q1 营收 18.42 亿美元,环比增长 16.6%,同比增长 66.9%。一季度经营利润为 5.36 亿美元,环比增长 27.6%,同比增长 330%。增长的动力来自于产品组合的优化以及价格调整,整体推动了平均单价环比上升 13%,出货量环比增长 7%。 Q2 销售收入预计环比增长 1%-3%——增速不高主要系定期维护周期拉长到 5-6 天,毛利率预计在 37%-39%之间。2022 年公司计划资本支出为 320 亿元人民币。3)中晶科技:发布 2022 年限制性股票激励计划(草案),拟向激励对象授予限制性股票总量为 125.788 万股,占草案公告时公司股本总额的 1.26%,此次激励计划首次授予的激励对象总人数为 70 人,包括公司公告该激励计划时在公司(含子公司,下同)任职的董事、高级管理人员、中层管理人员及核心骨干,授予价格为 22.01 元/股。4)恒玄科技:发布关于向激励对象首次授予限制性股票的公告,确定 2022 年 5 月 12 日为首次授予日,以人民币 100 元/股的授予价格向 191 名激励对象授予 128.8876 万股限制性股票,约占草案公告时公司股本总额 12,000 万股的 1.07%。5)晶瑞电材:5 月 12 日公司发布公告,光刻胶业务子公司苏州瑞红拟申请新三板挂牌,进入创新层。苏州瑞红挂牌新三板后可实现资产证券化、股权多元化、运作规范化,有利于推动相关业务发展,提升苏州瑞红核心竞争力,实现上市公司整体效益最大化。投资建议:持续推荐半导体行业具有大空间/高景气度板块领先企业。1)功率:下游新能源拉动的需求高景气仍将持续,建议关注扬杰科技、 时代电气、斯达半导、士兰微、新洁能、宏微科技等;2)模拟:龙头厂商料号稳步拓展、持续受益于国产化,建议关注圣邦股份、思瑞浦、希荻微等;3)MCU:看好龙头通过产品结构调整+国产化持续实现业绩高增长,建议关注兆易创新、中颖电子、国民技术等;4)材料:下游需求火热,国产厂商在下游客户验证周期加快,建议关注立昂微、江丰电子、沪硅产业、兴森科技等;5)设备:晶圆厂进入开支高峰期,拉动上游设备需求,建议关注北方华创、芯源微、华峰测控、中微公司等。风险提示:需求不及预期、产能瓶颈的束缚、大陆厂商技术进步不及预期、中美贸易摩擦加剧、研报使用的信息更新不及时。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

半导体行业研究周报:台积电指引AI需求持续强劲,看好存储板块业绩表现 天风证券 2024-04-23(43页) 附下载

一周行情概览:上周半导体行情落后全部主要指数。上周创业板指数下跌0.39%,上证综指下跌上涨1.52...

8.25 MB共43页中文简体

3小时前020积分

-

消费电子行业研究周报:华为Pura70系列发布加码摄像+AI升级,看好其带动手机销量及产业链 天风证券 2024-04-23(42页) 附下载

华为Pura70系列发布加码摄像+AI升级,看好其带动手机销量及产业链AI芯片:NVIDIA发布全新...

4.52 MB共42页中文简体

3小时前020积分

-

电子行业周报:台积电与SK海力士共推HBM,Q2原厂SSD或涨价 甬兴证券 2024-04-23(14页) 附下载

核心观点本周核心观点与重点要闻回顾算力芯片:三星电子或将扩大专门设计AI芯片的研发机构,算力芯片产业...

886.02 KB共14页中文简体

3小时前020积分

-

电子行业周报:中国液冷服务器市场快速增长,速腾聚创MX或将开启激光雷达千元新时代 上海证券 2024-04-23(10页) 附下载

核心观点市场行情回顾过去一周(04.15-04.19),SW电子指数下跌2.59%,板块整体跑输沪深...

586.18 KB共10页中文简体

3小时前220积分

-

中科软 收入短期承压,三大战略打造新增点 中泰证券 2024-04-23(4页) 附下载

中科软(603927)投资要点投资事件:4月12日,公司发布2023年年度报告。2023年,公司实现...

325.93 KB共4页中文简体

4小时前218积分

-

银河电子 2024年一季报点评:归母净利润同比大增49.70%,长期发展值得期待 东吴证券 2024-04-23(3页) 附下载

银河电子(002519)事件:公司发布2024年一季报,公司2024年一季度实现营业收入2.84亿元...

511.7 KB共3页中文简体

4小时前218积分

-

扬杰科技 扬杰科技:23年业绩承压,景气复苏+高端放量带动24年成长 中泰证券 2024-04-23(4页) 附下载

扬杰科技(300373)投资要点事件概述:公司发布2023年报【2023】公司主营收入54.10亿元...

598.83 KB共4页中文简体

4小时前218积分

-

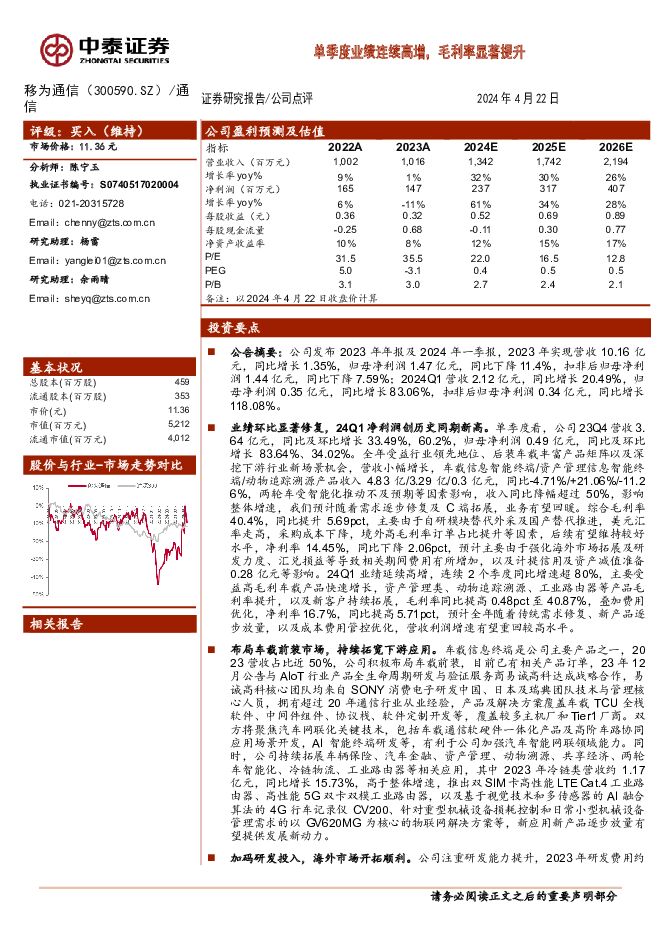

移为通信 单季度业绩连续高增,毛利率显著提升 中泰证券 2024-04-23(4页) 附下载

移为通信(300590)投资要点公告摘要:公司发布2023年年报及2024年一季报,2023年实现营...

377.28 KB共4页中文简体

4小时前218积分

-

甬矽电子 产品矩阵持续丰富,积极布局尖端先进封装 华金证券 2024-04-23(5页) 附下载

甬矽电子(688362)投资要点23年产/销量同比增长超30%,24年规模效应有望提升或为盈利贡献正...

314.43 KB共5页中文简体

4小时前018积分

-

通灵股份 通灵股份2023年报及2024年一季报点评:盈利大幅改善,看好互联线束放量 中泰证券 2024-04-23(3页) 附下载

通灵股份(301168)投资要点2023年经营业绩稳步提升,24Q1短期承压。公司发布2023年报及...

545.17 KB共3页中文简体

4小时前218积分

-

诺泰生物 Q1高于预告中值,多肽领域优持续兑现,有望持续维持高增态势 中泰证券 2024-04-23(5页) 附下载

诺泰生物(688076)投资要点事件:公司发布2024年第一季度业绩报告,2024年第一季度公司实现...

536.16 KB共5页中文简体

4小时前218积分

-

晶科能源 晶科能源2023年报点评:夯实全球组件龙头地位,N型TOPCon持续领先 中泰证券 2024-04-23(3页) 附下载

晶科能源(688223)投资要点2023年经营业绩亮眼。公司发布2023年报,2023年实现营业收入...

565.87 KB共3页中文简体

4小时前218积分

-

科博达 Q1业绩超预期,新老业务共同驱动增长 中泰证券 2024-04-23(4页) 附下载

科博达(603786)投资要点公告摘要:公司发布2023年年报及2024年一季报,2023年实现营收...

376.69 KB共4页中文简体

4小时前218积分

-

沪电股份 沪电股份:24Q1业绩高增,持续看好算力PCB龙头厂商 中泰证券 2024-04-23(4页) 附下载

沪电股份(002463)投资要点事件概述:公司发布24年一季报,24Q1实现营收25.84亿元,yo...

540.6 KB共4页中文简体

4小时前218积分

-

铂科新材 业绩高速增长,芯片电感前景广阔 德邦证券 2024-04-23(4页) 附下载

铂科新材(300811)投资要点事件:公司披露2023年年度报告,业绩高速增长。公司2023年营业收...

627.41 KB共4页中文简体

4小时前018积分

-

海康威视 24Q1增速稳健,智能物联构建公司长期发展竞争力 中泰证券 2024-04-23(3页) 附下载

海康威视(002415)投资要点事件:公司发布2023年年度报告及2024年一季度报告。1)2023...

562.97 KB共3页中文简体

4小时前418积分

-

电连技术 2023年报&2024一季报点评:24Q1业绩超预期,消费电子+汽车业务迎业绩高增拐点 东吴证券 2024-04-23(3页) 附下载

电连技术(300679)事件:公司发布2023年年报和2024年一季报。2024Q1业绩实现超预期高...

515.31 KB共3页中文简体

4小时前018积分

-

海信视像 海信视像2024Q1点评:短期利润承压,但成长逻辑顺利延续 中泰证券 2024-04-23(3页) 附下载

海信视像(600060)投资要点公司发布2024Q1业绩:公司公告24Q1收入127亿(+11%),...

435.96 KB共3页中文简体

4小时前218积分

-

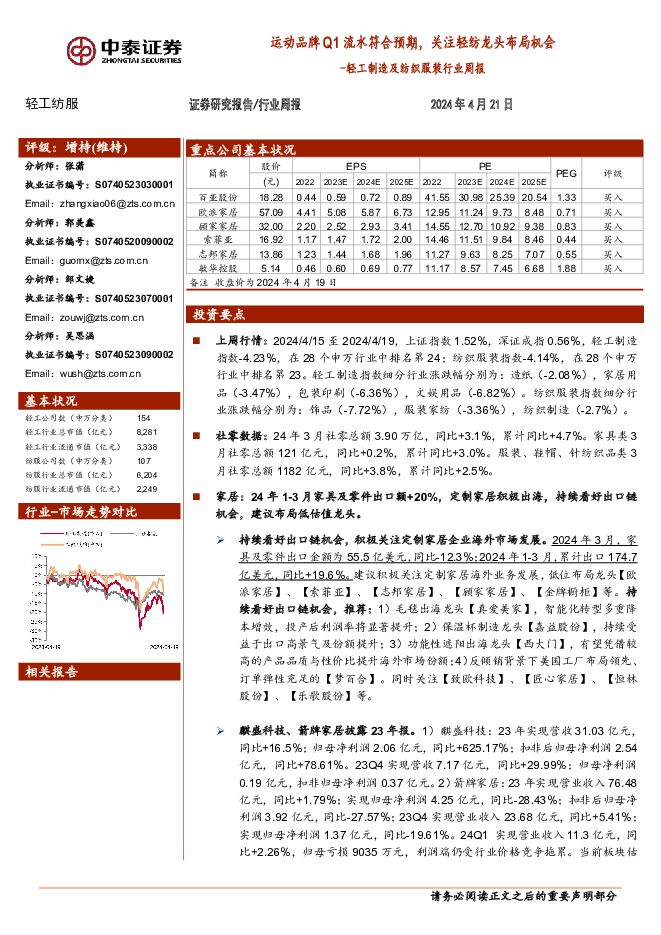

轻工制造及纺织服装行业周报:运动品牌Q1流水符合预期,关注轻纺龙头布局机会 中泰证券 2024-04-22(23页) 附下载

投资要点上周行情:2024/4/15至2024/4/19,上证指数1.52%,深证成指0.56%,轻...

3.54 MB共23页中文简体

1天前020积分

-

有色金属行业周报:基建预期增强,黄金ETF持仓回升,板块上行趋势不变 中泰证券 2024-04-22(39页) 附下载

投资要点【本周关键词】:国内Q1GDP超预期,基建预期增强,黄金ETF持仓环比增加投资建议:趋势的延...

1.78 MB共39页中文简体

1天前220积分