食饮行业周报(2022年5月第3期):阶段性关注成长和弹性,中期布局业绩确定性浙商证券2022-05-16.pdf

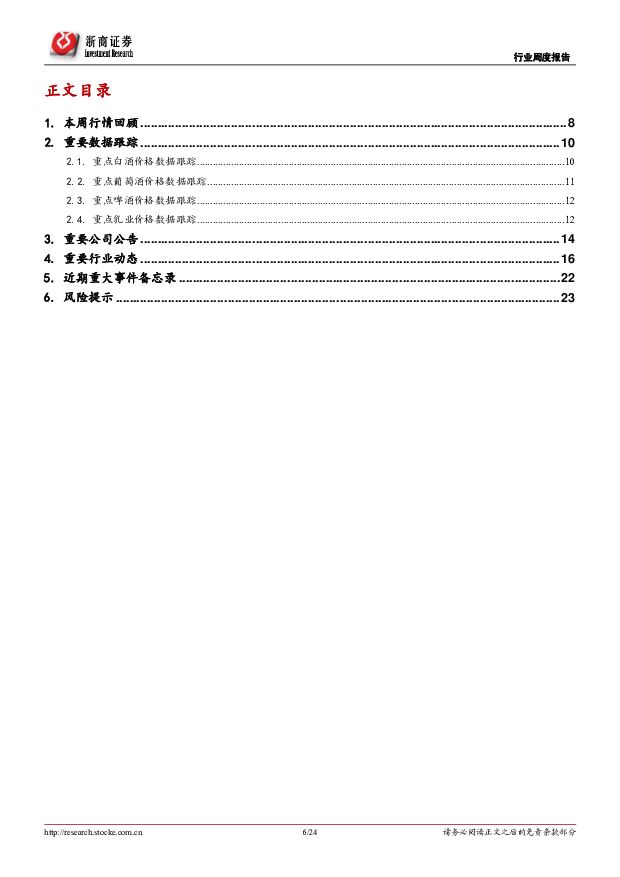

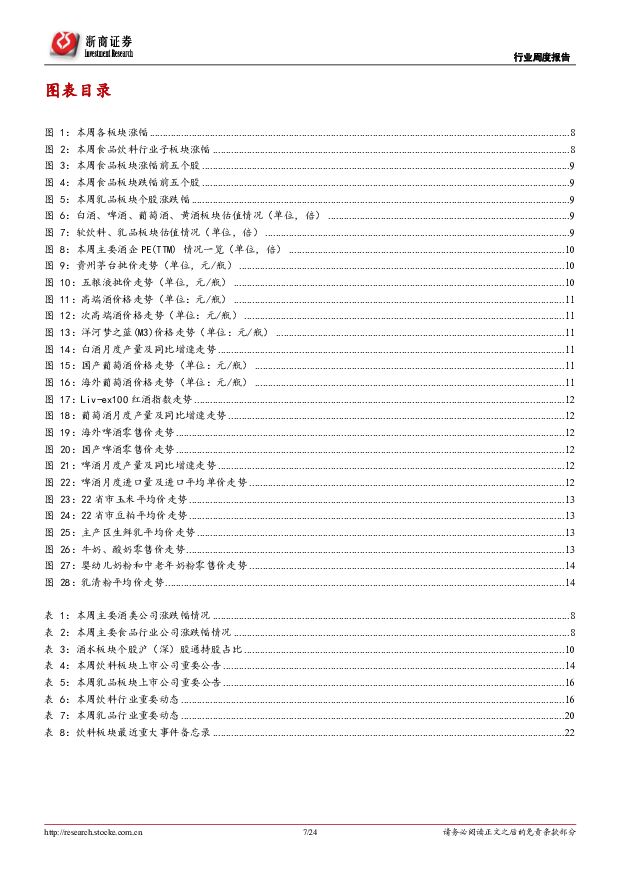

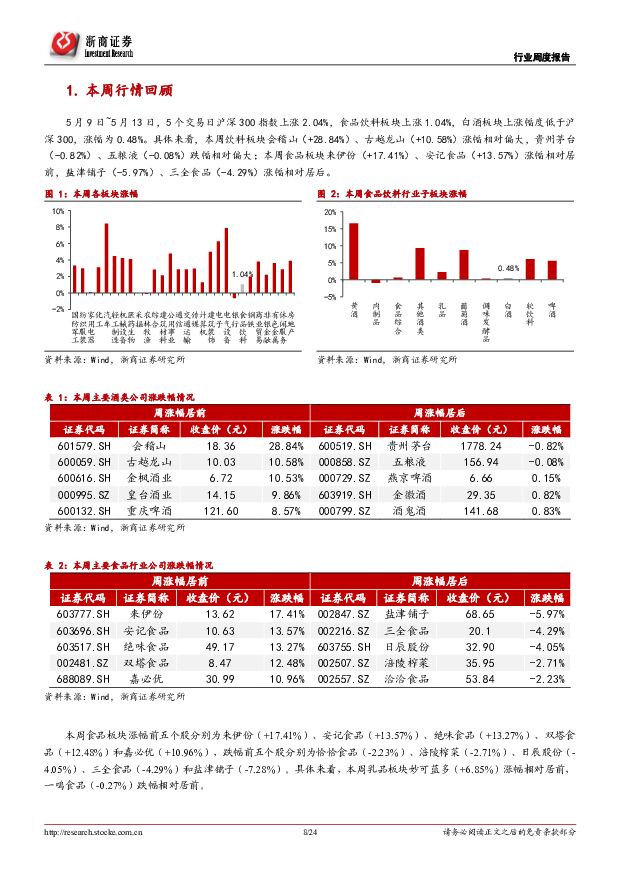

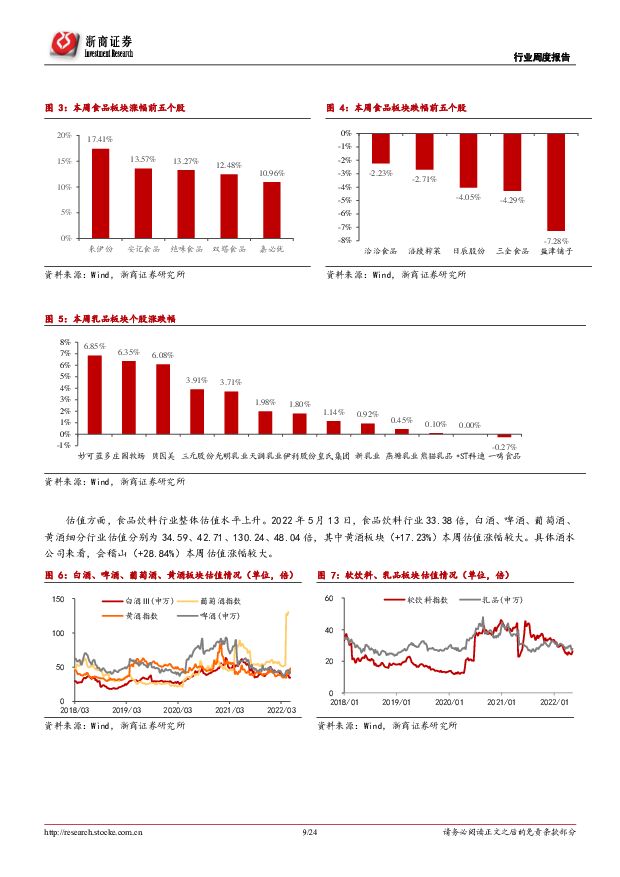

摘要:本周观点【白酒板块】:建议关注 2 条主线,持续跟踪 2 大观察点板块回顾:季报披露结束,基本面表现优质酒企表现居前5 月 9 日~5 月 13 日, 5 个交易日沪深 300 指数上涨 2.04%,食品饮料板块上涨1.04%, 白酒板块上涨幅度低于沪深 300,涨幅为 0.48%。 具体来看,舍得酒业(+7.33%)、伊力特(+6.25%)、迎驾贡酒(+5.51%)涨幅居前。随着 22Q1 季报披露完毕,市场对基本面表现强劲且后续留有余力的酒企已被赋予更高确定性溢价,本周前期超跌&受疫情影响业绩阶段性或受挫酒企已初显弹性,在我们认为板块疫后弹性较大背景下,认为应需布局两条主线: 1) 阶段性具备弹性(业绩虽阶段性受疫情影响明显但后续具弹性&前期股价超跌); 2)中长期具备确定性(优选具备强经营实力及抗风险能力(拥有主要基地市场) &业绩驱动力来自成熟单品而非招商&22Q2 业绩增速较 22Q1 仍表现优异等酒企)两条主线。同时考虑到二季度酒企回款主要来源于端午节,因此我们认为当前主要关注点应为: 1)酒企回款政策及进度; 2) 产品价格变化&库存&动销等,当前部分酒企已通过推出端午节政策/进行会战/推新品/提价等举措为后续发展奠定基础。公司近况更新:泸州老窖开启“燎原行动”, i 茅台即将上线 100ml 飞天泸州老窖:会战行动持续推进,积极备战端午。 近期公司开启“燎原行动”,剑指湖北、湖南、广东、广西、江西等地区,后续其他市场亦将陆续启动会战,本次会战由此前侧重渠道分销转向消费端动销,进而加强渠道掌控力,同时为端午节回款备货做准备。贵州茅台:产品矩阵不断完善,全年目标积极。 “i 茅台”或即将上线聚焦“老友相聚”的 100ml 飞天茅台,同时公司加强“家庭聚饮”的 43 度飞天茅台消费者培育。 1)据茅台酒销售公司微信号显示,公司即将推出 100ml 飞天茅台,预计主要将通过 i 茅台渠道作为主要投放渠道,目前部分专卖店经销商已完成备货,预计 53 度 100ml 茅台出厂价及申购价均较 500ml 飞天茅台提升20%+; 2)近期采取区域代理制度的 43 度飞天茅台零售价已从 999 元提升至1099 元(当前散飞批价为 950 元),代理商出厂价 739 元尚未变化,经销商亦可从直营店提 889 元出厂价的计划外配额,考虑到 2018 年公 43 度飞天茅台规模已超千吨,预计今年将保持可观体量,另外,公司近期针对其“家庭聚饮”场景推行多场品鉴会。总体来看,贵州茅台今年以来通过改变配额结构方式提升吨价,预计 Q2 非标仍将为重要利润贡献来源。舍得酒业推新,酒鬼酒提价: 1)公司新款高端产品“舍不得”已在局部市场圈层渠道试销; 2)酒鬼酒供销有限责任公司发布调价通知,显示自 2022 年 5 月15 日起, 52 度 500ml 红坛酒鬼酒(18)、 42/45 度红坛酒鬼酒(20)、 39/52度 500ml 酒鬼酒(传承)、 42/52 度 500ml 酒鬼酒(透明装)(鉴赏)、 52 度500ml 黄坛酒鬼酒(12)终端供货指导价上调 20 元/瓶; 42/52 度 500ml 内品酒终端供货指导价上调 15 元/瓶。数据更新:飞天茅台批价环比略上行,库存保持低位贵州茅台:本周飞天茅台/1935 批价稳定在 2660 元、 1410 元,随着电商平台的上线,飞天茅台批价或将得到阶段性有效管控;五粮液:本周批价稳定在 980 元,在五粮液上调零售价叠加加速市场自查下,本周批价略微上扬;泸州老窖:批价约 920 元, 22 年国窖增速目标为 30%,批价整体表现稳健。投资建议:建议关注 22Q1/Q2 均可保持优异增长&前期超跌反弹机会随着 22Q1 季报披露完毕,市场对基本面表现强劲且后续留有余力的酒企已被赋予更高确定性溢价,前期超跌&受疫情影响业绩阶段性或受挫酒企或具备阶段性弹性,我们认为在板块疫后弹性较大背景下,应需布局两条主线: 1) 阶段性具备弹性(业绩虽阶段性受疫情影响明显但后续具弹性&前期股价超跌); 2)中长期具备确定性(优选具备强经营实力及抗风险能力(拥有主要基地市场) &业绩驱动力来自成熟单品而非招商&22Q2 业绩增速较 22Q1 仍表现优异等酒企)两条主线。相关标的:贵州茅台、五粮液、洋河股份、古井贡酒、舍得酒业、迎驾贡酒等。二、【食品板块】: 三大主线全面布局以后反弹标的板块回顾:板块本周略有上涨,关注后续疫后反弹机会板块涨跌幅方面: 食品加工板块上涨 0.55%,其中调味品板块上涨 0.35%,乳品板块上涨 2.24%,肉制品板块下跌 0.94%。个股涨跌幅方面: 来伊份(+17.41%)、 安记食品(+13.57%)、 绝味食品(+13.27%)涨幅居于板块前三。本周观点: 三大投资主线,全面布局疫后反弹标的此前,我们一直强调当前需重点布局业绩确定性较强的【优质必选龙头】 &【盈利能力持续提升的可选优质标的】;与此同时我们也强调伴随【疫情、需求、成本】三大因素出现的边际变化,其他板块和标的也需持续关注和跟踪。本周,从疫情环境来看,上海的新冠疫情新增人数持续减少,疫情预期好转,持续向好;从需求端来看,部分板块的需求有所恢复,如啤酒板块 5 月销量降幅收窄;休闲零食板块部分公司的动销环比有所提升。市场可能对于疫后反弹标的出现抢跑。由此,在当前时点,除了我们持续推荐的业绩确定性较强的标的之外,我们也建议持续关注伴随三大因素的边际变化,出现数据端改善的板块和个股;以及伴随疫情好转和需求修复,此前超跌的个股标的。1) 当前持续推荐的业绩确定性较强的优质必选龙头&盈利能力持续提升的可选优质标的:涪陵榨菜、洽洽食品、重庆啤酒、巴比食品、伊利股份;其中重点推荐5 月大众品金股:涪陵榨菜、洽洽食品;2) 重点关注疫后需求修复&此前超跌的高弹性标的: 重庆啤酒、 青岛啤酒、甘源食品、盐津铺子;3) 重点关注疫情拐点后的优质成长龙头:安井食品、三全食品、立高食品。啤酒板块: 5 月销量降幅收窄,关注疫后修复机会本周啤酒板块涨幅 5.54%,涨幅大于沪深 300,主因上海疫情边际向好,当日新增无症状感染者下降至 2000 例以内,疫情预期好转,全国面主要酒企 5 月销量降幅收窄。5 月疫情对啤酒行业影响收窄,销量表现边际向好。 具体而言:①青岛啤酒: 由于疫情 3 月于青岛爆发、 4 月于济南出现反复,因此公司 3 月销量下滑略超 20%, 4 月销量下滑高双位数,伴随山东餐饮渠道放开,截止目前5 月边际向好趋势明显,销量仅出现个位数下滑。 1)生产端: 伴随上海复工复产政策推出,上海松江和闵行工厂已实现复工复产。 2)渠道端: 当前经销商及终端库存均处于低位,公司正抓住疫情稳定的窗口期对渠道及终端进行补货、铺货,带动市场销量迅速回升。 3)需求端: 青岛餐饮已于 4 月陆续放开,济南餐饮场景已于五一后陆续解封,当前堂食消费仍相对谨慎,但环比改善显著。②重庆啤酒: 预计 4 月重啤销量高个位数下滑, 1)渠道: 虽华东管控仍严,但4 月华南地区已正常出货消化乌苏库存,库存健康度显著提升,五一假期受疫情影响小的中区、北区、西南等市场对渠道端进行补货; 2)产品: 五一各大单品动销表现有所改善。③华润啤酒: 由于东北、上海等地疫情管控较严,预计 4 月华润啤酒销量呈现双位数下滑,下滑幅度超 3 月, 5 月部分地区环比向好,整体降幅未出现显著改善。 1)产品: 由于当前疫情呈现多点爆发,市场覆盖较广的勇闯、纯生、马尔斯绿等大单品受疫情影响较大,但疫情下高端化升级趋势仍然延续,喜力增幅领跑各产品,前 4 月次高端及以上产品增幅达双位数。 2)渠道: 当前上海等地库存承压,整体库存高于正常水平但仍然可控。我们认为仍需进一步观测餐饮夜场等消费场景放开时点,关注伴随市场风格阶段性切换,把握餐饮产业链恢复下的啤酒板块反弹机会,预计疫情及成本阶段性扰动不改全年高端化及盈利能力升级趋势,推荐疫情影响较小、乌苏引领高端化加速升级的【重庆啤酒】 以及 5 月销量降幅大幅收窄、结构加速升级、估值水平处于低位的【青岛啤酒】 。调味品板块: 盈利承压充分体现,业绩有望逐季改善22Q1 以来需求复苏不及预期与成本上行超预期,板块业绩兑现周期拉长,估值已回落至 50X 左右。我们认为现阶段盈利承压充分体现,疫情若 5-6 月份得到控制,板块有望于 22Q3 起逐步改善。重点推荐提价顺利&成本下行带来强业绩确定性的龙头企业【涪陵榨菜】。自 4 月底我们重点提示 5 月金股涪陵榨菜投资机会以来,涨幅超行业表现! 21年大众品板块由于成本上行压力,利润端受到影响,大部分子板块均跑输沪深300。涪陵榨菜 Q2 业绩确定性高,继续强烈推荐!【一句话推荐逻辑】涪陵榨菜为包装榨菜行业市占率 40%的龙头,原材料占比超 45%的青菜头成本降幅达 38%+主力产品平均提价 14%且已完成顺价+费用收缩且投放更具精细化,叠加疫情居家消费场景下动销向好, 22 年业绩有望超预期。【4 月增速超预期,动销显著改善】发货: 1 月同比下滑 15%、 2 月增长 4%、 3 月增长 18%, 4 月份增长 38%(远高于市场预期的 25%-30%的增长),其中华东区域贡献 4 月份增量的 50%以上;动销:(经销商对终端出货) 1 月同比下滑 20%+, 2 月下滑 10%+, 3 月份持平, 4 月份 20%+;库存:由 Q1 的 10 周下降至 4 月的 8 周(4 月中旬库存为 7 周),库存为处于良性水平。【4 月份销售趋势有望延续, Q2 持续向好】消费场景增加: 5 月份疫情虽然出现拐点,但警戒状态不改变,各个地区居家消费场景增加现象还是长期存在;公司逐步进入旺季:榨菜销售旺季是每年 5-10 月,市场实际动销占比全年 50%以;随疫情改善,新品将发力贡献收入。【采购成本下行, 5 月起有望兑现至报表端】2022 年青菜头采购成本从 1300 元/吨下降至 800 元/吨,预计 5 月份基本使用新原料,同时青菜头原材料占比有望达到 70%(往年约为 50%),毛利率有望逐季改善,业绩弹性可期。乳制品: 防御配置价值凸显我们认为疫情叠加弱市背景下龙头乳企防御配置价值凸显,有望通过量增+品类结构调整+产品结构升级推动双位数收入增长,通过费用率优化实现利润率提升,建议关注【伊利股份】。休闲零食:二季度机会仍存,建议重点关注!我们认为二三季度应重点关注休闲零食板块机会。 1) 从数据端表现来看,部分标的 4-5 月的数据表现环比 3 月有所好转,如洽洽食品瓜子业务疫情被动受益,增速环比提升;甘源、盐津等标的的动销数据也持续向好。 2)从业绩端来看, 伴随疫情后终端消费的持续恢复,低基数背景下, 22Q2、 Q3 零食板块业绩有望实现快速增长; 3)当前休闲零食渠道库存较低,伴随疫情环节叠加经销商进货意愿提高, 22Q2 业绩有望出现持续改善。 由此,我们建议重点关注休闲零食板块的阶段性机会! 重点推荐【洽洽食品】 ,建议重点关注【甘源食品】 、【盐津铺子】 。卤制品:疫情拐点显现,经营成本有望双修复我们认为当前疫情的阶段性拐点初步显现,对于线下业态恢复信心有所提振,卤味连锁行业在下半年有望迎来经营和成本上的双重修复,建议关注龙头【绝味食品】。速冻: 在疫情逐步化解、餐饮需求恢复等因素改善下,有望迎边际改善我们认为在疫情逐步化解、餐饮需求恢复等因素改善下,速冻板块(特别是 B端占比高的公司)有望迎来边际改善,需密切关注 B+C 端需求趋势和成本拐点确立。在扩产能+深挖渠道推力下,传统火锅

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

浙商证券 2023年业绩稳健增长,期待与国都证券的整合成效 财信证券 2024-04-24(4页) 附下载

浙商证券(601878)投资要点:事件:浙商证券公布2023年年报,公司2023年实现营收176.3...

732.91 KB共4页中文简体

7小时前018积分

-

浙商证券 2023年业绩稳健增长,期待与国都证券的整合成效 财信证券 2024-04-24(4页) 附下载

浙商证券(601878)投资要点:事件:浙商证券公布2023年年报,公司2023年实现营收176.3...

732.91 KB共4页中文简体

7小时前018积分

-

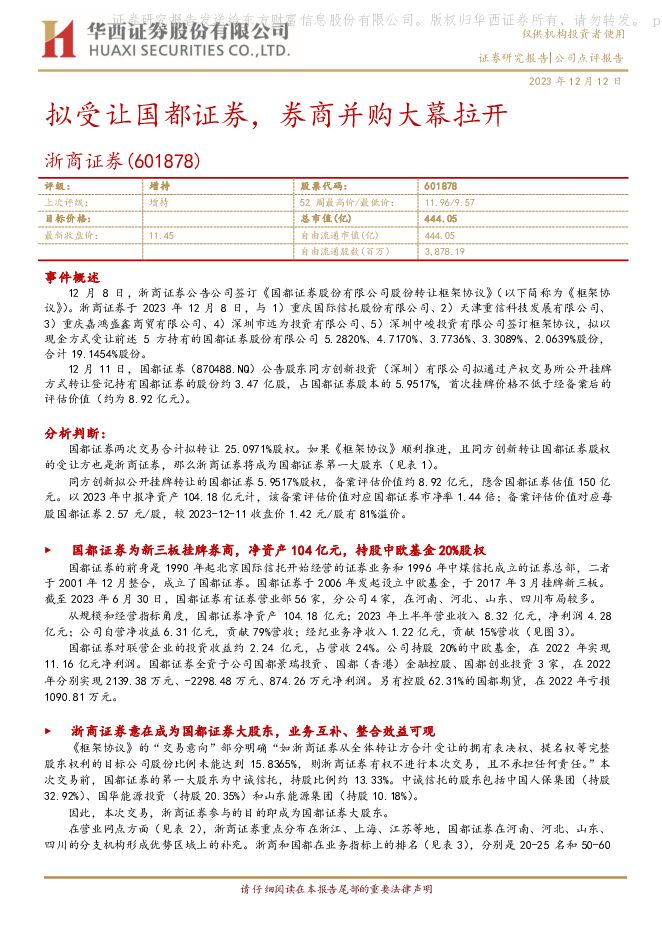

浙商证券 拟受让国都证券,券商并购大幕拉开 华西证券 2023-12-12(7页) 附下载

浙商证券(601878)事件概述12月8日,浙商证券公告公司签订《国都证券股份有限公司股份转让框架协...

1.07 MB共7页中文简体

2023-12-1364118积分

-

证券Ⅱ行业收购事件点评:浙商证券发力同业并购,关注券商板块并购主题机会 开源证券 2023-12-11(5页) 附下载

事件:浙商证券12月9日公告,签署《国都证券股份有限公司股份转让框架协议》。浙商证券有望成为国都证券...

796.42 KB共5页中文简体

2023-12-1256520积分

-

浙商证券 Q3点评:期货业务成为亮点,自营、投行推动增长 太平洋 2023-11-26(4页) 附下载

浙商证券(601878)事件:公司近日发布23Q3季报,23Q1-3实现营业收入126.22亿元,同...

758.36 KB共4页中文简体

2023-11-2721618积分

-

国防军工行业2024年度策略:兴装强军,景气上行 浙商证券 2023-11-16(89页) 附下载

1、2023年复盘:订单推迟、供应链降价等多因素影响2023年国防军工板块持续调整,主要受人事调整、...

8.5 MB共89页中文简体

2023-11-1936820积分

-

通信行业2024年度策略:从0到1,多线开花 浙商证券 2023-11-16(49页) 附下载

我们继续看好2024年的通信板块机会,机会有可能多点开花。我们建议聚焦关注几个0-1领域的机会,卫星...

3.77 MB共49页中文简体

2023-11-1960020积分

-

航运港口行业2024年度策略:峰回路转,守正出奇 浙商证券 2023-11-16(48页) 附下载

1、航运港口行情复盘:2023年至今航运港口子版块跑出绝对及相对收益2023年至今(截至2023-1...

2.88 MB共48页中文简体

2023-11-1962920积分

-

石化能源行业2024年度投资策略:民营大炼化企业迎来底部布局机遇 浙商证券 2023-11-16(32页) 附下载

2023年,原油价格在70-90美元/桶之间平稳运行2022H1,油价因地缘冲突、供需偏紧而快速上涨...

2.59 MB共32页中文简体

2023-11-1950720积分

-

社服行业2024年度策略报告:把握结构更迭,寻觅确定成长 浙商证券 2023-11-16(28页) 附下载

投资要点2023年休闲强于商旅,客流量处于高位,出行链板块报表端显著复苏,2024年休闲或回落,关注...

2.1 MB共28页中文简体

2023-11-1988820积分

-

2024年美容护理行业投资策略:医美逐“新”,美妆重“稳” 浙商证券 2023-11-16(36页) 附下载

1、2023年行情复盘:23年初至11.14日,美容护理板块回调约27%,究其原因,消费弱复苏背景下...

2.06 MB共36页中文简体

2023-11-1925320积分

-

大众品2024年年度策略:渐进式回暖仍是主旋律,紧握四大投资主线 浙商证券 2023-11-16(34页) 附下载

我们认为23年经济的温和复苏与大众品的渐进式回暖为主旋律,但复苏亦存在新的消费特点,冲动型消费让位于...

2.04 MB共34页中文简体

2023-11-1942520积分

-

2024年工业气体行业年度投资策略:景气复苏,整合提速 浙商证券 2023-11-16(36页) 附下载

2024年:工业气体——预计空分气体、电子特气都有机会空分气体:四季度基数较低,逆周期政策加码,需求...

1.79 MB共36页中文简体

2023-11-1940220积分

-

2023锂行业成本曲线 浙商证券 2023-11-16(8页) 附下载

锂板块已处于底部区间锂矿板块自2021年9月阶段性达到历史高点以来,回撤幅度已超50%,而锂价则已从...

455.14 KB共8页中文简体

2023-11-1984120积分

-

交运行业2024年度策略航空机场篇:跨越拐点,景气上行 浙商证券 2023-11-16(31页) 附下载

1、2023年复盘:航空机场板块股价整体呈下行趋势,旺季出现阶段性行情;Q3为航空大周期业绩兑现起点...

1.5 MB共31页中文简体

2023-11-1911820积分

-

银行业2024年度策略:大而稳+小而美 浙商证券 2023-11-16(32页) 附下载

一、2023年行情复盘2023年以来,截至2023年11月10日,银行板块上涨5%。节奏来看,上半年...

1.45 MB共32页中文简体

2023-11-1938320积分

-

金属行业2024年度策略:资源的脉动 浙商证券 2023-11-16(32页) 附下载

【需求端】中、美各自发展朋友圈。中国的一带一路和美国的印欧线路,最终都需要大量的资源。第三届带路峰会...

1.42 MB共32页中文简体

2023-11-1989120积分

-

华东医药 华东医药点评报告:代理首款重组A型肉毒,稀缺性强 浙商证券 2023-11-16(4页) 附下载

华东医药(000963)投资要点事件1:11月14日华东医药全资子公司欣可丽美学出资1.5亿认购重庆...

590.61 KB共4页中文简体

2023-11-1966418积分

-

水井坊 Q3重回双位数增长,看好新财年业绩表现 浙商证券 2023-11-16(4页) 附下载

水井坊(600779)投资要点水井坊发布三季度业绩公告,23年前三季度公司实现营业总收入35.88亿...

475.11 KB共4页中文简体

2023-11-1979718积分

-

酒鬼酒 酒鬼酒更新报告:坚定推进费投改革,蓄力新周期轻装上阵 浙商证券 2023-11-16(3页) 附下载

酒鬼酒(000799)投资要点酒鬼酒发布业绩公告,23Q1-3/23Q3公司实现营业收入21.42亿...

460.98 KB共3页中文简体

2023-11-1960118积分