后疫情时代的投资逻辑之建筑建材业:疫情冲击稳增长需求提升,行业有望开启新变革东方证券2022-05-16.pdf

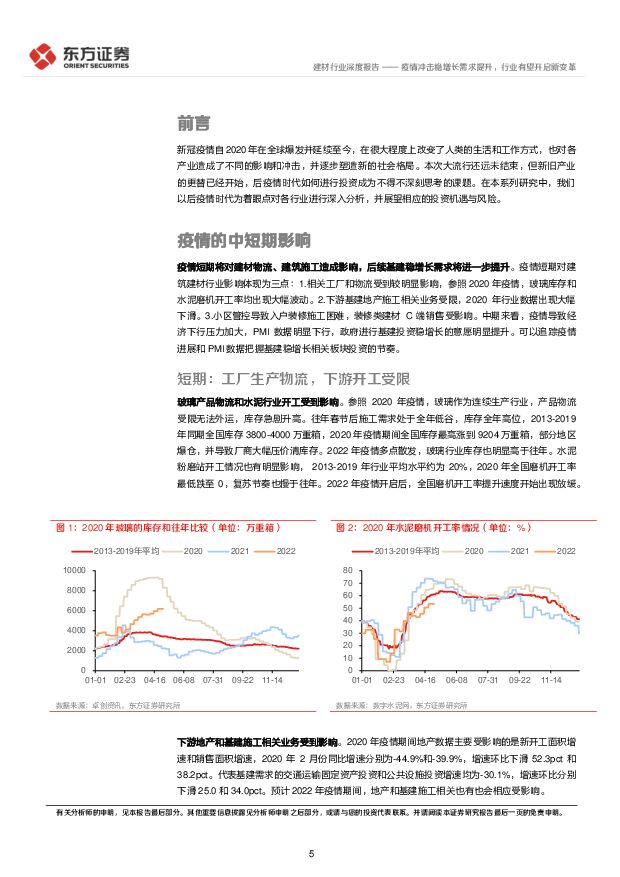

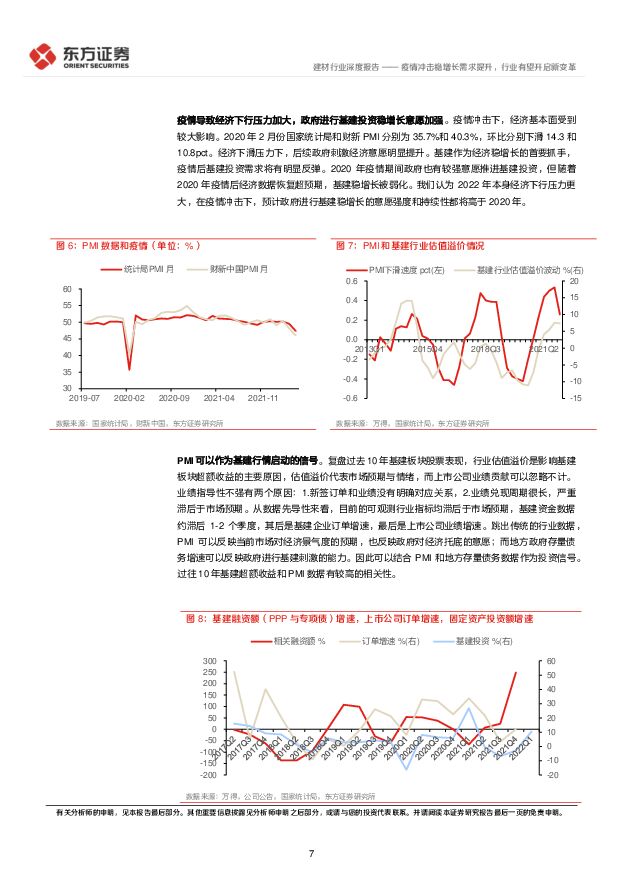

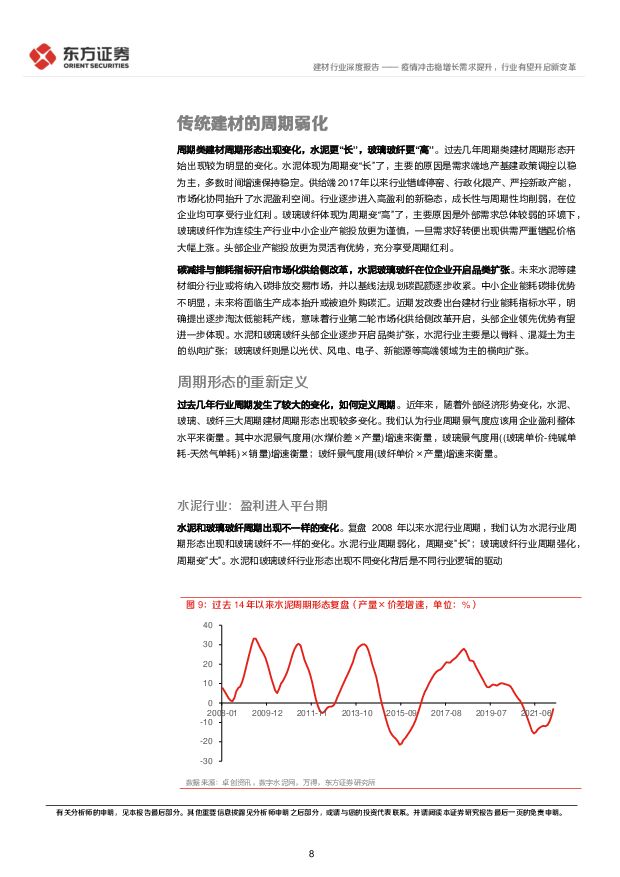

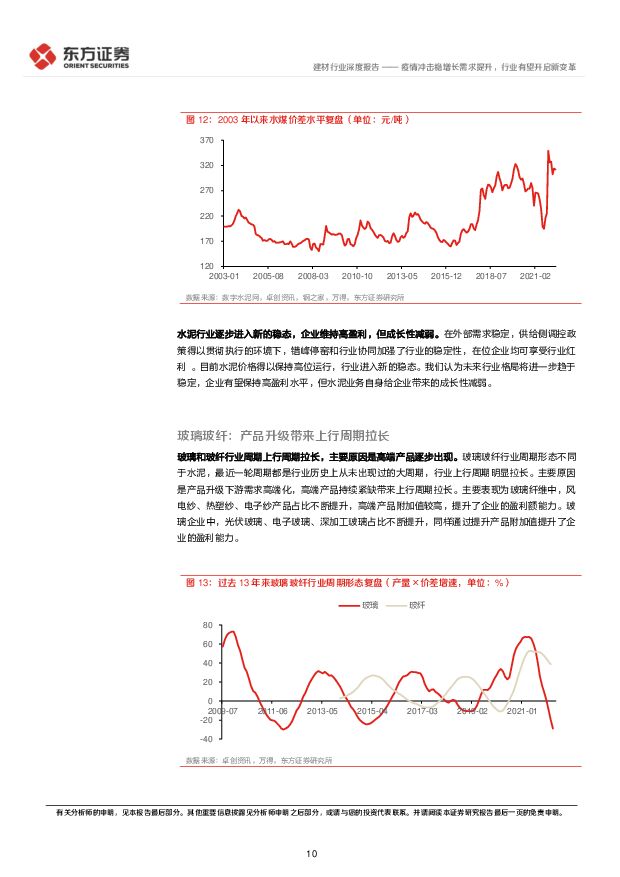

摘要:疫情中短期将对建材物流、 建筑施工造成影响,后续基建稳增长需求将进一步提升。 疫情短期对建筑建材行业影响体现为三点: 1.相关工厂和物流受到较明显影响,参照 2020 年疫情,玻璃库存和水泥磨机开工率均出现大幅波动。 2.下游基建地产施工相关业务受限, 2020 年行业数据出现大幅下滑。 3.小区管控导致入户装修施工困难,装修类建材C端销售受影响。中期来看,疫情导致经济下行压力加大, PMI数据明显下行,政府进行基建投资稳增长的意愿明显提升。可以追踪疫情进展和PMI 数据把握基建稳增长相关板块投资的节奏。周期类建材周期形态出现变化,水泥更“长” ,玻璃玻纤更“高” 。 过去几年周期类建材周期形态开始出现较为明显的变化。水泥体现为周期变“长”了,主要的原因是需求端地产基建政策调控以稳为主,多数时间增速保持稳定。供给端 2017 年以来行业错峰停窑、行政化限产、严控新增产能,市场化协同抬升了水泥盈利空间。行业逐步进入高盈利的新稳态,成长性与周期性均削弱,在位企业均可享受行业红利。玻璃玻纤体现为周期变“高”了,主要原因是外部需求总体较弱的环境下,玻璃玻纤作为连续生产行业中小企业产能投放更为谨慎,一旦需求好转便出现供需严重错配价格大幅上涨。头部企业产能投放更为灵活有优势,充分享受周期红利。碳减排与能耗指标开启市场化供给侧改革,水泥玻璃玻纤在位企业开启品类扩张。未来水泥等建材细分行业或将纳入碳排放交易市场,并以基线法规划碳配额逐步收紧。中小企业能耗碳排优势不明显,未来将面临生产成本抬升或被迫外购碳汇。近期发改委出台建材行业能耗指标水平,明确提出逐步淘汰低能耗产线,意味着行业第二轮市场化供给侧改革开启,头部企业领先优势有望进一步体现。水泥和玻璃玻纤头部企业逐步开启品类扩张,水泥行业主要是以骨料、混凝土为主的纵向扩张;玻璃玻纤则是以光伏、风电、电子、新能源等高端领域为主的横向扩张。消费建材外部面临地产需求放缓、存量房占比提升、 基建旧改需求提升三大冲击。近年来消费建材行业面临三大外部冲击: 1.地产竣工增速放缓,行业需求进入平台期。 2020 年三道红线监管又打乱了下游集中和精装房渗透的趋势,预计未来地产需求增长放缓,但结构将优化。 2.存量房占比不断提升,未来将成为装修建材需求的重要来源。 3.旧改保障房建设开启,未来将一定程度补充地产市场增速放缓。消费建材未来内部将产生渠道切换、品类扩张、海外布局三大变革。 面对外部冲击,我们认为未来消费建材行业将产生三大变革: 1.渠道切换:大 B 端需求难有增长,集采和旧改保障房将成为 B 端主要来源并驱动建材行业集中。以小 B 端为代表的泛 C 端将崛起并出现专业化渠道公司。各消费建材公司抓紧发展 C 端 与非房业务。 2.品类扩张:行业增速放缓,品类扩张是必由之路,从财务和产品属性判断,未来防水和涂料将是竞争较为激烈的赛道,龙头优势在于渠道协同和成本管控。 3.海外布局:国内提升市占率与扩张品类后,海外大规模收购占据优势生产要素将成为未来消费建材重要发展路径。认知力与执行力兼备的公司将胜出。投资建议与投资标的周期类建材考虑周期形态变化,强者恒强,推荐海螺水泥、旗滨集团、中国巨石。消费类建材考虑,渠道变革与品类扩张,结合公司自身认知与执行力,推荐东方雨虹、北新建材,建议关注三棵树、坚朗五金、伟星新材。风险提示基建/地产投资增速不达预期,原材料价格大幅波动,测算存在一定局限性

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

医药行业研究框架与近期投资观点:科技与消费属性齐备的医药板块星辰大海 华安证券 2024-04-25(62页) 附下载

风险提示创新药研发不及预期的风险;审批注册不及预期的风险;医药政策相关风险;国际供应链变动风险;国际...

3.67 MB共62页中文简体

1天前020积分

-

氢能&燃料电池源行业研究:FCV进入放量快车道,盘点燃料电池投资机会 国金证券 2024-04-25(29页) 附下载

核心观点政策方针与全额补贴已推动燃料电池汽车示范先行,全生命周期成本平价与针对性补贴将成为下一阶段重...

3.27 MB共29页中文简体

1天前020积分

-

建材行业基金持仓点评:24Q1地产链预期偏弱, 建材板块基金持仓持续探底 德邦证券 2024-04-25(12页) 附下载

投资要点:从基金持股建材数量来看,基金重仓建材板块的绝对数从23Q4的8.71亿股下降到24Q1的8...

1.57 MB共12页中文简体

1天前220积分

-

房地产行业2024年5月投资策略:复苏持续性仍有待验证,维持新开工改善的判断 国信证券 2024-04-25(12页) 附下载

核心观点行业:复苏持续性仍有待验证。从统计局数据看,新房销售量价降幅小幅收窄。2024年1-3月,商...

2.01 MB共12页中文简体

1天前020积分

-

建材行业周报:电子纱需求边际修复,价格或延续上涨趋势 甬兴证券 2024-04-25(12页) 附下载

核心观点本周核心观点与重点要闻回顾消费建材:地产市场继续承压,稳地产政策频出,中长期看好地产产业链左...

1005.29 KB共12页中文简体

1天前020积分

-

华贸物流 华贸物流,短期业绩承压,4月投资收益增厚公司业绩 太平洋 2024-04-25(4页) 附下载

华贸物流(603128)事件近期,华贸物流发布2023年报,报告期内,全年实现营业总收入146.1亿...

764.74 KB共4页中文简体

1天前018积分

-

东方财富 自营投资表现较好,支撑业绩韧性 平安证券 2024-04-25(4页) 附下载

东方财富(300059)事项:东方财富发布2024年一季报,实现营业总收入24.56亿元(YoY-1...

863.8 KB共4页中文简体

1天前218积分

-

宏观点评:制造业投资:何以风头正劲? 东吴证券 2024-04-25(7页) 附下载

制造业投资在当前超预期的宏观数据中异军突起,其含金量和可持续性也引发市场关注。在一季度中国经济中,制...

583.73 KB共7页中文简体

1天前015积分

-

金融行业周报:公募佣金新规助力投资者降低交易成本 华龙证券 2024-04-24(9页) 附下载

上周(4月15日至4月19日)A股市场整体下行,沪深300指数上涨1.89%,全年上涨3.22%;非...

1.12 MB共9页中文简体

2天前020积分

-

三七互娱 年报点评:流量投放影响短期利润,拟进一步加大投资者回报 中原证券 2024-04-24(5页) 附下载

三七互娱(002555)2023年公司实现营业收入165.47亿元,同比增加0.86%,归母净利润2...

447.33 KB共5页中文简体

2天前018积分

-

三七互娱 年报点评:流量投放影响短期利润,拟进一步加大投资者回报 中原证券 2024-04-24(5页) 附下载

三七互娱(002555)2023年公司实现营业收入165.47亿元,同比增加0.86%,归母净利润2...

447.33 KB共5页中文简体

2天前218积分

-

中国移动 智算投资推进加速,“AI+专项行动”扎实发展带来成长性 中国银河 2024-04-24(4页) 附下载

中国移动(600941)核心观点:事件:近日,中国移动发布2024Q1业绩报告,实现营收达2637....

399.84 KB共4页中文简体

2天前218积分

-

中国移动 智算投资推进加速,“AI+专项行动”扎实发展带来成长性 中国银河 2024-04-24(4页) 附下载

中国移动(600941)核心观点:事件:近日,中国移动发布2024Q1业绩报告,实现营收达2637....

399.84 KB共4页中文简体

2天前018积分

-

2月美国国际资本流动报告点评:外资逆势大幅净买入美债,来美证券投资由负转正 中银证券 2024-04-24(11页) 附下载

外资小幅净流入,大幅增持美债,小幅增持美股。2024年2月外资小幅净买入美国证券资产516亿美元,逆...

487.57 KB共11页中文简体

2天前215积分

-

房地产数据背后的地产基建图景(七):地产基本面延续下行趋势,基建投资维持稳健增长 国信证券 2024-04-23(27页) 附下载

核心观点房地产:基本面各项指标均延续下行趋势,板块行情启动仍待销售复苏1.销售:3月销量降幅略有收窄...

2.54 MB共27页中文简体

3天前420积分

-

养老金融行业双周报:澳大利亚超级基金拟翻倍投资于私募股权 平安证券 2024-04-23(8页) 附下载

本期重点:4月中上旬,海内外养老金融共有三个事件值得关注。第一,美国铝业公司因将养老金转移给保险公司...

786.33 KB共8页中文简体

3天前020积分

-

基础化工行业周报:麦芽酚、TMA价格持续上涨,关注TMA投资机会 中邮证券 2024-04-23(16页) 附下载

投资要点行业供给虽承压,且处于持续去库存阶段,但盈利能力触底,估值触底,2024年需求有望改善,行业...

1.28 MB共16页中文简体

3天前020积分

-

兰花科创 公司2023年报及2024一季报点评报告:煤炭产量增长及煤化工盈利改善,回购彰显投资价值 开源证券 2024-04-23(4页) 附下载

兰花科创(600123)煤炭产量增长及煤化工盈利改善,回购彰显投资价值。维持“买入”评级公司发布20...

842.28 KB共4页中文简体

3天前318积分

-

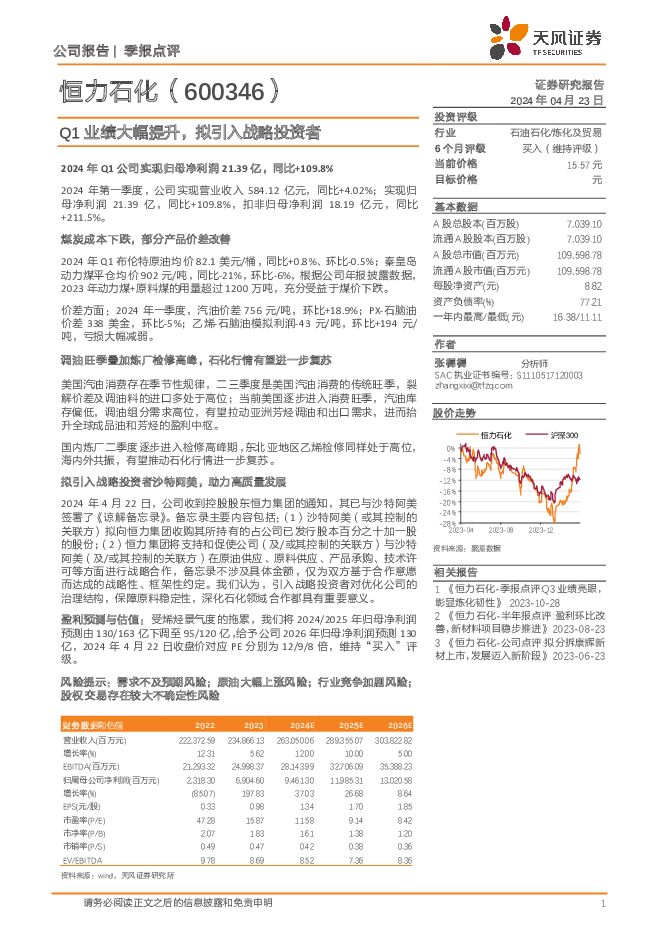

恒力石化 Q1业绩大幅提升,拟引入战略投资者 天风证券 2024-04-23(3页) 附下载

恒力石化(600346)2024年Q1公司实现归母净利润21.39亿,同比+109.8%2024年第...

705.86 KB共3页中文简体

3天前118积分

-

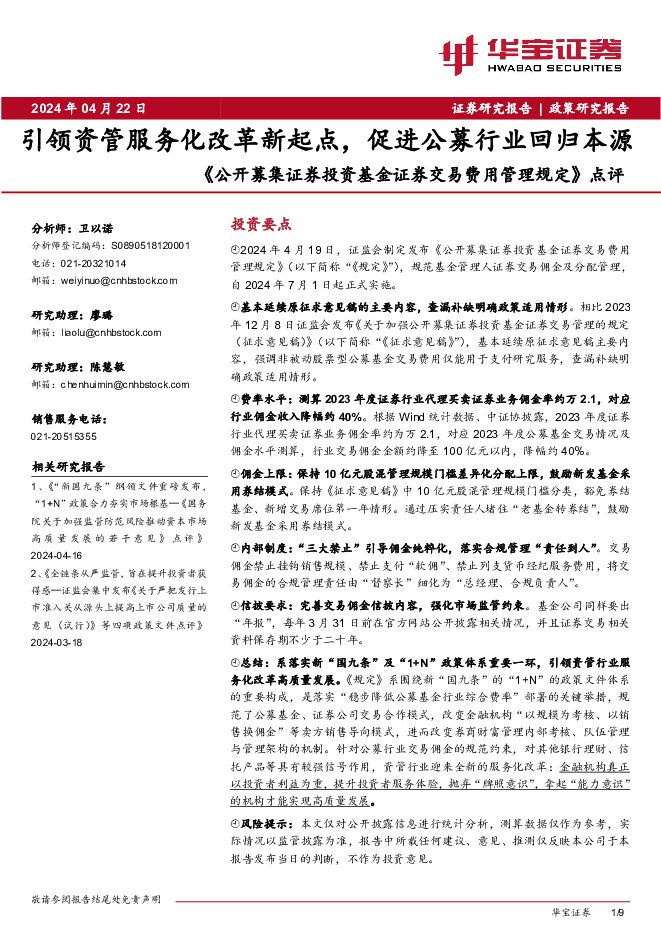

《公开募集证券投资基金证券交易费用管理规定》点评:引领资管服务化改革新起点,促进公募行业回归本源 华宝证券 2024-04-23(9页) 附下载

2024年4月19日,证监会制定发布《公开募集证券投资基金证券交易费用管理规定》(以下简称“《规定》...

432.11 KB共9页中文简体

3天前415积分