公用事业行业研究周报:锂精矿持续挤占产业链利润,推荐上下游一体化企业华西证券2022-05-15.pdf

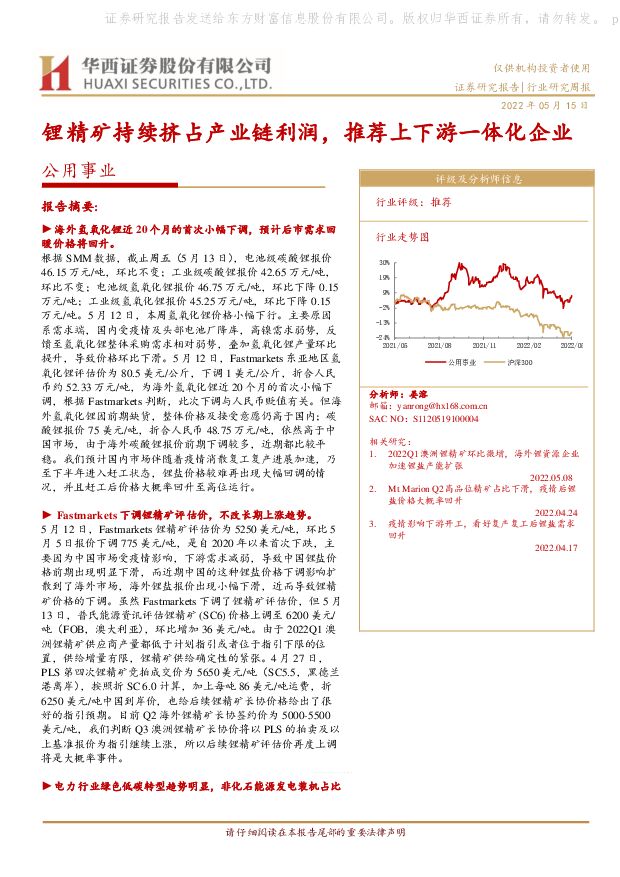

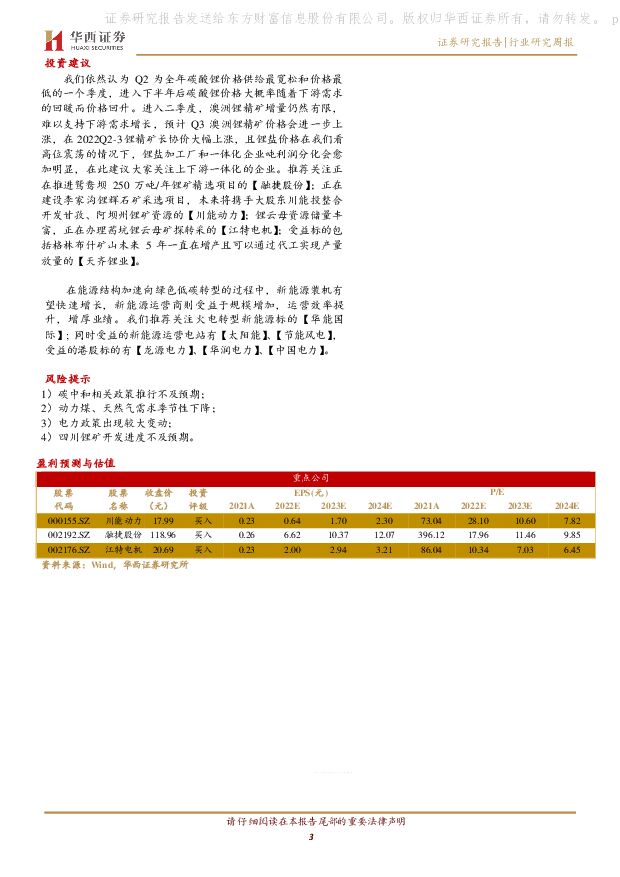

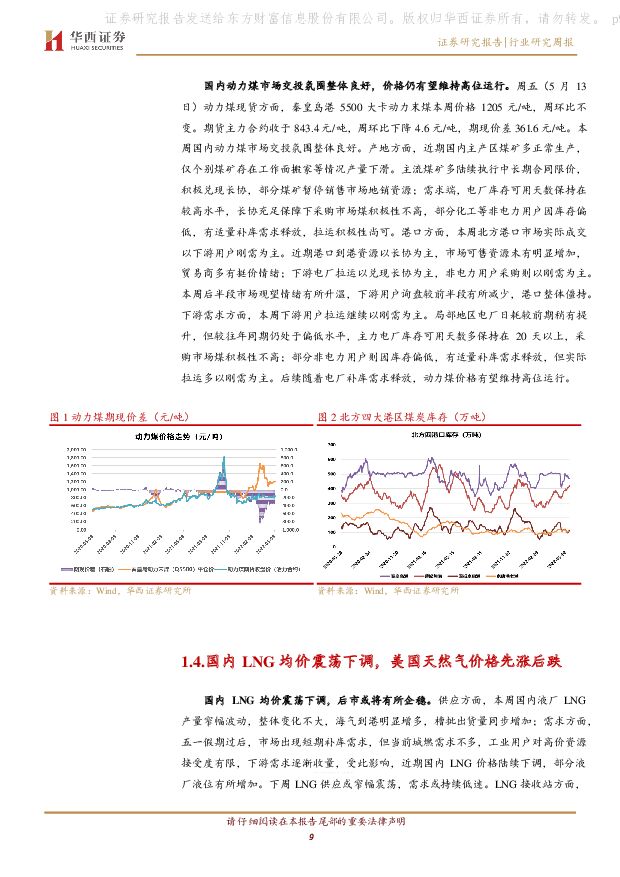

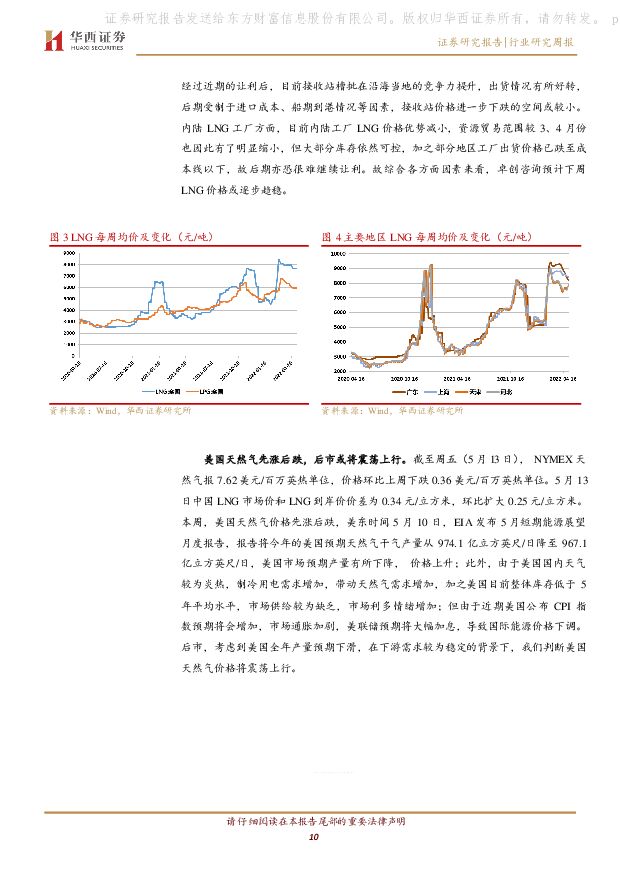

摘要:海外氢氧化锂近20个月的首次小幅下调,预计后市需求回暖价格将回升。根据SMM数据,截止周五(5月13日),电池级碳酸锂报价46.15万元/吨,环比不变;工业级碳酸锂报价42.65万元/吨,环比不变;电池级氢氧化锂报价46.75万元/吨,环比下降0.15万元/吨;工业级氢氧化锂报价45.25万元/吨,环比下降0.15万元/吨。5月12日,本周氢氧化锂价格小幅下行。主要原因系需求端,国内受疫情及头部电池厂降库,高镍需求弱势,反馈至氢氧化锂整体采购需求相对弱势,叠加氢氧化锂产量环比提升,导致价格环比下滑。5月12日,Fastmarkets东亚地区氢氧化锂评估价为80.5美元/公斤,下调1美元/公斤,折合人民币约52.33万元/吨,为海外氢氧化锂近20个月的首次小幅下调,根据Fastmarkets判断,此次下调与人民币贬值有关。但海外氢氧化锂因前期缺货,整体价格及接受意愿仍高于国内;碳酸锂报价75美元/吨,折合人民币48.75万元/吨,依然高于中国市场,由于海外碳酸锂报价前期下调较多,近期都比较平稳。我们预计国内市场伴随着疫情消散复工复产进展加速,乃至下半年进入赶工状态,锂盐价格较难再出现大幅回调的情况,并且赶工后价格大概率回升至高位运行。Fastmarkets下调锂精矿评估价,不改长期上涨趋势。5月12日,Fastmarkets锂精矿评估价为5250美元/吨,环比5月5日报价下调775美元/吨,是自2020年以来首次下跌,主要因为中国市场受疫情影响,下游需求减弱,导致中国锂盐价格前期出现明显下滑,而近期中国的这种锂盐价格下调影响扩散到了海外市场,海外锂盐报价出现小幅下滑,近而导致锂精矿价格的下调。虽然Fastmarkets下调了锂精矿评估价,但5月13日,普氏能源资讯评估锂精矿(SC6)价格上调至6200美元/吨(FOB,澳大利亚),环比增加36美元/吨。由于2022Q1澳洲锂精矿供应商产量都低于计划指引或者位于指引下限的位置,供给增量有限,锂精矿供给确定性的紧张。4月27日,PLS第四次锂精矿竞拍成交价为5650美元/吨(SC5.5,黑德兰港离岸),按照折SC6.0计算,加上每吨86美元/吨运费,折6250美元/吨中国到岸价,也给后续锂精矿长协价格给出了很好的指引预期。目前Q2海外锂精矿长协签约价为5000-5500美元/吨,我们判断Q3澳洲锂精矿长协价将以PLS的拍卖及以上基准报价为指引继续上涨,所以后续锂精矿评估价再度上调将是大概率事件。电力行业绿色低碳转型趋势明显,非化石能源发电装机占比升至47.6%。近日,中电联电力统计与数据中心副主任蒋德斌针对国家能源局发布1-3月份全国电力工业统计数据进行了分析解读,从电力投资类型、发电装机、发电量增速及结构变化等情况分析,当前我国电力行业绿色低碳转型趋势明显。一季度,电力投资同比增长7.6%,非化石能源发电投资占电源投资比重为85.9%。截至2022年3月底,全国全口径发电装机容量24.0亿千瓦,同比增长7.8%。非化石能源发电装机占总装机容量比重上升至47.6%,煤电装机比重降至46.1%。2022年一季度,我国可再生能源新增装机2541万千瓦,占全国新增发电装机的80%。发电量方面,2022年一季度,全国可再生能源发电量达5336亿千瓦时,同比增长12%。可见,一季度全国可再生能源装机规模稳步扩大,可再生能源发电量稳步增长。“十四五”是实现碳达峰关键期、推进碳中和起步期,可再生能源将从原来能源电力消费的增量补充,变为能源电力消费增量的主体,加速能源结构向绿色低碳转型,有助于风电、光伏发电装机规模的壮大,推动新能源行业快速发展。国内动力煤市场交投氛围整体良好,价格仍有望维持高位运行。本周国内动力煤市场交投氛围整体良好。产地方面,近期国内主产区煤矿多正常生产,仅个别煤矿存在工作面搬家等情况产量下滑。主流煤矿多陆续执行中长期合同限价,积极兑现长协,部分煤矿暂停销售市场地销资源;需求端,电厂库存可用天数保持在较高水平,长协充足保障下采购市场煤积极性不高,部分化工等非电力用户因库存偏低,有适量补库需求释放,拉运积极性尚可。下游需求方面,本周下游用户拉运继续以刚需为主。局部地区电厂日耗较前期稍有提升,但较往年同期仍处于偏低水平,主力电厂库存可用天数多保持在20天以上,采购市场煤积极性不高;部分非电力用户则因库存偏低,有适量补库需求释放,但实际拉运多以刚需为主。后续随着电厂补库需求释放,动力煤价格有望维持高位运行。国内LNG均价震荡下调,美国天然气价格先涨后跌。本周国内液厂LNG产量窄幅波动,整体变化不大,海气到港明显增多,槽批出货量同步增加;需求方面,五一假期过后,市场出现短期补库需求,但当前城燃需求不多,工业用户对高价资源接受度有限,下游需求逐渐收量,受此影响,近期国内LNG价格陆续下调,部分液厂液位有所增加。下周LNG供应或窄幅震荡,需求或持续低迷。卓创咨询预计下周LNG价格或逐步趋稳。本周,美国天然气价格先涨后跌,美东时间5月10日,EIA发布5月短期能源展望月度报告,报告将今年的美国预期天然气干气产量从974.1亿立方英尺/日降至967.1亿立方英尺/日,美国市场预期产量有所下降,价格上升;此外,由于美国国内天气较为炎热,制冷用电需求增加,带动天然气需求增加,加之美国目前整体库存低于5年平均水平,市场供给较为缺乏,市场利多情绪增加;但由于近期美国公布CPI指数预期将会增加,市场通胀加剧,美联储预期将大幅加息,导致国际能源价格下调。投资建议我们依然认为Q2为全年碳酸锂价格供给最宽松和价格最低的一个季度,进入下半年后碳酸锂价格大概率随着下游需求的回暖而价格回升。进入二季度,澳洲锂精矿增量仍然有限,难以支持下游需求增长,预计Q3澳洲锂精矿价格会进一步上涨,在2022Q2-3锂精矿长协价大幅上涨,且锂盐价格在我们看高位震荡的情况下,锂盐加工厂和一体化企业吨利润分化会愈加明显,在此建议大家关注上下游一体化的企业。推荐关注正在推进鸳鸯坝250万吨/年锂矿精选项目的【融捷股份】;正在建设李家沟锂辉石矿采选项目,未来将携手大股东川能投整合开发甘孜、阿坝州锂矿资源的【川能动力】;锂云母资源储量丰富,正在办理茜坑锂云母矿探转采的【江特电机】;受益标的包括格林布什矿山未来5年一直在增产且可以通过代工实现产量放量的【天齐锂业】。在能源结构加速向绿色低碳转型的过程中,新能源装机有望快速增长,新能源运营商则受益于规模增加,运营效率提升,增厚业绩。我们推荐关注火电转型新能源标的【华能国际】;同时受益的新能源运营电站有【太阳能】、【节能风电】,受益的港股标的有【龙源电力】、【华润电力】、【中国电力】。风险提示1)碳中和相关政策推行不及预期;2)动力煤、天然气需求季节性下降;3)电力政策出现较大变动;4)四川锂矿开发进度不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

消费电子行业研究周报:各大厂商加快芯片开发,持续看好算力投资 天风证券 2024-04-18(27页) 附下载

AI:谷歌2024年度云会议:谷歌在其云端AI基础设施中引入了基于Arm的Axion CPU,推出了...

2.09 MB共27页中文简体

1天前220积分

-

食品饮料行业研究:再论千元高端龙头量价策略 国金证券 2024-04-18(19页) 附下载

引言本文主要探讨了千元价位在高集中度、弱复苏β下,头部参与品牌当下营销端采取的量价策略,及对核心单品...

1.98 MB共19页中文简体

1天前220积分

-

金属镍行业研究:银白璀璨,合金领域的未来新星 头豹词条报告系列 头豹研究院 2024-04-18(19页) 附下载

本文介绍了金属镍行业的主要涉及领域、特点和发展趋势。金属镍在不锈钢制造、合金生产、电池制造等领域都有...

1.88 MB共19页中文简体

1天前220积分

-

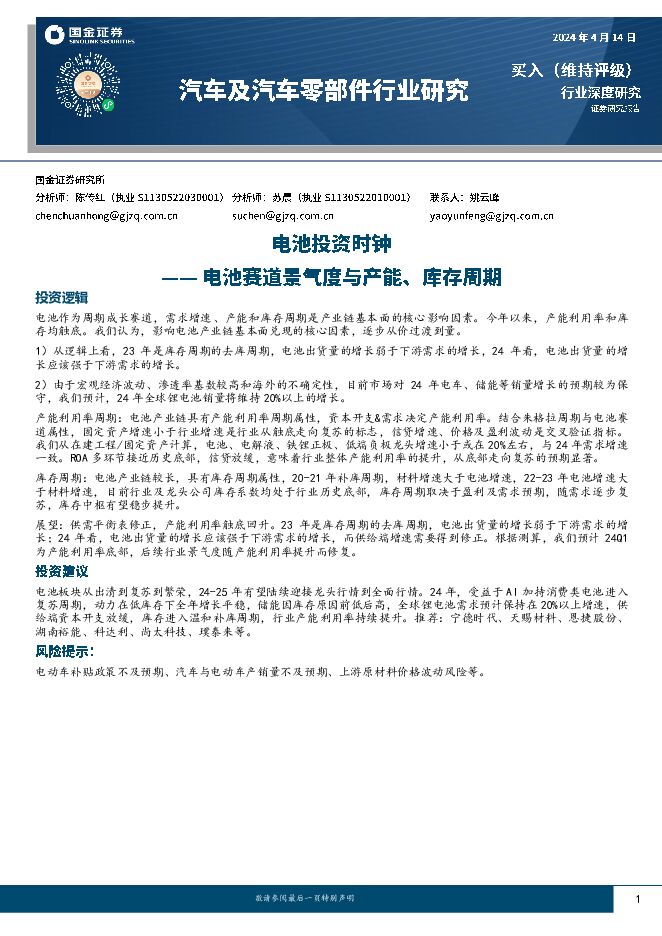

汽车及汽车零部件行业研究:电池投资时钟-电池赛道景气度与产能、库存周期 国金证券 2024-04-17(17页) 附下载

投资逻辑电池作为周期成长赛道,需求增速、产能和库存周期是产业链基本面的核心影响因素。今年以来,产能利...

2.01 MB共17页中文简体

2天前020积分

-

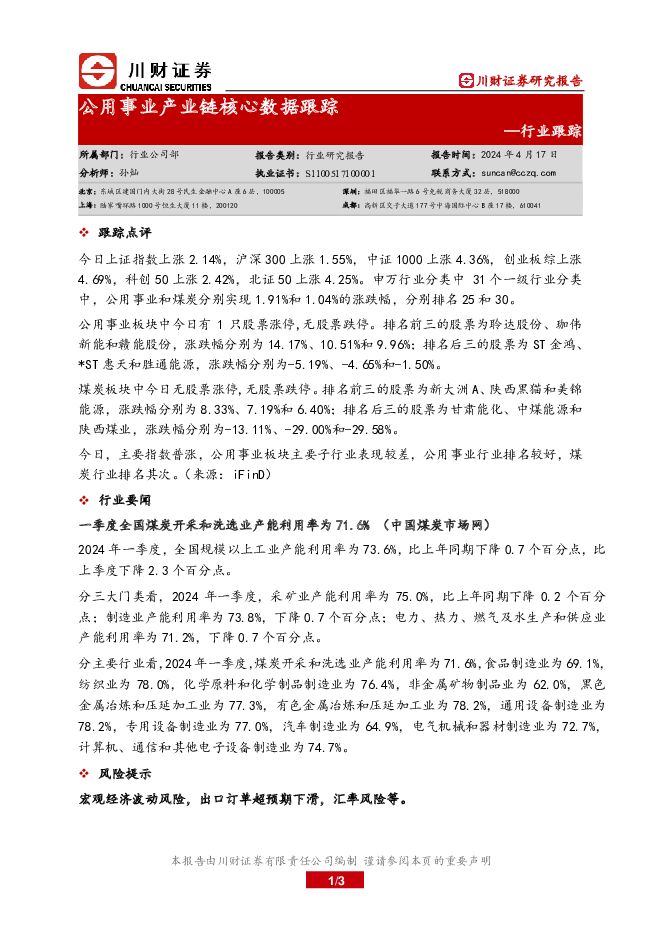

行业跟踪:公用事业产业链核心数据跟踪 川财证券 2024-04-17(3页) 附下载

跟踪点评今日上证指数上涨2.14%,沪深300上涨1.55%,中证1000上涨4.36%,创业板综上...

332.28 KB共3页中文简体

2天前220积分

-

半导体行业研究周报:全球半导体销售额预示产业有望复苏,设备材料国产替代仍应重点关注 天风证券 2024-04-16(39页) 附下载

一周行情概览:上周半导体行情落后全部主要指数。上周创业板指数下跌4.21%,上证综指下跌1.62%,...

6.43 MB共39页中文简体

3天前020积分

-

新兴产业行业研究周报:苹果入局AI PC,AI成为全球科技竞争的新高地 天风证券 2024-04-15(2页) 附下载

本周关注: 苹果 M4 芯片曝光,专注提高 AI 性能,将会覆盖整个 Mac 产品线,预计 2024...

280.95 KB共2页中文简体

3天前220积分

-

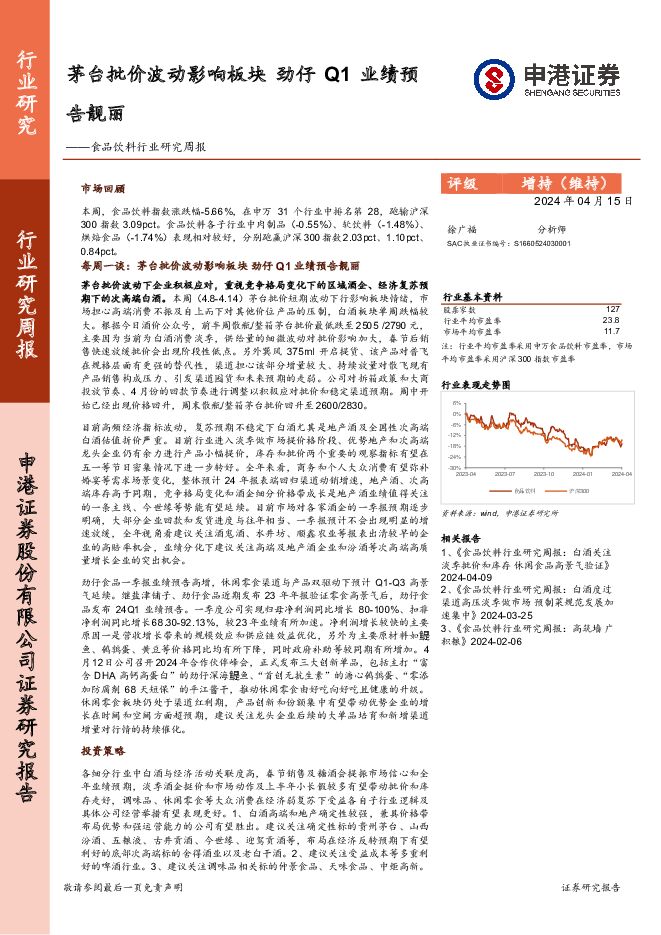

食品饮料行业研究周报:茅台批价波动影响板块,劲仔Q1业绩预告靓丽 申港证券 2024-04-16(9页) 附下载

市场回顾本周,食品饮料指数涨跌幅-5.66%,在申万31个行业中排名第28,跑输沪深300指数3.0...

1.15 MB共9页中文简体

3天前220积分

-

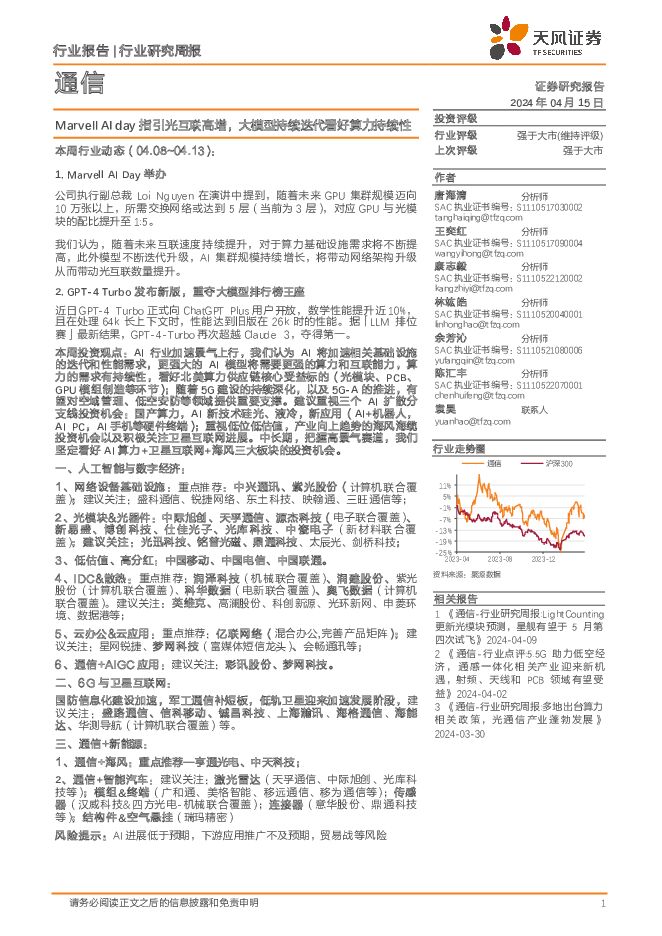

通信行业研究周报:Marvell AI day指引光互联高增,大模型持续迭代看好算力持续性 天风证券 2024-04-15(11页) 附下载

本周行业动态(04.08~04.13):1.Marvell AI Day举办公司执行副总裁Loi N...

1.35 MB共11页中文简体

3天前220积分

-

通信行业研究周报:固网宽带速率再创新高 申港证券 2024-04-16(9页) 附下载

投资摘要:每周一谈:2023年Q4,国内固定宽带平均下载速率再创新高。2023年Q4,固定宽带平均下...

857.36 KB共9页中文简体

3天前220积分

-

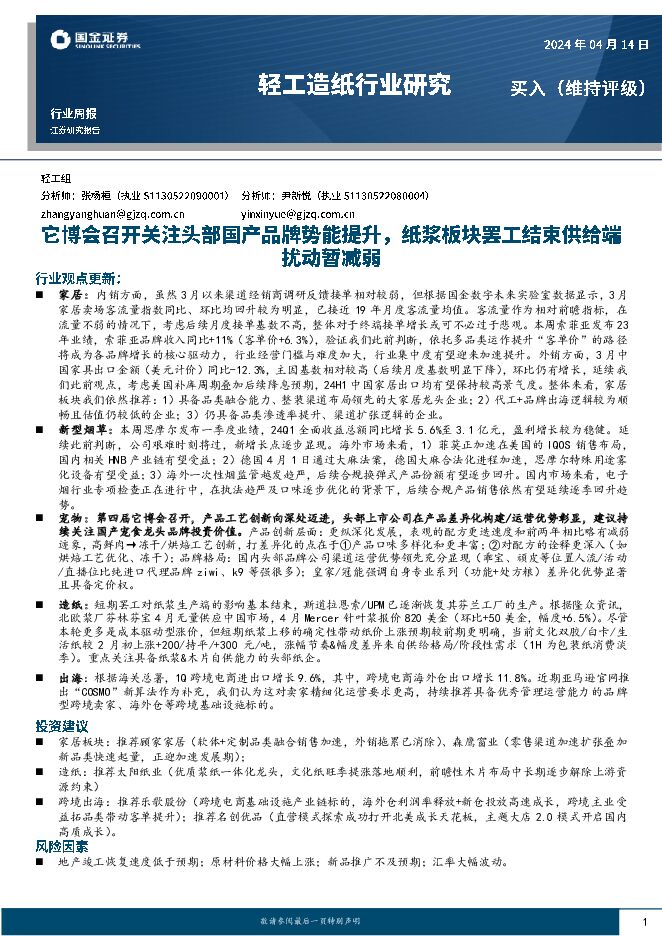

轻工造纸行业研究:它博会召开关注头部国产品牌势能提升,纸浆板块罢工结束供给端扰动暂减弱 国金证券 2024-04-15(16页) 附下载

行业观点更新家居:内销方面,虽然3月以来渠道经销商调研反馈接单相对较弱,但根据国金数字未来实验室数据...

2.5 MB共16页中文简体

3天前320积分

-

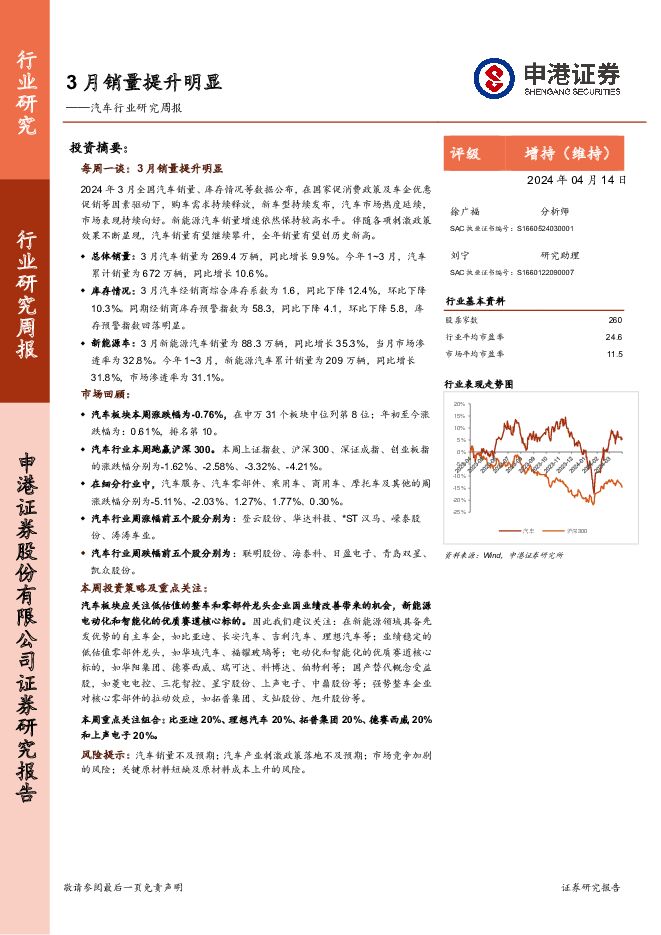

汽车行业研究周报:3月销量提升明显 申港证券 2024-04-16(10页) 附下载

投资摘要:每周一谈:3月销量提升明显2024年3月全国汽车销量、库存情况等数据公布,在国家促消费政策...

1.23 MB共10页中文简体

3天前220积分

-

农林牧渔行业研究:如何看待3月能繁母猪存栏数据 国金证券 2024-04-15(13页) 附下载

行情回顾:本周(2024.4.8-2024.4.12)农林牧渔(申万)指数收于2615.02点(-6...

1.78 MB共13页中文简体

3天前020积分

-

汽车及汽车零部件行业研究:主要矛盾是需求,关注需求刺激政策落地 国金证券 2024-04-15(12页) 附下载

本周行业重要变化1)4月12日,氢氧化锂报价9.95万元/吨,较上周上涨2.58%;碳酸锂报价11....

994.74 KB共12页中文简体

3天前220积分

-

基础化工行业研究:米其林:从全球轮胎行业标杆企业看中国轮胎企业出海之路国金证券2024-04-14 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

3.7 MB共页中文简体

3天前020积分

-

计算机行业研究:减半在即,币价及矿工持币余额回落国金证券2024-04-14 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

2 MB共页中文简体

3天前220积分

-

金融产业行业研究:新“国九条”助推资本市场高质量发展,券商财富管理业务或迎机遇 国金证券 2024-04-15(5页) 附下载

事件4月12日,国务院颁布新“国九条”、证监会发布《关于严格执行退市制度的意见》等多项配套制度。核心...

648.76 KB共5页中文简体

3天前320积分

-

建筑材料行业研究周报:华东水泥开启涨价,关注供给端积极信号 天风证券 2024-04-15(8页) 附下载

行情回顾过去五个交易日(0408-04012)沪深300跌2.58%,建材(中信)跌3.91%,所有...

876.33 KB共8页中文简体

3天前220积分

-

环保与公用事业周报:《生态保护补偿条例》公布,生态文明制度建设进一步完善 德邦证券 2024-04-15(20页) 附下载

投资要点:行情回顾:本周各板块涨跌不一,申万(2021)公用事业行业指数上涨2.3%,环保行业指数下...

1.7 MB共20页中文简体

3天前020积分

-

建筑装饰行业研究周报:设备更新改造再升级,关注资源涨价对低估值央国企的带动 天风证券 2024-04-15(6页) 附下载

资源品涨价,有望增厚具备矿产资源开采及运维能力的低估值央国企利润,带动具备金属加工能力的民企业务放量...

625.54 KB共6页中文简体

3天前420积分