证券行业2021年年报及2022年一季报总结:行业变革中的探索与前行国信证券2022-05-13.pdf

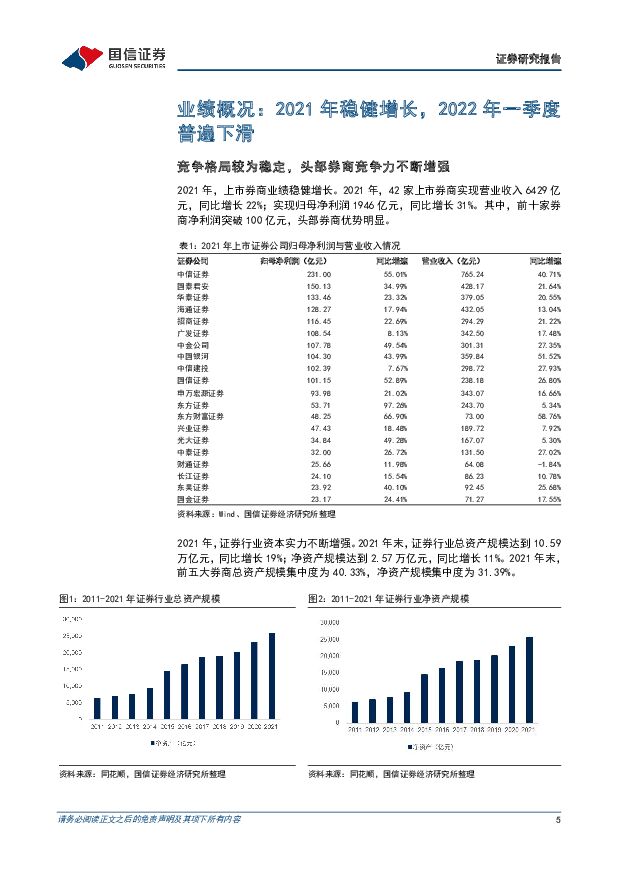

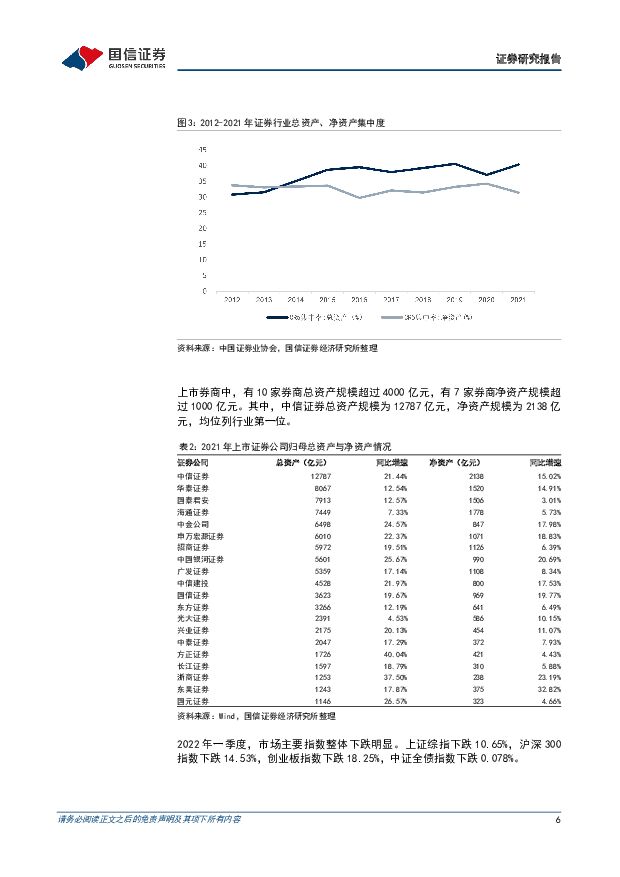

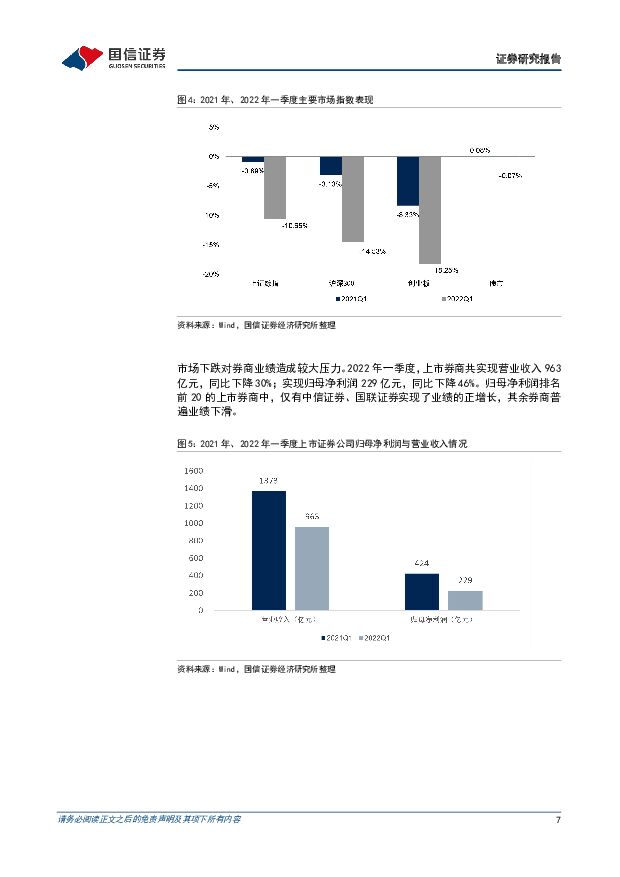

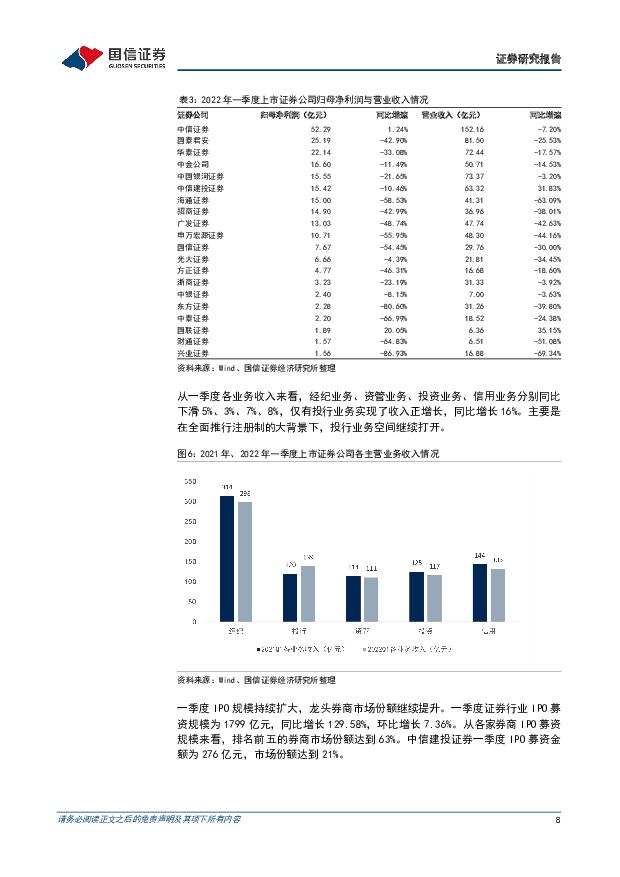

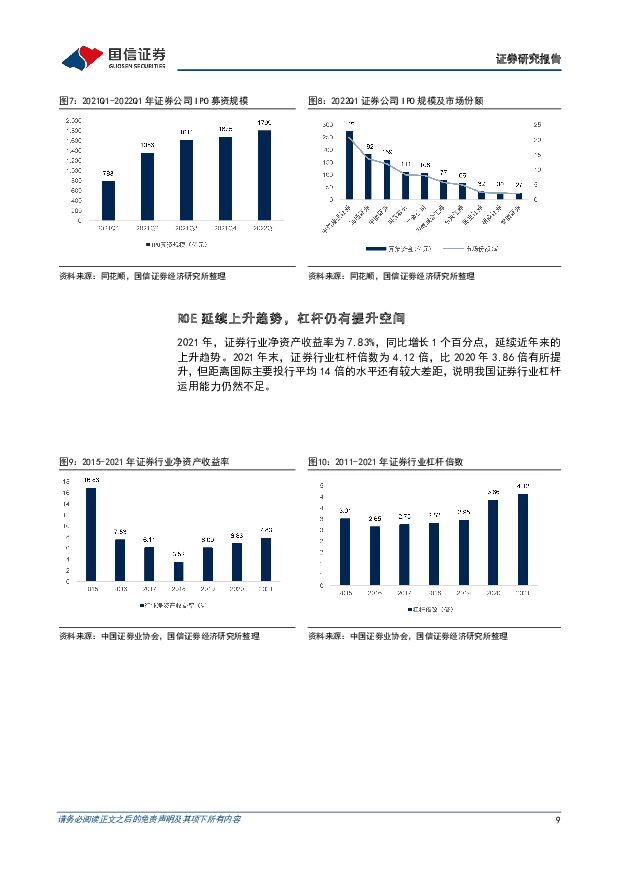

摘要:业绩概况:2021年业绩稳健增长,2022年一季度业绩普遍下滑。2021年,上市证券公司实现营业收入6429亿元,同比增长22%;实现归母净利润1946亿元,同比增长31%。2022年一季度,受到市场下行的影响,上市证券公司共实现营业收入963亿元,同比下降30%;实现归母净利润229亿元,同比下降46%。2021年证券行业净资产收益率为7.83%,延续近年来的上升趋势。2021年末,证券行业杠杆倍数为4.12倍,但距离国际主要投行平均14倍的水平还有较大差距,说明我国证券公司杠杆运用能力仍有提升空间。业绩归因:投资、经纪双轮驱动业绩增长,其他业务分布均衡。从2021年上市证券公司整体来看,投资业务、经纪业务是业绩驱动的两大主要因素,分别占收入贡献的25%、24%。主要有三方面原因:一是2021年市场成交活跃,日均成交额同比增长25%,为经纪业务贡献手续费收入;二是市场主要指数上行,为投资业务带来更多机会;三是部分券商“投行+投资”模式助力,发挥业务协同效应,增厚投资收益。此外,投行业务、信用业务、资管业务收入贡献分别为11%、11%、7%。行业变化:在行业变革过程中探索创新,积极转型。我们进一步分析了上市证券公司的业绩,得到以下结论:第一,大型龙头券商对通道型经纪业务依赖度更低,不断拓展代销金融产品、基金投顾等业务模式,财富管理转型效果更加显著。第二,投资业务分化明显,场外业务带来显著杠杆效应。证券公司在提升投资业务规模的同时,抓住经济转型的机遇,通过部门协同实现投资业务收益增长。此外,在机构化及国际化趋势下,客需驱动的衍生品业务成为重要扩表方向。第三,投行业务马太效应显著,呈现强者恒强趋势。龙头券商综合实力强劲,在人才、渠道、研究等方面资源禀赋领先,其品牌效应的优势也愈发明显。第四,资管业务结构优化,主动管理规模占比提升迅速。风险提示:疫情扩散程度严重超出预期;市场下跌对券商业绩与估值修复带来不确定性;金融监管趋严;市场竞争加剧;创新推进不及预期等。投资建议:行业向差异化发展,业务向专业化转型,继续推荐龙头券商及特色券商。行业变革过程中,证券公司不断探索,转型路径逐渐清晰。行业整体差异化发展趋势不变,证券公司逐渐向专业投行转型。当前,券商PB估值为1.28倍,处于4.30%历史分位,具有较高的安全边际,我们对行业维持“超配”评级。个股方面,龙头券商在资本实力、风险管理能力、研究定价能力、创新业务布局方面均有优势,建议关注龙头券商中信证券、中金公司、华泰证券;另外,也建议关注赛道独特的互联网券商典范东方财富和具有财富管理业务特色的券商国联证券。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

公用环保202404第2期:“国九条”强调分红监管,公用环保行业公司股息率梳理 国信证券 2024-04-18(28页) 附下载

核心观点市场回顾:本周沪深300指数下跌2.58%,公用事业指数上涨2.26%,环保指数下跌2.81...

3.49 MB共28页中文简体

2小时前020积分

-

2024年3月社零数据点评:三月社零同比增长3.1%,消费复苏平稳推进 国信证券 2024-04-18(6页) 附下载

事件统计局公布3月社零数据,1-3月社零总额12.03万亿元,同比+4.7%;单3月社零总额3.90...

364.95 KB共6页中文简体

2小时前020积分

-

科达利 锂电池结构件行业龙头,受益于大圆柱电池量产趋势 国信证券 2024-04-18(32页) 附下载

科达利(002850)核心观点公司是锂电池结构件行业龙头。结构件影响电池安全性能,起到保护作用,20...

2.5 MB共32页中文简体

2小时前018积分

-

双环传动 2023年净利润同比增长40%,品类拓展及全球化布局持续推进 国信证券 2024-04-18(9页) 附下载

双环传动(002472)核心观点2023年净利润同比增长42%,新能源汽车传动齿轴产品收入占比27....

1.05 MB共9页中文简体

2小时前018积分

-

中国石油 积极践行“分子炼油”,持续推进“减油增化” 国信证券 2024-04-18(15页) 附下载

中国石油(601857)事项:中国石油深入推进炼化转型升级,向产业链和价值链中高端迈进,不断优化产品...

1007.16 KB共15页中文简体

2小时前018积分

-

银轮股份 2023年年报点评:盈利能力持续改善,海外加速拓展 国信证券 2024-04-18(9页) 附下载

银轮股份(002126)核心观点乘用车板块持续放量,新能源汽车业务实现翻倍增长。公司2023年实现营...

622.04 KB共9页中文简体

2小时前018积分

-

巨化股份 巩固氟化工巨头地位,引领制冷剂行业景气复苏 国信证券 2024-04-18(12页) 附下载

巨化股份(600160)核心观点运营管理效率持续加强,产业结构显著优化。公司公布《2023年年度报告...

1.07 MB共12页中文简体

2小时前018积分

-

松原股份 2023年年报点评:新产品放量,品类拓展加速自主崛起 国信证券 2024-04-18(9页) 附下载

松原股份(300893)核心观点松原股份安全气囊与方向盘业务放量,2023年营收增长29%。公司20...

487.58 KB共9页中文简体

2小时前018积分

-

南网储能 业绩有所承压,新型储能将贡献主要增量 国信证券 2024-04-18(7页) 附下载

南网储能(600995)核心观点来水偏枯、容量电价下调及调整统计口径共致营收及净利润同比下降。202...

509.43 KB共7页中文简体

2小时前018积分

-

金开新能 2023年公司业绩平稳增长,新能源装机稳步增加 国信证券 2024-04-18(8页) 附下载

金开新能(600821)核心观点2023年收入利润稳步增长,2023Q4归母净利润有所下滑。2023...

516.76 KB共8页中文简体

2小时前018积分

-

国电电力 火电、新能源稳健增长,电价上行促进水电板块盈利提升 国信证券 2024-04-18(7页) 附下载

国电电力(600795)核心观点营业收入有所下降,归母净利润实现大幅增长。2023年,公司实现营收1...

324.76 KB共7页中文简体

2小时前018积分

-

宏观经济宏观季报:消费和出口推动一季度中国经济顺利实现开门红 国信证券 2024-04-18(13页) 附下载

核心观点2024年4月16-18日国家统计局发布一季度GDP相关数据:1、一季度,国内现价GDP约为...

686.18 KB共13页中文简体

2小时前015积分

-

高技术制造业宏观周报:国信周频高技术制造业扩散指数连续两周回升 国信证券 2024-04-18(8页) 附下载

核心观点国信周频高技术制造业扩散指数连续两周回升。截至2024年4月13日当周,国信周频高技术制造业...

474.73 KB共8页中文简体

2小时前015积分

-

纺织服装双周报(2404期):制造企业回温趋势明朗,品牌消费增长提速 国信证券 2024-04-17(15页) 附下载

核心观点行情回顾:4月至今受市场风格影响,A股、港股纺服板块分别下跌6.0%、5.5%,表现均弱于大...

1.97 MB共15页中文简体

1天前220积分

-

食品饮料周报(24年第14周):茅台批价企稳,建议关注季报行情 国信证券 2024-04-17(20页) 附下载

核心观点本周食品饮料板块下跌5.61%,跑输上证指数3.98pct。本周食品饮料板块涨幅前五分别为劲...

1.37 MB共20页中文简体

1天前220积分

-

银行业点评:存款利率下行如何影响债市 国信证券(香港) 2024-04-17(10页) 附下载

核心观点:为了缓解净息差下行压力,预计2024年存款利率或出现多轮下调,此外,银行会继续减少对存款的...

1.09 MB共10页中文简体

1天前120积分

-

医药生物周报(24年第16周):肿瘤分子诊断行业情况更新 国信证券 2024-04-17(19页) 附下载

核心观点本周医药板块表现弱于整体市场,医疗服务板块领跌。本周全部A股下跌2.25%(总市值加权平均)...

1.04 MB共19页中文简体

1天前220积分

-

建筑装饰行业统计局2024年1-3月基建数据点评:基建投资维持稳健增长,交通领域投资略放缓 国信证券 2024-04-17(7页) 附下载

4月16日,国家统计局公布2024年1-3月固定资产投资数据。2024年1-3月,全国固定资产投资(...

820.11 KB共7页中文简体

1天前120积分

-

2024年3月保费收入点评:改善持续,龙头受益 国信证券 2024-04-17(10页) 附下载

核心观点监管引导压降负债成本,龙头份额提升,行业格局优化。2024年一季度,在监管引导下,保险行业持...

613.9 KB共10页中文简体

1天前020积分

-

房地产行业统计局2024年1-3月房地产数据点评:销售量价下行但降幅收窄,投融资额降幅持续扩大 国信证券 2024-04-17(8页) 附下载

事项:统计局公布 2024 年 1-3 月房地产投资和销售数据。 2024 年 1-3 月, 商品房...

454.91 KB共8页中文简体

1天前020积分