医疗器械板块2021年报及2022年一季报总结:2022Q1因抗原检测放量提速,控费背景下关注医保免疫和两低赛道西南证券2022-05-10.pdf

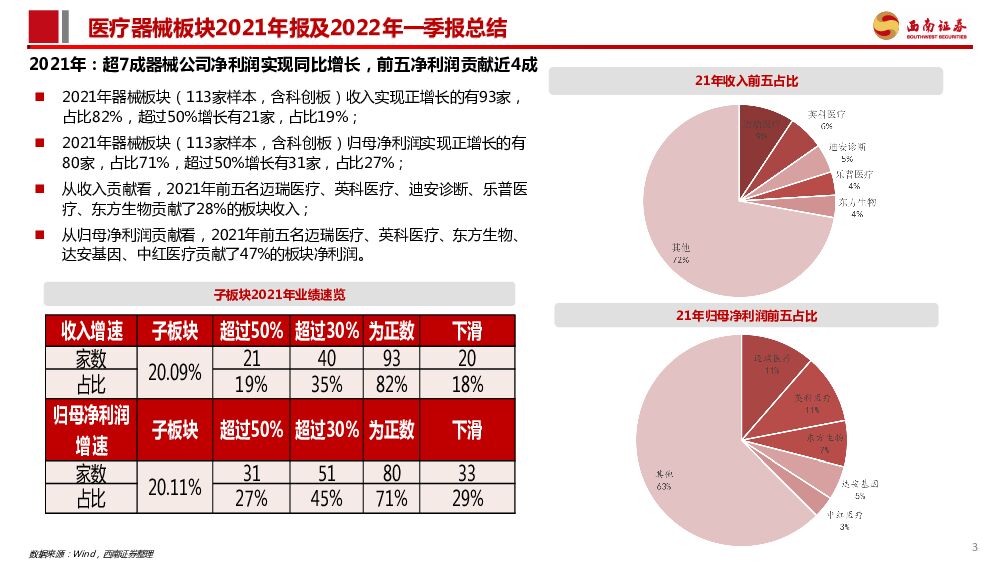

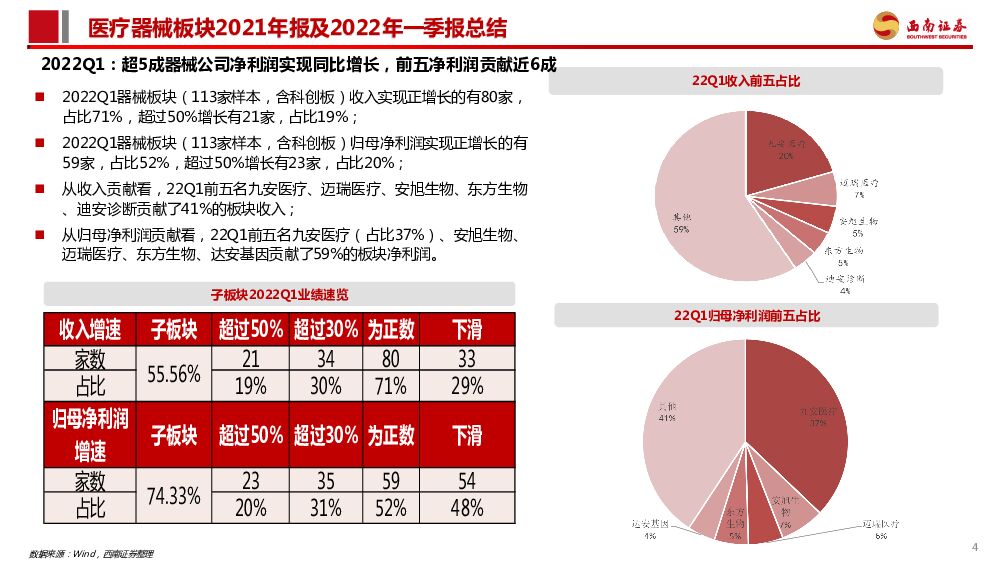

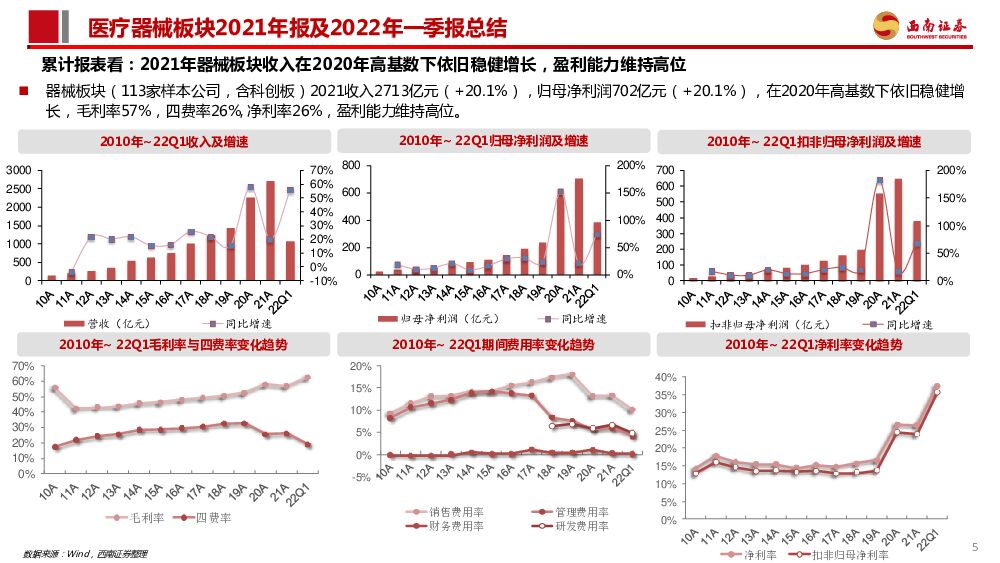

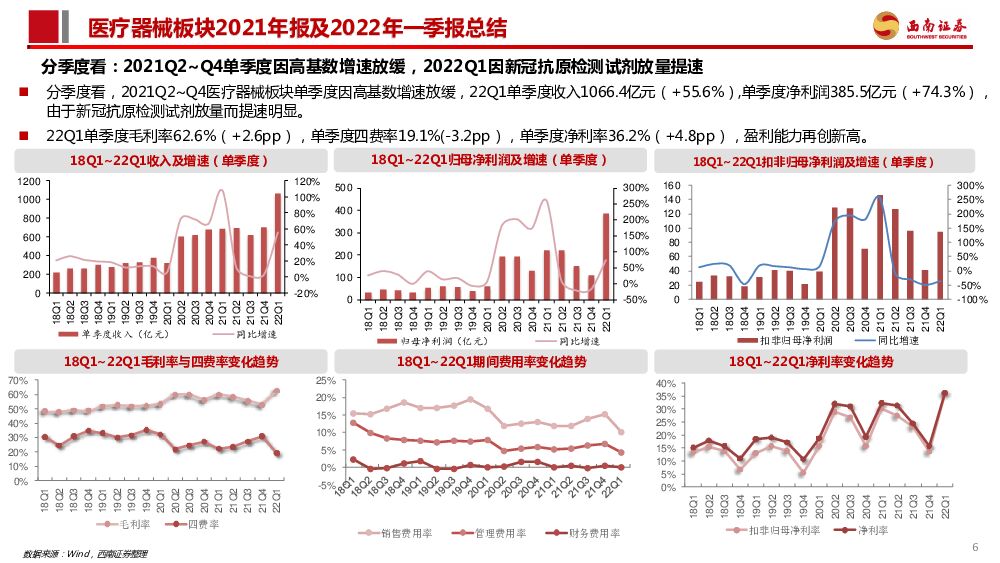

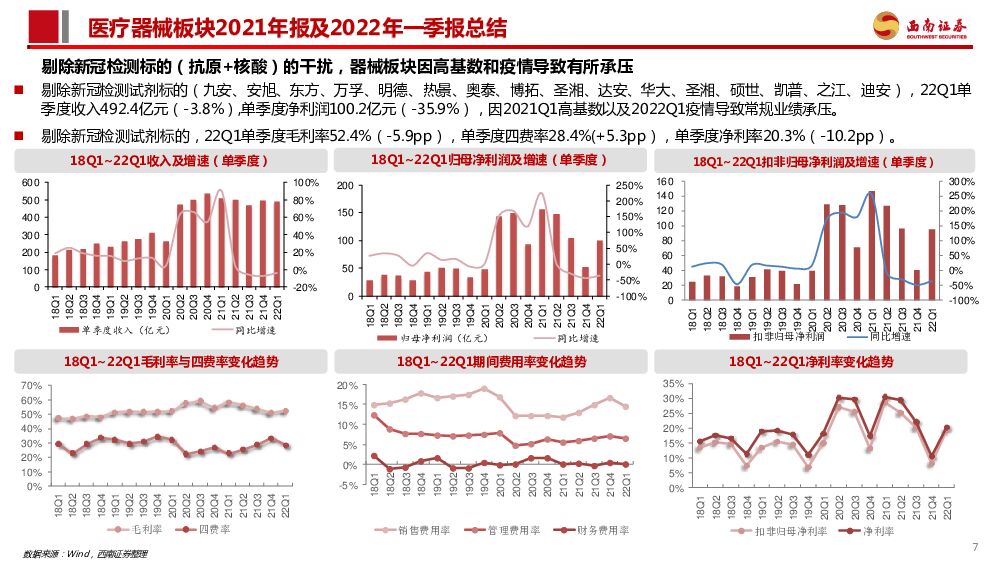

摘要:2021年和2022Q1板块总结:器械板块(113家样本公司,含科创板)2021收入2713亿元(+20.1%),归母净利润702亿元(+20.1%),在2020年高基数下依旧稳健增长,毛利率57%,四费率26%,净利率26%,盈利能力维持高位。分季度看,2021Q2~Q4医疗器械板块单季度因高基数增速放缓,22Q1单季度收入1066.4亿元(+55.6%),单季度净利润385.5亿元(+74.3%),由于新冠抗原检测试剂放量而提速明显,22Q1单季度毛利率62.6%(+2.6pp),单季度四费率19.1%(-3.2pp),单季度净利率36.2%(+4.8pp),盈利能力再创新高。剔除新冠检测试剂(抗原+核酸)的干扰,22Q1单季度收入492.4亿元(-3.8%),单季度净利润100.2亿元(-35.9%),因2021Q1高基数以及2022Q1疫情导致常规业绩承压。器械领域带量采购有望成为招采新常态,国采降幅预期边际回归。带量采购正在医用耗材领域广泛开展,并有逐步蔓延至IVD、设备领域的趋势,未来“国家+地方”两个层面推进器械带量采购常态化,其中人工晶体、支架、骨科、补片等成为首当其冲的品种。国家组织高值耗材全国集采已经进行两批,从第二批关节集采结果看,平均降幅在82%,降幅总体比之前的冠脉支架小很多,国产部分产品甚至在原出厂价以上,通过减少流通商的加价,中选产品有望实现以价换量。关节集采相比冠脉支架有所缓和,也带动市场对器械集采降幅预期的边际回归。控费背景下器械行业开启新的投资周期,关注抗控费属性&渗透率&国产化率。过去10年,随着全国卫生投入增长、老龄化加剧、分级诊疗推进,中国器械市场规模突破8000亿元,需求端消费升级不断推进,同时大部分赛道国产化率不足40%(高端更低),技术突破+性价比+渠道优势促进国产化率持续提升。展望未来,在控费的总基调下,市场会更加追寻创新潜力大、竞争格局优良、渗透率低、国产率低、定价权高的赛道,而成熟产品、国产化率高、竞争激烈的赛道则将面临类仿制药集采的逻辑与业绩双杀的局面,器械板块结构性机会大于板块性机会,政策免疫/抗控费成为器械重要的投资方向。投资建议。从产业链视角关注器械医保免疫方向(To-B+出海)和“两低”赛道(低渗透率、低国产化率)方向。建议布局:1.出海国际化:迈瑞医疗、南微医学、振德医疗、新产业、普门科技等。2.To-B:制药装备(东富龙、楚天科技)、生命科学服务(诺唯赞)、药房自动化(健麾信息)、耗材生产设备(迈得医疗)、供应链上游;3.两低赛道(“低渗透率+低国产化率”):影像领域(联影医疗拟上市、迈瑞医疗)、内窥镜(澳华内镜、南微医学)、手术机器人(微创医疗机器人)、电生理(惠泰医疗)、眼科(爱博医疗、欧普康视)、TAVR(启明医疗、佰仁医疗)、外周血管介入(心脉医疗)。风险提示:政策控费风险、出海不及预期、国产替代不及预期。医疗器械:控费背景下,关注医保免疫赛道(“To-B+出海“)和两低赛道(“低渗透率+低国产化率”)

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

口腔医疗服务:“医疗”+“消费”千亿市场加速渗透 头豹词条报告系列 头豹研究院 2024-04-24(21页) 附下载

口腔医疗服务行业是为口腔患者或有口腔医美需求人群提供专业诊疗服务的行业,拥有“消费+医疗”属性。服务...

2.04 MB共21页中文简体

7小时前020积分

-

2023年中国医疗半导体行业概览:医疗半导体国产化率低但增速迅猛,能否打破进口依赖的困境? 头豹研究院 2024-04-24(8页) 附下载

半导体是指常温下导电性能介于导体与绝缘体之间的结晶固体。医疗半导体行业指的是利用半导体技术、材料和工...

958.3 KB共8页中文简体

7小时前020积分

-

玉马遮阳 23年年报及24年一季报点评:收入稳健增长,Q1盈利能力同比改善 西南证券 2024-04-24(7页) 附下载

玉马遮阳(300993)投资要点业绩摘要:公司发布2023年年报及2024年一季报,2023年公司实...

1.16 MB共7页中文简体

7小时前018积分

-

新易盛 24Q1业绩高增,高速率产品稳步放量 西南证券 2024-04-24(6页) 附下载

新易盛(300502)投资要点事件:公司发布2023年年度报告&2024年一季度报告,2023年实现...

1.22 MB共6页中文简体

7小时前018积分

-

长安汽车 2023年年报点评:新能源转型加快,全球化持续推进 西南证券 2024-04-24(6页) 附下载

长安汽车(000625)投资要点事件:公司发布2023年年报,公司2023年实现营收1513.0亿元...

1.18 MB共6页中文简体

7小时前018积分

-

天佑德酒 2023年年报点评:深度变革积聚势能,拐点向上趋势延续 西南证券 2024-04-24(6页) 附下载

天佑德酒(002646)投资要点事件:公司发布2023年年度报告,2023年实现营业总收入12.1亿...

1.31 MB共6页中文简体

7小时前018积分

-

新易盛 24Q1业绩高增,高速率产品稳步放量 西南证券 2024-04-24(6页) 附下载

新易盛(300502)投资要点事件:公司发布2023年年度报告&2024年一季度报告,2023年实现...

1.22 MB共6页中文简体

7小时前018积分

-

长安汽车 2023年年报点评:新能源转型加快,全球化持续推进 西南证券 2024-04-24(6页) 附下载

长安汽车(000625)投资要点事件:公司发布2023年年报,公司2023年实现营收1513.0亿元...

1.18 MB共6页中文简体

7小时前018积分

-

天佑德酒 2023年年报点评:深度变革积聚势能,拐点向上趋势延续 西南证券 2024-04-24(6页) 附下载

天佑德酒(002646)投资要点事件:公司发布2023年年度报告,2023年实现营业总收入12.1亿...

1.31 MB共6页中文简体

7小时前018积分

-

思源电气 2023年年报点评:业绩符合预期,海外业务快速发展 西南证券 2024-04-24(6页) 附下载

思源电气(002028)投资要点事件:公司2023年实现营业收入124.6亿元,同比增长18.3%;...

1.26 MB共6页中文简体

7小时前018积分

-

天佑德酒 高增势能延续,业绩弹性十足 西南证券 2024-04-24(5页) 附下载

天佑德酒(002646)事件:公司发布2024年一季度业绩预告,一季度实现营业总收入5.2-5.3亿...

1.16 MB共5页中文简体

7小时前018积分

-

思源电气 2023年年报点评:业绩符合预期,海外业务快速发展 西南证券 2024-04-24(6页) 附下载

思源电气(002028)投资要点事件:公司2023年实现营业收入124.6亿元,同比增长18.3%;...

1.26 MB共6页中文简体

7小时前018积分

-

天佑德酒 高增势能延续,业绩弹性十足 西南证券 2024-04-24(5页) 附下载

天佑德酒(002646)事件:公司发布2024年一季度业绩预告,一季度实现营业总收入5.2-5.3亿...

1.16 MB共5页中文简体

7小时前018积分

-

维力医疗 业务稳健增长,盈利水平不断提升 财信证券 2024-04-24(4页) 附下载

维力医疗(603309)投资要点:事件:近日公司发布2023年年报及2024年一季报。2023年,公...

923.65 KB共4页中文简体

7小时前018积分

-

维力医疗 业务稳健增长,盈利水平不断提升 财信证券 2024-04-24(4页) 附下载

维力医疗(603309)投资要点:事件:近日公司发布2023年年报及2024年一季报。2023年,公...

923.65 KB共4页中文简体

7小时前018积分

-

麒盛科技 2023年年报点评:产能布局持续扩张,海外需求稳步修复 西南证券 2024-04-24(7页) 附下载

麒盛科技(603610)投资要点业绩摘要:公司发布2023年年报,2023年公司实现营收31亿元,同...

1.16 MB共7页中文简体

7小时前018积分

-

麒盛科技 2023年年报点评:产能布局持续扩张,海外需求稳步修复 西南证券 2024-04-24(7页) 附下载

麒盛科技(603610)投资要点业绩摘要:公司发布2023年年报,2023年公司实现营收31亿元,同...

1.16 MB共7页中文简体

7小时前018积分

-

并行科技 2023年年报点评:超算云业务强劲,亏损同比收窄 西南证券 2024-04-24(11页) 附下载

并行科技(839493)投资要点事件:公司发布2023年年报,实现收入5.0亿元,同比+58.5%,...

1.79 MB共11页中文简体

7小时前018积分

-

祥生医疗 2023年归母净利润增长38%,海外业务快速增长 国信证券 2024-04-24(7页) 附下载

祥生医疗(688358)核心观点2023年业绩增长较快,2024年一季度受2023年同期高基数影响。...

480.86 KB共7页中文简体

7小时前018积分

-

并行科技 2023年年报点评:超算云业务强劲,亏损同比收窄 西南证券 2024-04-24(11页) 附下载

并行科技(839493)投资要点事件:公司发布2023年年报,实现收入5.0亿元,同比+58.5%,...

1.79 MB共11页中文简体

7小时前018积分