农林牧渔行业周报:生猪养殖行业β浮现,曙光近在眼前浙商证券2022-05-05.pdf

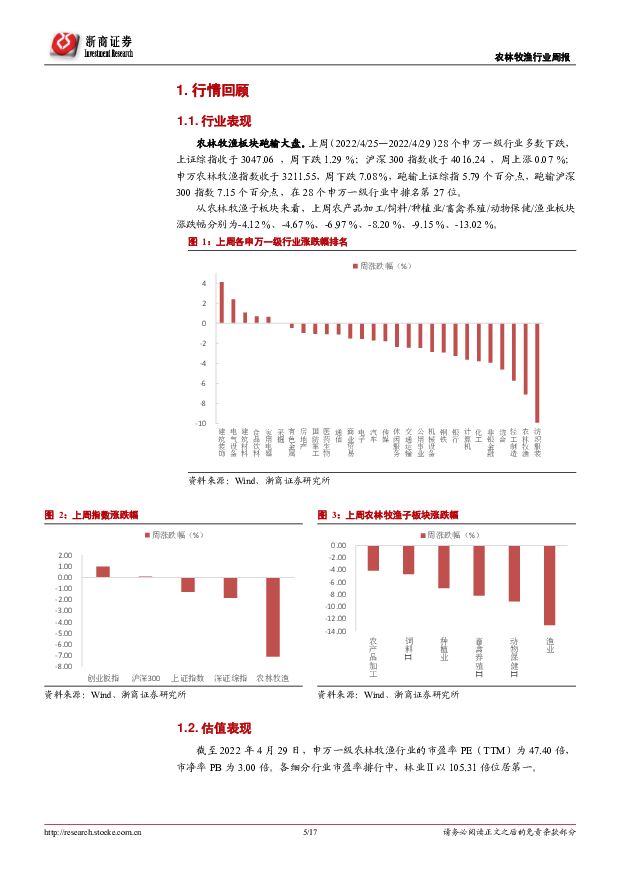

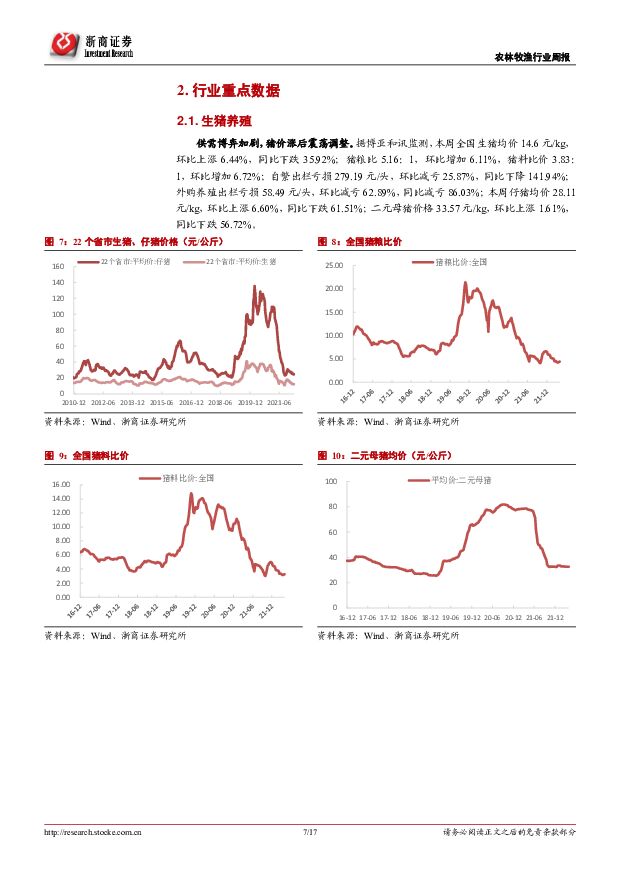

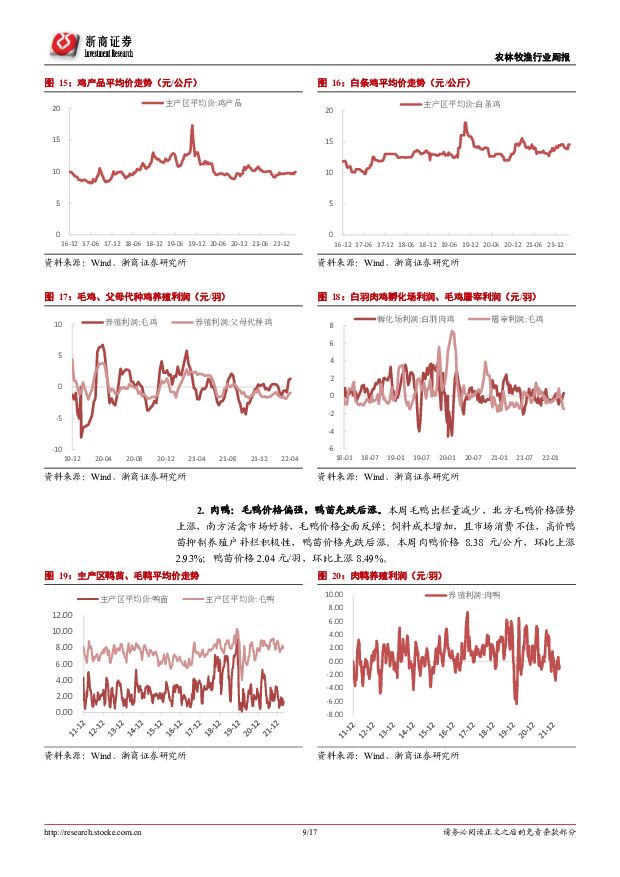

摘要:投资要点本周行情回顾农林牧渔板块跑输大盘。上周(2022/4/25—2022/4/29)沪深300指数上涨0.07%,同期申万农林牧渔指数下跌7.08%,跑输沪深300指数7.15个百分点,在28个申万一级行业中排名第27位。从农林牧渔子板块来看,上周农产品加工/饲料/种植业/畜禽养殖/动物保健/渔业板块涨跌幅分别为-4.12%、-4.67%、-6.97%、-8.20%、-9.15%、-13.02%。本周核心观点【生猪】行业β浮现,曙光近在眼前据涌益咨询数据显示,2022年5月4日,全国生猪均价15.00元/公斤,环比下跌0.13元/公斤,东北、河南、山东、湖南、四川、广东等多地猪价震荡偏弱调整。猪价:我们观察到五一假期猪价上涨乏力,多地稳中有跌,毛猪向白条的传导并不顺畅,标肥价差缩小,部分大猪价格相对标猪价格更加便宜,而消费在假期后难有明显提振,预计5月份猪价将以震荡调整为主。而5月之后,伴随生猪供应趋减,猪价上行势不可挡。产能去化:4月至今,猪价一路上升逼近多数上市公司的成本线,企业经营现金流相继转正,预计规模场产能去化将明显放缓。市场担心的是产能去化速度下降影响新一轮周期到来,但我们认为行业实际产能去化超出预期,今年1-3月份母猪料同比下降40%、仔猪料同比下降超30%,同时代表行业最高养殖水平的龙头企业在2022Q1的能繁母猪数量也呈现下降趋势,都预示着行业实际产能去化幅度或超出官方统计的水平。我们预计加上4月份的持续去化,累计去化幅度超过10%,足以支撑新一轮周期高点猪价翻倍。综上,我们认为上市猪企在2022Q1进行生产性生物资产减值、计提存货跌价准备,为后续的经营改善打下基础,同时板块近期回调已经充分释放风险,板块到了非常值得投资的位置。【白羽肉鸡】鸡周期胜负手已现,上游供给加速去化中据博亚和讯监测,本周主产区毛鸡均价8.89元/公斤,环比上涨3.86%,同比上涨0.79%;鸡肉产品综合售价10.15元/公斤,环比上涨2.22%;鸡苗价格2.09元/羽,环比上涨22.22%。我们认为,疫情导致主要消费渠道受损,鸡肉消费疲弱。受新冠影响,团餐及批发市场等鸡肉的主要消费渠道受损严重,鸡肉消费整体偏弱,鸡肉综合价格维持低位,屠宰端利润的受损将进一步影响上游养殖端及种鸡企业业绩,二季度白羽鸡板块业绩预计继续亏损为主。但产业链的持续亏损有利于上游产能进一步出清,此外,2022年初以来,美国爆发禽流感已经蔓延至全美24个州、92个县,导致超过2700万只禽鸟被宰杀,且尚未出现明显缓解趋势。目前我国白羽肉鸡种源进口依赖程度仍较高,2021年70%白羽种鸡来自海外进口,其中57%来自美国进口,美国再度爆发禽流感或加剧国内种鸡供应风险。引种放缓,加上2021年强制换羽的双重因素影响,以及在疫情影响减弱叠加消费刺激政策提升需求下,国内禽类价格有望从当前熊市中逐步抬头,行业景气反转有望超预期。【种植链条】粮价居高不下,关注种植链条投资机会截至4月29日,玉米现货均价为2862元/吨,环比上涨0.66%;小麦现货均价为3264元/吨,环比下跌1.24%;大豆现货均价为5785元/吨,环比上涨1.68%;豆粕现货均价为4357.14元/吨,环比下跌3.93%。国内大豆、玉米、小麦等农产品依旧依赖部分进口,受国际市场影响较大。俄罗斯、乌克兰、巴西、阿根廷是我国农产品进口的主要供给方,俄乌冲突和南美干旱天气或对全球粮食生产和供应造成影响,全球粮食价格波动或对国内种植链条造成联动影响。此外,我们关注到当下两国军事斗争已经逐渐降温,但是全球能源、粮食、农资的供需格局并没有发生大的变化,地缘政治冲突、能源制裁仍有可能持续,全球石油、天然气等能源定价或将维持在高位震荡,进而推涨下游农药、化肥等农资价格,或对国内外中长期的粮食生产造成潜在负面影响。在粮食安全的大背景下,生物育种技术可以从生产力要素上解决我国油脂油料短缺的问题,预计国内转基因生物育种商业化进程有望取得突破性进展,我们或将在2022年看到制种试点方案出台,转基因性状收费方式或在年内得到进一步落实,技术和品质优势明显的种企或率先受益。投资建议【生猪养殖】养殖寒冬,首推“资金链安全”和“出栏可预期”的龙头牧原股份、温氏股份,其次推荐兼具安全边际和成长性的二线黑马新五丰。【白羽肉鸡】产业链已经经历1年以上亏损,下游深度亏损抑制补栏积极性,鸡苗价格下滑影响孵化场盈利,或倒逼种鸡场主动去产能,我们或在2022年三季度看到鸡苗供应量的环比收缩;美国禽流感爆发或影响白羽鸡种源进口,加剧种鸡供应风险,白羽鸡周期或在酝酿启动。推荐关注布局全产业链业务的企业,以及上游主营鸡苗销售业务的弹性标的。【动保】猪价低迷影响免疫情绪,动保企业一季报业绩或明显下滑,板块受猪价拖累已跌至合理区间,预计二季度猪价反转将带动行业景气度上行,企业业绩有望迎来环比逐季改善,板块有望估值修复,建议低位布局。推荐关注亚单位疫苗研发优势明显的普莱柯,以及产品储备丰富的行业龙头。【种植链条】关注直接受益粮价上涨的标的;粮价上涨带动种业景气度上升,推荐关注大北农(转基因性状储备丰富)、隆平高科(玉米和水稻种子龙头)。风险提示新冠疫情蔓延风险,国际局势变动风险,政策落地不及预期风险等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

农业行业周报:建议重视融资端对生猪产能去化趋势的影响 山西证券 2024-04-16(20页) 附下载

本周(4月8日-4月14日)沪深300指数涨跌幅为-2.58%,农林牧渔板块涨跌幅为-6.05%,板...

4.17 MB共20页中文简体

1天前020积分

-

农业行业周观点:3月母猪产能调整,生猪行情有支撑中航证券2024-04-14 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

3.77 MB共页中文简体

1天前220积分

-

农业行业周报:生猪价格震荡,关注周期反转机会 海通国际 2024-04-15(19页) 附下载

上周农业板块下跌6%。上周农业板块下跌6%,位列申万一级行业第30名。子行业全部下跌,其中其他种植业...

2.65 MB共19页中文简体

1天前020积分

-

农林牧渔行业周报:4月压栏二育出货压力有限,周期向上积极布局 开源证券 2024-04-14(15页) 附下载

周观察:4月压栏二育出货压力有限,周期向上积极布局屠宰偏低、出栏均重抬升叠加标肥价差收窄,市场担忧4...

2.23 MB共15页中文简体

1天前220积分

-

农林牧渔行业周报:生猪出栏均重升至126公斤,4月全球玉米小麦库消比回落 华安证券 2024-04-14(46页) 附下载

主要观点:生猪价格周环比微跌至15.09元/公斤,生猪出栏均重升至126公斤①生猪价格周环比下跌0....

2.07 MB共46页中文简体

1天前020积分

-

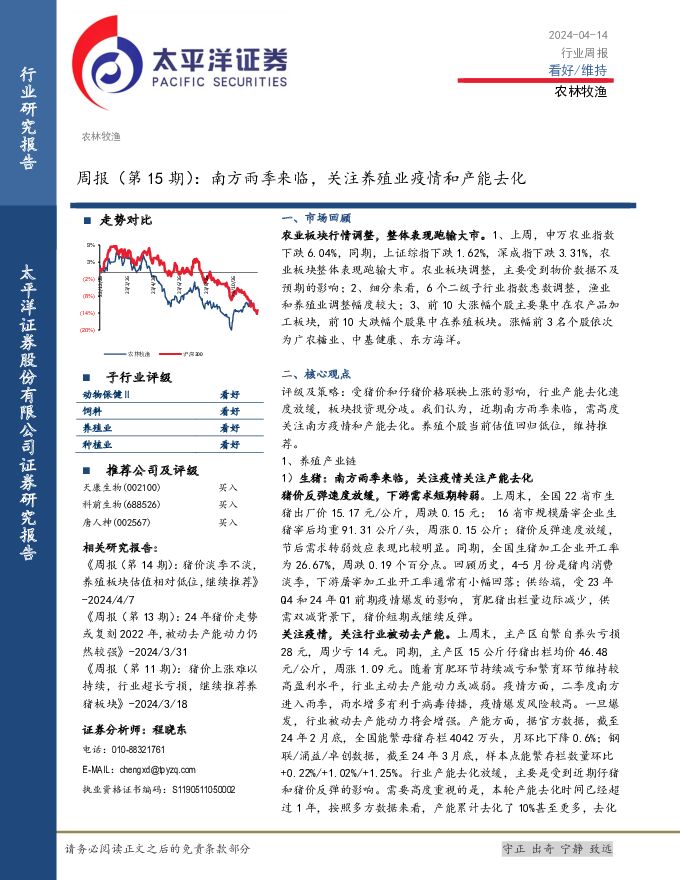

农林牧渔周报(第15期):南方雨季来临,关注养殖业疫情和产能去化 太平洋 2024-04-15(17页) 附下载

一、市场回顾农业板块行情调整,整体表现跑输大市。1、上周,申万农业指数下跌6.04%,同期,上证综指...

1.88 MB共17页中文简体

1天前220积分

-

农林牧渔周报(第13期):24年猪价走势或复刻2022年,被动去产能动力仍然较强 太平洋 2024-04-15(17页) 附下载

一、市场回顾农业板块表现强于大市,渔业子板块领先上涨。1、上周,申万农业指数下跌0.2%,同期,上证...

1.81 MB共17页中文简体

1天前220积分

-

农林牧渔行业周报:终端需求不佳,猪价震荡走低 德邦证券 2024-04-15(16页) 附下载

投资要点:生猪:终端需求不佳,猪价震荡走低。1)屠企压价叠加大肥出栏增加,猪价窄幅下调。当前下游白条...

1.8 MB共16页中文简体

1天前020积分

-

农林牧渔行业点评报告:3月猪价淡季不淡周期趋势向上 开源证券 2024-04-15(12页) 附下载

行业:3月猪价淡季不淡周期趋势向上3月压栏二育积极性提高,生猪供给偏紧猪价淡季不淡。据涌益咨询,20...

1.85 MB共12页中文简体

1天前220积分

-

农林牧渔行业研究:如何看待3月能繁母猪存栏数据 国金证券 2024-04-15(13页) 附下载

行情回顾:本周(2024.4.8-2024.4.12)农林牧渔(申万)指数收于2615.02点(-6...

1.78 MB共13页中文简体

1天前020积分

-

农林牧渔行业周报:持续推荐生猪板块右侧机会 国海证券 2024-04-15(19页) 附下载

投资要点:生猪:持续推荐生猪板块右侧机会投资建议:持续推荐生猪右侧机会。3月猪价上涨,4月份需关注集...

1.55 MB共19页中文简体

1天前220积分

-

农林牧渔行业2024年第14周周报:短期震荡不改猪价反转趋势,重视生猪大周期 天风证券 2024-04-15(15页) 附下载

1、生猪板块:短期震荡不改猪价反转趋势,重视大周期!1)猪价小幅上涨。截至4月13日,全国生猪均价1...

1.4 MB共15页中文简体

1天前220积分

-

农林牧渔行业周报:短期内猪价或窄幅震荡,看好下半年猪价景气度 国投证券 2024-04-16(12页) 附下载

生猪养殖:短期内猪价或窄幅震荡,5月商品猪价或继续上涨价格端:本周生猪均价15.18元/kg,周环比...

789.74 KB共12页中文简体

1天前220积分

-

农林牧渔行业报告:农林牧渔行业报告价格微跌,产去化预期现分歧 中邮证券 2024-04-14(12页) 附下载

行情回顾:大幅调整本周申万农林牧渔行业指数累计跌6.05%,在31个一级行业中排第30。本周养殖板块...

837.28 KB共12页中文简体

1天前020积分

-

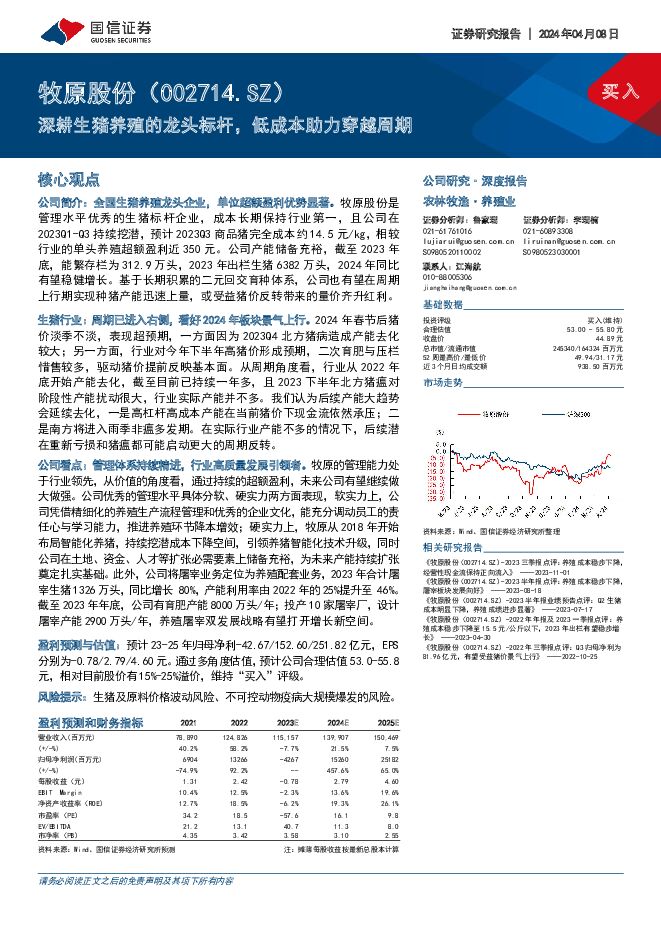

牧原股份 深耕生猪养殖的龙头标杆,低成本助力穿越周期 国信证券 2024-04-09(34页) 附下载

牧原股份(002714)核心观点公司简介:全国生猪养殖龙头企业,单位超额盈利优势显著。牧原股份是管理...

3 MB共34页中文简体

1周前218积分

-

中牧股份 公司点评●农林牧渔23年公司收入略有下行,静待下游景气度提升 推荐 中国银河 2024-04-09(4页) 附下载

中牧股份(600195)核心观点:事件:公司发布2023年年度报告。23年公司营收54.06亿元,同...

348.38 KB共4页中文简体

1周前218积分

-

科前生物 下游行情导致业绩承压,生猪景气回暖预期盈利改善 国投证券 2024-04-09(8页) 附下载

科前生物(688526)业绩概况:Q4业绩承压,信用减值拖累利润水平公司发布2023年年度报告:20...

1021.48 KB共8页中文简体

1周前518积分

-

农业行业周报:建议重视融资端对生猪产能去化趋势的影响 山西证券 2024-04-08(20页) 附下载

本周(4月1日-4月7日)沪深300指数涨跌幅为0.86%,农林牧渔板块涨跌幅为3.41%,板块排名...

4.19 MB共20页中文简体

1周前220积分

-

农林牧渔行业研究:静待周期反转,重视生猪投资机会 国金证券 2024-04-08(13页) 附下载

行情回顾:本周2024.4.1-2024.4.5)农林牧渔(申万)指数收于2783.29点(+3.4...

2.02 MB共13页中文简体

1周前220积分

-

农产品研究跟踪系列报告(103):生猪和仔猪价格趋势坚挺,豆类与玉米供需宽松 国信证券 2024-04-08(26页) 附下载

核心观点周度农产品价格跟踪:猪价表现淡季不淡,生猪和仔猪价格表现坚挺。生猪:本周商品猪价环比下跌,仔...

2.07 MB共26页中文简体

1周前720积分